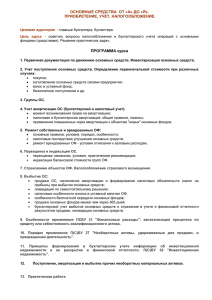

Амортизационная политика

реклама

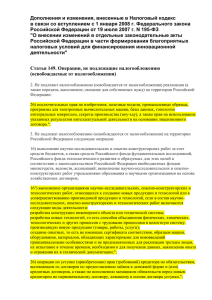

Л.А. Васильева, заместитель начальника отдела Департамента бюджетной политики Минфина России АМОРТИЗАЦИОННАЯ ПОЛИТИКА ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ Согласно данным Федеральной службы государственной статистики за 2001-2004 гг., степень износа основных фондов промышленности остается очень высокой — на уровне 52-54%. Несмотря на интенсивный рост инвестиций в основной капитал, о чем свидетельствуют данные за последние годы, этих ресурсов все же недостаточно для интенсивного обновления основных средств промышленных предприятий. Необходимость интенсивного обновления производственно-технического оборудования требует значительных инвестиционных ресурсов, направляемых на возмещение и модернизацию основных производственных фондов. В связи с этим весьма актуальным является вопрос увеличения инвестиционных ресурсов для возмещения основных производственных фондов. Кроме того, увеличение инвестиций в основной капитал обусловлено необходимостью внедрения новых образцов технологического оборудования для обеспечения конкурентоспособности товаров российских производителей. Основными источниками формирования собственных инвестиционных ресурсов организаций являются как прибыль организаций, так и амортизационные отчисления. Никаких регулирующих законов о том, что предприятие обязано тратить часть прибыли на восстановление основных фондов, ни в нашей стране, ни в других странах не существует. А экономический смысл и цель амортизации заключается именно в том, чтобы служить восстановлению основных фондов, модернизации и реконструкции производства, и она не может быть потрачена на другие цели кроме одной — на капитальные вложения. Кроме того, чтобы предприятия имели возможность осуществлять, в основном, за счет собственных средств, необходимую замену оборудования и проводить другие мероприятия по техническому перевооружению производства, собственные инвестиционные ресурсы должны иметь более стабильный, чем прибыль источник формирования, иначе трудно обеспечить непрерывность процесса возмещения основных производственных фондов. Для снижения зависимости от внешних источников финансирования мероприятий, связанных с совершенствованием производственных основных фондов, технического развития и внедрения оборудования нового поколения, необходимо активизировать внутренние факторы экономического развития организаций. И в рамках решения этой задачи необходимо уделять особое внимание повышению роли амортизационных отчислений и эффективного их использования при формировании инвестиционных ресурсов. Использование амортизационных отчислений в качестве источника финансирования технического перевооружения и модернизации основных фондов обусловлено еще и тем, что начисление амортизации имеет непрерывный и постоянный характер, что в свою очередь обеспечивает создание устойчивых инвестиционных ресурсов для замены физически и морально устаревшего оборудования. Из чего следует, что амортизационные отчисления выступают важным источником финансирования капитальных вложений, как по размерам, так и по доступности для организаци й. В зарубежной практике существует целый ряд мер, направленных на стимулирование ускоренной амортизации и роста инвестиций, которые возникли в связи с необходимостью стимулирования новых организационных форм частного бизнеса, способных быстро осуществить и реализовать новейшие технические и технологические разработки, особенно в области энергосбережения и экологической безопасности. Амортизационная политика, являясь составной частью экономической политики государства, выступает в качестве важнейшего рычага воздействия государства на экономические процессы в стране, и как элемент управления экономикой служит одним из серьезных факторов стимулирования деловой активности субъектов хозяйствования. Амортизация — это инструмент, эффективное использование которого может позволить повернуть финансовые потоки таким образом, чтобы амортизационные отчисления направлялись на инвестиции в основной капитал, на привлечение новых технологий и внедрение современных образцов производственного оборудования, занятых в процессе производства конкурентоспособных товаров. При этом нельзя отрицать, что амортизация представляет собой одну из форм финансового регулирования для последующего восстановления основных фондов. По существу, это — часть доходов, отложенная для инвестиционных целей. Кроме этого, амортизация выступает и как инструмент налоговой политики, поскольку амортизационные отчисления учитываются при исчислении налога на имущество и налога на прибыль 1 организации, и их величина оказывает непосредственное влияние на величину налоговых изъятий, следовательно, все эти показатели находятся в тесном единстве и взаимосвязи. Одним из важных направлений амортизационной политики, стимулирующих расширение инвестиционной деятельности и деловой активности экономических субъектов, является осуществление комплекса инвестиционно-ориентированных налоговых новаций, направленных на повышение заинтересованности налогоплательщиков в использовании инвестиционных ресурсов, образованных за счет средств накопленной амортизации. Мероприятия по созданию эффективной амортизационной политики могут быть реализованы в сфере налогового законодательства, основными направлениями которого являются упрощение системы налогообложения и экономической обоснованности норм законодательства. При этом не стоит забывать, что налоговая система это один из инструментов государственного регулирования. Воздействуя через систему налогообложения на поведение экономического субъекта, государство гибко управляет хозяйственными процессами, как на макроэкономическом, так и на микроэкономическом уровне. И в связи с этим следует уделить внимание вопросам по созданию благоприятных условий повышения инвестиционной активности хозяйствующих субъектов и решению проблем обновления и модернизации основных производственных фондов. Нет необходимости утверждать, что амортизационная политика включает в себя широкий спектр мер правового регулирования, и в первую очередь, через систему налогообложения организаций. Вместе с тем, проведенный анализ действующего законодательства позволяют утверждать, что нормы налогового и бухгалтерского законодательства сегодня далеки от совершенства. Действующее законодательство всего лишь предполагает возможность альтернативных подходов к формированию амортизационной политики предприятий, но на самом деле, из-за различий правил и методов определения основных экономических показателей для целей бухгалтерского и налогового учета эта многовариантность на практике не реализуется. Кроме того, хозяйствующие субъекты амортизацию рассматривают с позиции компенсации затрат, связанных с приобретением основных фондов, а не с позиции инструмента регулирования налогообложения организаций и формирования собственных источников инвестиций в основной капитал. Изменения, которые следует внести в нормативно-правовые акты, должны быть направлены на устранение факторов, ограничивающих развитие не только экономики хозяйствующих субъектов, но и экономической системы в целом. В частности, необходимо выработать единые подходы к урегулированию вопросов, связанных с амортизацией имущества организаций. К сфере регулирования налоговым законодательством следует отнести такие вопросы, как: определение понятия амортизируемого имущества, его стоимости (первоначальной, восстановительной и остаточной), срока его полезного использования, по- рядок расчета сумм амортизации для целей налогообложения имущества и прибыли организаций. К сфере бухгалтерского учета: определение состава основных средств и нематериальных активов, правил отражения их в бухгалтерском учете, раскрытие информации об объектах основных средств и нематериальных активах. Разграничение правил определения экономических показателей и отражения операций по амортизируемому имуществу между бухгалтерским и налоговым учетом приведет к созданию единообразных и достоверных сведений. Кроме того, предлагаемые изменения учета объектов основных средств позволят во многом упростить как порядок формирования информации по амортизируемому имуществу, так и процедуру администрирования налога на имущество и налога на прибыль организаций. Осуществление контроля за правильностью расчета налоговой базы и определения налоговых обязательств, сформированных на основе единых норм и правил, установленных в рамках налогового законодательства будет намного эффективнее. При этом следует отметить, что данное предложение не вступает в противоречие с концепцией и основными задачами бухгалтерского учета, который представляет собой упорядоченную систему сбора, регистрации и обобщения информации об имуществе, обязательствах организации и документального учета всех хозяйственных операций. К числу важнейшей проблемы, которая должна решаться при формировании амортизационной политики относится сокращение сроков аккумулирования амортизации и стимулирования инвестиционных процессов. В рамках решения этого вопроса представляется возможным пересмотреть состав объектов основных средств, в отношении которых организации вправе использовать специальные коэффициенты, применяющиеся к основной норма амортизации. Налоговым законодательством должно быть предусмотрено право применения специальных повышающих коэффициентов в отношении ряда объектов основных средств, например, таких, как: - машины и оборудование, которые используются для изготовления новых прогрессивных материалов, новых образцов технологического оборудования; - объекты основных средств, относящихся к очистным и другим сооружениям, которые связаны с предотвращением загрязнения окружающей среды; - медицинское и диагностическое оборудование; - объекты основных средств, связанных с изготовлением энергосберегающего оборудования и внедрением энергосберегающих технологий; - машины и оборудование, которые используются в научно-исследовательских и опытно-конструкторских разработках. Сокращение сроков накопления амортизации через систему специальных коэффициентов, применяемых к основной норме амортизации, окажет позитивное влияние на процесс формирования инвестиций за счет собственных средств. Инвестиционные ресурсы будут формироваться в большем объеме, а главное, в более короткие сроки. 2 Вместе с тем, право применения специальных коэффициентов к основной норме амортизации должно быть ограничено в силу того, что имеет целевой характер, а именно стимулирование инвестиционных процессов. Еще одна проблема связана с тем, что в настоящее время российским законодательством не предусмотрены механизмы, стимулирующие повышение заинтересованности экономических субъектов в использовании финансовых ресурсов, образованных за счет накопленной амортизации, на восстановление основных фондов, модернизацию и реконструкцию производства. Следует отметить, что уже сделан серьезный шаг в плане либерализации налога на прибыль организаций, введен механизм, так называемой, «инвестиционной премии». С 1 января 2006 г. налогоплательщики получили возможность относить на расходы и учитывать при определении налоговой базы налога на прибыль до 10% стоимости приобретаемого оборудования, а оставшиеся 90% амортизировать в обычном порядке. Введение «инвестиционной премии» можно назвать первым шагом на пути стимулирования экономической активности хозяйствующих субъектов и повышения заинтересованности в использовании амортизационных отчислений на финансирование капитальных вложений. Вместе с тем следует отметить, что введение «инвестиционной премии» всего лишь предполагает использование дополнительных финансовых ресурсов на инвестиции в основной капитал, так как отсутствует обязательность направлен ия этих средств на инвестиционные цел и. В тоже время, резервирование на длительный срок денежных средств, полученных от использования «инвестиционной премии» и начисленной амортизации экономически невыгодно организациям в результате негативного влияния инфляции. Для субъектов хозяйствования необходимо создать такие условия, при которых целевое аккумулирование амортизационных отчислений и расходов на капитальные вложения на длительный срок не приводило бы к финансовым потерям, а было бы экономически выгодным, и вместе с тем, не оказывало бы значительного негативного влияния на доходы бюджетной системы Российской Федерации. В целях активизации процесса формирования инвестиционных ресурсов за счет накопленной амортизации и расходов на капитальные вложения может быть предоставлена налоговая преференция в части налогообложения доходов, полученных от размещения этих средств в кредитных организациях. При этом обязательны м условием права использования указанной преференции должна быть обязанность налогоплательщиков использовать накопленные средства на реализацию проектов, связанных с воспроизводством основных фондов, внедрением новых образцов технологического оборудования, расширением производственных мощностей. Иными словами, налоговая преференция должна иметь строго целевой характер использования. Следует особо подчеркнуть, что нормативное регулирование амортизационной политики требует всестороннего анализа, эффективность налоговых новаций необходимо оценивать на всех уровнях управления эко- номики. Должны быть учтены как экономические последствия амортизационной политики для экономики в целом, так и изменения доходов государственного бюджета, обусловленные ее влиянием. Как показали расчеты, суммарное снижение налоговых обязательств организаций по налогу на прибыль и налогу на имущество в первый год введения в действие предлагаемых изменений налогового законодательства оценивается в размере 37,0 млрд. руб. Кроме того, в распоряжении организаций будет дополнительно мобилизовано до 156 млрд. руб. Анализ динамики использования амортизации на инвестиционные цели дает основание прогнозировать более высокий уровень использования амортизации на инвестиционные цели, чем в настоящее время. Рост инвестаций в основной капитал материал ьного производства окажет положительное влияние на интенсивность обновления производственных мощностей. Увеличение темпов роста технического перевооружения основных производственных фондов и повышение эффективности их использования позитивно отразятся на формировании финансовых результатов деятельности хозяйствующих субъектов. Ожидаемый рост прибыли организаций уже в следующем году после введения вдействие новых механизмов регулирования амортизационной политики оценивается автором примерно в размере 28 млрд. руб. На макроэкономическом уровне одним из обязательных элементов комплексного анализа эффективности предлагаемых налоговых новаций в рамках проводимой амортизационной политики является оценка изменения доходов государственного бюджет. Первый год введения в действие предлагаемого комплекса мероприятий по совершенствованию механизма налогового регулирования амортизационной политики характеризуется снижением доходов государственного бюджета в результате увеличения показателей, влияющих на формирование налоговой базы по налогу на имущество и налогу на прибыль организаций. Потери бюджета могут составить примерно 37,0 млрд. руб. Вместе с тем, уже в году, следующим за годом введения в действие предлагаемых инструментов амортизационной политики в государственный бюджет будут мобилизованы дополнительные доходы в виде поступлений от уплаты налога на прибыль, а также налога на добавленную стоимость. В консолидированный бюджет дополнительно поступит до 13 млрд. руб. При сохранении благоприятных условий ведения хозяйственной деятельности предприятий период восстановления выпадающих доходов первого года с момента введения в действие новых механизмов регулирования амортизационной политики составит менее 5 лет. Сегодня государство должно быть более активным в вопросах целенаправленного использования инструментов экономического регулирования. Сложившаяся ситуация определяет необходимость формирования амортизационной политики, направленной на повышение эффективности деятельности хозяйствующих субъектов. При этом система стимулирования должна быть построена таким образом, чтобы эта политика была выгодна как экономическим субъектам, так и государству. 3