Мировой рынок масличных и продуктов переработки переработки

реклама

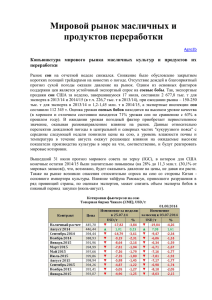

Мировой рынок масличных и продуктов переработки Agro2b Конъюнктура мирового рынка масличных культур и продуктов их переработки Мировой рынок сои на отчетной продолжал свое снижение под давлением увеличивающихся прогнозных оценок как производства, так и конечных переходящих запасов, а также благоприятных погодных условий для урожая 2014/15 МГ. За неделю наличный расчет снизился на 13,31% до 326,65 USD, и на 17,18 USD (-4.89%) до 334,46 USD для фьючерса ноября. Доминирование на рынке факторов негативного характера продолжает заставлять цены снижаться еще ниже, устанавливая все новые рекорды. Погодные условия для сбора урожая 2014/15 МГ, рост фрахта, а также увеличение одним за одним прогнозов урожая сои в мире сформировали устойчивые условия давления на цены и не позволяют понижательному тренду развернуться. Росту цен могут помочь только новости о погоде. Однако на ближайшую неделю он является достаточно благоприятным для посевов, что также не дает повода рынку для спекуляций. Прогнозная оценка мирового производства сои IGC на 2014/15 МГ в сентябре была повышена на 5,6 млн.т по сравнению с оценкой в августе до 310,0 млн.т , что на 28,30 млн.т (+10,05%) больше, чем в 2013/14 МГ. Прогноз производства соевых бобов в 2014/15 МГ в сентябре был повышен в основном только для США на 2,7 млн.т. (+2,6%) до 106,5 млн.т. (против 103,8 млн. т по оценкам в августе). Для Бразилии прогноз урожая соевых бобов был понижен в сентябре на 0,2 млн.т. (-0,23%). Прогноз для Бразилии был в сентябре снижен на 0,2 млн. т до 86,1 млн. т по сравнению с оценкой в августе. В отличие от IGC, Oil World (Германия) в своем отчете оценивает урожай соевых бобов в мире 2014/15 МГ в объеме 310,8 млн. т (против 306,73 млн. т предшествующей оценки и 285,15 млн. т в 2013/14 МГ). Увеличение прогнозируемого урожая в основном коснулось США, для которых прогноз производства был повышен до 106,5 (против 103,85 млн. т предыдущих оценок и 92,1 в 2013/14 МГ) и Бразилии. Оценки для Бразилии были повышены до 92 млн. т (против 90,0 млн. т по предыдущим оценкам и 86,12 млн. т в 2013/14 МГ). По оценкам Conab, посевы соевых бобов в Бразилии в 2014/15 году увеличатся на 5% до 31,62 млн. га, а урожай сои в новом сезоне составит 95,0 млн. т. В свою очередь МСХ Аргентины ожидает, что аргентинские фермеры засеют соей примерно 20 млн. га в 2014/15, т.е. без изменений с рекордного уровня 2013/14 По оценкам IGC в сентябре прогнозируемое мировое потребление сои в 2014/15 МГ увеличено не на столь сильно как в августе, но все таки значительно. Рост оценок по сравнению с прошлым месяцем составил 4,2 млн. т (+1,42%) до 300,0 млн. т и 17,85 млн. т или 6,33% по сравнению с 2013/14 МГ. По оценкам IGC в сентябре мировой экспорт сои составит в 2014/15 МГ 114,3 млн. т, что на5,95 млн. т или 5,49% выше уровня 2013/14 МГ и на 1,2 млн. т или 1,06% выше оценок в августе. Прогноз экспорта был повышен для Бразилии на 2,0 млн. т до 47,0 млн. т по сравнению с оценками в августе, а также для США, для которых рост составил 0,7 млн. т (+1,54%). Увеличение мирового производства соевых бобов для 2014/15 МГ до 310,0 млн. т (против 304,4 млн.т. по оценкам в июле) отразилось на росте мировых конечных запасов, увеличение которых для 2014/15 МГ составило по отношению к оценкам в августе 1,2 млн т до 39,0 млн. т. Прогноз конечных запасов соевых бобов в США в августе был повышен на 1,2 млн.т по сравнению с оценками в августе и на 9,1 по сравнению с 2013/14 МГ. Столь значительное увеличение прогнозируемых остатков сои в США оказало давление на цены на бирже. Текущее состояние соевых посевов остается достаточно высоким. Так, по оценке NASS USDA, на 21 сентября 71% посевов сои в США пребывало в хорошем и отличном состоянии против 72% неделей ранее и 50% годом ранее. Американские фермеры приступили к уборке урожая сои, к 21 сентября убрано 3% площадей против 3% в прошлом году и 8% в среднем за последние пять лет. Тенденция снижения мировых цен на сою, насыщение внутренних запасов многим странами импортерами повлияла на ослабление экспортного спроса. Так, согласно последним данным аналитиков Oil World (Германия), в августе отгрузки соевого шрота крупнейшими мировыми странами-экспортерами сократились на 7,5% в сравнении с показателем аналогичного месяца 2013 г. - до 5,03 млн. т. В частности, Аргентина поставила на внешние рынки 2,58 (3,12) млн. т продукции, Бразилия - 1,64 (1,25) млн. т, США - 440 (460) тыс. тонн, Парагвай - 190 (300) тыс. т, Китай - 170 (80) тыс. т. Экспорт продукта переработки сои из Индии в отчетном месяце практически не осуществлялся, тогда как в августе годом ранее страна отгрузила на внешние рынки 230 тыс. т. Несмотря на некоторое снижение отгрузок соевого шрота а августе, в целом, в сезоне-2014/15 эксперты Oil World прогнозируют дальнейший рост отгрузок соевого шрота из основных стран-экспортеров на 8% - до 61,43 млн. т. В частности, поставки шрота из Аргентины возрастут до 28,35 млн. т, из Бразилии - до 14,6 млн. т, США - до 11,32 млн. т, Парагвая до 2,53 млн. т и Индии - до 3,03 млн. т. В то же время, для Китая рассматриваемый показатель по итогам сезона может сократиться до 1,6 млн. т. Так, согласно данным Oil World (Германия), в августе т.г. объем экспорта соевого шрота из Китая составил 172 тыс. т, что отстает от показателя месяцем ранее (265 тыс. т), однако значительно превышает результат августа прошлого года (82 тыс. т). Из указанного объема в Японию было поставлено 95 (100; 58) тыс. т продукции, в Южную Корею - 39 (76; 0) тыс. т, во Вьетнам 10 (41; 8) тыс. т. Всего за январь-август т.г. Китай экспортировал 1,8 млн. т соевого шрота, что более чем в 2 раза превышает показатель за аналогичный период прошлого года (0,89 млн. т). В частности, в направлении Японии с начала года было отгружено 0,82 (0,44) млн. т продукции, Южной Кореи - 363 (195) тыс. тонн, Вьетнама - 235 (78) тыс. т, Индонезии 143 (0) тыс. т. Экспортные продажи сои США за неделю, завершившуюся 11 сентября, составили 1468,5 тыс. т, при ожидании рынка – 1,1-1,4 млн. т. Недельные данные экспортной инспекции в США показали, что в целях зарубежных поставок за неделю, завершившуюся 18 сентября, проинспектировано 467,684 тыс. т сои, что выше ожиданий рынка – 250-350 тыс. т. Темп инспекции с начала сезона 2014/15 (с 1 сентября) на 36,6% выше прошлогоднего. Еженедельные экспортные продажи сои составили 2,565 млн. т. По состоянию на 18 сентября общие продажи сои составили 60,6% от прогноза USDA на 2014/2015 МГ (против ожидаемых в среднем 51%). Продажи соевого шрота составили 35 200 тонн с поставкой в текущем маркетинговом году и 45 500 тонн с поставкой в следующем маркетинговом году. По состоянию на 18 сентября общие продажи шрота составили 46,5% от прогноза USDA на 2014/2015 МГ. Рапс на бирже MATIF на отчетной неделе снижался аналогично рынку сои: за неделю ближайший фьючерс продолжал снижаться. Так, фьючерс на рапс (ноябрь 2014 г) упал на 8,19 USD (-2,01%) до 400,09 USD, а фьючерс февраля - на 9,55 USD до 406,43 USD. По оценкам Oil World прогноз урожая рапса бы понижен на 1,21 млн. т - до 67,5 млн. т против 69,96 млн. т сезоном ранее. Прогноз был скорректирован в сторону понижения для Канады - до 14,2 (14,4; 18,2) млн. т и России - до 1,5 (1,6; 1,39) млн. т. На малазийской бирже в Куала - Лумпуре котировки по итогам недели на ближайший фьючерс (сентябрь 2014 г.) на пальмовое масло сырое - MDEX (Малайзия, Малайзийская биржа деривативов) продемонстрировали на отчетной неделе рост. Так, ближайшие котировки для фьючерса ноября составили 653,6 USD (+2,16%), а фьючерс января – 652,4 USD (+8.97 USD). Участники рынка все больше агитируют в пользу инвестирования именно в рынок пальмового масла, когда на рынке наблюдается отскок цен. Масло в последние месяцы снизилось до пятилетнего минимума в условиях перепроизводства сои на мировом рынке. Потребление масла в мире выросло за 10 лет на 81%, так как рост доходов поднял спрос на масло. В долгосрочной перспективе спрос на масло может только расти, так как он поддерживают многими секторами экономики, а рост ВВП на душу населения в развивающихся странах повлекут вложения в пальмовые плантации. Экспертами рынка ожидается снижение фьючерса до 1900 ринггитов (588 USD за т) на фоне производства в Азии масел. Снижение пальмового масла можно будет ожидать в течении 1-2 недель и цена пока не будет подниматься выше себестоимость производства (не выше 2000 ринггитов). К концу квартала цены на масло могут укрепиться на рынке на фоне снижения уровня производства и увеличения спроса на биодизель. На данный момент запасы в Малайзии масле растут и поднялись в августе (по отношению к июлю) на 22% до 2,05 млн. т, что является крупнейшим приростом с октября 2009 года. Перспективным рынком для масле является индия, которая импортировала около 1,34 млн. т масел в августе, а в сентябре может превысить 1 млн. т. Рынок признает, что оптимальная цена для пальмового масла на мировом рынке составляет около 580 USD за тонну (что составляет около 1900 ринггитов), а не текущая цена в 653,6 USD, установившаяся на рынке в отчетную неделю. На сегодня пальмовое масло активно используется в различных сферах промышленности (от производства продуктов питания, до производства биотоплива). В Индонезии и Малайзии снижение налоговых ставок позволило стимулировать продажи и направлено на оптимизацию запасов масла в стране в связи с ожидаемым достаточно высоким урожаем. Пальмовое масло, которое все острее ощущает конкуренцию со стороны рапсового и подсолнечного масла должно становиться все более конкурентоспособным. По оценкам операторов рынка, максимальное снижение для цен можно будет прогнозировать только после прояснения картины воздействия погодных условий на урожай сои в Бразилии. Ожидается, что запасы в Малайзии поднимутся на 22% до 2,05 млн. т в августе по сравнению в июлем, что также окажет давление на цены. Тендеры недели Тайвань (Taiwan Sugar Corp) закупила: 12 тыс. т соевых бобов американского происхождения по цене 470 USD/т на условиях C&F с поставкой в ноябре-декабре. Китай закупил: 1,236 млн. т соевых бобов американского происхождения с поставкой в 2014/15 г. 110 тыс. т соевых бобов американского происхождения с поставкой в 2014/15 г.