Тема: Налоговые риски в связи с изменениями в

реклама

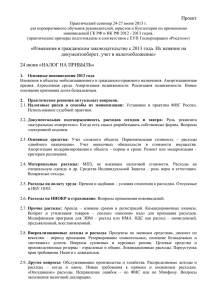

Самилло Роман, заместитель руководителя аудиторско-правового департамента АКГ «Градиент Альфа» Тема: Налоговые риски в связи с изменениями в администрировании НДС с 2015 года В связи с внедрением единой информационной базы налогоплательщиков НДС, вопрос добросовестности поставщиков и вопрос работы с проблемными контрагентами становится как никогда актуальным. Новая система по задумке сделает прозрачным движение НДС по цепочке от производителя до конечного покупателя. И если ваш поставщик не сдаст декларацию по НДС или не отразит в ней выданную вам счет-фактуру или не заплатит налог в бюджет, то система в автономном режиме выделит ваш вычет как проблемный. Основой данной системы будет являться единая информационная база, данные в которую будут предоставлять налогоплательщики всей страны вместе с налоговой декларацией. Новая форма декларации передана на регистрацию в Минюст 18.11.2014 г. Мне пока не известно зарегистрирована ли она. Новая форма будет включать помимо привычных семи разделов ещё 5. Если в книге покупок налогоплательщика содержатся тысячи строк, то все они будут включаться в декларацию. Каким образом будет проходить отбор кандидатов на выездную проверку? Сейчас отбор начинается с запроса выписок по расчетным счетам, затем идут запросы контрагентам, анализируется проблемность контрагентов, опять запрашиваются документы. В это время партнер может предупредить, что в отношении вашей компании проводится встречная проверка. Теперь же все эти процедуры не потребуются, т.к. информация обо всех движениях будет стекаться в единую базу автоматически. Более того, теперь камеральная проверка фактически превращается в выездную, в режиме реального времени. С 1 января налоговый инспектор в соответствии со ст.88 НК РФ в ходе камеральной налоговой проверки при выявлении противоречий между сведениями налоговой декларации по НДС с данными декларации вашего поставщика вправе истребовать у налогоплательщика счета-фактуры, первичные и иные документы, относящиеся к данным операциям. Более того, в этом случае по ст.91 НК РФ налоговые органы вправе проводить осмотр территории, документов, предметов, помещений лица, в отношении которого проводится камеральная проверка по НДС. 1 Вопрос о том, как успешно сможет заработать программа в полную силу, покажет время. Но рано или поздно это будет сделано: в сентябре на внутреннем совещании в ФНС была представлена программа АСК НДС-2, вводится в эксплуатацию единое электронное хранилище данных и создается межрегиональная инспекция по камеральным проверкам. Первое время не исключены сбои в работе единой базы. Которые могут быть вызваны не только самой программой, но и ошибками контрагентов. В группу риска попадают поставщики работающие через посредников, не привыкших внимательно относиться к ведению журнала выставленных и полученных счетов-фактур. Стоит признать, что в итоге налоговые органы получат достаточно эффективный инструмент борьбы с однодневками. Но нельзя исключить и проблем у добросовестных налогоплательщиков, вызванных нерасторопностью или недобросовестностью контрагентов. Одним из таких проблемных участков, как мне кажется, станут случаи, когда вычет в соответствии с законодательством осуществляется при отсутствии счета-фактуры – это покупки за наличный расчет, авиа- и ж/д билеты, счета гостиницы на бланках строгой отчетности. В таких случаях, записи в книги покупок не будут подтверждены соответствующими записями в книге продаж продавца. Ведь продавец, в таких случаях, не фиксирует наименование покупателя. Как в таких ситуациях будет работать система? Хотелось бы, чтобы этот вопрос был решен до введения новой системы, а не когда у налогоплательщиков уже возникнут проблемы. 2