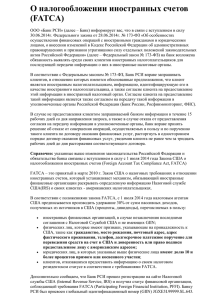

Сделки, не подлежащие fatca

реклама

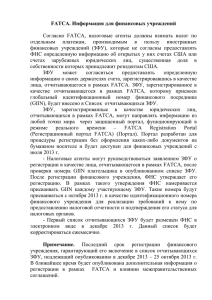

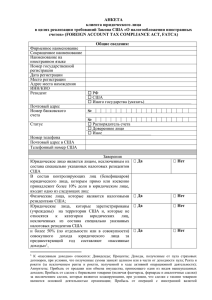

ПОЛОЖЕНИЕ об осуществлении мероприятий с целью соответствия требованиям Закона США «О налогообложении иностранных счетов» (FATCA) в ОАО "Лето Банк" Москва, 2014 ОГЛАВЛЕНИЕ 1. ОБЩИЕ ПОЛОЖЕНИЯ ....................................................................................................3 2. ТЕРМИНЫ И СОКРАЩЕНИЯ ........................................................................................ 3 3. ОРГАНИЗАЦИЯ ВНУТРЕННЕЙ СИСТЕМЫ СООТВЕТСТВИЯ ТРЕБОВАНИЯМ FATCA ......................................................................................................................................5 3.1. ЗАДАЧИ СООТВЕТСТВИЯ ТРЕБОВАНИЯМ FATCA ............................................. 5 3.2. ОСНОВНЫЕ СРОКИ ВСТУПЛЕНИЯ В ДЕЙСТВИЕ ТРЕБОВАНИЙ FATCA.....5 3.3. УЧАСТНИКИ СИСТЕМЫ FATCA И ИХ КОМПЕТЕНЦИЯ ................................... 5 4. МЕТОДОЛОГИЯ СООТВЕТСТВИЯ ТРЕБОВАНИЯМ FATCA ................................ 6 4.1. FATCA-ИДЕНТИФИКАЦИЯ КЛИЕНТОВ .................................................................6 4.2. ОБЕСПЕЧЕНИЕ СООТВЕТСТВИЯ ТРЕБОВАНИЯМ ПО УДЕРЖАНИЮ FATCA-НАЛОГА .................................................................................................................... 7 4.3. ОБЕСПЕЧЕНИЕ СООТВЕТСТВИЯ ТРЕБОВАНИЯМ ПО FATCAОТЧЕТНОСТИ ....................................................................................................................... 8 4.4. ОБЕСПЕЧЕНИЕ СООТВЕТСТВИЯ ТРЕБОВАНИЯМ ПО FATCAСЕРТИФИКАЦИИ ................................................................................................................. 8 ПРИЛОЖЕНИЯ 1. ВИДЫ FDAP-ДОХОДОВ .............................................................................................. 10 2. FDAP-ДОХОДЫ: ИСТОЧНИКИ В США .................................................................. 12 3. СДЕЛКИ, НЕ ПОДЛЕЖАЩИЕ FATCA-НАЛОГООБЛОЖЕНИЮ ...................... 13 4. КРИТЕРИИ ОТНЕСЕНИЯ КЛИЕНТОВ К КАТЕГОРИИ НАЛОГОПЛАТЕЛЬЩИКОВ США В ЦЕЛЯХ FATCA И СПОСОБЫ ПОЛУЧЕНИЯ ОТ НИХ НЕОБХОДИМОЙ ИНФОРМАЦИИ .................................................................. 15 5. ПРИЗНАКИ СВЯЗИ С США ........................................................................................ 18 6. FATCA-НАЛОГ .............................................................................................................. 19 2 1. ОБЩИЕ ПОЛОЖЕНИЯ Положение об исполнении требований Закона США «О налогообложении иностранных счетов» (FATCA) (далее - Положение) определяет порядок исполнения ОАО "Лето Банк" (далее – Банк) требований, налагаемых указанным законом на иностранные финансовые институты. Положение разработано в соответствии с действующим законодательством Российской Федерации, а также с учетом документа Казначейства США Foreign Account Tax Compliance Act (FATCA) Treasury Regulations §1.1471 - §1.1474 Temporary & Final Regulations в редакции от 06 марта 2014 г. и нормативных документов, регулирующих исполнение требований Закона США «О налогообложении иностранных счетов» (FATCA), в Группе ВТБ. Данное Положение разработано в целях поддержания эффективности и оперативности расчетов по международным операциям Банка и его Клиентов (если таковые будут осуществляться) в условиях соблюдения требований законодательства Российской Федерации, а также с целью минимизации возможных негативных финансовых и репутационных последствий для Банка от реализации требований FATCA. Действия настоящего Положения распространяются на всех работников Банка. 2. ТЕРМИНЫ И СОКРАЩЕНИЯ Для целей настоящего Положения используются следующие термины и сокращения: Термин Банк Внутренняя система соответствия требованиям FATCA (Система FATCA) Определение ОАО "Лето Банк". Совокупность функций, осуществляемых подразделениями Банка с целью выполнения требований FATCA в соответствии с внутренними документами Банка и сферами их компетенций и полномочий. ДБУиО Департамент бухгалтерского учета и отчетности Квалифицированный Статус финансового института, согласно которому иностранный посредник (Qualified финансовый институт принимает на себя обязательства Налогового Intermediary, QI) агента США, заключив соглашение Квалифицированного посредника с НС США. Клиенты Для целей FATCA и настоящего Положения – физические лица, индивидуальные предприниматели, юридические лица (включая кредитные организации), получающие продукт/услугу Банка (клиенты) или являющиеся стороной Банка по договору (контрагенты) (за исключением хозяйственных договоров Банка). Клиент «отказник» Клиент (за исключение финансового института), который не (Recalcitrant) предоставил Банку информацию, необходимую для проведения FATCA-идентификации. Финансовый институт, который не предоставил (своевременно) Банку информацию, необходимую для проведения FATCA-идентификации, является Неучаствующим финансовым институтом. Клиентские подразделения Подразделения Банка, организующие и осуществляющие непосредственное взаимодействие с Клиентами в целях развития с ними деловых отношений. Налогооблагаемая Сделка/платеж, в результате которой (которого) будет сделка/платеж выплачиваться FDAP-доход от источника в США или выручка, и которая совершена с Неучаствующим финансовым институтом, Ограниченно участвующим финансовым институтом или Клиентом «отказником». Налоговый агент Статус Банка согласно U.S. Treasury Regulations в целях FATCA. (Withholding agent) Неквалифицированный Юридическое лицо – посредник, которое не является резидентом 3 посредник (Nonqualified США и не является квалифицированным посредником (то есть не Intermediary, NQI) заключило с НС США специальный договор Квалифицированного посредника). Неучаствующий Неучаствующий в FATCA финансовый институт, а также финансовый институт финансовый институт, который не предоставил (вовремя) Банку NPFFI (Non-Participating информацию, необходимую для проведения FATCA – Foreign Financial идентификации. Неучаствующий финансовый институт не имеет Institution) GIIN. НК США Налоговый кодекс США (Internal Revenue Code). НС США Налоговая служба США (Internal Revenue Service). Ограниченно Финансовый институт, зарегистрированный в НС США для целей участвующий финансовый FATCA с ограниченным статусом и обязанностями. Ограниченно институт LFFI (Limited участвующий финансовый институт не имеет GIIN. FFI) Ответственный сотрудник Уполномоченный работник Банка, наделенный соответствующими по FATCA (FATCA полномочиями по регистрации Банка на портале НС США, Responsible Officer) периодической сертификации соблюдения Банком требований FATCA, а также полномочиями по осуществлению иных функций, предусмотренных FATCA. СВК Служба внутреннего контроля. СОПБ Служба операционной поддержки бизнеса Существующие клиенты Клиенты - физические лица и индивидуальные предприниматели, с которыми юридические взаимоотношения были установлены до 01.07.2014 г., и клиенты - юридические лица, с которыми юридические взаимоотношения установлены до 01.01.2015 г. СФМ Служба финансового мониторинга. Участвующий финансовый Участвующий в FATCA финансовый институт. институт PFFI (Participating Foreign Financial Institution) Финансовый институт Юридическое лицо, которое осуществляет деятельность, (Financial Institution) признаваемую финансовой в целях FATCA: Банковская организация (Depository Institution); Депозитарная организация (Custodial Institution); Инвестиционная компания (Investment Entity); Страховая организация (Specified Insurance Company); Холдинговая компания (Holding Company); Казначейский центр (Treasury Center). ЮС Юридическая служба GIIN (Global Intermediary Идентификационный номер финансового института, участвующего в Identification Number) FATCA. FATCA-идентификация Идентификация клиентов Банка в целях FATCA. FATCA-налог Налог, удерживаемый Налоговым агентом в целях FATCA. FATCA-отчетность Отчетность, направляемая в НС США в рамках FATCA. FATCA-сертификация Обязательные подтверждения для НС США о соответствии Банка требованиям FATCA. FATCA-статус Статус, присваиваемый всем клиентам - физическим и юридическим лицам по результатам FATCA-идентификации для целей определения объема процедур и обязательств в отношении таких Клиентов, накладываемых FATCA. FDAP-доход от источника Фиксированный или переменный ежегодный или периодический в США (US Source Fixed or доход (Приложение № 1), полученный от источника в США Determinable Annual or (Приложение № 2). Periodic Income) 4 3. ОРГАНИЗАЦИЯ ВНУТРЕННЕЙ СИСТЕМЫ СООТВЕТСТВИЯ ТРЕБОВАНИЯМ FATCA 3.1. Задачи соответствия требованиям FATCA Основными задачами Банка в рамках внутренней системы соответствия требованиям FATCA являются: Регистрация; Идентификация; Отчетность; Сертификация. 3.2. Основные сроки1 вступления в действие требований FATCA Требование Идентификация Отчетность FATCA-сертификация Срок с 01.07.2014 г.: внедрить на практике процедуры FATCAидентификации при приеме на обслуживание новых клиентов – физических лиц; с 01.01.2015 г.: внедрить на практике процедуры FATCAидентификации при приеме на обслуживание новых клиентов – юридических лиц; до 31.12.2014 г.: завершить FATCA-идентификацию существующих клиентов – очевидных финансовых институтов; до 30.06.2015 г.: завершить FATCA-идентификацию существующих клиентов – физических лиц с балансом счетов свыше 1 млн. долларов США; до 30.06.2016 г.: завершить FATCA-идентификацию иных категорий существующих клиентов. не позднее 15.03.2015 г.: предоставить в НС США FATCAотчетность по FATCA-налогу, удержанному по FDAP-доходам от источника в США (US Source FDAP Income за 2014 г.) (форма НС США 1042, 1042-S22) (далее каждый год); не позднее 31.03.2015 г.: предоставить в НС США FATCAотчетность по счетам Клиентов - «отказников» и клиентов налоговых резидентов США (форма НС США 8966 США) (далее каждый год); не позднее 31.03.2016 г.: предоставить в НС США FATCAотчетность по платежам в пользу Неучаствующих финансовых институтов за 2015г. (форма НС США 8966) далее в 31.03.2017 г. не позднее 29.08.2016 г.: предоставить в НС США сертификацию соответствия Банка требованиям FATCA. 3.3. Участники системы FATCA и их компетенция Распределение компетенций между подразделениями Банка в рамках системы FATCA: Участники системы Компетенция 1 Указанные сроки необходимо соблюдать с учетом возможности их изменений, публикуемых на официальном сайте НС США. 2 Все актуальные формы FATCA размещаются НС США на официальном сайте. 5 FATCA Рабочая группа по FATCA СФМ Служба персонала Коллегиальный орган. Общая координация и принятие решений Взаимодействие и координация с надзорными органами РФ, а также с ОАО Банк ВТБ, ВТБ 24 (ЗАО) (в части проекта FATCA); Общая координация проекта FATCA в Банке; Общее консультирование подразделений Банка по вопросам FATCA; Разработка и/или инициация внутренних документов Банка, регламентирующих вопросы соблюдения требований FATCA; Регистрация изменений статуса Банка в Налоговой Службе США; Подготовка обучающего курса. Организации и проведения обучение задействованных в реализации FATCA. сотрудников Банка, ДБУиО Сбор и консолидация FATCA-отчетности от подразделений Банка. Направление FATCA-отчетности в НС США; Разработка и/или инициация внутренних документов Банка, регламентирующих вопросы соблюдения требований FATCA в части налогообложения. ЮС Общее консультирование подразделений Банка по вопросам FATCA; Разработка и/или инициация внутренних документов Банка, регламентирующих вопросы соблюдения требований FATCA; Анализ правовых рисков. СОПБ СВК Служба ИТ-архитектуры прикладных систем Фабрика продуктов СОПБ Выявление Клиентов, обладающих первичными признаками налогового резидентства США (по итогам года). Анализ клиентской базы на предмет подтверждения первичных признаков налогового резидентства США у Клиентов, выявленных СОПБ (по итогам года); Контроль исполнения требований FATCA подразделениями Банка. Изменение, настройка и поддержка ИТ-систем в соответствии с требованиями FATCA. Анализ проводимых операций/сделок, заключаемых договоров, бизнес-процессов и условий их проведения на предмет идентификации подпадания под требования FATCA; Анализ технических требований FATCA и определение общей методологии реализации процессов FATCA в Банке. 4. МЕТОДОЛОГИЯ СООТВЕТСТВИЯ ТРЕБОВАНИЯМ FATCA 4.1. FATCA-идентификация Клиентов Банк как участник FATCA обязан: провести FATCA-идентификацию существующих клиентов - физических лиц и индивидуальных предпринимателей и клиентов - юридических лиц, включая финансовые институты; внедрить процедуры FATCA-идентификации при приеме на обслуживание новых Клиентов. 4.1.1. Процедуры FATCA-идентификации существующих Клиентов заключаются в анализе информации, которая уже находится в распоряжении Банка. 6 4.1.2. Процедуры FATCA-идентификации новых Клиентов заключаются в анализе информации, которая предоставляется Клиентами в рамках приема на обслуживание. 4.1.3. Критерии отнесения Клиентов к категории налогоплательщиков США в целях FATCA и способы получения информации, необходимой для их идентификации приведены в Приложении № 4. 4.1.4. Детальное описание порядка FATCA-идентификации новых и существующих Клиентов регулируется иными внутренними документами Банка. 4.2. Обеспечение соответствия требованиям по удержанию FATCA-налога 4.2.1. Банк является Налоговым агентом по налогооблагаемым сделкам, в которых Банк непосредственно участвует (как контрагент, посредник, организатор и т.д.). Банк не является Налоговым агентом и не удерживает налог со следующих платежей: Переводы через корреспондентские счета (ЛОРО/НОСТРО) (Банк выступает в роли банкакорреспондента/«транзитного» банка); Денежные переводы без открытия счета; Переводы клиентов по текущим и расчетным счетам (Банк выступает в роли «банка получателя» или «банка отправителя»). Детальные аспекты удержания FATCA-налога изложены в Приложении 6 к настоящему Положению. 4.2.2. Комплекс мер по минимизации рисков, возникающих в связи с применением норм действующего законодательства РФ (если применимо). В силу наличия законодательных ограничений действующего законодательства РФ по предоставлению информации и сведений о клиентах иностранным Налоговым агентам или налоговым органам, а также ограничений по удержанию иностранных налогов, Банк имеет право реализовать комплекс мероприятий, предусмотренных законодательством РФ и FATCA3, а именно: 1. Применять положения НС США Notice 14-33 в части отнесения клиентов – юридических лиц, принимаемых на обслуживание с 1 июля 2014 по 1 января 2015 года, к категории Существующих клиентов. В рамках данного подхода у Банка возникает дополнительная отсрочка наступления обязательств по удержанию налога до 01.01.2015 г. 2. В случаях, определенных действующим законодательством РФ, отказывать в приеме на обслуживание новых Клиентов, которые отказываются от заполнения анкеты по форме Банка (или форм НС США W-8BEN-E), включая дачу согласия на передачу в НС США информации (Клиентов - «отказников»). 3. В случаях, определенных действующим законодательством РФ, прекращать клиентские взаимоотношения с существующими Клиентами, которые отказываются от заполнения анкеты по форме Банка (или форм НС США W-8BEN-E), включая предоставление согласия на передачу в НС США информации, по мере выявления таких Клиентов в ходе проведения повторной идентификации по FATCA. 4. Ограничить/отказаться от предоставления Неучаствующим финансовым институтам и Клиентам - «отказникам» услуг, которые могут привести к возникновению FDAP-дохода, в том числе в рамках следующих видов услуг: 3 Брокерское обслуживание, в рамках которого Клиент приобретает/продает ценные бумаги эмитентов США и ПФИ на ценные бумаги эмитентов США; Депозитарное обслуживание, в рамках которого Клиент передает на обслуживание ценные бумаги эмитентов США; 3 §1.1471-4(i) НК США. 7 Операции с ПФИ, базовым активом которых являются акции американских компаний, некоторые индексы и операции с ценными бумагами эмитентов США; Операции РЕПО базовым активом которых являются ценные бумаги эмитентов США; Привлечение в качестве кредитора в сделках синдицированного кредитования, если заемщиком по сделке (или лицом, которое выплачивает какой-либо доход) является юридическое лицо, зарегистрированное в США. 5. Услуги по расчетному, кассовому и расчетно-кассовому обслуживанию, кредитование, размещение средств во вклады, предоставление банковских гарантий, осуществление документарных операций, оказание услуг на российском фондовом рынке и иные аналогичные услуги, которые не связаны с активами в США и не подлежат налогообложению по FATCA, могут оказываться Клиентам без дополнительных ограничений. В целях минимизации рисков, возникающих в связи с необходимостью применения требований FATCA в условиях действующего законодательства РФ, все подразделения Банка, ответственные за инициирование, заключение и сопровождение договоров (сделок) с Клиентами и контрагентами Банка (за исключением договоров на предоставление услуг Банка, перечисленных в предыдущем абзаце), обязаны проводить анализ FATCA-статуса Клиентов и контрагентов, а также условий таких договоров/сделок. В случае, если Клиент (контрагент) по планируемому к заключению договору (сделке) имеет статус Клиент - «отказник», Неучаствующий финансовый институт или Ограниченно участвующий финансовый институт, заключение с таким Клиентом (контрагентом) договоров (сделок), приводящим к FDAP-доходу от источника в США запрещается. В случае, если Клиент (контрагент) по планируемому к заключению договору имеет FATCA-статус, отличный от указанного в предыдущем абзаце, и в случае наличия в планируемом к заключению договоре (сделке) признаков FDAP-дохода от источника в США (Приложения 1 и 2) или признаков связи с США (Приложение 5), подразделение Банка, ответственное за инициирование (заключение, сопровождение) такого договора (такой сделки) обязано провести анализ риска возникновения FDAP-дохода от источника в США и отказаться от заключения такой сделки, ведущей к удержанию налога с FDAP-дохода от источника в США. 4.3. Обеспечение соответствия требованиям по FATCA-отчетности Обеспечение соответствия отдельными документами Банка. требованиям по FATCA-отчетности регламентируется 4.4. Обеспечение соответствия требованиям по FATCA-сертификации Банк должен обеспечить соблюдение требований FATCA, а также осуществлять сертификацию проведенных процедур. С этой целью Банк проводит мероприятия с целью подтверждения (сертификации) соответствия Банка требованиям FATCA для НС США. Вид сертификации Проведение идентификации Клиентов для целей FATCA (due diligence procedures) Отсутствие Периодичность Содержание сертификации Один раз. Через 60 дней после истечения 2-х лет с момента заключения FATCAсоглашения. В подтверждении указывается, что Банк должным образом провел процедуры идентификации владельцев финансовых счетов для целей FATCA; Все владельцы финансовых счетов были идентифицированы для целей FATCA (включая счета с балансом/стоимостью свыше 1 млн. долларов США); Владельцы счетов, которые отказались предоставить информацию, были классифицированы в качестве Клиентов - «отказников». В период с 6 августа 2011 года и до даты проведения 8 факта Один раз. помощи Клиентам в уклонении от соблюдения требований FATCA Подтверждение эффективности внутреннего контроля Через 60 дней после истечения 2-х лет с момента заключения FATCAсоглашения. сертификации Банк не оказывал помощи владельцам счетов в уклонении от выполнения требований FATCA. К помощи в уклонении от соблюдения требований FATCA относятся, в том числе, советы по изменению размера баланса/стоимости счета; предложения разделять счета на несколько отдельных счетов с целью уменьшения агрегированного баланса/стоимости каждого из них, преднамеренные действия по сокрытию информации, указывающей на связь счета с США. Каждые 3 года с Подтверждение должно содержать информацию о момента том, что Банком была разработана программа мер в заключения отношении соблюдения требований FATCA, и FATCAОтветственный сотрудник осуществляет соглашения периодическую проверку данной программы на («период предмет ее соответствия требованиям FATCAсертификации»). соглашения; В течение 6 В течение «периода сертификации» не было месяцев после допущено существенных нарушений; окончания 3-х В случае выявления нарушений были предприняты летнего периода, меры, направленные на их устранение, а также следующего за предприняты меры по предотвращению подобных заключением нарушений в будущем. FATCA В случае выявления неудержания налога, или соглашения. непредоставления отчетности, Банк выплатил штраф и подал уточненные формы отчетности. 9 Приложение № 1 1. ВИДЫ FDAP-ДОХОДОВ FDAP-доход – любой доход, за исключением доходов от реализации имущества (gains) и доходов, которые специально исключены из категории FDAP: Процентный доход, включая: процентный доход по долговым ценным бумагам, выпущенным юридическими лицами, зарегистрированными в США, и/или Правительством США, федеральным округом Колумбия, штатами и другими государственными органами (далее американские долговые ценные бумаги); процентный доход по долговым обязательствам юридических лиц, партнерств или трастов, зарегистрированных в США, (включая проценты по кредитам/займам, депозитам); дисконт, устанавливаемый при эмиссии американских долговых ценных бумаг (original issue discount); процентный доход, выплачиваемый иностранными филиалами американских компаний. Дивиденды, полученные по акциям, выпущенными юридическими лицами, зарегистрированными в США; Дивиденды, полученные по акциям иностранных компаний (неамериканских), если более 25% дохода, полученного такой компанией в течение 3 лет, было непосредственно связано с осуществлением коммерческой или торговой деятельности в США (правила американских контролируемых компаний (controllable foreign corporations, CFC), о применении данных правил должен информировать эмитент); Выплаты по договорам страхования жизни, выплаты по договорам страхования на случай смерти, производимые американскими страховыми компаниями; Доход (проценты, иные выплаты), от участия в американских фондах недвижимости (REMIC residual interests); Плата по гарантиям/поручительствам (guarantee fee), выплачиваемых американскими компаниями; Доходы по сделке РЕПО, которые выплачиваются американским юридическим лицом (разница между первой и второй частями РЕПО); Выплаты платежей, аналогичных дивидендам (dividend equivalent payment), по сделкам займов ценными бумагами и сделкам РЕПО, базовым активом которых являются ценные бумаги эмитентов США; Некоторые виды доходов по производным финансовым инструментам (ПФИ). Порядок обложения сделок с ПФМ американским налогом у источника установлен ст. 871 (m) НК США4; Доходы по ПФИ, базовым активом которых выступают индексы (S&P 500, NASDAQ и т.д.), не подлежат обложению, если в состав индекса входит более 25 эмитентов и доля каждого эмитента менее 10%; Вознаграждение за пользование товарными знаками, торговыми марками, лицензиями, ноу-хау и т.д., получаемые от американских активов (патенты, авторское право, секретные производства и формулы, деловая репутация, товарные знаки, бренды, франшизы правообладателем которых являются американские лица и др.); Вознаграждение за услуги (трудовые функции), оказанные (выполненные) на территории США, включая: заработную плату, премии, ежегодные выплаты, компенсации и т.д. (за исключением доходов, которые связанны с ведением бизнеса на территории США); Арендная плата от сдачи в аренду недвижимости, расположенной в США; 4 - в настоящее время происходит изменение порядка налогообложения сделок с ПФИ (проекта изменений от 2013 года (Proposed Regulations 2013)), новый порядок вступает в силу поэтапно. Финальные правила вступят в силу после 1 января 2016 года. 10 Выплаты, производимые трастами, зарегистрированными в США и регулируемыми законодательством США. Данный перечень не является исчерпывающим. К FDAP-доходам не относится выручка, полученная от продажи имущества (включая дисконт и опционные премии), сумма процентов, начисленных на дату продажи или обмена процентных долговых обязательств, если продажа совершена в период между датами выплаты таких процентов. 11 Приложение № 2 2. FDAP-ДОХОДЫ: ИСТОЧНИКИ В США Доход признается полученным от источников в США, если: Лицо, выплачивающее доход, является резидентом США, в т.ч.: американским юридическим лицом, партнерством или трастом; гражданином США или лицом, с постоянным местом пребывания в США (т.н. resident alien); юридическими лицом, партнерством или трастом, созданным по закону США или какого-либо штата США; или Лицо, выплачивающее доход, не является резидентом США, но: актив, в связи с которым выплачивается доход, находится на территории США/или эмитирован резидентом США на американской бирже, или услуги фактически оказаны на территории США. Примеры применения правил определения источника дохода в США: Вид дохода Услуги Дивиденды Проценты Рента Вознаграждение за пользование патентами, торговыми марками и т.д. Роялти - плата за пользование природными ресурсами Гарантии/поручительства Правила определения источника Страна оказания услуги - США Страна регистрации компании-эмитента - США Страна регистрации должника - США Страна нахождения недвижимости - США Страна, где используется вознаграждение - США Страна нахождения источника природных ресурсов - США Страна регистрации должника - США 12 Приложение № 3 3. СДЕЛКИ, НЕ ПОДЛЕЖАЩИЕ FATCA-НАЛОГООБЛОЖЕНИЮ А. Обязательства «переходного периода» Не признаются налогооблагаемыми по FATCA обязательства «переходного периода». Обязательствами «переходного периода» признаются следующие договоры и сделки с финансовыми инструментами: Сделки с долговыми инструментами (облигации, гарантированные инвестиционные сертификаты, срочные депозиты); Договоры на предоставление кредита на определенный срок (кредитная линия, возобновляемый кредит), при условии, что соответствующий договор содержал все существенные условия (включая срок) на момент заключения договора; Сделки с финансовыми инструментами срочных сделок, совершенные на основании договора ISDA, заключенные до 1 июля 2014 года; Договоры страхования жизни; Договор с выплатой аннуитетов. Обязательствами «переходного периода» не признаются юридические соглашения и сделки с финансовыми инструментами: Сделки с инструментами, признанными в качестве капитала (долевого участия) для целей американского налогообложения (например, обычные и привилегированные акции, некоторые виды конвертируемых облигаций); Договоры, по которым не установлен срок действия (например, сберегательный вклад или вклад до востребования, отсроченный контракт с выплатой аннуитетов); Договоры брокерского обслуживания, депозитарные договоры (договоры о счете депо), договоры выплат аннуитетов, соглашения на осуществление прав владения (учет) финансовыми активами в пользу третьих лиц или соглашения на осуществление/ получение выплат от имени третьих лиц; Рамочные соглашения (master agreement), на основании которых будут заключены сделки в будущем (в течение оговоренного срока). Если после 01.07.2014 г. в условиях обязательства произошли существенные изменения, то в отношении данного обязательства правила «переходного периода» распространяться не будут. К существенным изменениям относятся любые изменения в условиях обязательства, которые имели существенный материальный эффект, в том числе: изменение доходности (в зависимости от вида долгового обязательства НК США устанавливает допустимый размер изменения доходности), существенное изменение сроков погашения обязательства (изменение графика погашения обязательства), изменение предмета залога, конвертация долгового обязательства в иной инструмент. Б. Доходы, не признаваемые объектом обложения FATCA-налога Не признаются налогооблагаемыми по FATCA следующие виды платежей: Доходы, которые не являются доходами от источников в США, например, доходы от продажи американских депозитарных расписок российских эмитентов. Платежи по краткосрочным долговым обязательствам (short-term obligations), срок действия которых до 183 дней. Платежи, непосредственно связанные с доходом, полученным от осуществления коммерческой или торговой деятельности в США. Платежи, осуществляемые в рамках обычной хозяйственной деятельности для приобретения услуг нефинансового характера, товаров, а также для текущего использования собственности (заработная плата, вознаграждения, компенсации, аренда 13 помещения, лицензии на программное обеспечение, транспортировка, гранты, призы и др.). Платежи, совершенные за пределами США, в отношении обязательств, возникших до 1 января 2017 года (offshore payments), если платежи совершены лицами, не являющимися Квалифицированными посредниками (Qualified Intermediaries). Платежи по счетам, освобожденным от налога, например, специальному сберегательному счету, срочному контракту по страхованию жизни, счету, принадлежащему «estate»5, определенным счетам эскроу6, страховые контракты с условием выплаты аннуитетов. 5 Специальная юридическая форма, существующая в рамках американского законодательства, которая не имеет прямых аналогов в российском законодательстве. Estate составляет комплекс имущества умершего лица (аналог завещания). Свидетельством того, что клиент является «estate» может быть указание слова «estate» в названии клиента, наличие завещания или свидетельства о смерти физического лица, в пользу которого создано «estate». 6 Cчета эскроу, которые открыты в рамках сделок по купле-продаже, аренде недвижимости, по решению суда. 14 Приложение № 4 4. КРИТЕРИИ ОТНЕСЕНИЯ КЛИЕНТОВ К КАТЕГОРИИ НАЛОГОПЛАТЕЛЬЩИКОВ США В ЦЕЛЯХ FATCA И СПОСОБЫ ПОЛУЧЕНИЯ ОТ НИХ НЕОБХОДИМОЙ ИНФОРМАЦИИ К критериям отнесения Клиентов к категории налогоплательщиков США в целях FATCA и способам получения от них необходимой информации (далее – критерии и способы соответственно) относятся: А. Критерии для физических лиц и индивидуальных предпринимателей В соответствии с законодательством США, физические лица признаются налоговыми резидентами США, если выполняется одно из следующих условий: Физическое лицо является гражданином США; Физическое лицо имеет разрешение на постоянное пребывание в США (карточка постоянного жителя (форма I-551 (Green Card)); Физическое лицо соответствует критериям «Долгосрочного пребывания». Банк не передает информацию если физическое лицо является гражданином РФ и не имеет одновременно с гражданством РФ, второго гражданства США, вида на жительство в США (разрешения на постоянное пребывание в США) или не проживает постоянно (долгосрочно пребывает*) в США. * - Физическое лицо признается налоговым резидентом США по основанию «долгосрочного пребывания», если оно находилось на территории США не менее 31 дня в течение текущего календарного года и не менее 183 дней в течение 3 лет, включая текущий год и два непосредственно предшествующих года. При этом сумма дней, в течение которых физическое лицо присутствовало на территории США в текущем году, а также двух предшествующих годах, умножается на установленный коэффициент: коэффициент для текущего года равен 1 (т.е. учитываются все дни, проведенные в США в текущем году); коэффициент предшествующего года равен 1/3 и коэффициент позапрошлого года 1/6. Налоговыми резидентами США не признаются учителя, студенты, стажеры, временно присутствовавшие на территории США на основании виз F, J, M или Q. B. Критерии для юридических лиц 1. Юридическое лицо зарегистрировано/учреждено на территории США и при этом не относится к лицам, исключенным из состава специально указанных налоговых резидентов США: Американская корпорация, акции, которых регулярно котируются на одной или более организованной бирже ценных бумаг; Американская компания или корпорация, которая входит в расширенную аффилированную группу компании и/или корпорации, указанной в предыдущем пункте; Американская организация, освобожденная от налогообложения согласно секции 501 (а), а также пенсионные фонды, определение которых установлено секцией 7701(а)(37) НК США; Государственное учреждение или агентство США и его дочерние организации; Любой штат США, Округ Колумбия, подконтрольные США территории (Американское Самоа, Территория Гуам, Северные Марианские о-ва, Пуэрто Рико, Американские Виргинские о-ва), их любое политическое отделение данных или любое агентство или другое образование, которое ими создано или полностью им принадлежит; Американский банк в соответствии с определением секции 581 НК США (банковские и трастовые организации, существенную часть бизнеса которых составляет прием депозитов, 15 выдача кредитов или предоставление фидуциарных услуг и которые имеют соответствующую лицензию); Американский инвестиционный фонд недвижимости, определенный в соответствии с секцией 856 НК США; Американская регулируемая инвестиционная компания, соответствующая определению секции 851 НК США или любая компания, зарегистрированная в Комиссии по ценным бумагам и биржам; Американский инвестиционный фонд (common trust fund) в соответствии с определением, содержащимся в секции 584 НК США; Американский траст, освобожденный от налогообложения согласно секции 664 (с) НК США (положение данной секции касаются трастов, созданных для благотворительных целей); Американский дилер ценными бумагами, товарами биржевой торговли, или деривативами (включая такие инструменты как фьючерсы, форварды X опционы), который зарегистрирован в качестве дилера в соответствии с требованиями законодательства США; Американский брокер, имеющий соответствующую лицензию; Американский траст, освобожденный от налогообложения согласно секции 403(b) НК США (трасты, созданные для сотрудников организации, удовлетворяющие определенным критериям) и секции 457 (g) (трасты, созданные для выплаты компенсаций сотрудникам государственных организаций США). 2. Юридическое лицо зарегистрировано/учреждено не на территории США и при этом юридическое лицо не является финансовым институтом для целей FATCA и в состав контролирующих лиц (бенефициаров) юридического лица, которым прямо или косвенно принадлежит более 10% доли в юридическом лице, входит одно из следующих лиц: a. Физические лица, которые являются налоговыми резидентами США (см. пункт А); b. Юридические лица, которые зарегистрированы/учреждены на территории США и которые не относятся к категории юридических лиц, исключенных из состава специально указанных налоговых резидентов США (см. пункт Б). и более 50% (по отдельности или в совокупности) совокупного дохода такого юридического лица за предшествующий год составляют «пассивные доходы», и более 50% (по отдельности или в совокупности) от средневзвешенной величины активов юридического лица (на конец квартала), составляют активы, приносящие такой доход: К «пассивным доходам» относятся: Дивиденды; Проценты; Доходы, полученные от пула страховых договоров, при условии, что полученные суммы зависят целиком или в части от доходности пула; Рента и роялти (за исключением ренты и роялти, полученной в ходе активной операционной деятельности); Аннуитеты; Прибыль от продажи или обмена имущества, приносящего один из видов вышеуказанных доходов; Прибыль от сделок с биржевыми товарами (включая фьючерсы, форварды и аналогичные сделки), за исключением сделок, которые являются хеджирующими, при условии, что сделки с такими товарами являются основной деятельностью; Прибыль от операций с иностранной валютой (положительные или отрицательные курсовые разницы); Контракты, стоимость которых привязана к базовому активу (номиналу), например, деривативы (валютный СВОП, процентный СВОП, опционы и др.); Выкупная сумма по договору страхования или сумма займа, обеспеченная договором страхования; Суммы, полученные страховой компанией за счет резервов на осуществление страховой деятельности и аннуитетов. 16 С. Способы получения Банком информации Способом получения Банком информации является самосертификации, разработанных Банком или НС США. 17 заполнение Клиентами форм Приложение № 5 5. ПРИЗНАКИ СВЯЗИ С США Объект сделки Признак связи с США Ценные бумаги (акции, облигации, паи, доли, Страна регистрации компании-эмитента ценной иные виды ценных бумаг) бумаги - США Производные финансовые инструменты 1. Контрагент по сделке (эмитент) зарегистрирован в США по любому виду ПФИ; или 2. Базовый актив акции, облигации или иные ценные бумаги эмитентов, страна регистрации которых США, индексы, которые составлены из акций эмитентов, зарегистрированных в США Структурированные ноты (например, Credit Страна регистрации компании-эмитента - США Linked Notes) Долговые обязательства (включая кредиты, Страна регистрации должника/заемщика - США займы, долговые инструменты) Гарантии/поручительства выданные Страна регистрации должника - США Оказание услуг по организации Страна регистрации должника/заемщика - США синдицированных кредитов Оказание прочих финансовых услуг Место фактического оказания услуги - США Доходы от аренды недвижимости, получаемые Страна нахождения недвижимости - США Банком Вознаграждение за пользование патентами, Страна, где используется патент, торговая торговыми марками, получаемое Банком марка и т.д. - США 18 Приложение № 6 6. FATCA-НАЛОГ 1. Определение сделок/платежей, подлежащих FATCA-налогообложению Объектом FATCA-налогообложения признаются платежи («Passthru payments») в случаях, определенных U.S. Treasury Regulations. Платежи «Passthru payments» включают в себя: Налогооблагаемый платеж («Withholdable payment»), который включает: Платеж FDAP-дохода (Приложение № 1) от источника в США (Приложение № 2). Платежи FDAP-дохода облагаются FATCA - налогом начиная с 1 июля 2014 года; Платеж выручки от продажи активов, которые приводят к возникновению FDAPдоходов от источника в США. Данный вид платежей облагается FATCA-налогом начиная с 1 января 2017 года. Иностранный транзитный платеж («Foreign passthru payment») – платежи от источника за пределами США. В настоящее время данный вид платежей и порядок их FATCAналогообложения НС США не определены. Платежи по FDAP-доходам по обязательствам, возникшим до 1 июля 2014 года («Grandfathered obligations», обязательства переходного периода), освобождаются от FATCA-налога (Приложение № 3). 2. Определение получателя платежа А. Получатель платежа (payee) Налоговый агент должен идентифицировать FATCA-статус получателя платежа (payee). Получателем платежа (payee) признается лицо, которое фактически получает платеж, вне зависимости от того, является ли данное лицо конечным получателем данного платежа (лицом, имеющим право на средства, поступившие по данному платежу) или агентом (посредником). Альтернативой удержания FATCA-налога является переложение обязанности Налогового агента на вышестоящий финансовый институт (см. п. 3). Сроки идентификации получателей платежа (payee) аналогичны срокам идентификации клиентов, а именно: Вид клиента Новые клиенты/новые сделки Срок идентификации по истечении 90 дней с момента открытия счета (заключения сделки); или до выплаты налогооблагаемого дохода Дата начала действия: 1 июля 2014 г. Физические лица 1 января 2015 г. Юридические лица Существующие клиенты/существующие обязательства Владельцы существующих счетов: 31 декабря 2014 г. Prima Facie FFI Физические лица, баланс счетов 1 июля 2015 г. которых на 1 июля 2014 года превышал 1 млн. долларов США Физические лица, баланс счетов 1 июля 2016 г. которых на 1 июля 2014 года составлял от 50 тыс. долларов США до 1 млн. долларов США 1 июля 2016 г. Юридические лица 19 FATCA-статус получателя платежа (payee) должен быть подтвержден документально (форма W-8BEN-E) или альтернативной формой (вопросником по форме Банка). Детальное описание порядка FATCA-идентификации клиентов Банка регулируется иными внутренними документами Банка. Б. Удержание налога по «новым обязательствам» По «новым обязательствам» («Other than preexisting obligations») Банк обязан удерживать налог при совершении выплаты дохода. FATCA-статус получателя платежа устанавливается не позднее 90 дней с момента открытия счета (заключения сделки) или до выплаты налогооблагаемого дохода, т.е. Банк должен провести идентификацию получателя платежа по таким сделкам до заключения сделки (подписания договора). «Новым обязательством» (other than preexisting obligation) признается любой счет, инструмент, договор, долговое обязательство, который был открыт/заключен/выпущен после 1 июля 2014 года. Согласно разъяснениям НС США (Notice IRS 2014-33), обязательства юридических лиц (entities) будут признаваться «новыми обязательствами» начиная с 1 января 2015 года. В. Удержание налога по «существующим обязательствам» «Существующим обязательством» (preexisting obligation) признается любой счет, инструмент, договор, долговое обязательство, который был открыт/заключен/выпущен до 1 июля 2014 года. Согласно разъяснениям НС США (Notice IRS 2014-33), обязательства юридических лиц (entities) будут признаваться «существующими обязательствами» до 1 января 2015 года. По «существующим обязательствам» (preexisting obligation) Банк должен начать удерживать налог после установления FATCA-статуса получателя платежа (см. Таблицу 2). Г. Лица, с которых удерживается FATCA-налог FATCA-налог удерживается в случае, если получателем платежа является Неучаствующий финансовый институт, Ограниченно участвующий финансовый институт или клиент«отказник». a. Клиенты - «отказники» Клиент – физическое или юридическое лицо (за исключением финансовых институтов) является Клиентом - «отказником» в случае, если такой Клиент отказался предоставить Банку информацию/сведения о себе в целях FATCA-идентификации. Виды Клиентов - «отказников»: 1. Физические или юридические лица, которые не предоставили Банку информацию и документы (анкеты), для целей идентификации по FATCA, например, отказываются заполнять или подписывать FATCA-анкету Банка; 2. Физические или юридические лица, которые не предоставили Банку корректное (исправленное) Ф.И.О. (название), ИНН или действительную Форму W-9 (анкету Банка) с указанными данными, если Банк получил сведения от НС США о том, что Ф.И.О (название) или ИНН клиента, которые Банк указал в отчетности, не корректны; 3. Физические или юридические лица, которые не предоставили Банку разрешение на предоставление данных о себе в НС США; 4. Юридическое лицо, которое предоставило Банку информацию о том, что оно является «пассивной» компанией, но не предоставило информацию о контролирующих лицах. Банк начинает рассматривать клиента в качестве Клиента - «отказника», если Клиенту не был присвоен FATCA-статус по истечению сроков, отведенных для их идентификации (см. Таблицу 2). Иные вопросы FATCA-идентификации Клиентов Банка регулируются отдельными внутренними документами Банка. b. Неучаствующие финансовые институты 20 Неучаствующим финансовым институтом (NPFFI) признается любой финансовый институт, который не является Участвующим финансовым институтом, «условно-участвующим (RDCFFI)» (зарегистрированным или самосертифицируемым), резидентом страны с межправительственным соглашением с США по FATCA по модели 1 или который не относится к категории компаний, на которые не распространяются требования FATCA («Exempt beneficial owner»). Основным признаком Неучаствующего финансового института является отсутствие GIIN7. Существующие клиенты – Prima Facie FFI, «очевидные финансовые институты», которые не предоставили информацию/документацию относительно своего FATCA-статуса должны быть квалифицированы в качестве Неучаствующего финансового института после 1 января 2015 года. c. Ограниченно участвующие финансовые институты Ограниченно участвующим финансовым институтом (LFFI) признается финансовый институт, который зарегистрировался в указанном статусе на сайте IRS. Ограниченно участвующий финансовый институт не имеет GIIN. Более детально вопросы идентификации финансовых институтов и проверки их GIIN описаны в отдельных внутренних документах Банка. Д. Сроки вступления в силу требований по удержанию налога Категория клиента Начало удержания налога FDAP доход Неучаствующие финансовые институты 1 июля 2014 г. Новые клиенты - физические лица, которые отказались раскрывать 1 июля 2014 г. свой статус Новые клиенты - юридические лица, которые отказались раскрывать 1 января 2015 г. свой статус Клиенты – Prima Facie FFI, «очевидные финансовые институты», 1 января 2015 г. которые не предоставили информацию/документацию относительно своего FATCA-статуса (поскольку идентификация таких клиентов должна быть завершена к 1 января 2015 года) Существующие клиенты – физические лица, баланс счетов которых на 1 июля 2015 г. 1 июля 2014 года превышал $ 1 млн. (поскольку идентификация таких клиентов должна быть завершена к 1 июля 2015 года), которые не предоставили о себе сведения в целях FATCA Существующие клиенты – юридические и физические лица (прочие) 1 июля 2016 г. (поскольку идентификация таких клиентов должна быть завершена к 1 июля 2016 года), которые не предоставили о себе сведения в целях FATCA Выручка (gross proceeds) и иностранные транзитные платежи (foreign pass thru payments) – начиная с января 2017 г. 3. Возможность переложения обязанности Налогового агента на вышестоящий финансовый институт Банк, являясь Неквалифицированным посредником (Nonqualified Intermediary), вправе переложить обязанность по удержанию налога на контрагента, предшествующего в сделке финансовый институт, при условии, что данный финансовый институт является Квалифицированным посредником (Qualified Intermediary). Банк освобождается от обязанности по удержанию FATCA-налога, если он предоставил предшествующему в цепочке платежей по сделке финансовому институту, являющемуся Квалифицированным посредником, налоговый сертификат по форме W-8 IMY, который содержит 7 При этом существуют ситуации, когда финансовый институт без GIIN, тем не менее, признаётся в качестве участвующего (например, certified deemed compliant FFI, финансовый институт из страны с межправительственным соглашением с США по модели 1 до 01.01.2015). 21 заявление на удержание налога (withholding statement), а такой вышестоящий финансовый институт – Квалифицированный посредник произвел процедуру удержания FATCA-налога. Если вышестоящим контрагентом по сделке является Неквалифицированный посредник или такой финансовый институт зарегистрирован в стране с заключенным с США межправительственным соглашением по модели 1, в связи с чем сам не может произвести удержание FATCA-налога, то такой финансовый институт, в свою очередь, передает документы для удержания «вверх» по цепочке контрагентов до вышестоящего финансового института Квалифицированного посредника (при наличии). При этом для того, чтобы удержать FATCA-налог, вышестоящий финансовый институт Квалифицированный посредник должен иметь в распоряжении документы, подтверждающие FATCA-статус получателя платежа, на основании которых будет принято решение об удержании FATCA-налога (налоговый сертификат по форме W-8 IMY), до момента осуществления платежа, т.е. Банк должен сообщить вышестоящим финансовым институтам - Квалифицированным посредникам о своем статусе Неквалифицированного посредника заранее. Таким образом, Банк обязан предоставлять контрагентам Банка форму W8-IMY до получения выплат по сделке, для того, чтобы FATCA-налог был удержан таким контрагентом, а не Банком. 22