Юридический информационный бюллетень издается для

реклама

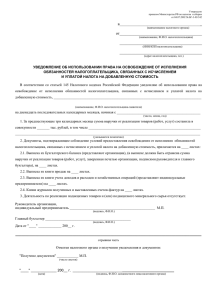

Выпуск No 8, Ноябрь 2006 г. В данном выпуске мы приводим краткий обзор ряда наиболее значимых Определений Конституционного суда РФ (КС РФ) по налоговым вопросам, принятых или опубликованных в течение последнего времени. 12 июля 2006г. Конституционный суд РФ принял Определения №№ 266-О, 267-О, в которых были рассмотрены жалобы ЗАО «Производство продуктов питания» и ОАО «Востоксибэлектросетьстрой» на нарушение конституционных прав и свобод отдельными положениями НК РФ и АПК РФ. КС РФ были рассмотрены вопросы наличия у налогоплательщика обязанности самостоятельно представлять документы, подтверждающие заявленные налоговые вычеты, привлечения к ответственности по камеральной налоговой проверке и возможности оценки судами документов, не представленных налоговому органу. • Определение № 266-О: КС РФ указал, что положения законодательства о налогах и сборах не обязывают налогоплательщика одновременно с подачей налоговой декларации (или заявления о возврате из бюджета сумм НДС) представлять документы, подтверждающие правильность применения налогового вычета (в частности, счета-фактуры). Эта обязанность возникает у налогоплательщика только с момента получения требования налогового органа о представлении указанных документов. Иное означало бы возложение на налогоплательщика не установленной законодательством обязанности и создавало бы неопределенность в правоприменении (п. 2.2 Определения). Тем самым, КС РФ подтвердил позицию ВАС РФ по данному вопросу (см. Постановление Президиума ВАС РФ от 18.07.06 № 1744/06, от 14.12.04 № 3521/04). • Определение № 267-О: 1. КС РФ разъяснил, что, при наличии сомнений в правильности уплаты налогов и, тем более, обнаружения признаков налогового правонарушения, налоговый орган обязан истребовать у налогоплательщика необходимую информацию и документы, подтверждающие правильность исчисления и своевременность уплаты налогов. Если же налоговый орган не обращается к налогоплательщику за объяснениями или документами, предполагается, что у него нет сомнений в правильности уплаты налогов. Иное вело бы к произволу налоговых органов (п. 2.2. Определения). 2. КС РФ сделал вывод о том, что положения ст. 101 НК РФ распространяются на производство по делам о правонарушениях, выявленных в том числе в результате камеральных налоговых проверок. Поэтому: поскольку для оформления результатов камеральной налоговой проверки акта налоговой проверки не предусмотрено, право на представление возражений у налогоплательщика возникает с момента предъявления налоговым органом требования представить объяснения и документы, подтверждающие правильность исчисления и своевременность уплаты налогов (п. 2.3. Определения); 1 налоговый орган должен заблаговременно извещать налогоплательщика о дате и месте рассмотрения материалов не только выездной, но и камеральной проверки (п.п. 2.4, 2.5 Определения). 3. КС РФ указал, что налогоплательщик в рамках судопроизводства в арбитражном суде во всяком случае не может быть лишен права представлять документы, которые являются основанием получения налогового вычета, независимо от того, были ли эти документы истребованы и исследованы налоговым органом при решении вопроса о привлечении налогоплательщика к налоговой ответственности и предоставлении налогового вычета, а суд обязан исследовать соответствующие документы (п. 3.3 Определения). Тем самым, КС РФ не поддержал подход, изложенный Президиумом ФАС МО в Методических рекомендациях от 22.02.06 по рассмотрению дел, связанных с возмещением НДС. Обращаем Ваше внимание, что в соответствии со ст. 6 Федерального конституционного закона «О Конституционном Суде Российской Федерации» решения (постановления, заключения, определения) КС РФ обязательны на всей территории РФ для всех представительных, исполнительных и судебных органов государственной власти, органов местного самоуправления, предприятий, учреждений, организаций, должностных лиц, граждан и их объединений. То есть, с принятием вышеуказанных Определений Конституционного суда РФ толкование норм законодательства по данным вопросам (часть третья и четвертая статьи 88 и п. 1 ст. 101 НК РФ, часть 4 ст. 200 АПК РФ) в правоприменительной практике должно соответствовать позиции КС РФ. ***** За более подробными комментариями вышеуказанных положений, пожалуйста, обращайтесь в группу по разрешению налоговых споров компании PricewaterhouseCoopers CIS Law Offices B.V. в Московский офис компании ПрайсвотерхаусКуперс по телефону (495) 232-5757. По вопросам получения наших информационных бюллетеней просьба Информационную группу по телефонам (495) 967-6000 или (495) 967-6284. обращаться в Юридический информационный бюллетень издается для клиентов PricewaterhouseCoopers на русском и английском языках. Его цель - информировать клиентов о последних изменениях в российском законодательстве, заслуживающих повышенного внимания. Информация, содержащаяся в бюллетене, не является профессиональной консультацией, которую наши специалисты предоставляют только на индивидуальной основе. Обращаем Ваше внимание, что данная информация не может быть воспроизведена полностью или частично без разрешения PricewaterhouseCoopers. За дополнительными разъяснениями обращайтесь в московский офис PricewaterhouseCoopers по телефону 7 (495) 967-6000. PricewaterhouseCoopers (www.pwc.com) предоставляет аудиторские и консультационные услуги, а также услуги в области налогообложения публичным и частным компаниям разных отраслей. Более 122000 сотрудников в 144 странах используют при работе с клиентами свои знания, богатый опыт и творческий подход, что способствует формированию общественного доверия и позволяет увеличить стоимость компаний для клиентов и других заинтересованных сторон. Имя "ПрайсвотерхаусКуперс" используется всеми членами международной сети компаний "ПрайсвотерхаусКуперс Интернэшнл Лимитед", каждая из которых является самостоятельным юридическим лицом. 2