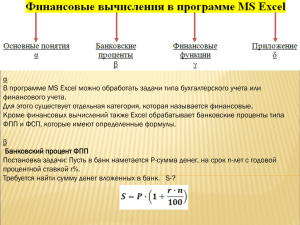

Финансово-экономические расчеты Функции

реклама

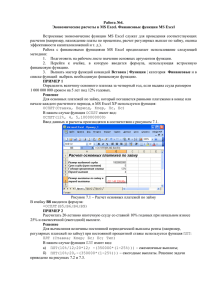

1. Финансово-экономические расчеты в Microsoft Excel Финансовые вычисления включают в себя всю совокупность методов и расчетов, используемых при принятии управленческих решении, — от элементарных арифметических операций и до сложных алгоритмов построения многокритериальных моделей, позволяющих получить оптимальные характеристики коммерческих сделок в зависимости от различных условий их проведения Проведение подобных вычислений — трудоемкая процедура, требующая определенной математической подготовки, а также использования большого количества справочных материалов. Владение методами современных финансовых вычислений становится одной из основных составляющих в профессиональной подготовке предпринимателя, бухгалтера, менеджера, банковского работника, экономиста. На данный момент стандартный курс финансовых вычислений включает в себя следующие основные темы: • логика финансовых операций (временная ценность денег, операции наращения и дисконтирования и т. д.); • простые проценты (операции наращения и дисконтирования, налоги, инфляция, замена платежей); сложные проценты (то же и эквивалентность ставок, операции с валютой и т. п.); • денежные потоки; • анализ эффективности инвестиционных проектов; • оценка финансовых активов. В настоящее время все табличные процессоры (средства автоматизации количественных расчетов) содержат широкий набор инструментов для проведения финансовых расчетов - «финансовые функции». В табличном процессоре Excel имеется около 50 финансовых функций, которые используются для оценки потоков платежей, анализа бизнес-планов инвестиционных проектов, анализа лизинговых операций, оценки операций с ценными бумагами и др. Все функции разбиты на категории: математические, финансовые, статистические, логические и другие. Для обращения к любой из функций в меню Главная нажимает кнопку Автосуммирование и выбираем Другие функции появится диалоговое окно, в котором: 1 1. Поиск функции – вводится те краткое описание функции, которую нужно выполнить, а затем нажмите кнопку Найти. Список функций, найденных в соответствии с составленным описанием, отобразится в окне Выберите функцию. 2. Категория - выбирается категория функции. 3. Выберите функцию –выбирается имя нужной функции Появится форма с полями ввода, которые соответствуют аргументам функции. В нижней части формы дается пояснение. При правильном вводе значений аргументов в соответствующие поля значения появляются справа от поля. Если вводимые значения аргументов не принадлежат области определения функции, то справа от полей ввода появляются соответствующие сообщения. После ввода значений аргументов можно нажать на кнопку «ОК». Если возникли затруднения при обращении к функции, рекомендуется воспользоваться справкой, которая вызывается путем нажатия кнопки (?). При составлении арифметических выражений в Excel в качестве их операндов обычно используются адреса тех ячеек таблицы, в которых записаны значения операндов. Если при записи формул мы хотим использовать имена операндов, то необходимо присвоить эти имена ячейкам. Выполнение процентных и рентных расчетов В финансовой практике часто встречаются операции характеризующиеся возникновением потоков платежей, распределенных во времени. Такие потоки возникают при проведении кредитно-депозитных операций, формировании различных фондов, долгосрочной аренде и т. п. 2 Количественный анализ таких операций сводится к исчислению следующих основных характеристик: • текущей величины потока платежей • будущей величины потока платежей • величины отдельного платежа • нормы доходности в виде процентной ставки • числа периодов проведения операции Для решения финансовых задач необходимо выполнить следующую последовательность действий: Выполнить постановку задачи. 1. Создать в Excel шаблон для выполнения расчетов. 2. Ввести исходные данные. 3. Сформировать необходимую функцию и при необходимости провести анализ Для выполнения процентных расчетов программе Excel используются функции: СТАВКА, ПС, БС, КПЕР, ПЛТ СТАВКА(кпер;плт;пс;бс;тип;) Кпер — общее число периодов платежей по аннуитету. Плт — регулярный платеж (один раз в период), величина которого остается постоянной в течение всего срока аннуитета. Обычно аргумент «плт» состоит из выплат в счет основной суммы и платежей по процентам, но не включает в себя другие сборы или налоги. Если этот аргумент опущен, должно быть указано значение аргумента «бс». Пс — приведенная к текущему моменту стоимость, т. е. общая сумма, которая на текущий момент равноценна ряду будущих платежей. Бс — значение будущей стоимости, т. е. желаемого остатка средств после последней выплаты. Если аргумент «бс» опущен, предполагается, что он равен 0 (например, бс для займа равна 0). Тип — число 0 или 1, обозначающее срок выплаты. 0- в конце периода, 1 в начале периода Пример: Имеется сумма 50000 руб. Под какую годовую ставку сложных процентов ее нужно вложить, чтобы через два года получить 70000 руб. Решение: Составим таблицу в которой деньги которые мы вкладываем указываем со знаком минус, которые получаем со знаком плюс. 3 Наименование Период (Кпер) Первоначальная сумма (ПС) Наращенная сумма (БС) Ставка Значение 2 -50000 70000 Вызываем функцию СТАВКА и вводим значения: Так как в задаче регулярный платеж отсутствует, эту ячейку оставляем пустой, программа рассчитает годовую ставку -18% Ответ: Для того чтобы через два года получить 70000руб, годовая процентная ставка должна быть 18%. ПС- расчет первоначальной суммы ПС(ставка;кпер;плт;бс;тип) Ставка — процентная ставка за период. Кпер — общее число периодов платежей по аннуитету. Плт — выплата, производимая в каждый период и не меняющаяся на протяжении всего периода ренты. Бс — требуемое значение будущей стоимости или остатка средств после последней выплаты. Тип — число 0 или 1, обозначающее срок выплаты. 0- в конце периода, 1 в начале периода Пример: Какую сумму надо положить в банк, выплачивающий проценты по сложной ставке 3% ежеквартально, чтобы через 10 лет на счету было 50 000 д.е.? 4 Решение: Составим таблицу: Наименование Период (кпер) Ставка Наращенная сумма (БС) Первоначальная сумма Значение 40 3% 50000 Так как проценты начисляются ежеквартально, то период учитываем в кварталах 10*4=40 Вызываем функцию: Результат является отрицательным числом, поскольку он представляет деньги, которые необходимо выплатить, т. е. исходящий денежный поток. Ответ: Для того чтобы, через 10 лет получить 50000у.е. нужно положить 15327,84 у. е. под 3% с ежеквартальной выплатой. БС – расчет будущей (наращенной) стоимости БС(ставка ;кпер;плт;пс;тип) Ставка — процентная ставка за период. Кпер — общее число периодов платежей Плт — выплата, производимая в каждый период; это значение не может меняться в течение всего периода выплат. Пс — приведенная к текущему моменту стоимость или общая сумма, которая на текущий момент равноценна ряду будущих платежей. Тип — число 0 или 1, обозначающее срок выплаты. Замечание Убедитесь, что единицы измерения, выбранные для аргументов «ставка» и «кпер», соответствуют друг другу. При ежемесячных выплатах по четырехгодичному займу из расчета 12 процентов годовых используйте значение 12%/12 для аргумента «ставка» и 4*12 — для аргумента «кпер». При 5 ежегодных платежах по тому же займу используйте значение 12% для аргумента «ставка» и 4 — для аргумента «кпер». Все аргументы, которым соответствуют выплачиваемые денежные средства (например, сберегательные вклады), представляются в виде отрицательных чисел, а получаемые (например, дивиденды) — в виде положительных. Пример: Банк начисляет ежегодно 8% . Клиент вложил в банк 30 тыс. руб. Какова сумма будет на счету через 5 лет Решение: Составим таблицу: Наименование Период (Кпер) Ставка Первоначальная сумма (ПС) Наращенная сумма (БС) Значение 5 8% -30000 Выбираем функцию: Ответ: При ставке 8% годовых через пять лет на счету будет 44079,84 Пример: Банк начисляет ежегодно 6% . Клиент вложил в банк 10 тыс. руб. и ежемесячно вкладывает по 500 руб. Какова сумма будет на счету через 3 года Решение: Так как вклады вносятся ежемесячно нужно Ставку и Период пересчитать, для этого Период 3года умножаем на 12 месяцев = 36 месяцев, Ставку 6% годовых делим на 12 получим 0,5% ежемесячно. Наименование Период Ставка Первоначальная сумма Периодический платеж (ПЛТ) Наращенная сумма (БС) Значение 36 0,5% -10000 -500 6 Вызываем функцию БС: Ответ: Через 3 года на счету будет -31634,85 руб. КПЕР(период) – расчет срока платежа КПЕР(ставка;плт;пс;бс;тип) Аргументы функции описаны выше. Пример: На сколько лет должен быть вложен капитал, равный 100000 тыс. руб., при ставке 10% годовых с ежемесячным начислением процентов, чтобы его величина выросла до 1млн. руб. Составим таблицу: Наименование Наращенная сумма (БС) Ставка Первоначальная сумма Период (кпер) Значение 1000000 0,83% -100000 Ставку 10% разделим на 12, первоначальную сумму укажем со знаком минус. Вызываем функцию: В результате получим 277 месяцев, разделим это число на 12 получим 23 года. Ответ: Через 23 года. 7 ПЛТ – расчет периодического платежа ПЛТ(ставка;кпер;пс;бс;тип) Пример: Предположим, что необходимо накопить 4000 тыс. рублей за три года, откладывая постоянную сумму в конце каждого месяца. Какой должна быть эта сумма, если норма процента по вкладу составляет 12% годовых? Составим таблицу: Наименование Наращенная сумма (БС) Ставка Первоначальная сумма Период (кпер) Периодический платеж Значение 40000 1,00% 36 Ставку 12% разделим на 12 месяцев получим 1% ежемесячно, период 3 года умножим на 12месяцев получим 36.Первоначальной суммы нет. Вызываем функцию: Ответ: Необходимо ежемесячно вкладывать 928,57 руб. ЧПС- расчет чистой приведенной стоимости ЧПС - рассчитывает величину чистой приведенной стоимости инвестиции, используя ставку дисконтирования, а также последовательность будущих выплат (отрицательные значения) и поступлений (положительные значения). ЧПС(ставка;значение1;значение2; ...) Ставка — ставка дисконтирования за один период. Значение1, значение2,... — от 1 до 254 аргументов, представляющих расходы и доходы. 8 ЧПС аналогична функции ПС (текущее значение). Основное различие между функциями ПС и ЧПС заключается в том, что ПС допускает, чтобы денежные взносы происходили либо в конце, либо в начале периода. В функции ЧПС денежные взносы могут быть переменной величиной, тогда как в функции ПС они должны быть постоянными на протяжении всего периода инвестиции. Сведения о функциях платежей по ссуде и финансовых функциях см. в описании функции ПС. Пример: Затраты по проекту в начальный момент его реализации составляют 3700 рублей, а ожидаемые доходы за первые пять лет — 8000 рублей, 9200 рублей, 10 000 рублей, 13 900 рублей и 14 500 рублей. На шестой год ожидается убыток в 5000 рублей. Издержки привлечения капитала — 8% годовых. Рассчитать текущую стоимость проекта. Составим таблицу: Период Доходы 1 2 3 4 5 6 7 -3700 8000 9200 10000 13900 14500 -5000 Издержки привлечения капитала Текущая стоимость проекта 8% Вызываем функцию ЧПС Ответ: 33766,45 руб. 9 Задания для практической работы: 1. Вкладчик разместил в банке сумму 700 000 руб. под 12% годовых. Какую сумму он получит через 5 лет? 2. Выплаченная по 4-летнему депозиту сумма составляет 14641 д.е. Определить первоначальную сумму вклада, если ставка по депозиту равна 10% годовых. 3. Имеется сумма 5000 руб. Под какую годовую ставку сложных процентов ее нужно вложить, чтобы через 2 года получить 8000руб. 4. На счет фонда в начале каждого года на протяжение 5 лет поступают взносы, равные 1500 руб. Начисление процентов поквартальное, номинальная ставка - 25%. Определить накопленную сумму к концу срока. 5. Делается вклад 10 000 д.е. с начислением процентов по сложной годовой ставке 15%. За сколько лет вклад удвоится? 6. Суммы, поступающие ежегодно на счет фонда равны 18 000 руб. Ставка начисления - 20% годовых, проценты начисляются 1 раз в конце года. За какой период накопленная сумма составит 65 520 руб.? 7 . Банк выплачивает проценты по сложной номинальной ставке 8% годовых с полугодовой выплатой процентов. Какова будет наращенная стоимость суммы 10000 д.е., вложенной 3 года назад? 8. Необходимо за десять лет сформировать фонд 1000 тыс. руб., делая ежегодные взносы 85 тыс.руб. Какова должна быть сложная ставка процента? 9 . Определить номинальную ставку процента с ежемесячной выплатой для того, чтобы величина вклада размером 200 000 руб., помещенного в банк на 5 лет, возросла до 350 000 руб. 10. Инвестиции в проект к концу первого года его реализации составят 10 000 рублей. В последующие три года ожидаются годовые доходы по проекту 3000 рублей, 4200 рублей и 6800 рублей. Издержки привлечения капитала (процентная ставка) — 10%. Рассчитать текущую стоимость проекта. 10 Задания для самостоятельной работы 1 . Банк начисляет ежегодно 10% годовых. Клиент вложил в банк 30 тыс. руб. Какова сумма будет на счету: а) через 5 лет, б) через 8 лет? 2 . Банк выдает долгосрочный кредит в размере 186 тыс. р. по сложной ставке 19% годовых. Определить сумму долга через 7 лет. 3. Какую сумму необходимо положить в банк, выплачивающий 13,7% годовых, чтобы через 3 года получить 250 тыс. р.? 4 . Инвестиции в проект составляют 800 тыс. р. В последующие 5 лет ожидаются следующие годовые доходы по проекту: 250; 320; 210; 400; 150 тыс. р. Издержки привлечения капитала 7%. Рассчитать чистую текущую стоимость проекта. 5 . Фирме потребуется 5 млн. рублей через 12 лет. В настоящее время фирма располагает деньгами и готова положить их на депозит единым вкладом, чтобы через 12 лет он достиг 5 млн. рублей. Определить необходимую сумму текущего вклада, если ставка процента по нему составит 12% годовых. 6 . Рассчитать, через сколько лет вклад размером 1 млн. рублей достигнет 1 млрд. рублей, если годовая ставка процента по вкладу 16,79% и начисление процентов производится ежеквартально 7 . Рассчитайте процентную ставку для четырехлетнего займа в 7000 тыс. рублей с ежемесячным погашением по 250 тыс. рублей при условии, что заем полностью погашается. 8 . Предположим, что необходимо накопить 4000 тыс. рублей за три года, откладывая постоянную сумму в конце каждого месяца. Какой должна быть эта сумма, если норма процента по вкладу составляет 12% годовых? 11