новоссибирск в 2010 году 2 - Владивостокский государственный

реклама

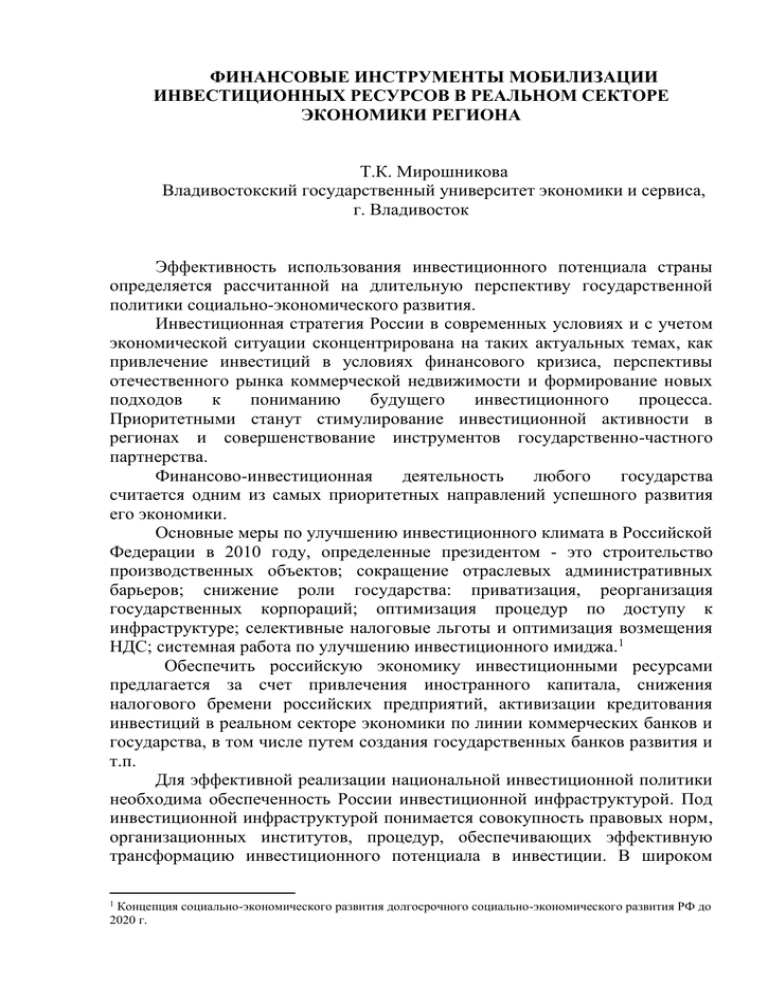

ФИНАНСОВЫЕ ИНСТРУМЕНТЫ МОБИЛИЗАЦИИ ИНВЕСТИЦИОННЫХ РЕСУРСОВ В РЕАЛЬНОМ СЕКТОРЕ ЭКОНОМИКИ РЕГИОНА Т.К. Мирошникова Владивостокский государственный университет экономики и сервиса, г. Владивосток Эффективность использования инвестиционного потенциала страны определяется рассчитанной на длительную перспективу государственной политики социально-экономического развития. Инвестиционная стратегия России в современных условиях и с учетом экономической ситуации сконцентрирована на таких актуальных темах, как привлечение инвестиций в условиях финансового кризиса, перспективы отечественного рынка коммерческой недвижимости и формирование новых подходов к пониманию будущего инвестиционного процесса. Приоритетными станут стимулирование инвестиционной активности в регионах и совершенствование инструментов государственно-частного партнерства. Финансово-инвестиционная деятельность любого государства считается одним из самых приоритетных направлений успешного развития его экономики. Основные меры по улучшению инвестиционного климата в Российской Федерации в 2010 году, определенные президентом - это строительство производственных объектов; сокращение отраслевых административных барьеров; снижение роли государства: приватизация, реорганизация государственных корпораций; оптимизация процедур по доступу к инфраструктуре; селективные налоговые льготы и оптимизация возмещения НДС; системная работа по улучшению инвестиционного имиджа.1 7Обеспечить российскую экономику инвестиционными ресурсами предлагается за счет привлечения иностранного капитала, снижения налогового бремени российских предприятий, активизации кредитования инвестиций в реальном секторе экономики по линии коммерческих банков и государства, в том числе путем создания государственных банков развития и т.п. Для эффективной реализации национальной инвестиционной политики необходима обеспеченность России инвестиционной инфраструктурой. Под инвестиционной инфраструктурой понимается совокупность правовых норм, организационных институтов, процедур, обеспечивающих эффективную трансформацию инвестиционного потенциала в инвестиции. В широком Концепция социально-экономического развития долгосрочного социально-экономического развития РФ до 2020 г. 1 смысле в состав такой инфраструктуры входит государственный бюджет, кредитно-банковская система, фондовый рынок и т.д. Эффективное преобразование инвестиционного потенциала в инвестиции возможно также с помощью различного рода банковских технологий (синдицирование кредитов, проектное финансирование и.т.д.) Экономический рост тесно связан с развитием финансовых рынков – за период с января 2002 по январь 2010 рост активов банковской системы и займов корпоративного сектора превзошли рост ВВП в 2 и 8 раза соответственно. Первые же признаки стабилизации в форме капитальных вложений в экономике, и ситуации в экономике страны летом 2009 привели к взрывному росту долговых заимствований на внутреннем рынке (455 млрд. рублей из общего прироста в 533 млрд. пришлось на период с 1.06.2009 по 1.01.2010).2 Долгосрочные приоритеты развития финансовых рынков и банковского сектора в соответствии с концепцией социально-экономического развития РФ до 2020 года включают, во-первых, формирование долгосрочного инвестиционного ресурса за счет: - повышения склонности населения к сбережениям; - формирования рынка целевых облигаций; - расширения вовлечения в инвестиционный оборот средств институциональных инвесторов; - налогового стимулирования национальных и зарубежных инвесторов к использованию долгосрочных финансовых инструментов; во-вторых, развитие рынков финансовых услуг и повышение роли финансового сектора в экономике за счет: - обеспечения эффективной деятельности финансовых институтов развития; - совершенствования действующего законодательства о залоге, в части регулирования процедуры банкротства; - совершенствования учетной системы рынка ценных бумаг в целях повышения гарантий защиты прав собственности на ценные бумаги; - повышение надежности российского банковского сектора и других финансовых институтов, в т.ч. фондового рынка. Взаимодействие двух ведущих секторов экономики: реального и кредитнофинансового является приоритетной задачей. Представим в таблице индикаторы развития в рамках долгосрочных приоритетов развития финансовых рынков и банковского сектора. Активизация кредитования реального сектора экономики возможна лишь при совершенствовании денежно-кредитной политики и других мер на макроэкономическом уровне. Эти меры являются необходимыми, но не достаточными. Необходимо внедрение новых инструментов кредитования. Основные меры по улучшению инвестиционного климата в Российской Федерации, определенные на совещании Президента Российской Федерации Д.А.Медведева 2 февраля 2010 г. 2 Показатели единицы измерения 2007 г. 2015 г. 2020 г. Уровень банковского кредитования экономики % ВВП 40 70-75 80-85 Вклад банковского сектора в финансирование инвестиций в основной капитал % ВВП 9,4 ____ 20-25 Относительный уровень капитализации российских компаний % ВВП ____ ____ 170-200 3,8 ____ 22-25 2,4 ____ 7-9 Отношение стоимости российских корпоративных облигаций в обращении Отношение собранных страховых премий % ВВП % к ВВП Таблица 1 - Долгосрочные приоритеты развития финансовых рынков и банковской системы. Индикаторы развития3 Макроэкономические аспекты функционирования финансового сектора экономики включают проблемы денежно-кредитной политики, финансового обеспечения инвестиционного процесса, а также задачи обеспечения сбалансированности регионального развития экономики. Процессы, происходящие в экономике в денежно-кредитной и платежно-расчетной сферах оказывают повсеместное влияние на состояние финансов хозяйствующих субъектов. Решение принципиального вопроса проведения государственной финансовой политики и финансового регулирования экономики, исходящего из признания примата локальных процессов в финансово-кредитной сфере, требует обращения, прежде всего, к первичным звеньям хозяйства, расположенным на территориях Повышение конкурентоспособности региона в настоящее время учитывает финансовые ресурсы как конечный результат финансовой деятельности всех субъектов территории. Для региона в современных условиях возрастает необходимость участия в сетевом взаимодействии, основой которых становятся финансовые потоки. Региональная потребность в финансовых ресурсах определяется путем сопоставления потребности региона и возможности для их покрытия, определения финансовой обеспеченности территории; оценки объема вклада государственных 3 Министр экономического развития Российской Федерации Э.С. Набиуллина Материалы к Концепции долгосрочного социально-экономического развития РФ до 2020 г. ресурсов в развитие региона; выявления потенциала местного бюджета; отслеживания процесса формирования, аккумулирования, распределения финансовых ресурсов. Финансовый потенциал региона оценивается системой финансовых потоков, циркулирующих на территории. Он характеризуется объемом финансовых ресурсов созданных, поступивших и использованных в регионе, как централизованных, аккумулируемых и перераспределяемых через бюджетную систему, так и децентрализованных, то есть ресурсов предприятий и организаций. Смещение вектора политических и экономических интересов России на восток может принести огромные экономические и геополитические выгоды, в частности, обеспечение географической диверсификации рынков сбыта основных бюджетообразующих отраслей экономики Российской Федерации. Для этой цели необходимо обеспечить сопоставимое по сравнению со среднероссийскими темпами социально-экономическое развитие субъектов Российской Федерации, расположенных на территории Дальнего Востока. Базовый сценарий развития Дальнего Востока и Байкальского региона увязан с инновационным сценарием Концепции долгосрочного социальноэкономического развития Российской Федерации на период до 2020 года и опирается на наиболее полное использование конкурентного преимущества экономики регионов, природно-ресурсного и транзитного потенциала территории, модернизацию транспортной инфраструктуры. Предполагается снятие ограничений инерционного развития за счет реализации конкурентного потенциала отраслей промышленности, включая сельскохозяйственный, рыбохозяйственный и лесопромышленный комплексы, электроэнергетику и транспорт. В этой связи в составе основных мероприятий, реализация которых даст возможность развития эффективной на Дальнем Востоке необходимо рассматривать инвестиционные программы в сфере развития транспортной инфраструктуры, направленные на повышение транспортной доступности, пропускной способности магистралей, повышение качества транспортно-логистических услуг и интеграцию в международные транспортно-логистические системы. Определение мер по активизации инвестиционной деятельности предполагает оценку инвестиционных ресурсов субъектов хозяйственной деятельности. Обеспечение устойчивого, сбалансированного и динамичного развития экономики края невозможно без высоких темпов роста инвестиций. В 2009 году в экономике края наблюдалось сохранение инвестиционной активности. Объем инвестиций в основной капитал в 2009 году к уровню 2008 года составил 1,6 раз, при этом за счет средств федерального бюджета – в 2,7 раза. По источникам финансирования собственные средства составили 85,5% (из них 22,8% составила прибыль, остающаяся в распоряжении предприятия), привлеченные – 14,5%. 4 Перспективы Приморского края связаны с усилением экономического сотрудничества со странами АТР на базе развития транспортных коридоров. В составе основных мероприятий, реализация которых даст возможность развития эффективной экономики на Дальнем Востоке и в Байкальском регионе необходимо рассматривать инвестиционные программы в сфере развития транспортной инфраструктуры, направленные на повышение транспортной доступности, пропускной способности Байкало-Амурской и Транссибирской магистралей, повышение качества транспортнологистических услуг и интеграцию в международные транспортнологистические системы. Анализ инвестиций в основной капитал в Приморском крае по видам экономической деятельности показал, что максимальный удельный вес составляют инвестиции в транспорт (70,8%).5 Система регионального управления инвестиционными процессами должна опираться на совокупность взаимосвязанных инструментов комплексного воздействия на инвестиционные процессы со стороны региональных органов государственной власти, способствующих привлечению и повышению эффективности инвестиций в целях устойчивого развития отраслей. Условием успешной реализации настоящей стратегии является комплексное, системное и синхронное взаимодействие государства, бизнеса и общества на принципах государственно-частного партнерства в реализации ключевых инвестиционных проектов, в первую очередь на территории опережающего экономического роста. К реализации отдельных значимых инвестиционных проектов будут привлечены средства Инвестиционного фонда Российской Федерации, Российской венчурной компании и федеральных целевых программ, применены инструменты льготного кредитования и субсидирования процентной ставки по кредитам. Особая роль в механизмах реализации инвестиционных проектов и стратегических программ должна отводиться частно-государственному партнерству. Проектное кредитование имеет хорошие перспективы развития в рамках разработки эффективного механизма оптимизации движения финансово-инвестиционных ресурсов отраслей региона и развития эффективного взаимодействия участников региональной инвестиционной инфраструктуры. Механизм частно-государственного партнерства предполагает развитие любых договорных отношений, регулирующих их сотрудничество с целью оказания общественных услуг, создания или модернизации общественной 4 Ивестиционая и строительная деятельность в Приморском крае / Приморскстат 2010. 5 Ивестиционая и строительная деятельность в Приморском крае / Приморскстат 2010. инфраструктуры. Реализация проектов частно-государственного партнерства зависит от четкой координации работы всех сторон. Экономически обоснованное и грамотно организованное взаимодействие государственного сектора и предпринимательских структур в состоянии решить задачу роста инвестиционного потенциала социальноэкономической сферы хозяйствования, обеспечив при этом более масштабное выполнение соответствующих региональных программ. Обратимся к семантике словосочетаний метод финансирования и форма финансирования. В толковом экономико-финансовом словаре автором дается следующее определение понятия «финансирование»: «…финансирование означает собрать средства, чтобы довести до успешного конца, завершить операцию, то есть сделать так, чтобы к концу периода покрыть потребности в ресурсах либо деньгах, которые стоят за этой операцией»6. В словаре русского языка дано следующее определение «метода» и «формы»: « метод – это способ практического осуществления чего-нибудь; форма – это внешнее выражение чего-нибудь, обусловленное определенным содержанием». Исходя из приведенных дефиниций, на наш взгляд, представляется возможным использование как словосочетаний «методы финансирования инвестиций», так и «формы финансирования». Механизм привлечения источников инвестирования будет называться методом финансирования инвестиций. Под формой финансирования инвестиций далее будет пониматься внешние проявления сущности метода. Таким образом, отдельно взятый метод финансирования может иметь свои формы внешнего проявления. При этом, выделяемые в рамках конкретного метода формы объединяет их экономическая сущность, которая позволяет относить их именно к данному методу финансирования инвестиций. Например, привлечение кредита и эмиссия облигаций, являются формами заемного финансирования и позволяет объединить их в рамках одного метода финансирования инвестиций. Исходя из вышеописанного подхода, выделяют следующие методы привлечения источников реального инвестирования: - самофинансирование; - эмиссионное финансирование; - заемное финансирование; - государственное финансирование. - лизинг; - смешанное финансирование; - проектное финансирование. В рамках приведенных методов можно выделить следующие основные формы: эмиссия обыкновенных акций и эмиссия привилегированных акций; кредит и облигационный заем; государственное финансирование 6 Ожегов С.И. Словарь русского языка/ С.И. Ожегов. – М.: Русский язык, 2001. – 816 с. высокодоходных инвестиционных проектов, государственное финансирование в рамках целевых программ и финансирование посредствам государственных внешних заимствований; финансовый лизинг, оперативный лизинг и возвратный лизинг; проектное финансирование с полным регрессом на заемщика, проектное финансирование без права регресса на заемщика и проектное финансирование с ограниченным регрессом на заемщика (в организациях потребительской кооперации не применяется). Рассмотрим механизм финансирование инвестиций в рамках каждого из приведенных методов. Самофинансирование используется для реализации небольших инвестиционных проектов. В основе данного метода лежит финансирование исключительно за счет использования собственных (внутренних) источников. Способность к самофинансированию (то есть возможность финансировать инвестиции за счет собственных средств) определяется наличием следующих основных источников: чистой прибыли; амортизационных отчислений. Чистая прибыль, в части направляемой на производственное развитие, является основным источником самофинансирования. Возможность использования чистой прибыли в качестве источника реального инвестирования зависит от величины налоговых выплат, осуществляемых за счет прибыли, от дивидендной политики предприятия и от того, какая ее часть направляется субъектом хозяйствования на потребление, а какая на инвестирование. Непосредственное влияние на способность к самофинансированию оказывают амортизационные отчисления. Преимущество амортизационных отчислений, как источника финансирования инвестиций по сравнению с другими источниками, состоит в том, что этот источник остается в распоряжении предприятия при любом его финансовом положении, при условии, что имеет место процесс реализации продукции7. Величина амортизационных отчислений, а значит и способность к самофинансированию, зависят от способа начисления амортизационных отчислений. Заемное финансирование может быть использовано как для финансирования капитальных вложений, так и для пополнения оборотных средств. В.В. Бочаров выделяет методом «кредитное финансирование», а в качестве его форм: долгосрочные банковские ссуды и облигационные займы.8 Согласно В.В. Шеремету, формами кредитного финансирования являются: банковские кредиты и лизинг. В качестве метода финансирования инвестиций целесообразно выделять не «кредитное финансирование», а «заемное финансирование», что позволяет объединить в рамках данного метода следующие формы заемного финансирования: кредит, облигационные 7 Сергеев И.В., Веретенникова И.И.. Организация и финансирование инвестиций/ И.В.Сергеев, И.И.Веретенникова. – М.: Финансы и статистика, 2000. – 272 с. 8 Бочаров В.В. Методы финансирования инвестиционной деятельности предприятий/ В.В. Бочаров. – М.: «Финансы и статистика», 2000. – 159 с. займы и привлечение заемных средств населения. Под кредитом понимается ссуда в денежной или товарной форме на условиях возвратности и обычно с уплатой процента. Банковское кредитование реальных инвестиций может осуществляться в следующих формах: - срочный кредит, предусматривающий предоставление кредита на срок и последующее его погашение; - контокорентный кредит, предусматривает ведение текущего счета предприятия банком-кредитором с оплатой банком расчетных документов и зачислением выручки. При этом банк кредитует недостаточные для погашения внешних обязательств предприятия суммы, в пределах, оговоренных кредитным договором, с последующим возмещением со стороны предприятия-заемщика; - онкольный кредит подобен контокорентному кредиту, но оформляется под залог товарно-материальных ценностей или ценных бумаг; - учетный кредит предоставляется банком путем покупки (учета) векселя предприятия до наступления срока платежа; - факторинг, является разновидностью торгово-комиссионной операций сочетающихся с кредитованием оборотного капитала. Основной целью факторингового обслуживания является инкассирование факторинговой компанией дебиторских счетов своих клиентов и получение причитающихся в их пользу платежей. Коммерческий кредит представляется одним предприятием другому в виде отсрочки платежа за предоставленные товары, обычно оформляется векселем. Кредит, как форма заемного финансирования реальных инвестиций характеризуются положительными и отрицательными чертами. Положительные черты кредита: - высокий объем возможного их привлечения; - значительный внешний контроль за эффективностью их использования. Отрицательные черты кредита: сложность привлечения и оформления, необходимость предоставления соответствующих гарантий или залога имущества; - повышение риска банкротства в связи с несвоевременностью погашения полученных ссуд и потерь части прибыли от инвестиционной деятельности в связи с необходимостью уплаты ссудного процента. Облигационный заем, как форма заемного финансирования инвестиций представляет собой внешнее заимствование, посредством эмиссии облигаций. Облигация – ценная бумага, удостоверяющая право ее владельца на возмещение в обусловленный срок номинала этой ценной бумаги с уплатой фиксированного процента или без уплаты процента (дисконтные облигации). В российской практике к облигационным займам могут прибегать лишь акционерные компании, платежеспособность которых и деловая репутация не вызывают сомнений. В противном случае, облигационный заем не удастся разместить. Эмиссионное финансирование могут лишь акционерные общества. Финансирование инвестиций методом эмиссии акций, обычно используется для реализации крупномасштабных инвестиционных проектов при отраслевой или региональной диверсификации инвестиционной деятельности. Применение данного метода в основном для финансирования крупных инвестиционных проектов объясняется тем, что расходы, связанные с проведением эмиссии перекрываются лишь при больших объемах привлеченных средств. Финансирование инвестиций в рамках данного метода может выступать в следующих формах: - эмиссия обыкновенных акций; - эмиссия привилегированных акций. Эмиссия обыкновенных акций. Привлечение инвестиционных ресурсов здесь осуществляется посредством дополнительной эмиссии обыкновенных акций. Термин дополнительная эмиссия стал использоваться с принятием Закона «Об акционерных обществах» от 26.12.95 №208-ФЗ (в ред. от 07.08.01), ранее использовался термин вторичная эмиссия.9 Эмиссия акций, как метод финансирования реальных инвестиций, обычно является альтернативой заемному финансированию. И хотя использование дополнительной эмиссии обыкновенных акций в качестве альтернативы кредиту связано с меньшими затратами (при большом объеме привлекаемых средств), к заемному финансированию на практике прибегают чаще. Причина состоит в том, что при частой эмиссии акций может возникнуть ряд препятствий. Первое препятствие обусловлено тем, что инвестиционные ресурсы акционерное общество получает лишь по завершению размещения выпуска акций. Размещение же, во-первых, требует времени, а во-вторых, выпуск не всегда реализуется в полном объеме. Второе препятствие состоит в том, что размещаемые в рамках формы «эмиссия обыкновенных акций» ценные бумаги являются не долговыми, а долевыми. Так, принятие решения о дополнительной эмиссии может привести к размыванию пропорциональных долей участия прежних акционеров в уставном капитале и уменьшению их доходов. Это происходит по причине увеличения уставного капитала вследствие дополнительной эмиссии обыкновенных акций, что в свою очередь может привести к увеличению количества акционеров и уменьшить размер дивиденда на акцию. Подобные перспективы вызывают опасения у прежних акционеров, а свои опасения акционеры выражают продажей акций. Чтобы избежать подобной ситуации в уставе акционерного общества может предусматриваться преимущественное право на покупку «новых» акций «старыми» акционерами. При реализации такого права, акционер может купить акции нового выпуска в размере, пропорциональном его фактической доле в капитале акционерного общества. Как форма эмиссионного финансирования реальных инвестиций, эмиссия обыкновенных акций обладает рядом достоинств: 9 О частных инвестициях в Российской Федерации: указ Президента РФ от 17.09.94 №1928 - при больших объемах эмиссии низкая цена привлекаемых средств; - выплаты за пользование привлеченными ресурсами по обыкновенным акциям не носят безусловный характер, а выплачиваются в зависимости от финансового результата акционерного общества; - использование привлеченных инвестиционных ресурсов не ограниченно по срокам. Недостатком, помимо перечисленных выше является то, что для зрелых, давно работающих предприятий, новая эмиссия акций расценивается обычно инвесторами как негативный сигнал, что в свою очередь, может неблагоприятно сказаться на курсе акций предприятия. Все рассмотренные выше особенности эмиссии обыкновенных акций, свидетельствуют о том, что данная форма используется, не так часто, как формы заемного финансирования, однако, все же находит свое применение на практике, так как обладает своими достоинствами. Государственное финансирование инвестиций в России может осуществляться в следующих формах: - финансовая поддержка высокоэффективных инвестиционных проектов; - финансирование в рамках целевых программ; - финансирование проектов в рамках государственных внешних заимствований. Финансовая поддержка высокоэффективных инвестиционных проектов осуществляется за счет средств федерального бюджета. Принципиально новой особенностью инвестиционной политики государства последнего времени является переход от распределения бюджетных ассигнований на капитальное строительство между отраслями и регионами к избирательному, частичному финансированию конкретных инвестиционных проектов на конкурсной основе. Государственная поддержка реализации прошедших конкурсный отбор инвестиционных проектов может осуществляться: 1) за счет средств федерального бюджета, выделяемых на возвратной основе, либо на условиях закрепления в государственной собственности части акций, создаваемых акционерных обществ; 2) путем предоставления государственных гарантий по возмещению части вложенных инвестором финансовых ресурсов в случае срыва выполнения инвестиционного проекта не по вине инвестора (далее именуются государственные гарантии для инвестиционных проектов). Государственные гарантии для инвестиционных проектов предоставляются в пределах средств, предусмотренных на эти цели в федеральном бюджете на очередной год; Представляемые на конкурс инвестиционные проекты классифицируются по категориям. Размер государственной поддержки устанавливается в зависимости от категории проекта Финансирование инвестиционных проектов государством может осуществляться через целевые программы. Федеральные целевые программы и межгосударственные целевые программы, в осуществлении которых участвует Российская Федерация, являются эффективным инструментом финансирования инвестиционных проектов. Они представляют собой увязанный по ресурсам, исполнителям и срокам осуществления комплекс научно-исследовательских, опытно- конструкторских, производственных, социально-экономических, организационно-хозяйственных и других мероприятий, обеспечивающих эффективное решение задач в области государственного, экономического, экологического, социального и культурного развития Российской Федерации. Утвержденные целевые программы могут реализовываться за счет следующих источников: - средств федерального бюджета и средств бюджетов субъектов Российской Федерации; - внебюджетных средств. К внебюджетным источникам, привлекаемым для финансирования целевых программ, относятся: взносы участников реализации программ, включая предприятия и организации государственного и негосударственного секторов экономики; целевые отчисления от прибыли предприятий, заинтересованных в осуществлении программ; кредиты банков, средства фондов и общественных организаций, зарубежных инвесторов, заинтересованных в реализации программ (или ее отдельных мероприятий), и другие поступления; - специальных фондов. Для осуществления целевых программ могут создаваться специальные фонды. Источниками средств, направляемых в эти фонды, являются: прибыль, остающаяся в распоряжении предприятий и организаций, средства бюджетов субъектов Российской Федерации, средства внебюджетных фондов федеральных органов исполнительной власти и другие; - средств иностранных инвесторов. Иностранные инвесторы могут финансировать целевые программы на основе долевого участия. Привлечение иностранного капитала к реализации программных мероприятий осуществляется в соответствии с законодательством об иностранных инвестициях. - кредитов. Источником финансирования целевых программ могут являться инвестиционные и конверсионные кредиты, а также целевые кредиты банков под государственные гарантии. Оформление и предоставление государственных гарантий на выдачу кредита коммерческими банками осуществляет Министерство финансов Российской Федерации. Государственные гарантии выдаются коммерческим банкам под конкретные объекты программных мероприятий. Финансирование проектов также может осуществляться в форме государственных внешних заимствований. Лизинг можно рассматривать как кредит, предоставляемый в товарной форме и как метод финансирования инвестиций. В рамках лизинга, как метода финансирования инвестиций, источниками финансирования могут выступать: - банковский кредит, если передаваемое по договору лизинга имущество приобретено лизингодателем за счет банковского кредита; - собственные средства лизингодателя, если передаваемое по договору лизинга имущество приобретено за счет собственных средств лизингодателя; - банковский кредит и собственные средства лизингодателя, если предмет договора лизинга приобретен с использованием обоих источников; - собственные средства лизингополучателя, если речь идет о возвратном лизинге. Смешанное финансирование как один из методов финансирования реальных инвестиций довольно распространен на практике. Предполагает одновременное использование не одного, а нескольких методов финансирования, например, наряду с акционированием, может использоваться заемное финансирование и т.д. Финансирование инвестиций может осуществляться методом проектного финансирования. Проектное финансирование можно укрупнено охарактеризовать как финансирование инвестиционных проектов, при котором сам проект является способом обслуживания долговых обязательств (то есть, за предоставление финансирования предоставляется право на участие в разделе результатов реализации проекта). Финансирующие субъекты оценивают объект инвестиций с точки зрения того, принесет ли реализуемый проект такой уровень дохода, который обеспечит погашение предоставленной инвесторами ссуды, займов или других видов капитала. Проектное финансирование напрямую не зависит от государственных субсидий или финансовых вложений корпоративных источников. Основной особенностью проектного финансирования, в отличие от акционерного и государственного, является учет и управление рисками, распределение рисков между участниками проекта, оценка затрат и доходов с учетом этого. Проектное финансирование называют также финансированием с определением регресса (регресс - это требование о возмещении предоставленной в заем суммы). Различают три основные формы проектного финансирования: - финансирование с полным регрессом на заемщика, т. е. наличие определенных гарантий или требование определенной формы ограничений ответственности кредиторов проекта. Риски проекта падают, в основном, на заемщика, зато «цена» займа при этом относительно невысока и позволяет быстро получить финансовые средства для реализации проекта. Финансирование с полным регрессом на заемщика используется для малоприбыльных и некоммерческих проектов; - финансирование без права регресса на заемщика, т. е. кредитор при этом не имеет никаких гарантий от заемщика и принимает на себя все риски, связанные с реализацией проекта. Стоимость такой формы финансирования достаточно высока для заемщика, т. к. кредитор надеется получить соответствующую компенсацию за высокую степень риска. Таким образом, финансируются проекты, имеющие высокую прибыльность и дающие в результате реализации конкурентоспособную продукцию. Проекты для такой формы финансирования должны использовать прогрессивные технологии производства продукции, иметь хорошо развитые рынки продукции, предусматривать надежные договоренности с поставщиками материальнотехнических ресурсов для реализации проекта и пр.; - финансирование с ограниченным правом регресса. Такая форма финансирования проектов предусматривает распределение всех рисков проекта между его участниками — так, чтобы каждый из них брал на себя зависящие от него риски. В этом случае все участники принимают на себя конкретные коммерческие обязательства, и цена финансирования умеренна. Все участники проекта заинтересованы в эффективной реализации последнего, поскольку их прибыль зависит от их деятельности 10. Основной особенностью проектного финансирования является использование широкого круга источников, средств и методов финансирования инвестиционных проектов, в том числе банковских кредитов, эмиссии акций, паевых взносов в акционерный капитал, облигационных займов, финансового лизинга, собственных средств компаний (амортизационных фондов и нераспределенной прибыли) и т. д. Могут использоваться также государственные средства, иногда в виде кредитов и субсидий, а также в виде гарантий и налоговых льгот. Проектное кредитование имеет свой специфический объект –– инвестиционный проект. Проектное финансирование в нашей стране имеет хорошие перспективы в будущем. Соответственно, для организации финансирования проекта привлекаются разнообразные участники — такие, как коммерческие и инвестиционные банки, инвестиционные фонды и компании, пенсионные фонды, страховые компании и другие институциональные инвесторы, лизинговые компании и другие финансовые, кредитные и инвестиционные институты. Инвесторами могут выступать и компании, и предприятия. При традиционном банковском кредитовании банк практически единолично выступает в качестве кредитора. Без восстановления и развития материально-технической базы промышленности Дальнего Востока, организационно-экономические преобразования не дают положительных результатов. Решение проблемы воспроизводства основных фондов требует осуществления комплекса мероприятий. С этой целью предложена схема финансово-экономического механизма воспроизводственного процесса, изображенная на рисунке 1. В широком смысле «механизм» представляет собой внутреннее устройство какого-либо аппарата, приводящее его в действие. Механизм с точки зрения экономики может быть представлен как специфическая совокупность элементов, состояний и процессов, расположенных в данной последовательности, находящихся в определенных связях, отношениях и определяющих порядок какого-либо вида деятельности. Финансово-экономический механизм – это взаимосвязанная совокупность организационно-технических, организационно-экономических, 10 Катасонов В.Ю. Проектное финансирование как новый метод организации в реальном секторе экономики. — М.: АНКИЛ, 1999. финансово-экономических форм, методов и мероприятий воздействия на развитие и функционирование основных фондов в целях достижения стабилизации, наращивания темпов развития и повышения эффективности хозяйства. Финансово-экономический механизм представляет собой сложную структуру, в состав которой входят виды обеспечения и организационные формы его восстановления, государственное регулирование, включающее предоставления льгот, финансирование, кредитование и другие элементы. Ключевыми блоками экономического механизма восстановления технического потенциала являются обеспечение его восстановления, рычаги государственного регулирования. Обеспечение процесса модернизации основных фондов отраслей региона имеет два направления: финансовое и материальное. Финансовое обеспечение потенциала включает как собственные источники финансирования – прибыль, доход предприятий, так и заемные – кредит, лизинг, что должно повлечь за собой привлечение банковских и других финансовых структур в отрасли. Материальное обеспечение представлено рынками средств производства регионального и федерального уровня. Финансовое обеспечение воспроизводственного процесса российскими предприятиями по таким схемам финансирования как лизинг, проектное финансирование, частно-государственное партнерство может стать многообещающим рычагом финансирования, позволяющим произвести обновление и модернизацию морально и физически изношенных основных средств, что особенно актуально в сложившихся инвестиционных условиях. Данные методы финансирования обеспечивает необходимую прибыль на вложенный капитал. Механизм развития основных фондов отраслей Дальнего Востока должен включать такие рычаги государственного регулирования как: - создание действенной системы кредитования с активной реализацией закона о лизинге; освобождение от таможенных пошлин импортируемого оборудования и материалов, отсутствующих на отечественном рынке; - финансирование целевых программ, система субсидий, компенсаций и дотаций, развитие системы страхования, бюджетные ссуды; - кредиты, то есть субсидирование процентной ставки по кредитам, льготное кредитование, выделение долгосрочных кредитов; - осуществление государственными органами мероприятий по развитию инвестиционных проектов; - представление налоговых льгот на определенный период; - предоставление государственных гарантий под возможность получения частных инвестиций и кредитов. Действие этого механизма в полной мере должно обеспечивать организационную направленность и взаимную согласованность всех структурных блоков и звеньев. Финансово-экономический механизм восстановления и развития основных фондов отраслей Дальневосточного региона Обеспечение восстановления и развития основных фондов Льготное кредитование Финансовое Материальное Прибыль Бюджет Проектное финансирование кредитова ние Рычаги государственного регулирования Цены кредитова ние Федеральный рынок судостроения Лизинг Частногосударственное партнерство Развитие рынка отечественного ремонта и модернизации Повышение уровня обеспеченности предприятий основными фондами, эффективность их использования Восстановление и развитие основных фондов отраслей Дальневосточного региона Результат восстановления и развития основных фондов отраслей Дальневосточного региона Повышение уровня экологичности процессов добычи и обработки, уменьшение удельного расхода энергетических, материальных и трудовых ресурсов Региональный рынок судостроения Интенсивные формы использования техники Повышение эффективности за счет внедрения новой техники и технологии, совершенствования методов хранения и транспортировки продукции. предприятия, технические ресурсы Рисунок 1- финансово-экономический механизм воспроизводственного процесса отраслей региона В современных условиях можно преодолеть многие кризисные явления с помощью интегрированного применения данных методов как элементов финансово-экономического механизма развития и восстановления воспроизводства основных фондов отраслей региона. 1. 2. 3. 4. 5. 6. 7. 8. 9. Литература: Концепция социально-экономического развития долгосрочного социально-экономического развития РФ до 2020 г. Основные меры по улучшению инвестиционного климата в Российской Федерации, определенные на совещании Президента Российской Федерации Д.А.Медведева 2 февраля 2010 г. Э.С. Набиуллина Материалы к Концепции долгосрочного социальноэкономического развития РФ до 2020 г. Ивестиционая и строительная деятельность в Приморском крае / Приморскстат 2010. Ожегов С.И. Словарь русского языка/ С.И. Ожегов. – М.: Русский язык, 2001. – 816 с. Сергеев И.В., Веретенникова И.И.. Организация и финансирование инвестиций/ И.В.Сергеев, И.И.Веретенникова. – М.: Финансы и статистика, 2000. – 272 с. Бочаров В.В. Методы финансирования инвестиционной деятельности предприятий/ – М.: «Финансы и статистика», 2000. – 159 с. Катасонов В.Ю. Проектное финансирование как новый метод организации в реальном секторе экономики. — М.: АНКИЛ, 1999. Катасонов В.Ю. Инвестиционный потенциал хозяйственной деятельности/ МГИМО МИД России 2005.