Читайте статью

реклама

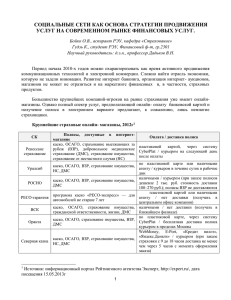

По экспертным оценкам, на долю банковского канала продаж до кризиса приходилось до 80% наиболее востребованных страховых продуктов (КАСКО и имущественное страхование). Активное кредитование обеспечивало постоянный приток клиентов. Пересыхание банковского канала вынудило компании искать новые способы продаж. Наибольшие проблемы возникли у страховщиков, которые были аффилированы с банками или реализовывали продукты преимущественно через этот канал. Часть из них существенно потеряла в доходах, остальные, наоборот, укрепили долю за счет расширения зоны влияния на другие банки. Например, «АХА Страхование», одним из собственников которой является BNP Paribas, в условиях кризиса благодаря стабильной финансовой ситуации смогла получить доступ к страхованию имущества заемщиков многих крупных банков, в то время как некоторые другие розничные компании были исключены из списка аккредитованных компаний. В итоге из 20 страховщиков банки оставили по четыре-пять компаний, перераспределив между ними страхование предметов залога. Несмотря на молодость рынка, на нем уже заметна сегментация. Например, на развивающие корпоративное страхование и на розничные, активно строящие филиальную сеть и рассчитывающие на привлечение населения. СК «Инго», специализирующаяся на корпоративном страховании, собрала в первом полугодии всего на 10% меньше платежей, чем в 2008 г. СК «Универсальная», традиционно занимающая значительную долю продаж страховых продуктов в западных областях, упрочила свои позиции в сфере приграничного страхования. «Наиболее прибыльными каналами остаются банки, приграничные и розничные продажи. Колебания курса доллара увеличили мощность приграничного канала, поскольку основным продуктом здесь является «Зеленая карта», тарифы по которой номинированы в американской валюте. На сегодня портфель компании выглядит так: 35% портфеля составляет банковский канал (в прошлом году — до 50%), 22% — розничные продажи (15%), 15% — приграничный канал продаж (10%), 5% — офисные продажи, 8% составляют корпоративные продажи и 15% — агенты»,— рассказал Василий Панчук, начальник отдела аналитики продаж СК «Универсальная». В то же время кризис дал возможность другим компаниям задействовать освободившихся специалистов. При этом основной акцент компании делают не на завоевание доли рынка, а на прибыльность филиала. Например, такие задачи поставили перед собой СГ «ТАС» и «Оранта». Некоторые компании даже начинают проект по созданию агентской сети, поскольку в нынешней ситуации много финансовых специалистов попало под сокращение в регионах. «В конце прошлого года СК «Универсальная» существенно расширила собственное присутствие в регионах с помощью открытия новых точек продаж. Сегодня же мы открываем точки в наиболее рентабельных местах. С середины 2009 г. в «Универсальной» стартовал проект по развитию агентской сети»,— рассказал господин Панчук. Несмотря на возросшее предложение кадров, в регионах наблюдается переманивание специалистов из других компаний. «Чаще всего уходит топ-менеджер, который уводит с собой команду и клиентов. Повлиять на такую ситуацию крайне сложно. Как объяснить сотруднику, что тех денег, на которые он соблазнился в другой компании, не будет уже через полгода, или условия работы будут драконовскими?» — сетует руководитель одной из компаний. Построение агентской сети, с одной стороны,— наиболее стабильный канал, поскольку агент привязан к компании. С другой стороны, этот канал продаж — один из наиболее затратных. По словам Андрея Пашуна, начальника управления корпоративного автострахования СК «Нова», основную часть затрат компании на каналы дистрибуции составляет комиссионное вознаграждение. Еще одна существенная статья расходов — рекламная поддержка компании в регионе своего присутствия. Запутались в паутине Осваивают страховщики и интернет. На сайтах почти всех страховщиков первой десятки есть страховой калькулятор. Некоторые из них даже предоставляют услугу «Доставка полиса». Продажа полисов через собственный сайт кажется страховщикам перспективной, ведь в сети клиенты могут найти всю необходимую информацию о виде страхования, изучить программы и в итоге рассчитать стоимость продукта. Как правило, компании предлагают рассчитать тариф по КАСКО, ОСАГО, реже — по имущественному страхованию. Некоторые страховщики запускают собственные онлайн-проекты, как «Оранта-онлайн», другие сотрудничают с порталами-партнерами. «Пока мы выбрали вариант сотрудничества с партнерами, которые на своих площадках продают наши полисы в онлайн-режиме. Наиболее популярны продажи полисов автогражданки, далее — КАСКО. Но пока это проект будущего, люди еще не доверяют интернету для приобретения финансовой услуги»,— говорит господин Пашун. Интернет-канал рассчитан в основном на физлиц, которые ищут в сети информацию о различных страховых компаниях, выбирая наиболее приемлемый по цене и качеству продукт. Еще одна особенность клиента, который покупает полис через сеть,— надежда найти более дешевый продукт. «С точки зрения клиента, все в интернете должно быть дешевле и удобнее. Относительно простых скидок на покупки через интернет я настроен несколько скептически. Да, телефоны так продавать можно. А страхование со скидкой можно продавать только тогда, когда все продукты компании заточены именно под прямые продажи. Либо же клиент не первый год положительно сотрудничает со страховой компанией. Мы продумываем механизм скидок, который будет мотивировать клиента покупать несколько страховых продуктов сразу. К примеру, приходит клиент покупать автогражданку, а мы ему заодно предложим приобрести добровольную автогражданку, программу «Помощь в дороге» и коробочный продукт страхования жизни. Получится комплексное страхование»,— рассказал директор «Орантаонлайн» Феликс Полянский. Есть у этого канала и недостатки. Не все компании оперативно реагируют на запрос покупки полиса, сделанный через интернет. Существует также угроза безопасности владельца кредитной карты. Если полис высылается клиенту по почте, велика вероятность, что он не вернет второй экземпляр договора страховщику, что приведет к проблемам в финансовом учете СК. Нетрадиционный подход В последние годы страховщики стали активно применять нетрадиционные методы рекламы и продажи своих услуг. Например, в России один из страховщиков заключил договор с кондитерской фирмой о том, что в каждой коробке конфет будет содержаться вкладыш с предложением застраховаться. В Челябинске страховщик договорился с коммунальными службами и разослал всем жильцам не рекламные буклеты, а квитанции на оплату страхования от подтопления, пожара или взрыва газа в квартирах, что вызвало неоднозначную реакцию у многих жильцов. Отечественные компании пока применяют более цивилизованные методы продаж, активно осваивая телефонные продажи, продажу договоров через терминалы самообслуживания с последующей доставкой полиса по адресу клиента. Новинкой этого года стала услуга «Автопаук», которую внедрила СК «Универсальная», а затем и другие страховщики. Суть в том, что страховой агент компании на брендированном транспортном средстве осуществляет продажи страховых продуктов (преимущественно ОСАГО) на въездах в город, активных перекрестках и т.п. С одной стороны, такой автомобиль — это рекламный носитель, с другой — точка продаж. «Сейчас автомобили проекта «Автопаук» работают в Киеве, Одессе, Харькове, Днепропетровске. В ближайшее время проект стартует во Львове и других региональных центрах. За шесть месяцев в Киеве (20 автомобилей) удалось собрать около $432 тыс. страховых премий»,— рассказала Олеся Стойко, директор департамента по связям с общественностью СК «Универсальная».