Анализ платежеспособности и ликвидности организации

реклама

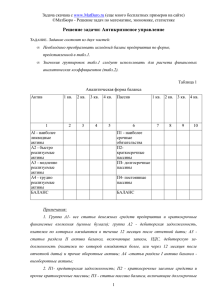

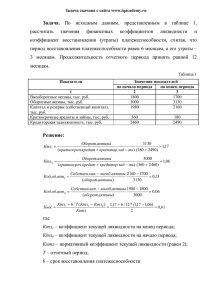

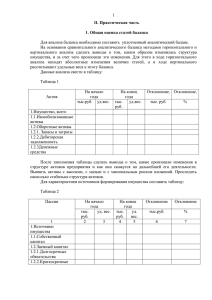

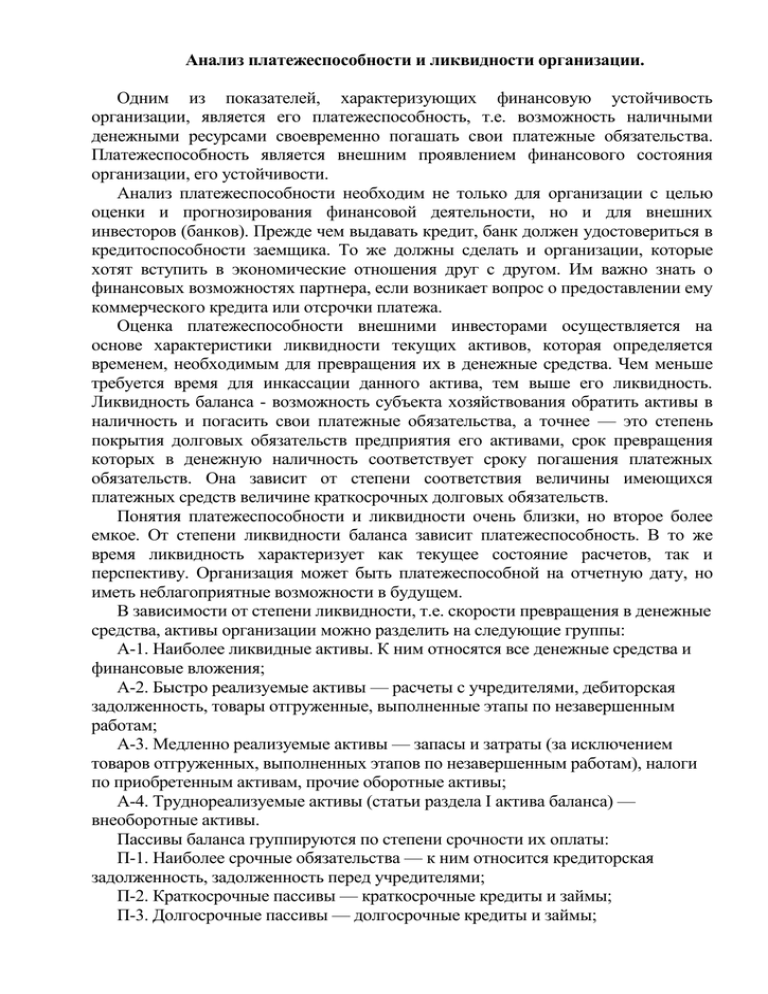

Анализ платежеспособности и ликвидности организации. Одним из показателей, характеризующих финансовую устойчивость организации, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Платежеспособность является внешним проявлением финансового состояния организации, его устойчивости. Анализ платежеспособности необходим не только для организации с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (банков). Прежде чем выдавать кредит, банк должен удостовериться в кредитоспособности заемщика. То же должны сделать и организации, которые хотят вступить в экономические отношения друг с другом. Им важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему коммерческого кредита или отсрочки платежа. Оценка платежеспособности внешними инвесторами осуществляется на основе характеристики ликвидности текущих активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется время для инкассации данного актива, тем выше его ликвидность. Ликвидность баланса - возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств. Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Организация может быть платежеспособной на отчетную дату, но иметь неблагоприятные возможности в будущем. В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы организации можно разделить на следующие группы: А-1. Наиболее ликвидные активы. К ним относятся все денежные средства и финансовые вложения; А-2. Быстро реализуемые активы — расчеты с учредителями, дебиторская задолженность, товары отгруженные, выполненные этапы по незавершенным работам; А-3. Медленно реализуемые активы — запасы и затраты (за исключением товаров отгруженных, выполненных этапов по незавершенным работам), налоги по приобретенным активам, прочие оборотные активы; А-4. Труднореализуемые активы (статьи раздела I актива баланса) — внеоборотные активы. Пассивы баланса группируются по степени срочности их оплаты: П-1. Наиболее срочные обязательства — к ним относится кредиторская задолженность, задолженность перед учредителями; П-2. Краткосрочные пассивы — краткосрочные кредиты и займы; П-3. Долгосрочные пассивы — долгосрочные кредиты и займы; П-4. Постоянные пассивы — раздел III «Капитал и резервы» пассива баланса, резервы предстоящих расходов Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А-1>П-1; А-2 > П-2; А-3 > П-3; А-4<П-4. Если нарушается хотя бы одно неравенство, то ликвидность баланса считается недостаточной. Для оценки платежеспособности в краткосрочной перспективе рассчитывают следующие показатели ликвидности: К тек ОбА КО Р (54) где К тек - коэффициент текущей ликвидности; ОбА - оборотные активы, млн. р.; КО - краткосрочные обязательства, млн.р.; Р - резервы предстоящих расходов, млн.р. Показывает возможность организации погасить свои текущие долги при условии своевременных расчетов с дебиторами и от продажи в случае необходимости производственных запасов организации. К пром ТО НР ДЗ РУ ДС ФВ КО Р (55) где К пром - коэффициент промежуточной ликвидности; ТО - товары отгруженные, млн. р.; НР - выполненные этапы по незавершенным работам, млн.р.; ДЗ - дебиторская задолженность, млн. р.; РУ - расчеты с учредителями, млн.р.; ДС - денежные средства, млн.р.; ФВ - финансовые вложения, млн. р.; КО - краткосрочные обязательства, млн.р.; Р - резервы предстоящих расходов, млн.р. Характеризует долю погашаемых краткосрочных обязательств не только за счет денежных средств, но и за счет ожидаемых поступления от дебиторов. К абсл ДС ФВ КО Р (56) где К абсл - коэффициент абсолютной ликвидности; ДС - денежные средства, млн.р.; ФВ - финансовые вложения, млн. р.; КО - краткосрочные обязательства, млн.р.; Р - резервы предстоящих расходов, млн.р. Показывает, какая часть краткосрочных обязательств может быть погашена немедленно за счет наиболее мобильных активов. Преподаватель А.В. Сотникова