Ликвидность баланса как показатель эффективности деятельности предприятия Усманов Родион Байдильдина Адиля Манатовна

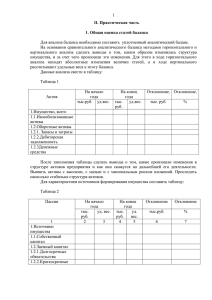

advertisement

Ликвидность баланса как показатель эффективности деятельности предприятия Усманов Родион Равильевич КазНУ им. Аль-Фараби, “Учет и аудит”, 4 курс Научный руководитель Байдильдина Адиля Манатовна д.э.н., профессор Аннотация. В статье излагается минимально необходимый объем информации, способный преподнести читателю общее представление об анализе ликвидности баланса, как составной части анализа финансового положения предприятия, его необходимости и значимости для обеспечения надежности, устойчивости и перспективности деятельности предприятия в условиях жесткой конкуренции рыночной экономики. Информационным фундаментом, на котором строиться статья, послужили мониторинг и обобщение научных трудов и исследований, в области анализа финансового положения предприятия, таких авторов, как Дюсембаев К.Ш., Шеремет А.Д., Егембердиева С.К., Суйц В.П., а также работ зарубежных исследователей данной области науки. “Финансовое положение предприятия – это комплексная оценка его здоровья и жизнеспособности, характеризуемая рядом показателей.” Стуков С.А. Одной из основных задач анализа финансового положения предприятия, функционирующего в рамках рыночной экономики, является – определение ликвидности баланса, абсолютных и относительных показателей финансовой устойчивости и платежеспособности предприятия. Перед тем, как раскрыть вопросы анализа ликвидности баланса, следует вообще определить, что такое ликвидность активов, баланса и предприятия в целом. По мнению некоторых авторов, ликвидность – это готовность и скорость, с которой краткосрочные активы могут быть превращены в денежные средства, также под ликвидностью понимают возможность реализации краткосрочных активов, включающих материальные и другие ценности, и превращения их в денежные средства. В работах английских авторов существует такое определение ликвидности предприятия – “Ликвидность фирмы – это ее способность превращать свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока” («Бухгалтерский анализ», Англия) [1]. Подводя итог вышесказанного, выводим следующее определение ликвидности – это степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. И от того, насколько быстро будет происходить это превращение, зависят платёжеспособность и кредитоспособность предприятия. По существу, ликвидность предприятия представляет собой ликвидность баланса, исходя из этого для оценки платежеспособности предприятия необходимо глубоко изучить показатели бухгалтерского баланса. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Приводимые ниже группировки осуществляются по отношению к балансу. В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы: А1 - Наиболее ликвидные активы. В мировой практике к ним относятся все статьи денежных средств предприятия и ценные бумаги. Денежные средства и краткосрочные финансовые инвестиции являются самой мобильной частью оборотных средств. Деньги готовы к платежу немедленно, а ценные бумаги могут быть довольно быстро превращены в наличные деньги. А2 - Быстро реализуемые активы. К ним следует отнести краткосрочную дебиторскую задолженность и прочие активы. По дебиторской задолженности суммы поступают на расчетный счет в определенные сроки и также могут быть направлены на оплату своих обязательств. Менее ликвидна просроченная задолженность по товарам, отгруженным по расчетным документам, не оплаченным в срок покупателями, так как в отношении ее нет уверенности в сроках поступления оплаты. Но рыночная экономика не терпит просроченных долгов, сразу же принимаются меры к их взысканию. Любой дебитор под угрозой выплат крупных пени и штрафов, а то и объявления его банкротом, стремится своевременно погасить свои долги. Поэтому при подсчете ликвидных средств предприятия, функционирующие в рыночных условиях, к сумме денежных средств уверенно прибавляют и сумму краткосрочной дебиторской задолженности. А3 - Медленно реализуемые активы. К ним относятся счета раздела I актива баланса «Краткосрочные активы» - товарно-материальные запасы и счета раздела II актива баланса «Долгосрочные активы» - долгосрочные финансовые инвестиции. При этом исключается статья «Расходы будущих периодов». Активы этой группы превратить в деньги уже сложнее: нужно найти покупателя, а это не всегда легко и требует времени. А4 - Трудно реализуемые активы. Включает статьи раздела II актива баланса за исключением статьи этого раздела, включенной в предыдущую группу. Так как из итога раздела вычитается только часть величины по статье «Долгосрочные финансовые инвестиции», то в составе трудно реализуемых активов учитываются вложения в уставный капитал других предприятий. В группировке статей актива баланса по степени их ликвидности главное место занимает наиболее ликвидная и универсальная форма собственности - денежная наличность, находящаяся в кассе, на расчетном, валютном и текущих счетах в банке. Затем следуют краткосрочные финансовые инвестиции в ценные бумаги, расчеты с дебиторами. Отмеченные статьи актива представляют собой собственно ликвидный капитал предприятия, т.е. ту часть актива, из которой черпаются средства для оплаты первоочередных обязательств. Наименее ликвидные элементы сгруппированы в статьях товарно-материальных запасов и основного капитала. Пассивы баланса группируются по степени срочности их оплаты: П1 - Наиболее срочные обязательства — к ним относятся кредиторская задолженность, ссуды, не погашенные в срок, прочие краткосрочные обязательства, ссуды для работников в размере превышения над величиной расчетов с работниками по полученным ими ссудам. Это превышение означает использование целевых ссуд банка не по назначению и поэтому должно быть обеспечено наиболее ликвидными активами для срочного погашения. П2 - Краткосрочные обязательства — краткосрочные кредиты и займы, а также ссуды для работников. П3 - Долгосрочные обязательства — долгосрочные кредиты и займы. П4 - Постоянные обязательства — статьи раздела V пассива баланса «Капитал и резервы». Для сохранения баланса актива и пассива итог данной группы уменьшается на сумму величины по статье «Расходы будущих периодов» актива баланса. Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А1 > П1 А2 > П2 А3 > П3 А4 < П4. Иными словами, баланс считается ликвидным, если каждая группа из первых трех неравенств актива покрывает сопоставляемую с ней группу обязательств предприятия или равна ей; в противном случае баланс неликвиден [2]. Выполнение первых трех неравенств в вышеприведенной системе с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий» характер, и в то же время оно имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости - наличии у предприятия собственных оборотных средств. В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом, имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные [3]. 1) Если выполнимо неравенство А1 > П1, то это свидетельствует о платежеспособности организации на момент составления баланса. У организации достаточно для покрытия наиболее срочных обязательств абсолютно и наиболее ликвидных активов. 2) Если выполнимо неравенство А2 > П2, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит. 3) Если выполнимо неравенство А3 > П3, то в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса. Выполнение первых трех условий приводит автоматически к выполнению условия: А4 < П4. Выполнение этого условия свидетельствует о соблюдении минимального условия финансовой устойчивости организации, наличия у нее собственных оборотных средств. На основе сопоставления групп активов с соответствующими группами пассивов выносится суждение о ликвидности баланса предприятия [4]. Анализ ликвидности баланса, проводимый по данной схеме, способен дать представление о финансовом состоянии с точки зрения возможностей своевременного осуществления расчетов, однако следует отметить, что он является приближенным, более детальным является анализ платежеспособности при помощи финансовых коэффициентов [3]. 1. Коэффициент текущей ликвидности показывает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение года. Это основной показатель платежеспособности предприятия. Коэффициент текущей ликвидности определяется по формуле: К = (А1 + А2 + А3) / (П1 + П2), В мировой практике значение этого коэффициента должно находиться в диапазоне 1-2. Естественно, существуют обстоятельства, при которых значение этого показателя может быть и больше, однако, если коэффициент текущей ликвидности более 2-3, это, как правило, говорит о нерациональном использовании средств предприятия. 2. Коэффициент быстрой ликвидности, или коэффициент «критической оценки», показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность. Коэффициент быстрой ликвидности определяется по формуле: К = (А1 + А2) / (П1 + П2), В ликвидные активы предприятия включаются все оборотные активы предприятия, за исключением товарно-материальных запасов. Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Рекомендуемое значение данного показателя от 0,7-0,8 до 1,5. 3. Коэффициент абсолютной ликвидности показывает, какую часть кредиторской задолженности предприятие может погасить немедленно. Коэффициент абсолютной ликвидности рассчитывается по формуле: К = А1 / (П1 + П2), Показывает, какая часть краткосрочных обязательств может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами. Значение данного показателя не должно опускаться ниже 0,2. С помощью анализа ликвидности баланса осуществляется оценка изменения финансовой ситуации на предприятии с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного партнера из множества потенциальных партнеров на основе отчетности. При этом независимо от стадии жизненного цикла, на котором находится предприятие, руководство вынуждено решать задачу определения оптимального уровня ликвидности, поскольку, с одной стороны, недостаточная ликвидность активов может привести как к неплатежеспособности, так и к возможному банкротству, а с другой стороны, избыток ликвидности может привести к снижению рентабельности. В силу этого современная практика требует появления все более совершенных процедур проведения анализа и диагностики состояния ликвидности. Литература: 1. Тишков И.Е., Балдинова А.И., Дементей Т.Н., - МН.: Высш. шк., 1994. 2. Дюсембаев К.Ш., Егембердиева С.К., Дюсембаева З.К., - А.: «КаржыКаражат», 1998. 3. Шеремет А.Д., Суйц В.П., Аудит: Учебное пособие. - М.: ИНФРА М, 1995. 4. Шеремет А.Д. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебник. - М.: ИНФРА М, 2009.