Государственное бюджетное образовательное учреждение высшего образования

Московской области

Государственный университет «Дубна»

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА - БАКАЛАВРСКАЯ РАБОТА

Тема:

Страхование предпринимательских рисков предприятия

(на примере ООО "Фортуна")

ФИО

студента

Группа

Бобченок Кирилл Александрович

ПЭ 121

Направление

Выпускающая кафедра

38.03.01 «Экономика»

«Экономика»

Руководитель работы

Калачева Н.В., доцент, к.э.н.

подпись

/должность фамилия/

подпись

/должность фамилия/

подпись

/должность фамилия/

Консультант (ы)

Рецензент

Бакалаврская работа допущена к защите «___» __________________ 20__ г.

Заведующий кафедрой

профессор С.А. Панов

подпись

г. Дубна

1

АННОТАЦИЯ

к бакалаврской работе студента

Бобченка К.А.

на тему «Страхование предпринимательских рисков предприятия

(на примере ООО "Фортуна")"

Данная бакалаврская работа объемом 68 с. содержит 20 таблиц и 9 рисунков.

В работе изложены теоретические основы производственно-финансовых

рисков

(предпринимательских)

производственно-финансовых

характеристика, приведены

величины

бизнеса,

и

их

риска

страхования.

ООО

"Фортуна",

Проведен

дана

анализ

краткая

ее

главные технико-экономические составляющие

рассчитаны

различные

необходимые

показатели,

подтверждающие наличие (отсутствие) риска непосредственно на основании

данных бухгалтерско-финансовой отчетности. Разработаны основные действия

усовершенствования

страхования

производственно-финансового

риска

ПРОИЗВОДСТВЕННО-ФИНАНСОВЫЙ

РИСК,

современной фирмы.

Ключевые

слова:

СТРАХОВАНИЕ, АНАЛИЗ, КАПИТАЛ, АКТИВЫ, ФИНАНСОВЫЙ РЫЧАГ,

ЗАПАС

ФИНАНСОВОЙ

НАДЕЖНОСТИ,

СТРАХОВАНИЕ

ИМУЩЕСТВЕННЫХ ПОТЕРЬ, ИНФЛЯЦИЯ.

Annotation

This bachelor paper consists of 64 pages, 12 tables and 11 pictures.

Our aim is to investigate 200 Russian banks using several bank indexes and to

study the dynamic of the development of Russian bank system after 1998 year using

econometrics tools. The correlation between bank indexes, their price interrelations and

the regularity of their development are of our particular interest.

Key words: RUSSIAN BANK SISTEM, COMPARATIVE ANALYSIS,

PRECRISIS PERIOD, AFTERCRYSIS PERIOD, DEPENDENCE OF THE INDEXES.

2

СОДЕРЖАНИЕ

ВВЕДЕНИЕ.....................................................................................................................4

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ПРЕДПРИНИМАТЕЛЬСКИХ РИСКОВ И ИХ

СТРАХОВАНИЯ............................................................................................................6

1.1 Понятие, сущность и классификация предпринимательских рисков................6

1.2 Страхование предпринимательских рисков в современных условиях

хозяйствования..............................................................................................................13

1.3 Количественная и качественная оценка предпринимательских рисков..........14

2. АНАЛИЗ ПРЕДПРИНИМАТЕЛЬСКИХ РИСКОВ НА ПРЕДПРИЯТИИ

"ФОРТУНА"...................................................................................................................20

2.1 Краткая характеристика предприятия "Фортуна" и основные техникоэкономические показатели...........................................................................................20

2.2 Анализ эффективности вложения капитала и затрат...........................................28

2.3 Анализ рентабельности активов и капитала.........................................................30

2.4 Анализ операционного и финансового рычага.....................................................33

2.5 Анализ рисков, связанных с формированием запасов.........................................35

2.6 Анализ запаса финансовой прочности..................................................................38

2.7 Анализ дебиторской и кредиторской задолженности.........................................43

3. ОСНОВНЫЕ НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ СТРАХОВАНИЯ

ПРЕДПРИНИМАТЕЛЬСКИХ РИСКОВ....................................................................49

3.1 Управление риском снижения финансовой устойчивости предприятия......49

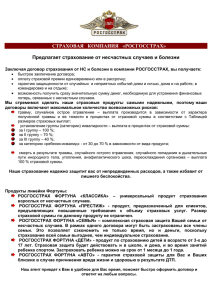

3.2 Страхование предпринимательского риска от имущественных потерь .........51

3.3Направления

по

снижению

дебиторской

и

кредиторской

задолженности...............................................................................................................54

3.4. Экономическая эффективность предложенных мероприятий........................59

ЗАКЛЮЧЕНИЕ.............................................................................................................64

СПИСОК ЛИТЕРАТУРЫ.............................................................................................65

ПРИЛОЖЕНИЯ.............................................................................................................68

3

ВВЕДЕНИЕ

Риск, являясь собой неотделимой частью не только экономической, но и

политической, социальной жизни нашего общества,

неизбежно сопровождает

практически все сферы деятельности и направления любой фирмы, которая

действует непосредственно в условиях рынка. В связи с этим, мы считаем, что

главным и непременным мерилом нормальной дееспособности современной

фирмы является, безусловно, умение высшего топ-менеджмента, опираясь на

строго научную платформу, анализировать, оценивать риск не только с

качественной, но и с количественной стороны, прогнозировать, систематически

проводить профилактику, рачительно контролировать и продуктивно управлять

рисками. Риск, по нашему мнению, связан с управлением и непосредственно

зависит от продуктивности, обоснованности и, главное, своевременности,

управленческих решений.

Нужно отметить, что предельные выводы, непосредственно сопряженные с

риском, - это перестраховка или так называемый

авантюризм: первое, как

правило, сводит риск к нулю, второе означает, к сожалению, максимально

возможный риск. Думается, они одинаково неприемлемы: при перестраховке не

достигается желанный эффект, при авантюре весьма вероятны убытки из-за

срыва, связанного с чрезмерным риском. Бизнесмен обязан сознательно выбирать

выгодную стратегию своих действий: либо идти на риск, при этом сознавая, что

он может потерять или получить, либо вовсе отказаться от рискованного дела.

Мы можем с уверенностью констатировать, что риском можно и

необходимо управлять, то есть использовать различные меры, позволяющие

максимально

предугадать

наступление

рискового

события

и

применять

соответствующие обстоятельствам мероприятия к уменьшению степени риска.

Тема выпускной квалификационной работы актуальна в современных

рыночных условиях, так как правильная оценка и анализ риска позволяют

принять рациональные, непосредственно приносящие прибыль фирме выводы. А

в период финансово-экономического кризиса, наблюдаемого систематически во

4

всем мире, насущная потребность в качественном и своевременном анализе

предпринимательских рисков становится еще более острой и актуальной.

Целью

написания

данной

работы

является

предотвращение

или

минимизация производственно-финансовых рисков в нынешних условиях

хозяйствования.

Основными задачами бакалаврской работы являются:

- рассмотрение теоретических основ производственно-финансовых рисков

и их страхования;

-

оценка

основных

показателей

деятельности

исследуемой

фирмы

предприятия с точки зрения риска;

- проведение анализа финансовых рисков на исследуемой фирме ООО

"Фортуна";

- разработка направлений по снижению производственно-финансовых

рисков.

Объектом бакалаврской работы является деятельность ООО "Фортуна",

предметом - страхование рисков данной исследуемой фирмы.

При написании данной работы были использованы такие методы

исследования, как анализ различных литературных источников, логический

анализ, сопоставление различных данных, обобщение и логико-эвристический

метод, методы статистического сравнения и анализа.

По структуре выпускная квалификационная работа содержит введение,

теоретическую часть, аналитическую и практическую части, заключение и список

использованных источников.

5

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ПРЕДПРИНИМАТЕЛЬСКИХ РИСКОВ И

ИХ СТРАХОВАНИЯ

1.1 Понятие, сущность и классификация предпринимательских рисков

Понятие или категорию "риск" возможно квалифицировать как угрозу

потенциально вероятной, возможной утраты ресурсов или же недополучения

прибылей по сравнению с вариантом, который рассчитан на рациональное

внедрение ресурсов в определенном виде хозяйственно-производственнофинансовой деятельности. Т. е. риск - это опасность того, что бизнесмен понесет

издержки в виде добавочных затрат или же получит прибыли ниже тех, которые

он планировал. Но, хотя результаты

риска частенько

появляются в образе

денежных утрат или же невозможности получения ожидаемой выгоды, однако

риск - это далеко не только ненужные итоги принятых предпринимательских

заключений (решений).

Заметим,

что

при

конкретных

вариантах

хозяйственно-

предпринимательских планов есть не лишь только угроза не добиться блестящего

итога, но и возможность превысить ожидаемую выгоду. В этом то и заключается

финансово-предпринимательский риск, который характеризуется сочетанием

потенциальности достижения как то нежелательных, так и особо благоприятных

отклонений от запланированных итогов. Под предпринимательским понимается

непосредственно

риск-потери,

образующиеся

при

различных

видах

производственно-финансовой работы, связанных с изготовлением продукции,

различных товаров и услуг, их продажей; определенными товарно-денежными и,

безусловно, финансовыми операциями; непосредственно коммерцией, а также

внедрением различных научно-технических проектов.

Вместе с тем необходимо отметить, что главные моменты, столь характерные

для

конкретной

наступающего

рисковой

какого-то

ситуации:

события,

неожиданный,

который

случайный

определяет,

какой

характер

же

из

вероятностных исходов реализуется непосредственно на практике; наличие

всевозможных альтернативных решений; хорошо известны или можно оценить

вероятности исходов и планируемые результаты; возможность возникновения

6

утрат; вероятность заполучения дополнительной выгоды. Однако, чтобы

решиться на какой-то риск, бизнесмен должен быть уверен, что возможно

допущенная ошибка не может напрямую скомпрометировать ни его конкретное

дело, ни его имидж непосредственно. Вероятность допущения ошибки следует

расценивать однозначно как неотъемлемый атрибут его производственнофинансовой самостоятельности, а не как

итоги

его непосредственно

профессиональной несостоятельности. Здесь имеется в виду та ошибка, которая

оказывается таковой в результате

не оправдавшего себя, хотя и точно

рассчитанного риска. Любой предприниматель, вне всякого сомнения, должен

оценивать величину той или иной риск-потери в своей предпринимательскохозяйственной деятельности.

Вполне

очевидно,

что

сложность

непосредственно

классификации

предпринимательских риск-потерь заключается как раз то в их многообразии. С

риском конкретные предпринимательские фирмы сталкиваются всегда при

решении как настоящих, так и долгосрочных задач. Конечно, существуют

различные

практически

виды

рисков,

действию

которых,

безусловно,

подвержены

все производственно-финансовые фирмы, однако, но наряду с

довольно общими есть всевозможные специфические виды риска, характерные

непосредственно для определенных видов бизнес-работ.

Следует напомнить, что всевозможные производственно-финансовые рискпотери можно поделить на две вполне большие группы в соответствии с

определенной возможностью непосредственного страхования: страхуемые и не

страхуемые. Бизнесмен может, безусловно, частично переложить риск-потери на

других участников экономики, тем самым в частности обезопасив себя,

осуществляя всевозможные затраты в виде непосредственно страховых взносов.

Из этого всего следует, что некоторые типы риска, будь то риск утраты

имущества, риск возникновения, к примеру, пожара, различных аварий и др.

бизнесмен может в каждом конкретном случае застраховать.

Уместно напомнить, что риск страховой — вполне вероятное событие или

же

совокупность

определенных

событий,

7

на

случай

непосредственного

наступления

коих

проводится,

как

мы

уже

отметили,

страхование.

Непосредственно к рискам, которые нужно и даже целесообразно страховать,

относятся: различные

потери, в частности, в результате пожаров и других

всевозможных стихийных бедствий; различные потери в результате, например,

автомобильных аварий; различные потери в результате, к примеру, порчи или

уничтожения изготовленной продукции при осуществлении транспортировки;

различные

потери вследствие ошибок непосредственно сотрудников фирмы;

различные потери вследствие передачи непосредственно сотрудниками фирмы

всевозможной коммерческой информации конкурентам фирмы; различные

потери

вследствие

недовыполнения

обязательств

непосредственно

субподрядчиками; различные потери вследствие приостановки какой-то деловой

активности фирмы; различные потери вследствие всевозможного заболевания,

смерти или какого-то несчастного случая с работающим фирмы. Однако,

необходимо сказать, что существует и такая группа риск-потерь, которые не

берутся страховать вообще страховые компании, однако при этом именно взятие

на себя так называемого

нестрахуемого

риска, как правило,

является

потенциально-возможным источником выгоды бизнесмена. Вместе с тем

очевидно, что если потери вследствие страхового риска все-таки покрываются за

счет выплат непосредственно страховых компаний, то в таком случае потери в

результате так называемого нестрахуемого риска возмещаются непосредственно

из собственных средств производственно-финансовые фирмы.

Следует отметить, что наиглавнейшими, причем внутренними, источниками

возмещения риск-потери являются: непосредственно собственный капитал

фирмы, а также всевозможные специально образованные резервные фонды.

Кроме источников внутренних, есть еще и внешние составляющие покрытия

всевозможных потерь, к примеру: непосредственно за дочерние банки отвечает, в

частности, материнский банк. Кстати, наиболее распространенными видами

производственно-финансовых риск-потерь являются следующие.

Политические риск-потери — это вероятность возникновения утрат или

сокращения размеров выгоды, являющихся следствием федеральной политики.

8

Следовательно,

политический

риск-потери

связаны

с

всевозможными

изменениями в курсах нашего правительства, различными переменами в

наиглавнейших направлениях его непосредственной деятельности. Конечно, учет

данного вида риск-потери особо важен в государствах с непостоянным

законодательством, полным отсутствием как традиций, так

и культуры

предпринимательства в стране.

Мы

полагаем,

что

политические

риск-потери

неизбежно

присущи

производственно-финансовой деятельности, от них невозможно уйти, можно

только стараться

верно оценить и учесть. Политические риск-потери можно

поделить на четыре конкретные группы: риск непосредственно национализации и

безусловной экспроприации без какой-либо адекватной компенсации; риск

трансферта, связанный с различными ограничениями на непосредственное

конвертирование местной валюты; риск-потери из-за разрыва контракта по воле

властей страны, в которой находится непосредственно компания-контрагент;

риск-потери от военных действий и различных гражданских беспорядков.

Производственные риск-потери связаны непосредственно с изготовлением

продукта, товара и услуг; с проведением различных видов производственнофинансовой

деятельности, в процессе чего бизнесмены, как правило,

сталкиваются с насущными проблемами не совсем адекватного применения

сырья, роста, причем необоснованно, себестоимости, беспричинного увеличения

потерь трудового времени, а также использования всевозможных новых методов

изготовления продукта.

Полагаем, что к основным причинным факторам производственных рискпотерь относятся: занижение выполнения плановых объемов производства и

продажи продукта по причине снижения продуктивности труда, простоя рабочего

оборудования, потерь трудового времени, отсутствия нужного объема исходных

материалов, завышенного процента доли брака изготовленной продукции;

снижение продажных цен, по которым планировалось сбывать продукцию или

услугу, в связи с ее не совсем надлежащим качеством, не вполне благоприятным

изменением непосредственно рыночной конъюнктуры, падением желаемого

9

спроса; рост расхода непосредственно материальных затрат в результате

перерасхода всевозможных материалов, сырья, топлива, энергии, а также за счет

увеличения транспортных затрат, различных торговых издержек, накладных и

иных побочных расходов; рост непосредственно фонда оплаты труда за счет

превышения намеченной численности, либо за счет выплат более высокого, чем

запланировано, уровня заработной платы отдельным сотрудникам; увеличение

непосредственно налоговых обязательств и других всевозможных отчислений в

результате неожиданного изменения ставки налогов в не совсем благоприятную

для производственно-финансовой фирмы сторону и их отчислений в процессе

деятельности; низкая дисциплина поставок, перебои с различным топливом и

электроэнергией; физический и моральный износ всевозможного оборудования

отечественных фирм.

Коммерческие риск- потери — это риски, которые возникают в процессе

реализации различного рода продукта и услуг, изготовленные произведенных или

непосредственно купленных бизнесменом.

Мы считаем, что самые острые причины коммерческого риска - это

уменьшение размеров продаж в результате непосредственного падения спроса

или потребности на всевозможный товар, реализуемый производственнофинансовой фирмой, вытеснение его различными конкурирующими товарами,

введение непосредственно ограничений на продажу; повышение закупочной цены

товара в процессе внедрения

производственно-финансового бизнес-проекта;

непредвиденное снижение доли закупок по

сравнению с намеченными, что,

безусловно, уменьшает масштаб непосредственно всей операции и увеличивает

расходы на единицу объема сбываемого продукта (за счет всевозможных условно

-постоянных расходов); необоснованные потери товара; потери качества продукта

в процессе сбыта (различных видов транспортировки, хранения), что приводит

непосредственно к снижению его цены; повышение различных издержек

обращения в сравнении с намеченными в результате выплаты всевозможных

штрафов, непредвиденных пошлин и отчислений, что приводит к снижению

прибыли производственно-финансовой фирмы. Коммерческий риск включает в

10

себя: риск, непосредственно связанный с реализацией продукта (услуг) на рынке;

риск, непосредственно связанный с транспортировкой товара (транспортный);

риск, связанный с приемкой различного товара (услуг) покупателем; риск,

связанный

с

платежеспособностью

покупателя;

риск

форс-мажорных

обстоятельств.

Финансовые риск-потери – риски, которые возникают при осуществлении

финансового бизнеса или всевозможных финансовых сделок, исходя из того, что

в финансовых сделках, в частности, в роли продукта выступают либо валюта,

либо какие-то ценные бумаги, либо просто денежные средства. К финансовому

риску непосредственно относятся: валютный риски-потери (вероятность чисто

финансовых потерь в результате изменения курса валют, которое может

произойти в период между заключением различного вида контракта и

фактическим

осуществлением

расчетов

по

нему.

Валютный

курс,

устанавливаемый непосредственно с учетом покупательной способности валют,

весьма

подвижен);

невыполнения

кредитные

риск-потери

производственно-финансовой

(связаны

с

возможностью

фирмой

своих

различных

финансовых обязательств перед инвестором в результате использования для

финансирования работы фирмы внешнего займа, следовательно, непосредственно

кредитный риск возникает в процессе делового общения фирмы с ее

всевозможных кредиторами: банком и другими финансовыми учреждениями;

различных контрагентами: различными поставщиками и посредниками; а также с

акционерами);

инвестиционный

риск

(связан

со

спецификой

вложения

производственно-финансовой фирмой денежных средств в различные проекты).

Технические

риск-потери.

Эффективная

производственно-финансовая

деятельность, как правило, непосредственно сопряжена с освоением новой

техники

и

определенной

технологии,

поиском

всевозможных

резервов,

повышением продуктивности изготовления продукта. Однако внедрение новой

техники и конкретной технологии ведет к опасности различных техногенных

катастроф, причиняющих значительный ущерб природе, людям, производству. В

данном случае речь идет непосредственно о техническом риске. Следует

11

отметить, что технический риск относится к группе всевозможных внутренних

рисков, поскольку бизнесмен может оказывать на данные риски непосредственное

влияние и возникновение их, как правило, зависит непосредственно от

деятельности самого бизнесмена.

Отраслевые риск-потери — это вероятность различных утрат в результате

изменений непосредственно в экономическом состоянии отрасли и конкретной

степенью этих изменений как непосредственно внутри отрасли, так и по

сравнению непосредственно с другими отраслями.

При анализе непосредственно отраслевого риска необходимо учитывать

следующие составляющие факторы: деятельность фирм данной отрасли, а также

различных смежных отраслей за определенный (выбранный) период времени;

насколько работа фирм данной отрасли устойчива по сравнению непосредственно

с экономикой страны в целом; каковы результаты деятельности различных

производственно-финансовых фирм внутри одной и той же отрасли, имеется ли

значительное расхождение в результатах.

Инновационные

риск-потери — это вероятность различных потерь,

возникающих при вложении производственно-финансовой фирмой средств в

производство новых товаров и услуг, которые, возможно, не найдут ожидаемого

спроса на рынке. Инновационный риск, в частности, возникает в следующих

ситуациях: при внедрении более дешевого метода изготовления продукта,

непосредственно товара или услуги по сравнению с уже использующимися.

Подобные

инвестиции,

безусловно,

будут

приносить

производственно-

финансовой фирме временную сверхприбыль до тех пор, пока она является

единственным обладателем данной конкретной технологии. Инновационный риск

особенно важен в современной производственно-финансовой деятельности,

которая находится на этапе увеличения капиталов, используемых как для

изготовления существующих уже товаров и услуг, так и непосредственно для

создания новых, пока еще не известных потребителю.

12

1.2 Страхование предпринимательских рисков в современных условиях

хозяйствования

Виды страхования производственно-финансовых рисков, как и в других

подотраслях страхования, подразделяются, как правило, по объектам страхования

и страховым рискам. Кроме того, их возможно также можно разделить в

соответствии с тремя известными стадиями кругооборота ресурсных средств в

процессе товарного изготовления. Первая (так называемая денежная) стадия

кругооборота ресурсов связана непосредственно с инвестированием капитала.

Страховое обеспечение вложенного ресурса происходит непременно с помощью

страхования вложений-инвестиций, кредитов, депозитных вкладов.

Страховая

защита бизнесмена на второй (производственной) стадии кругооборота ресурсных

средств проделывается путём проведения страхования на случай перерывов

непосредственно в хоздеятельности в связи с различными пожарами, трагедиями

и

другими

различными

страхование, собственно,

неблагоприятными

случаями.

Непосредственно

гарантирует непосредственно защиту от косвенных

утрат, связанных с остановкой изготовления продукта, непосредственно

дополнительными расходами по возобновлению изготовления и др. На третьей

(товарной) стадии кругооборота валютных средств, где случается изготовление

различного вида готовой продукции и её оплата, исполняется страхование риска

неплатежа по политическим и платным основаниям. Объектами страхования

производственно-финансовых рисков имеют все шансы быть непосредственно

имущественные интересы страхователей, связанные с претворением в жизнь ими

производственно-финансовой

работы.

В

согласовании

непосредственно

с

соответствующим (в частности, с гражданским) кодексом РФ договоры такового

страхования имеют все шансы заключаться лишь только в пользу самих

страхователей. Различные договоры страхования производственно-финансовых

рисков, выгодоприобретателями по коим считаются непосредственно лица,

другие, чем страхователь, являются довольно жалкими. Страховая сумма по

договорам

страхования

возможность

производственно-финансовых

превосходить

убытки

от

13

застрахованной

рисков

не

имеет

производственно-

финансовой работы, которые страхователь понёс бы непосредственно при

пришествии страхового варианта.

Вполне

очевидно,

что

при

данном

обстоятельстве

соглашений

предоставленного страхования зачастую предугадывают установление франшизы.

В список различных страховых рисков имеют все шансы непосредственно

заходить всевозможные действия - от стихийных бедствий и до общественнополитических моментов.

1.3 Количественная и качественная оценка предпринимательских рисков

Мы небезосновательно полагаем, что риск есть вероятностная категория, и в

данном значении более обоснованно с научных позиций охарактеризовывать и

мерить его как возможность непосредственно появления конкретного значения

утрат.

Итак,

строго

говоря,

при

подробной,

всесторонней

оценке

риска

руководствовалось бы ставить для безоговорочного или же условного смысла

величины вероятных утрат подобающую возможность появления подобный

величины.

Очевидно, что непосредственно возведение похожей таблицы или же кривой

возможностей

утрат

считается

начальной

стадией

оценки

риска.

Но

применительно к предпринимательству это почаще всего очень трудная задачка.

Вследствие этого буквально приходится

непосредственно ограничиваться

облегченными раскладами, оценивая риск по одному или же нескольким

непосредственно ключевым показателям, аспектам, величинам, представляющим

обобщенные свойства, более значимые для суждения о приемлемости риска. С

данной целью сначала нужно отметить непосредственно конкретные области, или

же зоны, риска в зависимости от величины утрат.

Необходимо отметить, что район, в которой издержки не предполагаются,

именуем безрисковой областью, ей отвечают нулевые или же непосредственно

негативные издержки.

14

Далее, под зоной допустимого риска понимается район, в границах которого

эта

картина

финансовую

выгоды.

предпринимательской

работы

предохраняет

собственную

необходимость, т. е. издержки есть, но они меньше ожидаемой

Грани

непосредственно

непосредственно

уровню

зоны

утрат,

допустимого

равному

риска

расчетной

отвечают

выгоды

от

предпринимательской работы.

Следует напомнить также, что грядущая, больше критическая,

районная

область именуется зоной критичного риска. Это район, характеризуемый

вероятностью утрат в объеме выше величины непосредственно ожидаемой

выгоды и вплоть до величины абсолютной расчетной, ожидаемой выручки от

предпринимательства. По другому говоря, зона критичного риска характеризуется

угрозой утрат, которые заранее превосходят ожидаемую выгоду и в пределе

имеют все шансы привести к не компенсированной утрате непосредственно всех

средств, непосредственно вложенных бизнесменом в дело. В последнем случае

делец не лишь только не получает от сделки ни малейшего дохода, но и несет

убытки в сумме всех бесплодных расходов.

Таким образом, не считая критичного, целенаправленно рассматривать ещё

больше устрашающий – трагический риск. Зона такого ужасающего

риска

представляет собой область утрат, которые по собственной величине превосходят

опасную степень и в данном пределе имеют все шансы

непосредственно

достигать величины, равной имущественному состоянию бизнесмена.

Вне всякого сомнения, трагический риск способен привести к провалу,

банкротству, абсолютному крушению фирмы, его закрытию и непосредственно

распродаже имущества.

Очевидно, что к категории катастрофического следует относить (вне всякой

зависимости от имущественного или денежного ущерба) риск, связанный

непосредственно с прямой опасностью для жизни людей или, собственно говоря,

с возникновение экологических катастроф. Потери, в значительно мере

значительно

большие

имущественного

состояния

рассматриваются, так как их невозможно взыскать [15].

15

бизнесмена,

не

Таким образом, основной задачей бизнесмена является не отказ от риска

вообще, а выборы решений, связанных с конкретным управлением риском на

основе объективных критериев. Одно из главных правил непосредственно

производственно-финансовой деятельности гласит: «Не избегать риска, а

предвидеть его, стремясь снизить до возможно более низкого уровня». [6]

Считаем, что основной задачей оценки различных производственнохозяйственных

рисков является их конкретная систематизация и разработка по

возможности

комплексного

подхода

к

определению

степени

риска,

непосредственно влияющего на деятельность предпринимателя.

Далее,

в

общем

виде

система

методов

оценки

производственно-

хозяйственных рисков делится на две группы:

1) качественные методы оценки производственно-хозяйственных рисков —

с их помощью происходит выявление различных рисков, в целом присущих

реализации запланированного выводы; определение четкой количественной

структуры рисков; выявление наиболее рискоопасных областей в конкретном

разработанном алгоритме непосредственно принимаемого выводы;

2)

количественные

методы

оценки

производственно-хозяйственных

рисков — их применение базируется с применением данных, полученных

непосредственно при качественной оценке, то есть оцениваются только те риски,

которые присутствуют при осуществлении конкретной операции алгоритма

принятия.

Мы уверенно заявляем, что основная цель качественной оценки риска —

выявить основные виды рисков, влияющих на производственно-хозяйственных

деятельность. При этом преимущество такого подхода заключается в том, что уже

на

начальном

этапе

анализа

топ-менеджер

фирмы

может

наглядно

непосредственно оценить степень рискованности по количественному составу

рисков и уже на этом этапе отказаться от внедрения в жизнь определенного

выводы [9].

Вполне

очевидно,

что

качественная

непосредственно ряд последовательных этапов:

16

оценка

рисков

включает

1) установление причин, которые увеличивают или уменьшают конкретный

вид риска при проведении определенных финансово-денежных операций. Эти

причины-факторы не несут в себе какого-либо конкретного непосредственно

расчетного предназначения, а служат платформой

для проведения

анализа

рисков;

2) определение уже имеющейся целой системы оценочных величин риска,

которая должна, по нашему мнению,

отвечать вполне определенным

требованиям, таким как, к примеру, адекватность, всецелостность, динамичность,

объективность, а также допускать пополнение и развитие;

3) установление конкретных потенциальных областей риска, т.е. выявление

мероприятий, операций, работ, при выполнении коих вполне может возникнуть

какая-то неопределенность в получении непосредственно положительного

результата;

4) четкая идентифицированность всех возможных рисков, т.е. определение

возможных рисков в результате данного действия либо бездействия.

На

описываемом,

причем

предварительном

этапе,

организации

непосредственного управления риском важнейшим моментом, как мы считаем,

является его анализ. При этом определяются причины риска, которые можно

подразделять по различным критериям и признакам, например, по степени

влияния, по характеру

непосредственно воздействия на риск, по степени

управляемости, по источнику его возникновения [11].

Вполне очевидно также, что все причины-факторы, так или иначе

влияющие на рост непосредственно риска, можно также условно поделить на две

группы:

1) объективные (или внешние) причины-факторы;

2) субъективные (или внутренние) причины-факторы.

К объективным факторам непосредственно относятся причины-факторы, не

зависящие каким-то образом от самой фирмы.

В частности, такими причинами-факторами могут быть:

17

- инфляция (что означает значительный, причем не совсем равномерный

рост цен как на покупаемое сырье, приобретаемые материалы, покупаемое

топливо, различные энергоносители, определенные комплектующие изделия,

транспортные и иные услуги, так и непосредственно на продукцию и услуги

предприятия);

-

изменение

финансово-банковских

процентных

ставок

и

условий

непосредственно кредитования, налоговых законодательных ставок и различных

таможенных пошлин;

- изменения в отношениях вида собственности и аренды, в трудовом

нормотворчестве,

конкуренция,

политические

и

финансово-экономические

кризисы, экология, непосредственно воздействие федерации и др.

Стоит напомнить, что к субъективным причинам-факторам относятся

причины-факторы,

характеризующие

непосредственно

данную

фирму.

Примерами таких причин-факторов непосредственно являются:

- имеющийся производственный потенциал фирмы;

- фактическое техническое оснащение фирмы;

- уровень предметно-технологической специализации фирмы;

- организация непосредственно работы фирмы;

- уровень продуктивности труда;

- степень различных кооперированных связей и т.д.

Однако, также не стоит недооценивать влияние собственно внутренних

причин-факторов на деятельность фирмы, которые связаны с ошибками и

упущениями непосредственно руководства и персонала.

Так, по оценкам различных зарубежных экспертов, более 90% различных

неудач малых фирм связано с неопытностью руководства, его неумением

адаптироваться к нередко, причем неожиданно, изменяющимся условиям,

определенным консерватизмом в мышлении, что ведет непосредственно к

непродуктивному управлению фирмой, к принятию ошибочных решений, потере

позиций на конкретном рынке [15].

18

Более того, к субъективным причинам-факторам можно отнести также и

причину-фактор отношения к риску. Люди различаются, кстати сказать, по своей

готовности пойти на риск, и по отношению их к риску людей можно разделить на

три группы: отношение предпочтения риска, совершенная антипатия к риску и

полный нейтралитет к риску. Оценка риска и выбор решения непосредственно во

многом зависят от личности, его принимающий.

Кстати сказать, топ-мнеджер, предпочитающий в достаточной мере

стабильный доход, в производственно-финансовой деятельности выбирает

стратегию, далеко не расположенную к риску. При таком антирисковом

поведении обычно имеет место довольно скромный, невысокий доход в бизнесе.

Вместе

с

тем,

топ-менеджер,

нейтрально

относящийся

непосредственно ориентируется на ожидаемый доход, совсем

к

риску,

невзирая на

возможные убытки.

А вот расположенные к риску топеменеджеры, готовые

рисковать, в

надежде получить гораздо большую прибыль, т.е. готовы бороться за

минимизацию потерь с непосредственно целью максимизации результата.

Смеем заметить, что для правильного определения всех возможнейших

рисков проекта можно отталкиваться от существующих группировок рисков и

причин-факторов на них влияющих, например, такое определение может

проводиться по следующим основным сферам [16]:

1) финансовые риск-потери;

2) маркетинговые риск-потери;

3) технологические риск-потери;

4) риски непосредственно участников проекта;

5) политические риск-потери;

6) юридические риск-потери;

7) экологические риск-потери;

8) строительные риск-потери;

9) специфические риск-потери;

10) обстоятельства непреодолимой силы или форс-мажор.

19

2. АНАЛИЗ ПРЕДПРИНИМАТЕЛЬСКИХ РИСКОВ НА ПРЕДПРИЯТИИ

"ФОРТУНА"

2.1 Краткая характеристика предприятия "Фортуна" и основные техникоэкономические показатели

Компания зарегистрирована 10 июля 2002 года . Компания ООО "Фортуна"

находится по адресу 101000, Москва, улица Маросейка, 13, 2, основным видом

деятельности является «Предоставление посреднических услуг при покупке,

продаже и аренде недвижимого имущества». Основная отрасль компании «Операции с недвижимым имуществом».

ООО "Фортуна" – крупнейшая бизнес-группа, в которую входят несколько

специализированных компаний: каждое структурное подразделение группы

развивает отдельное направление (проектирование, строительство, девелопмент,

риэлторские услуги). В Москве и Московского региона работают 15 отделений

компании и 14 дополнительных офисов.

Деятельность

агентства

"Фортуна"

охватывает

все

виды

услуг

непосредственно на рынке недвижимости: сделки на вторичном рынке жилья (в

том числе взаимозачёт и срочный выкуп), экспертная оценка, продажа

коммерческих площадей и различной загородной недвижимости, аренда квартир.

В компетенции компании оформление документов, подбор различных кредитных

программ, ипотечный вид страхование, аналитическая поддержка, аудит проектов

и привлечение различного рода инвестиций.

ООО "Фортуна" принадлежит 30% общего объёма продаж в новостройках

Москвы и 7% в новостройках Подмосковья. В настоящее время компания

участвует во многих масштабных проектах застройки в качестве партнёра и

эксклюзивного продавца: микрорайоны «Новокосино» и «Новокосино-2»,

«Царицыно» и «Царицыно-2», жилые комплексы «Ромашково» и «Планерный»,

малоэтажный посёлок «Новые Вешки» и другие.

Компания работает в следующих отраслях промышленности (в соответствии

с классификатором ОКОНХ): Операции с недвижимым имуществом.

Структура управления ООО "Фортуна" представлена на рисунке 1.

20

Рис. 1. Структура управления ООО "Фортуна"

Схема функционирования агентства недвижимости представлена на (Рис. 2).

Рис. 2 Схема функционирования ООО "Фортуна"

21

Основными источниками доходов ООО "Фортуна" являются финансоводенежные ресурсы, полученные непосредственно от заказчика за реализованную

сделку, по всему основными ресурсами являются, безусловно, финансовые.

Далее, проведем анализ фактической динамики состава и конкретной

структуры различных источников как своих, так и привлекаемых средств.

Таблица 1.

Анализ состава и структуры источников своих и привлекаемых средств ООО

"Фортуна" за 2013-2015 гг.

Показател 2013 год

и

тыс.

руб.

2014 год

Уд.

вес,

%

2015 год

Отклонения Отклонения,

2014/2013

2015/2014

тыс.

руб.

Уд.

вес,

%

тыс.

руб.

Уд.

вес,

%

Абс.

откл.

(+.

%

Абс.

откл.

(+.-),

%

Собственные средства

в

том

числе:

5000

2,2

5000

2,8

5000

2,5

0

0

0

0

Резервны

6827

й капитал

3,1

18561

10,5

18561

9,4

11734

271,9

0

0

Нераспре

деленная

прибыль

16,3

59304

33,6

65370

33,2

23340

164,9

6066

110,2

Уставный

капитал

35964

Долгосрочные обязательства

в

том

числе:

Отложенн 19

ые

налоговы

е обяз-ва

Прочие

обяз-ва

4995

0,1

175

0,1

919

0,5

156

921,1

744

525,1

2,3

5751

3,3

329

0,2

756

115,1

-5422

5,7

22

Краткосрочные обязательства

в

том

числе:

Кредитор 164459

ские обязва

74,7

81125

45,9

95809

48,7

-83334 49,3

14684

118,1

Оценочн

ые обяз- 0

ва

0

3178

1,8

3438

1,7

3178

100

260

108,2

Прочие

обяз-ва

1,3

3601

2,0

7289

3,8

623

120,9

3688

202,4

100,0

176695

100,0 196715

100,0 -43537 80,2

20020

111,3

2978

ПАССИВ 220232

Анализируя представленные данные таблицы 2, можно сделать вывод, что

наибольшую удельную долю непосредственно в структуре фирменных средств

имеют кредиторские обязательства. Так на протяжении исследуемого периода в

2014 году наблюдается снижение показателя в 1,6 раз (74,7% в 2013 г. и 45,9% 2014 г.). Это говорит о том, что в 2014 году фирма приобрела новые кредитные

займы. В 2015 году показатель увеличивается не значительно на 2,8 п.п.

5,50%

2,50%

33,20%

48,70%

0,70%

Уставный капитал

Резервный капитал

Кредиторская задолженность

9,40%

Нераспределенная прибыль

Долгосрочные обязательства

Прочие краткосрочные обязательства

Рис. 3. Структура источников средств ООО "Фортуна" на конец 2015 г.

Можно также констатировать, что полученная, но нераспределенная прибыль

23

имеет,

безусловно,

положительную

динамику

непосредственно

на

всем

протяжении исследуемого периода. Так прирост в 2014 г. по отношению к 2013

году составил 64,9%, в 2015 по отношению к 2014 - 10,2%. Удельный вес же

нераспределенной прибыли на конец периода упал незначительно - 0,4%.

Следует отметить, что наименьшую удельную долю в структуре фирменных

средств занимают, однако, долгосрочные обязательства. Так сумма отложенных

налоговых обязательных платежей в 2013 и 2015 гг. держится на уровне 0,1% от

общего объема собственных средств. В 2013 году показатель вырос, прирост

составил 525,1%, доля в общем объеме, по-прежнему мала - 0,5%.

Следует напомнить, что анализ различных коэффициентов рентабельности и

их динамики показывает, насколько непосредственно прибыльна деятельность

компании, и позволяют сравнивать между собой всевозможные варианты

использования авансированных различных ресурсов и текущих расходов с точки

зрения их эффективности. Конечно, от уровня рентабельности зависит

непосредственно

инвестиционная

привлекательность

фирмы,

величина

дивидендных платежей. Расчет конкретных показателей рентабельности ООО

"Фортуна" представлен в таблице 2.

Данные для расчета рентабельности продаж берутся в форме

"Отчет о

финансовых результатах".

Таблица 2

Анализ показателей рентабельности ООО "Фортуна" за 2013-2015 гг.

Отклонение Отклонение

2014/2013

2015/2014

2013

г.

2014

г.

2015

г.

0,2

0,3

0,1

0,1

150 -0,2

33

Рентаб-ь

капитала

(в

0,7

частности, собственного), %

0,7

0,3

0

0

-0,4

75

Рентаб- продаж, %

0,17

0,08

0,08

189 -0,09

47

Показатель

Рентаб-ь

активов

имущества), %

(или

0,09

24

Абсол. %

Абсол. %

Мы можем констатировать, что рентабельность своего капитала в 2013 и

2014 гг. составила 0,7%, в 2015 году – 0,3% (снижение на 0,4 п.п.). Низкое

значение данного коэффициента говорит о неудачах фирмы и невозможности

привлечения новых капиталов для ее развития.

Более того, рентабельность продаж в 2014 году увеличилась на 0,08 п.п.

(89%) по отношению к 2013 г. Но в 2015 году наблюдается резкое снижение

показателя на 53%. Т.е. можно сказать, что за анализируемый период ООО

"Фортуна" получает с каждым годом меньше прибыли от продаж с одного рубля

выручки.

Безусловно,

основная

обобщающая

величина

инвестирования

непосредственно финансовых ресурсов и конкретных финансовых результатов

фирмы – прибыль. Непосредственно для анализа уровня и динамики прибыли на

основании данных отчета о финансовых результатах составим аналитическую

таблицу 3. На рисунке 4 наглядно отражена динамика отклонений прибыли.

Таблица 3

Анализ уровня и динамики прибыли ООО "Фортуна" за 2014-2015 гг.

Наименование показателя

на 31.12.

на 31.12.

2014 г.

2015 г.

тыс. руб. тыс. руб.

Выручка

Отклонение 2015 г. к

2014 г.

Абсол.,

Темп

тыс. руб. прироста,

%

503200

314101

-189099

62,4

376010

218640

-157370

58,1

Валовая прибыль

127190

95461

-31729

75,1

Прибыль налогооблагаемая

74743

37634

-37109

50,3

Затраты по налогу на прибыль

15521

6982

-8539

45,0

Чистая прибыль

58558

25635

-32923

43,8

Себестоимость

продукта

реализованного

25

0,00%

-10,00%

Выручка

Себестоимость

-20,00%

-24,90%

Валовая прибыль

Прибыль до

налогообложения

Налог на прибыль

-30,00%

-37,60%

-40,00%

-41,90%

-49,70%

-50,00%

-55%

-56,20%

-60,00%

Рис. 4. Динамика отклонения прибыли ООО "Фортуна" - 2014/2015 гг.

На основе проведенного анализа в таблице 3 можно сделать следующие

выводы: все показатели в 2015 году имеют отрицательную динамику.

Выручка в 2015 году снизилась на 37,6% по отношению к 2014 году.

Себестоимость в 2015 году по отношению к 2014 году снизилась на 41,9%, это

связано с увеличением объемов продаж. Чистая прибыль так же снизилась в 2015

году на 43,8%.

Для анализа финансового положения фирмы целесообразно, по нашему

мнению,

рассчитать

ряд

относительных

показателей

–

финансовых

коэффициентов (табл. 4).

Таблица 4

Анализ финансовой устойчивости фирмы по относительным показателям

Показатели

Формул Нормати

а

вное

расчета значение

Коэффиц-т

СК/АК

концентрации

на

на

31.12.201 31.12.

4 г.

2015

г.

Изменение финансовой

устойчивости в сторону

0,47

-0,02

26

0,45

улучшения ухудшения

собственного

капитала

(коэффиц-т

текущей

ликвидности)

0,5

Коэффиц-т

финансовой

зависимости

АК/СК

Коэффиц-т

маневренност

и

собственного

капитала

СОС/С

К

Коэффиц-т

соотношения

привлеченных ПК/СК

и

своих

средств

Коэффиц-т

обеспеченнос

ти

собственным

капитал

1,25

2,1

2,2

+0,1

0,97

0,98

+0,01

1,1

1,2

+0,1

0,46

0,45

0,2-0,5

1

СОС/ТА 0,1

-0,01

Вполне очевидно, из анализа таблицы 4 можно сделать следующие выводы:

за анализируемое время непосредственно коэффициент финансовой зависимости

при нормативном значении 1,25, к концу 2015 года увеличился и составил 2,2,

что, безусловно, свидетельствует о том, что фирма финансово устойчива,

стабильна и не зависима от внешних контрагентов-кредиторов.

Заметим также, что концентрация непосредственно заимствованного

капитала за анализируемое время находится практически на уровне допустимого

предела (0,5), что свидетельствует о том, что компания имеет вполне устойчивое

финансовое положение.

Более того, соотношения заемных и собственных средств гораздо выше

нормируемого значения (1), что, несомненно, свидетельствует о том, что в 2014

27

году 1,1 руб. авансируется за счет собственных средств, в 2015 году – 1,2 руб.

Вместе с тем коэффициент непосредственно маневренности собственного

капитала по его нормативному значению - 0,2-0,5, так в 2014 - 0,97, 2015 - 0,98,

что, вне всякого сомнения,

благоприятно сказывается на финансировании

текущей работы нашей фирмы.

Нужно отметить, обеспеченность запасов и расходов собственными

источниками финансирования меньше показателя нормы (0,1): в 2014 году он

составил -0,46, в 2015 г. продолжает снижаться – 0,47. Это говорит о том что

фирма не может покрыть расходы непосредственно своими средствами так как на

протяжении всего периода запасы и расходы превышают собственные средства.

Этот показатель - то и является одним из критериев платежеспособности

компании.

Следовательно, по итогам проведенного анализа можно с уверенностью

сказать, что деятельность фирмы имеет, безусловно, хорошие показатели. Однако

выручка и прибыль заметно сократились. Для повышения полученных

финансовых результатов ООО "Фортуна" требуется сокращение непосредственно

издержек производства и увеличения объемов сбыта, что, вероятно, позволит

увеличить как прибыль от продаж, так и непосредственно чистую прибыль по

итогам работы. На снижение конкретных

финансовых результатов работы

фирмы, возможно, повлияло ухудшение ситуации непосредственно в отрасли

эмитента на внутреннем и внешнем рынках.

2.2 Анализ эффективности вложения капитала и затрат

Мы небезосновательно полагаем, что во избежание риска неполучения

дохода необходимо рассчитать непосредственно эффект от осуществления

коммерческой деятельности, эффективность вложения ресурса и продуктивность

расходов.

Между прочим, чтобы свести неопределенность при занятии коммерческой

деятельности к желаемому минимуму, необходимо выбрать то ее направление или

28

тот конкретный вариант инвестирования, который, возможно, позволит получить

более высокие результаты. Выгоду (или эффект) (Вп) в данном случае можно

рассчитать по следующим формулам:

П

, (3)

И

Вп =

где П – прибыль фирмы,

И – инвестиции фирмы;

К примеру, исходя из условных цифр, Вп =

Ввк =

250

0,07

3400

П

, (4)

Кв

где Ввк – продуктивность применения ресурса (капитала);

Кв – вложенный ресурс (капитал);

Ввк =

Вз =

250

0,04

5400

П

, (5)

З

где Вз – выгодность (эффективность) затрат;

3 – затраты.

Вз =

250

0,1

2400

Далее, необходимо построить аналитическую таблицу, позволяющую

сравнить различные варианты реализации намеченной стратегии с учетом риска.

Таблица5

Варианты реализации намеченной стратегии с учётом риска

Показатели эффективности деятельности фирмы

Значения

Эффекты от ведения коммерческой деятельности (Вп)

0,07

Эффективность вложения капитала (Ввк)

0,04

Эффективность затрат (Вз)

0,1

Согласно проведённым расчётам, очевидно, что для фирмы наиболее

оптимальным станет вариант продуктивного вложения затрат, поскольку именно

29

по этому направлению хозяйствующий субъект получит наиболее высокую

прибыль (выгоду или эффект от данного вида равен 0,1).

2.3 Анализ рентабельности активов и капитала

Мы считаем, необходимо рассчитать среднее ожидаемое значение и

колеблемость (или изменчивость) возможного результата вложения капитала.

Непосредственно степень риска измеряется, как правило,

показателями:

средним

ожидаемым

значением

и

колеблемостью

двумя

(или

изменчивостью) возможного результата.

Однако нужно понимать, что среднее ожидаемое значение непосредственно

связано каким-то образом с неопределенностью ситуации, оно, в частности,

выглядит как средневзвешенная величина всех возможных результатов Д(х), где

вероятность каждого результата (В) используется в качестве конкретной частоты

или веса соответствующего значения (х):

Д(x) = В1х1 + В2х2 + … + Вnхn (6)

В нашем случае при вложении денежных средств в мероприятие В из 150

случаев прибыль в размере 260 тыс. руб. была получена в 76 случаях (возможная

вероятность — 75 : 150 = 0,5), прибыль 500 тыс. руб. — в 60 случаях (возможная

вероятность — 60 : 150 = 0,4) и прибыль 300 тыс. руб. — в 15 случаях

(вероятность — 15 : 150 = 0,1). Среднее ожидаемое значение прибыли Д(х)

составит:

Д(х) = 260 х 0,5 +500 х 0,4 + 300 х 0,1 = 130 + 200 + 30 = 360

Кроме того, осуществление мероприятия Г из 150 случаев давало прибыль

19,0 тыс. руб. в 15 случаях (вероятность — 15 : 150 = 0,1), прибыль 24,0 тыс. руб.

— в 60 случаях (вероятность — 60 : 150 = 0,4), 31,0 тыс. руб. — в 76 случаях

(вероятность 76 : 150 = 0,5).

Далее, при проведении мероприятия Г средняя ожидаемая прибыль Д(х)

составит:

Д(х) = 19,0 х 0,1 + 24,0 х 0,4 + 31 х 0,5= 1,9 + 9,6 + 15,5 = 27

30

Кстати , сравнивая величины ожидаемой прибыли при вложении денежных

средств в мероприятия В к Г, можно сделать вывод, что величина получаемой

прибыли при мероприятии В колеблется от 260 до 500 тыс. руб., при этом средняя

величина составляет 360 тыс. руб.; в мероприятии Г величина получаемой

прибыли колеблется от 19,0 до 31,0 тыс. руб. и средняя величина равна 27 тыс.

руб.

Отметим, что средняя величина, как правило,

представляет собой

обобщенную количественную составляющую и не позволяет принять решение в

пользу какого-либо сомнительного варианта вложения капитала.

Более того, для окончательного вывода необходимо измерить колеблемость

(изменчивость или размах) различных показателей, т.е. определить меру

колеблемости потенциального результата.

Следует напомнить, что колеблемость возможного результата есть степень

отклонения ожидаемого значения непосредственно от расчетной средней

величины. Для ее определения, как правило, вычисляют так называемую

дисперсию или, точнее, среднеквадратическое отклонение:

N

( X cp X i ) 2

Ơ=

i 1

(7)

N

где Ơ – расчетное фактическое среднеквадратическое отклонение;

Xi – ожидаемая величина для каждого конкретного случая наблюдения;

Хср – расчетное среднее ожидаемое число;

N – фактическая частота случаев, или число наблюдений.

Таким образом, среднеквадратическое отклонение по мероприятию В

составит:

150

(360 260 ) (360 380 ) (360 500 )

2

Ơ=

2

i 1

150

14,1

31

2

=

10000 400 19600

150

=

200

=

Далее, необходимо определить среднеквадратическое отклонение по

мероприятию Г:

150

(27 19) (27 24) (27 31)

2

Ơ=

2

2

i 1

150

=

64 9 16

=

150

0,59 = 0,76

Напомним, что коэффициент вариации означает отношение среднего

квадратичного отклонения к расчетной средней арифметической. Он, в частности,

показывает степень отклонения полученных значений.

С = Ơ / Xcp × 100%, (8)

где С – коэффициент вариации, %.

Коэффициент вариации по мероприятию В составит:

С=

14,1

х 100% = 52,2 %.

27

Далее, коэффициент вариации по мероприятию Г определяется следующим

образом:

С=

0,76

х 100% = 2,81 %

27

Вполне очевидно, что непосредственно коэффициент вариации позволяет

оценить колеблемость признаков, имеющих различные единицы измерения.

Следовательно, чем выше коэффициент вариации, тем, безусловно, сильнее

колеблемость признака.

Необходимо отметить, что установлена следующая оценка коэффициентов

вариации: до 10% - довольно слабая колеблемость; 10-25% - практически

умеренная колеблемость; свыше 25% - довольно-таки высокая колеблемость.

Таким образом, коэффициент вариации при вложении денежных средств в

мероприятие В больше, чем при мероприятии Г. Следовательно, мероприятие Г

сопряжено с меньшим риском, а значит, является наиболее, по-нашему мнению,

предпочтительнее.

32

2.4 Анализ операционного и финансового рычага

Отметим, что специальной, причем однозначно финансовой, категорией

для характеристики риск-потери является так называемый

леверидж,т.е.

искусство управления доходностью и риском. В частности, уровень левериджа

(что означает также операционный и финансовый рычаг) показывает, как может

отреагировать прибыльность

на конкретные управленческие постановления,

таким образом непосредственно отражает фактический потенциал и активность

менеджмента.

установить

Оценка

величины

возможности

роста

так

называемого

величин

левериджа

рентабельности,

позволяет

наличие

(либо

отсутствие, степень) чувствительности величины непосредственно прибыли к

различным внешним и внутренним изменениям. Таким образом, чем больше

рычаг, тем больше риск.

Таблица 6

Доходность и риск в значениях финансового положения

Дилемма

Специальные характеристики риска

Высокая доходность

Рентаб-ть

активов

оборачиваемость

Низкий риск

ROA, Ликвидность

Уровень производственно-финансового

активов (согласованность

рычага DCL

AT

финансовых потоков, NCF)

Рентаб-ть продаж ROS

Платежеспособность

Запас финансовой прочности, уровень

производственного рычага DOL

Рентаб-ть

капитала ROE

собственного Коэффиц-ты

финансовой Уровень финансового рычага DFL

устойчивости/коэффиц-ты

ликвидности

Необходимо также отметить, что по определению уровень непосредственно

производственного левериджа (или операционный рычаг) – это соотношение

фактических темпов прироста прибыли налогооблагаемой и объема сбыта –

характеризует степень возможности влияния непосредственно на выручку от

сбыта продукта, себестоимость и прибыль. Вполне очевидно, что действие

операционного рычага связано с наличием и даже уровнем различных постоянных

расходов в величине себестоимости: чем он выше, тем более высокий эффект

33

(выгоду) можно заполучить при повышении объемов продаж за счет экономии на

так называемых условно-постоянных расходах (в этом заключается позитивное

действие рычага). Вместе с тем высокий рычаг означает также ускоренные темпы

снижения непосредственно прибыли при падении спроса и сбыта (в этом-то и

заключается негативное действие рычага).

Необходимо напомнить, что уровень финансового левериджа (или

соотношение темпов фактического прироста чистой и прибыли и прибыли по

балансу) характеризует, непосредственно, возможность влияния на чистую

прибыль. При этом уровень финансового левериджа растет с увеличением доли

привлеченного (в большей степени привлекаемого капитала) и, соответственно,

величин выплачиваемой стоимости (процентов) за кредит, что, безусловно,

характеризует активность протекающей финансовой деятельности. Вместе с тем,

с ростом уровня фактического финансового левериджа растет и финансовый риск.

Далее,

нам

необходимо

рассчитать

два

варианта

возможного

финансирования проекта: из своих собственных средств (вариант А) и с

использованием как своего, так и заимствованного капитала (вариант В).

Определить уровень фактической рентабельности активов ROA, непосредственно

рентабельность своего капитала, полученный эффект финансового рычага. В 7

таблице приведен расчет действия финансового рычага.

Таблица 7

Действие финансового рычага

Показатели

Вариант А

Вариант В

Вложенный капитал

5400 тыс. руб.

5400 тыс. руб.

собственный капитал

5400 тыс. руб. - 100 %

2000 тыс. руб. - 50 %

заемный капитал

нет

3400 тыс. руб. - 50 %

250 тыс. руб.

250 тыс. руб.

Рентаб-ть капитала (активов)

ROA = 250 тыс. руб. /5400 тыс.

ROA = 250 тыс. руб. /5400тыс. руб. =

ROA

руб. = 4,6 %

4,6 %

Плата за заемный капитал (i =

Нет

510 тыс. руб.

Структура капитала:

Прибыль

за

период

(до

выплаты

соответствующих

процентов)

15%)

34

Рентаб-ть

собственного

капитала ROE

Следовательно,

ROE = 250 тыс. руб. / 5400 тыс.

ROE = (250 тыс. руб. - 510 тыс. руб.)

руб. = 4,6 %

/2000 тыс. руб. = - 0,13 %

из

произведенных

расчетов

видно,

что

величина

рентабельности непосредственно своего капитала - это число отрицательное.

Причем, данная ситуация однозначно свидетельствует о том, что процентная

плата по взятому кредиту (15 %) в три раза превышает величину фактической

рентабельности активов (4,6%).

Мы делаем вывод, что такое положение способствует, вне всякого

сомнения, принятию руководством определенного вывода о проведении срочных

мероприятий, непосредственно приводящих к значительному повышению

рентабельности

капитала

(в частности, отсрочка

выплаты

кредита, его

«замораживание», страхование, а возможно и его полная конверсия). Для этого

руководство обязано выбрать самый оптимальный и выгодный вариант, и,

соответственно, реализовать его в наикратчайшие сроки.

2.5 Анализ рисков, связанных с формированием запасов

Необходимо подчеркнуть, что одним из методов оценки риска, основанных

на

анализе

непосредственно

целесообразности

запасов,

бухгалтерской

отчетности,

ориентированный

на

является

так

анализ

называемую

идентифицированность потенциальных зон риска.

Мы полагаем, с этой целью нужно рассчитать три показателя финансовой

устойчивости, позволяющих определить степень риска финансовых источников:

- профицит (+) или дефицит (-) своих оборотных ресурсов для

формирования нужных запасов (±Ес);

- профицит (+) или дефицит (-) своих и долгосрочных заимствованных

ресурсов формирования запасов (±Ет);

- профицит (+) или дефицит (-) общей величины основных ресурсов для

формирования нужных запасов (±Е∑). При этом, заметим, балансовая модель для

оценки устойчивости финансового уровня фирмы при этом имеет вид:

35

F + Oa = Ис + Зк, (9)

где F – внеоборотные фирменные активы,

Оа – оборотные фирменные активы,

Ис – капитал и резервы фирмы,

Зк – долгосрочные и краткосрочные обязательства фирмы.

695+1514=975+145+1089

2209=2209

Или

F Ra И с K т К t , (10)

где Z – запасы (с учетом НДС),

Ra – денежные средства, различные краткосрочные финансов-денежные

вложения, дебиторские обязательства и другие оборотные активы,

Кт – долгосрочные фирменные обязательства,

Кt – краткосрочные фирменные обязательства.

655+50+100+700+9+695=975+145+1089

2209=2209

Нам доподлинно известно, что для анализа средств, подвергаемых риску,

общее финансовое положение фирмы делится непосредственно на пять ситуаций:

- ситуация совершенной устойчивости, в которой существует оптимальная

величина непосредственных запасов, соответствует нерисковой ситуации;

- ситуация терпимой устойчивости – соответствует области практически

минимального риска, когда есть нормальная величина запасов;

- ситуация недостаточно устойчивого положения – соответствует область

повышенного риска, когда есть нормальная величина запасов;

- ситуация критического положения – соответствует области критического

риска, когда наблюдается низкий спрос на продукт и услуги;

- ситуация кризисного положения – соответствует области критического

риска, когда имеются излишние производственные мощности, а фирма находится

практически на черте разорения.

36

Расчет непосредственно трех показателей финансовой устойчивости

позволяет нам определить для конкретной финансовой ситуации степень

устойчивости организации.

Отметим, что наличие своих оборотных ресурсов равно разнице доли

капитала и резервов и сумме внеоборотных источников:

Рс = Ис – F (11)

Рс = 975 – 695 = 280 тыс. руб.

Тогда излишек (+) или недостаток (-) своих оборотных ресурсов, в

частности, определяется:

±Рс = Рс – Z (12)

±Рс = 280 – 655 = -375 тыс. руб.

Наличие своих и долгосрочных заимствованных источников формирования

определяется непосредственно разницей величины ресурса и имеющихся

резервов, долгосрочных кредиторских обязательств и величины внеоборотных

ресурсов:

Рт = (Ис + Кт) – F, (13)

Рт = Ес + Кт. (14)

Рт = (975 + 145) – 695 = 425 тыс. руб.

Рт = 280 + 145 = 425 тыс. руб.

Профицит (+) или дефицит (-) своих и долгосрочных заимствованных

источников формирования запасов:

±Рт = Рт – Z (15).

±Рт = 425 – 655 = -230 тыс. руб.

Общая

сумма

источников

формирования

запасов

определяется

суммированием своего капитала, долгосрочных и краткосрочных заимствованных

средств за минусом суммы внеоборотных активных ресурсов:

Р∑ = (Ис + Кт + Кt) – F (16)

Р∑ = (975 + 145 + 1089) – 695 = 1514 тыс. руб.

Р∑ = Ет + Кt (2.19)

Р∑ = 425 + 1089 = 1514 тыс. руб.

37

Профицит (+) или дефицит (-) общей величины основных составляющих

возникновения запасов:

±Р∑ = Е∑ - Z (17)

±Р∑ = 1514 – 695 = + 819 тыс. руб.

При

идентификации

области

финансовой

ситуации

используется

трехкомпонентный показатель:

С = {С (±Рс), С (±Рт), С (±Р∑)}, (18)

где функция S определяется следующим образом:

С (x) = 1, если x ≥ 0,

С (x) = 0, если x < 0.

Таким образом, из приведенных расчетов видно, что на данной фирме

наблюдается, как мы видим, не достаточно устойчивое финансовое состояние,

позволяющее восстановить равновесие платежеспособности, задается условием:

± Рс < 0,

± Рт < 0,

± Р∑ ≥ 0,

С = (0,0,1).

Из вышеизложенного следует вывод: в связи с имеющейся ситуацией

непосредственно менеджерами данной фирмы должны быть разработаны и

внедрены различные мероприятия, которые непосредственно повышали бы

платежеспособность фирмы.

2.6 Анализ запаса финансовой прочности

Общеизвестно, что вариантом экономической оценки риска с применением

анализа

финансового

положения

является

непосредственно

безубыточности. При чем, точка безубыточности есть

анализ

такой объем сбыта, при

котором фирма покроет все понесенные расходы, но не получит прибыли, т.е.

будет выполняться равенство:

К = VС + FС или Р x Q = Vсед х Q + FC (19)

38

К=300+400=0,75*400+400

где R – выручка от сбыта;

VC – условно-переменные расходы на полученный объем сбыта;

FC –условно- постоянные расходы на полученный объем сбыта;

P – цена ед. продукции;

Q – количество ед. реализованного продукта;

VCед – условно-переменные расходы на ед. продукта.

Из приведенного равенства можно определить безубыточный объем сбыта,

выраженный в ед. продаваемого продукта (Qтбу) и в денежных суммах (Rтбу):

Qтбу =

FC

FC

FC

, Ртбу =

=

(20)

1 Vсед

1 VC

P Vсед

R

P

где Vсед / Р – доля переменных расходов в цене ед. продукции;

VC / R – доля переменных расходов в сумме от реализации продукта;

1 - VC / R – доля маржинальной прибыли в сумме от реализации продукта.

Очевидно, что маржинальная прибыль есть разница непосредственно между

выручкой от продажи и переменными расходами на изготовление продукта.

Далее, по исходным данным таблицы 8 необходимо рассчитать точку

безубыточного изготовления (производства) для вариантов А и Б.

Таблица 8

Расчет точки безубыточности производства

Показатель

Вариант А

Вариант Б

Объем производства и продажи, тыс. шт.

400

100

Цена ед. продукта, руб.

12

12

Выручка от реализации, тыс. руб.

4200

4200

Условно-постоянные расходы, тыс. руб.

400

300

Условно-переменные расходы, тыс. руб.

300

400

Маржинальная прибыль, тыс. руб.

3900

3800

Условно-переменные расходы на ед. продукта, руб.

0,75

4

Доля переменных расходов в выручке от сбыта, доли ед.

0,07

0,09

Доля маржинальной прибыли в выручке от сбыта, доли ед.

0,92

0,90

Безубыточный объем сбыта, шт.

35500

37500

Безубыточный объем сбыта, руб.

434782

444444

39

Запас финансовой прочности, %

91,125

62,5

Запас финансовой прочности, руб.

3725218

3755556

Необходимо отметить, что при операционном анализе возникает еще одно

определение – запас так называемой финансовой прочности. Он, в частности,

показывает разницу между фактически полученными (либо планируемым)

объемом

сбыта

продукта

и

объемом

сбыта

непосредственно

в

точке

безубыточности.

ZR = R - Rтбу, (21)

Q – Qтбу

ZQ = ----------------- x 100%, (22)

Q

где ZR – запас финансовой надежности в суммовом выражении;

ZQ – запас финансовой надежности в натуральном выражении, в процентах.

Сила

влияния

соотношением

операционного

непосредственно

рычага,

маржинальной

в

частности,

прибыли

к

исчисляется

операционной

прибыли:

R - VC

DOL = --------------------------, (23)

R - (VC + FC)

где DOL – фактический уровень операционного рычага;

R - VC – маржинальная полученная прибыль;

R - (VC + FC) – операционная полученная прибыль.

Отметим, что операционный рычаг показывает, на сколько конкретно

процентов изменится непосредственно операционная прибыль при изменении

выручки от сбыта на 1%. Следовательно, чем выше операционный рычаг, тем

сильнее влияет изменение объема сбыта в денежном выражении непосредственно

на прибыль фирмы. Таким образом, при росте полученной выручки конкретная

операционная прибыль будет гораздо быстрее расти, а при снижении, вполне

очевидно, быстрее падать у фирмы с высоким операционным левериджем.

40

По исходным данным, представленным в таблице 9 нужно рассчитать

операционный рычаг для Варианта А и Варианта Б.

Таблица 9

Расчет операционного рычага

Показатель

Вариант А

Вариант Б

Маржинальная прибыль, тыс. руб.

3900

3800

Операционная прибыль, тыс. руб.

3 500

3 500

Операционный рычаг, раз

1,12

1,0

Из полученных результатов, мы считаем, можно сделать вывод о том, что

рост выручки на 1% повлечет рост конкретной

операционной прибыли при

варианте 1 на 1,12%, а при варианте 2 – на 1,0 %.

Теперь

нам

характеризующие

нужно

рассчитать

показатели,

непосредственно

финансовые

результаты

работы

двух

при

возможных

вариантах, когда объемы сбыта обоих вариантов возрастут. Расчет, мы думаем,

целесообразно осуществить в таблице 10.

Таблица 10

Влияние роста выручки на 25 % на операционную прибыль

Показатель

Вариант А

Вариант Б

Объем продаж, Объем

Объем

250 тыс. шт.

Объем продаж,

продаж, 312,5 продаж, 250 312,5 тыс. шт.

тыс. шт.

тыс. шт.

Цена единицы продукта, руб.

12

12

12

12

Выручка от продажи, тыс. руб.

4200

5250

4200

5250

Условно-постоянные расходы, тыс. 400

500

300

450

1

4

6

450

400

500

руб.

Условно-переменные расходы на ед. 0,75

продукции, руб.

Условно-переменные расходы, тыс. 300

руб.

Маржинальная прибыль, тыс. руб.

3900

4875

3800

4750

Операционная прибыль, тыс. руб.

3500

4700

3500

4650

Изменение выручки, %

25

25

Изменение операционной прибыли, 35,5

35,5

%

41

Таблица 11

Влияние снижения выручки на 15 % на операционную прибыль

Показатель

Вариант А

Вариант Б

Объем сбыта, Объем

250 тыс. шт.

сбыта, Объем

212,5 тыс. шт.

сбыта,

Объем сбыта,

250 212,5 тыс. шт.

тыс. шт.

Цена ед. продукции, руб.

12

12

12

12

Выручка от сбыта, тыс. руб.

4500

4250

4500

4250

Условно-постоянные расходы, тыс. руб.

400

800

300

600

Условно-переменные расходы на ед. 0,75

2,4

4

3,2

продукта, руб.

Условно-переменные расходы, тыс. руб.

300

510

400

680

Маржинальная прибыль, тыс. руб.

3900

3450

3800

3650

Операционная прибыль, тыс. руб.

3500

2940

3500

2970

Изменение выручки, %

-15

- 15

Изменение операционной прибыли, %

-18,3

-17,5

Таким образом, на основании осуществленных расчетов мы можем сделать

следующие выводы, что при варианте А фирма получит больший прирост

прибыли, который в (в % - ном отношении) равен произведению прироста

выручки от сбыта продукта на уровень операционного рычага – 12,2% (10% x

1,22). В случае снижения объемов сбыта на 10% в варианте А потеряет 18,3%

операционной прибыли, то есть ее потери будут выше в сравнении с потерями в

варианте Б (потери, в частности, составят 17,5 %).

Далее, необходимо произвести расчет непосредственно рентабельности

активов (ROA), рентабельности продаж продукта

(ROS), оборачиваемости

активов (AT) и рентабельности непосредственно собственного капитала (ROE).

ROA = ROS x АТ. (24)

Рентабельность продаж, как правило, рассчитывается по следующей

формуле:

ROS =

П

, % (25), где П – прибыль от сбыта; Вр – выручка.

Вр

42

ROS =

600

х 100%= 14,28 %.

4200

Оборачиваемость активов целесообразно, полагаем,

рассчитать по

формуле:

АТ =

Вр