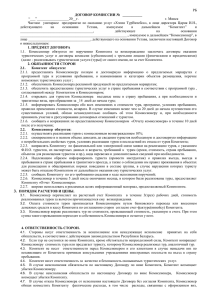

Особенности налогообложения комиссионеров, работающих на

реклама

Особенности налогообложения комиссионеров, работающих по «упрощенке» или ЕНВД Предприятиям, оказывающим посреднические услуги, выгодно работать по упрощенной системе или перейти на уплату единого налога на вмененный доход. В этом случае они могут существенно сократить налоговые платежи. Вместе с тем бухгалтерам посреднических фирм, перешедших на один из налоговых спецрежимов, приходится решать множество непростых вопросов. Мы объясним, что включать в доходы и расходы комиссионера, работающего по «упрощенке», и в каком случае можно платить единый налог на вмененный доход. Но прежде всего мы ответим на такой вопрос: нужно ли фирмам, применяющим «упрощенку» или уплачивающим налог на вмененный доход, выставлять счета-фактуры? Проблема со счетами-фактурами Фирмы, работающие по «упрощенке» или уплачивающие ЕНВД, освобождены от НДС (п.2 ст.346.11 и п.4 ст.346.26 Налогового кодекса РФ соответственно). Поэтому счетовфактур своим клиентам они выставлять не должны. Кроме того, такие организации не обязаны вести книги покупок и книги продаж. Однако часто клиенты комиссионеров, перешедших на спецрежим, являются плательщиками НДС, и счета-фактуры им необходимы, чтобы принять к вычету этот налог. Что угрожает комиссионеру, который по просьбе комитента или покупателя все же выставит счет-фактуру с начисленным НДС? Рассмотрим несколько случаев. Комиссионер выставляет счет-фактуру на сумму вознаграждения Начнем со счета-фактуры по комиссионному вознаграждению. Выставив такой счет с НДС, комиссионер обязан перечислить указанную в нем сумму налога в бюджет. Таково требование п.5 ст.173 Налогового кодекса РФ. Понятно, что никакой выгоды в этом нет, поскольку комиссионер тем самым лишь потеряет часть своей выручки. А если он включит уплаченный НДС в расходы (при работе по «упрощенке»), придется вступить в спор с налоговиками. Дело в том, что, по мнению чиновников, такой налог расходом не считается (письмо Минфина России от 16 апреля 2004 № 04-03-11/61). Никакой судебной практики по этому поводу нет. Поэтому предсказать исход такого спора довольно трудно. Теперь перейдем к счетам-фактурам, которые комиссионер, переведенный на один из спецрежимов, выставляет от своего имени покупателю или комитенту на сумму проданных или купленных товаров. Комиссионер выставляет счет-фактуру покупателю товаров комитента Зачастую покупатели, чтобы принять к вычету НДС, просят комиссионера выставить от своего имени счет-фактуру на всю сумму проданных товаров. С этим документом у бухгалтеров затруднений не будет. Дело в том, что комиссионер, выставив такой счет-фактуру, не обязан платить в бюджет указанный в нем НДС. Ведь он продает чужие товары и получает от покупателя чужие деньги (п.1 ст.996 Гражданского кодекса РФ). Значит, НДС должен уплачивать их хозяин – комитент. С этим согласны даже налоговики в регионах (см., например, письмо Управления МНС России по г.Москве от 20 ноября 2003 г. № 21-09/65082). Копию счета-фактуры, выставленного покупателю, комиссионер должен передать комитенту. Тот на основании этого документа выписывает собственный счет-фактуру и регистрирует его в книге продаж. Такой порядок прописан в пункте 24 Правил ведения 1 журнала полученных и выставленных счетов-фактур, книг покупок и книг продаж... утвержденных постановлением Правительства РФ от 2 декабря 2000 г. № 914. Пример 1 ООО «Пирс» (комиссионер, работающий по упрощенной системе) продало ЗАО «Баркас» (покупатель) партию кофемолок за 590 000 руб. (в том числе НДС – 90 000 руб.). Кофемолки принадлежали ОАО «Танкер» (комитент) При продаже ООО «Пирс» выставило покупателю от своего имени счет-фактуру на всю сумму проданного товара. Второй экземпляр этого счета был передан комитенту – ОАО «Танкер». Бухгалтер комитента перенес данные из счета, полученного от ООО «Пирс», в новый счет фактуру, выписанный от имени ОАО «Танкер». Затем он зарегистрировал этот документ в книге продаж. В результате ЗАО «Баркас» приняло к вычету НДС на основании счета-фактуры, полученного от ООО «Пирс». ОАО «Танкер» начислило НДС по счету-фактуре, в который бухгалтер перенес сведения из счета, выставленного комиссионером. А ООО «Пирс» НДС вообще не начисляло. Комиссионер выставляет комитенту счет-фактуру по купленным товарам и услугам Комиссионер, приобретающий товары для комитента у продавца – плательщика НДС, получает вместе с накладной счет-фактуру. Комитент не может принять к вычету налог, указанный в этом счете, поскольку счет-фактура выставлен на имя комиссионера. Эта проблема решается следующим образом. Комиссионер выставляет от своего имени комитенту счет-фактуру, в который перенесены данные из счета-фактуры продавца. А комитент регистрирует этот счет в книге покупок и принимает к вычету «входной» НДС. Данный порядок прописан в пункте 5 письма МНС России от 21 мая 2001 № ВГ-6-03/404. В том же порядке комиссионер может перевыставлять счета-фактуры по расходам, которые по договору возмещает комитент. Комиссионеру, уплачивающему единый налог, такая операция ничем не угрожает, поскольку он не является собственником купленного товара и, передавая его комитенту, ничего не реализует. Значит, несмотря на выставленный счет-фактуру, объект обложения НДС у комиссионера отсутствует. В результате ЗАО «Баркас» приняло к вычету НДС на основании счета-фактуры, полученного от ООО «Пирс». ОАО «Танкер» начислило НДС по счету-фактуре, в который бухгалтер перенес сведения из счета, выставленного комиссионером. А ООО «Пирс» НДС вообще не начисляло. Комиссионер выставляет комитенту счет-фактуру по купленным товарам и услугам Комиссионер, приобретающий товары для комитента у продавца – плательщика НДС, получает вместе с накладной счет-фактуру. Комитент не может принять к вычету налог, указанный в этом счете, поскольку счет-фактура выставлен на имя комиссионера. Эта проблема решается следующим образом. Комиссионер выставляет от своего имени комитенту счет-фактуру, в который перенесены данные из счета-фактуры продавца. А комитент регистрирует этот счет в книге покупок и принимает к вычету «входной» НДС. Данный порядок прописан в пункте 5 письма МНС России от 21 мая 2001 № ВГ-6-03/404. В том же порядке комиссионер может перевыставлять счета-фактуры по расходам, которые по договору возмещает комитент. Комиссионеру, уплачивающему единый налог, такая операция ничем не угрожает, поскольку он не является собственником купленного товара и, передавая его комитенту, ничего не реализует. Значит, несмотря на выставленный счет-фактуру, объект обложения НДС у комиссионера отсутствует. 2 Доходы и расходы комиссионера, работающего по «упрощенке» Предприятия, работающие по упрощенной системе, признают доходы и расходы по кассовому методу. Это означает, что в доходы включаются все деньги, поступившие в кассу или на расчетный счет, а в расходы - суммы, списанные со счета или выданные из кассы. Посредники, участвующие в расчетах, получают от покупателей всю выручку за реализованные товары, удерживают из нее свое вознаграждение, а оставшуюся сумму перечисляют комитенту. Кроме того, они получают от комитента деньги в счет компенсации расходов, понесенных при исполнении его поручения. В доходы комиссионер должен включить только вознаграждение. Его отражают в графах 4 и 5 раздела I Книги учета доходов и расходов. Оставшаяся же часть денег, поступивших от покупателя, а также возмещение расходов, полученное от комитента, доходами не считаются и в книге не отражаются. Объясняется это тем, что пп.9 п.1 ст.251 Налогового кодекса РФ позволяет комиссионеру не включать в налогооблагаемый доход любое имущество (за исключением вознаграждения), полученное им при исполнении договора комиссии. А, как известно, предприятия, работающие по упрощенной системе, вправе не учитывать доходы, перечисленные в ст.251 (п.1 ст.346.15 Налогового кодекса РФ). Такое разъяснение дано в письме Минфина России от 12 мая 2004 № 04-02-05/2/21. Само собой, когда комиссионер перечисляет деньги, вырученные от продажи товаров комитенту, или несет затраты, возмещаемые комитентом, никакого расхода также не образуется. Ведь это не предусмотрено п.1 ст.346.16 Налогового кодекса РФ, в котором приведен исчерпывающий перечень расходов для организаций, перешедших на «упрощенку». Пример 3 Используем условия примера 1. Напомним, что ООО «Пирс» (комиссионер, работающий по упрощенной системе) по поручению ОАО «Танкер» (комитент) продало партию кофемолок за 590 000 руб. (в том числе НДС – 90 000 руб.). Деньги поступили на расчетный счет ООО «Пирс». Из них предприятие удержало свое вознаграждение — 5 900 руб. А оставшиеся 584 100 руб. (590 000 – 5 900) были перечислены ОАО «Танкер». Бухгалтер ООО «Пирс» указал в графах 4 и 5 раздела I книги учета доходов и расходов сумму комиссионного вознаграждения – 5 900 руб. В каком случае комиссионер платит ЕНВД В большинстве регионов розничная торговля в залах с площадью, не превышающей 150 кв.м, а также через павильоны, палатки, киоски и другие так называемые объекты организации торговли облагается единым налогом на вмененный доход. Не так давно Минфин России в письме от 06 мая 2004 № 04-05-12/23 разъяснил, при каком условии это правило распространяется на комиссионеров. А именно, чтобы платить ЕНВД, комиссионер должен продать товар через объект организации торговли, который принадлежит ему на праве собственности или арендован. Если же товар продан через торговую точку, принадлежащую комитенту, то и он, и комиссионер должны платить обычные налоги: первый — с выручки, а второй – с вознаграждения. Основанием для такого вывода послужила ст.346.27 Налогового кодекса РФ, в которой сказано, что площадь торгового зала следует определять на основе инвентаризационных или правоустанавливающих документов. Понятно, что такие документы могут быть только у собственника или у арендатора. Справедливости ради заметим, что в подавляющем большинстве случаев комиссионеры как раз и продают товары в собственных или арендованных помещениях. 3 Ведь, выступая в сделке купли-продажи от своего имени (п.1 ст.990 Гражданского кодекса РФ), комиссионер чаще всего не только не продает товар на территории комитента, но и вообще не информирует покупателя о том, кто владеет этим товаром. Таким образом, за исключением того редкого случая, когда комиссионная торговля ведется на территории комитента, комиссионер будет уплачивать единый налог на вмененный доход. Но обратите внимание: чтобы не потерять право на уплату ЕНВД, все расчеты с покупателями нужно вести наличными. Кроме того, вознаграждение также следует удерживать из наличной выручки. Ведь по определению, которое дано в уже упомянутой нами ст.346.27 Налогового кодекса РФ, розница – это торговля товарами и оказание услуг за наличный расчет. Поэтому комиссионер, желающий уплачивать единый налог на вмененный доход, должен следить за тем, чтобы и деньги за проданные товары, и вознаграждение за посреднические услуги поступали в кассу, а не на расчетный счет. Пример 4 ООО «Сатурн» торгует программами для ЭВМ, полученными по договорам комиссии от комитентов - разработчиков компьютерного обеспечения. Все расчеты с покупателями происходят за наличный расчет в зале площадью 100 кв. м, который ООО «Сатурн» арендует у муниципалитета. Свое вознаграждение ООО «Сатурн» удерживает из наличной выручки. Таким образом, ООО «Сатурн» выполняет все условия для перехода на уплату единого налога на вмененный доход. 4