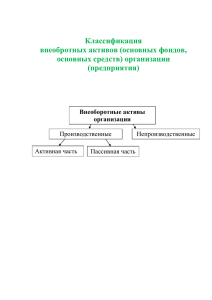

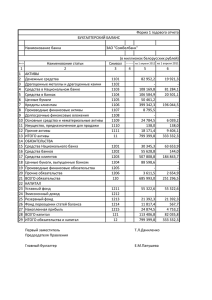

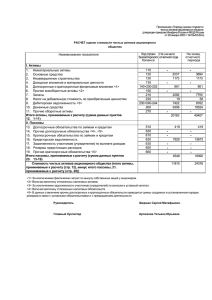

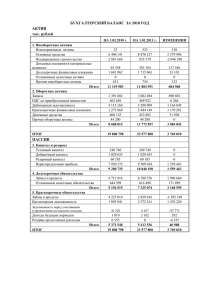

Долгосрочные активы – это активы, которые имеют срок полезного использования более одного года, приобретаются для использования в деятельности предприятия и не предназначены для перепродажи. Политика управления долгосрочными активами формируется для обеспечения своевременного обновления и повышения эффективности использования долгосрочных активов. Долгосрочные (внеоборотные) активы – это активы, которые: имеют срок полезного использования более одного года; приобретаются для использования в деятельности предприятия; не предназначены для перепродажи. Долгосрочные активы предназначены для осуществления производственной деятельности компании по производству продукции, выполнению работ или оказанию услуг. Классификация долгосрочных активов Долгосрочные активы в зависимости от функционального вида классифицируются на: • основные средства; • нематериальные активы; • объекты незавершенного строительства; • финансовые активы, которые приобретаются на длительный срок; В зависимости от вида обслуживания отдельных видов деятельности долгосрочные активы разделяют на: • активы, которые используются в производственной деятельности; • активы, которые используются в инвестиционной деятельности. В зависимости от формы владения долгосрочные активы разделяют на: • собственные; • активы, полученные в долгосрочную аренду. Таким образом, к долгосрочным активам относятся нематериальные активы, основные долгосрочные средства, финансовые незавершенные вложения, капитальные оборудование для вложения, установки, отложенные налоговые активы, долгосрочная дебиторская задолженность и другие активы. Долгосрочные активы и бухгалтерский баланс В форме бухгалтерского баланса долгосрочные активы отражаются по следующим строкам: Строка Вид оборотных активов 1110 Нематериальные активы 1120 Результаты исследований и разработок 1130 Нематериальные поисковые активы 1140 Материальные поисковые активы 1150 Основные средства 1160 Доходные вложения в материальные ценности 1170 Финансовые вложения 1180 Отложенные налоговые активы 1190 Прочие внеоборотные активы Стоимость приведенного выше имущества соответствует сальдо раздела I "Внеоборотные активы" бухгалтерского баланса, которое отражается по строке 1100 "Итого по разделу I". В то же время долгосрочная дебиторская задолженность, которая также относится к долгосрочным активам, отражается в разделе II "Оборотные активы" бухгалтерского баланса. Поэтому для определения общей величины долгосрочных активов необходимо к остатку по разделу I бухгалтерского баланса прибавить долгосрочную дебиторскую задолженность, отраженную в разделе II баланса и выделенную в нем отдельно в составе дебиторской задолженности. Порядок формирования показателей по строкам раздела I актива баланса Рассмотрим порядок формирования показателей по строкам разд. I актива баланса, используя нумерацию, применяемую с учетом изменений, внесенных Приказом Минфина России N 124н. По строке 1110 "Нематериальные активы" отражается дебетовое сальдо счета 04 "Нематериальные активы" за вычетом кредитового остатка по счету 05 "Амортизация нематериальных активов". Для отражения стоимости завершенных НИОКР, не списанных на отчетную дату на расходы по обычным видам деятельности или на прочие расходы предназначена стр. 1120 баланса "Результаты исследований и разработок". Чтобы ее заполнить, нужно взять данные аналитического учета по счету 04 – дебетовые остатки по аналитическим счетам (субсчетам) к нему, на которых учитываются расходы на выполненные НИОКР. Сальдо данных аналитических счетов (субсчетов) показывает стоимость завершенных НИОКР, не списанных на отчетную дату на расходы по обычным видам деятельности или на прочие расходы. По строке 1150 баланса "Основные средства" отражается остаточная стоимость основных средств. Для этого нужно из дебетового сальдо счета 01 "Основные средства" вычесть кредитовое сальдо счета 02 "Амортизация основных средств". Если у организации имеются и доходные вложения в материальные ценности, учтенные на счете 03 (по которым также начисляется амортизация в корреспонденции с кредитом счета 02), необходимо брать не всю величину сальдо по счету 02, а лишь ее часть, соответствующую объектам, учтенным по счету 01 (по соответствующим субсчетам). Соответственно, по стр. 1160 "Доходные вложения в материальные ценности" отражается дебетовое сальдо счета 03 "Доходные вложения в материальные ценности" за вычетом кредитового сальдо счета 02 "Амортизация основных средств" в части, относящейся к объектам, учтенным на счете 03. По строке 1170 "Финансовые вложения" отражается стоимость долгосрочных финансовых вложений. Организация должна взять дебетовое сальдо счета 58 "Финансовые вложения", но лишь в части финансовых вложений, срок которых превышает 12 месяцев (которые организация не собирается продавать в течение ближайшего года, например суммы выданных займов или приобретенных облигаций со сроком погашения свыше 12 месяцев либо стоимость акций, не имеющих срока погашения, но приобретенных организацией с целью контроля или получения дивидендов). Кроме того, организации следует проверить наличие объектов, признаваемых долгосрочными финансовыми вложениями, и на других счетах, в частности: 55 "Специальные счета в банках" (субсчет 55/3 "Депозитные счета"); 73 "Расчеты с персоналом по прочим операциям" (субсчет 73/1 "Расчеты по предоставленным займам") (кроме беспроцентных займов, не признаваемых финансовыми вложениями). Если в отношении таких долгосрочных финансовых вложений организацией были образованы резервы под их обесценение, необходимо из суммы по дебету счета 58 вычесть соответствующую часть кредитового сальдо счета 59 "Резервы под обесценение финансовых вложений" (в части резервов, относящихся к долгосрочным финансовым вложениям). По строке 1180 "Отложенные налоговые активы" организация показывает дебетовое сальдо по счету 09 "Отложенные налоговые активы". Оно отражает сумму своего рода переплаты по налогу на прибыль в отчетном году и предшествующих периодах, возникшую в связи с разными сроками признания доходов и расходов в бухгалтерском и налоговом учете. Из-за этих различий в отчетном или предшествующем периоде бухгалтерская прибыль оказалась меньше налогооблагаемой. Все остальные объекты внеоборотных активов, не отраженные в перечисленных выше статьях, формируют показатель стр. 1190 "Прочие внеоборотные активы". Например, по стр. 1190 баланса следует отражать суммы дебетовых сальдо по счетам 07 "Оборудование к установке" и 08 "Вложения во внеоборотные активы". Кроме этого, в составе прочих внеоборотных активов следует отражать суммы перечисленных авансов и предварительной оплаты работ, услуг, связанных со строительством объектов основных средств. Речь идет о дебетовом сальдо соответствующего субсчета (счета аналитического учета), открытого к счету 60 "Расчеты с поставщиками и подрядчиками". Эти суммы также нужно включить в состав стр. 1190. Внеоборотными активами признаются и некоторые суммы, отражаемые на счете 97 "Расходы будущих периодов". Например, разовые платежи за право пользования результатами интеллектуальной деятельности, учтенные на счете 97 в соответствии с нормами ПБУ 14/2007. Указать эти суммы по стр. 1190 организации следует, если период их списания составляет более 12 месяцев (например, если право пользования оплачено на три года). Отметим, что термин "прочие" подразумевает, что показатель по данной строке не должен быть значительным (существенным) по сравнению с иными статьями того же раздела. Таким образом, если информация о "прочих" объектах внеоборотных активов, для которых в форме баланса не предусмотрены самостоятельные строки, является существенной, организация должна включить в форму баланса дополнительные строки, позволяющие раскрыть такую информацию. Например, если у организации есть дорогостоящие объекты незавершенного строительства. Сумма строк 1110 - 1190 отражается по стр. 1100 "Итого по разделу I" и дает представление об общей величине внеоборотных активов организации на соответствующие даты. Теку́щие акти́вы (англ. current assets) — активы, которые в течение одного производственного цикла или одного года могут быть обращены в денежные средства. В отличие от долгосрочных активов компании текущие активы не предназначены для длительного использования. Текущие активы отражаются во втором разделе баланса. Состав текущих активов Высоколиквидные активы Наличные деньги Денежные средства в банках Дебиторская задолженность Ценные ликвидные бумаги Счета служащих Вклады Прочие неоплаченные счета Что такое текущие активы? Счет текущих активов - это строка баланса, перечисленная в разделе Активы, на которой учитываются все принадлежащие компании активы, которые могут быть конвертированы в денежные средства в течение одного года. Активы, стоимость которых отражена на счете текущих активов, считаются текущими активами. Текущие активы включают денежные средства, их эквиваленты, дебиторскую задолженность, товарно-материальные запасы, обращающиеся ценные бумаги, предоплаченные обязательства и другие ликвидные активы. Текущие активы также могут называться текущими счетами. Понимание текущих активов Компании, находящиеся в государственной собственности, должны придерживаться общепринятых принципов бухгалтерского учета и процедур отчетности. Следуя этим принципам и практике, финансовая отчетность должна составляться с указанием конкретных статей, которые создают прозрачность для заинтересованных сторон. Одним из таких отчетов является бухгалтерский баланс, в котором перечислены активы, обязательства и акционерный капитал компании. Текущие активы всегда являются первым счетом, перечисленным в балансовом отчете компании в разделе Активы. Он состоит из субсчетов, составляющих счет текущих активов. Например, Apple, Inc. перечисляет несколько субсчетов в разделе "Текущие активы", которые в совокупности составляют общие текущие активы, представляющие собой стоимость всех субсчетов "Текущие активы". Этот раздел важен для инвесторов, поскольку он показывает краткосрочную ликвидность компании. Согласно балансовому отчету Apple, на счете текущих активов компании было 135 миллионов долларов, которые она могла конвертировать в наличные в течение одного года. Эта краткосрочная ликвидность жизненно важна — если у Apple возникнут проблемы с выплатой своих краткосрочных обязательств, она может ликвидировать эти активы, чтобы помочь покрыть эти долги. В зависимости от характера бизнеса и продуктов, которые он продает, текущие активы могут варьироваться от баррелей сырой нефти, готовых изделий, запасов для незавершенного производства, сырья или иностранной валюты. Типы текущих активов Многие активы могут считаться текущими различными предприятиями во всех отраслях. В целом, большинство отраслей группируют свои текущие активы на эти субсчета; однако вы можете увидеть и другие: Денежные средства и их эквиваленты Обращающиеся ценные бумаги Дебиторская задолженность Запасы Предоплаченные обязательства / расходы Другие краткосрочные инвестиции В балансовом отчете субсчета текущих активов обычно отображаются в порядке текущей ликвидности активов. Активы, которые легче всего конвертировать в денежные средства, ранжируются выше финансовым подразделением или бухгалтерской фирмой, подготовившей отчет. Порядок отображения этих счетов может отличаться, поскольку каждое предприятие может учитывать включенные активы по-разному. Денежные средства и их эквиваленты По определению, активы на счете текущих активов представляют собой наличные деньги или могут быть быстро конвертированы в наличные. Эквивалентами денежных средств являются депозитные сертификаты, фонды денежного рынка, краткосрочные государственные облигации и казначейские векселя. Чтобы квалифицироваться как текущие активы, эти статьи не должны иметь каких-либо ограничений, которые ограничивают их краткосрочную ликвидность. Обращающиеся ценные бумаги Рыночные ценные бумаги - это счет, на котором вводится общая стоимость ликвидных инвестиций, которые могут быть быстро конвертированы в наличные без снижения их рыночной стоимости. Например, если акции компании торгуются в очень небольших объемах, может оказаться невозможным конвертировать их в наличные деньги без ущерба для их рыночной стоимости. Эти акции не будут считаться ликвидными и, следовательно, их стоимость не будет занесена на счет текущих активов. Дебиторская задолженность Дебиторская задолженность — стоимость всех денежных средств, причитающихся компании за товары или услуги, поставленные или использованные, но еще не оплаченные клиентами, — заносится в состав текущих активов до тех пор, пока можно ожидать, что счета будут оплачены в течение года. Если бизнес осуществляет продажи, предлагая своим клиентам более длительные условия кредитования, часть его дебиторской задолженности может не быть включена в счет текущих активов. Если средства на счете никогда не поступают, они заносятся как расход по безнадежному долгу и не включаются в счет текущих активов. Также возможно, что взыскание некоторой дебиторской задолженности не ожидается. Это соображение отражается в резерве на сомнительные счета, субсчете, стоимость которого вычитается из счета дебиторской задолженности. Запасы Запасы, которые представляют собой сырье, компоненты и готовую продукцию, включаются в счет текущих активов. Однако различные методы учета могут скорректировать запасы; иногда они могут быть не такими ликвидными, как другие квалифицированные текущие активы, в зависимости от продукта и сектора промышленности. Например, практически нет гарантии, что дюжина единиц дорогостоящего тяжелого землеройного оборудования может быть продана в течение следующего года, но существует относительно высокая вероятность успешной продажи тысячи зонтиков в предстоящий сезон дождей. По этим причинам вам следует относиться к запасам скептически. Ознакомьтесь с отчетами компании или просмотрите Интернет, чтобы определить, что происходит с товарно-материальными запасами компании — это также может быть просто стандартной практикой или тенденцией в отрасли, когда запасы находятся на определенных уровнях. Запасы также блокируют оборотный капитал. Если спрос неожиданно меняется — что чаще встречается в некоторых отраслях, чем в других, - запасы могут накопиться. Предоплаченные обязательства Расходы по предоплате, которые представляют собой авансовые платежи, произведенные компанией за товары и услуги— которые будут получены в будущем, считаются текущими активами. Хотя они не могут быть конвертированы в наличные деньги, это уже произведенные платежи. Эти платежи высвобождают капитал для других целей. Расходы по предоплате могут включать платежи страховым компаниям или подрядчикам. Другие краткосрочные инвестиции Многие компании относят ликвидные инвестиции к категории ликвидных ценных бумаг, но некоторые из них могут учитываться на другом счете краткосрочных инвестиций. Примером могут служить избыточные средства, вложенные в краткосрочную ценную бумагу, позволяющие задействовать средства, но сохраняющие возможность доступа к ним в случае необходимости. Текущие активы в сравнении с внеоборотными активами Если текущие активы - это те, которые могут быть конвертированы в денежные средства в течение одного года, то внеоборотные активы - это те, которые не могут быть конвертированы в течение одного года. В балансовом отчете вы можете найти одни и те же счета активов в разделе "Текущие активы" и "Внеоборотные активы". Это связано с тем, что те же типы активов могут быть привязаны к более длительному периоду, например, рыночная ценная бумага, которая не может быть продана в течение одного года или которая была бы продана намного дешевле, чем их покупная цена. Основные средства, заводы, здания, сооружения, оборудование и другие неликвидные инвестиции - все это примеры внеоборотных активов, поскольку на их продажу может потребоваться значительное количество времени. Внеоборотные активы также оцениваются по цене их приобретения, поскольку они хранятся более длительное время и амортизируются. Оборотные активы оцениваются по справедливой рыночной стоимости и не амортизируются. Формула для текущих активов Общая сумма текущих активов представляет собой простое суммирование всех активов, которые могут быть конвертированы в денежные средства в течение одного года. Если подкатегория текущих активов не указана в этой формуле, вы можете добавить ее к другим ликвидным активам. Вы собираете информацию о текущих активах из баланса и добавляете ее. Как правило, она уже подсчитана для вас в балансовом отчете в разделе Общие текущие активы: Current Assets = C + CE + I + AR + MS + PE + OLA where: C = Cash CE = Cash Equivalents I = Inventory AR = Accounts Receivable MS = Marketable Securities PE = Prepaid Expenses OLA = Other Liquid Assets Текущие активы = C + CE + I + AR + MS + PE + OLA где: C = Денежные средства CE = эквиваленты денежных средств I = Запасы AR = Дебиторская задолженность MS = Рыночные ценные бумаги PE = Предоплаченные расходы OLA = Прочие ликвидные активы Реальный пример Общие текущие активы ведущего ритейлера Walmart Inc. (WMT) за 2021 финансовый год составили 90 миллиардов долларов: 1 Денежные средства и краткосрочные инвестиции составили 17,7 миллиарда долларов Общая дебиторская задолженность составила 6,52 миллиарда долларов Запасы составили 45 миллиардов долларов Прочие текущие активы составили 21 миллиард долларов. Для сравнения, в 2021 финансовом году общие текущие активы Microsoft Corp. (MSFT) составили 184,4 миллиарда долларов: 2 Денежные средства и краткосрочные инвестиции составили 130,3 миллиарда долларов Общая дебиторская задолженность составила 38 миллиардов долларов Запасы составили 2,6 миллиарда долларов Прочие текущие активы составили 13,4 миллиарда долларов. Как инвесторы используют текущие активы? Показатель общих текущих активов имеет первостепенное значение для руководства компании в отношении ежедневных операций бизнеса. По мере наступления сроков платежей по счетам и займам руководство должно располагать необходимыми денежными средствами. Стоимость в долларах, представленная показателем общих текущих активов, отражает состояние денежных средств и ликвидности компании. Это позволяет руководству перераспределять и ликвидировать активы — при необходимости — для продолжения бизнес-операций. Кредиторы и инвесторы внимательно следят за счетом текущих активов, чтобы оценить, способен ли бизнес оплачивать свои обязательства. Многие используют различные коэффициенты ликвидности, представляющие класс финансовых показателей, используемых для определения способности должника погасить текущие долговые обязательства без привлечения дополнительных средств. Что такое текущие и внеоборотные активы? Текущие активы - это счет, на который заносятся активы, которые могут быть конвертированы в денежные средства в течение одного финансового года или операционного цикла. Внеоборотные активы - это счет, на котором заносятся активы, которые невозможно быстро конвертировать в наличные— часто продаваемые дешевле покупной цены. Приведите несколько примеров текущих активов? Счет текущих активов можно найти в балансовом отчете фирмы. Распространенные примеры счетов текущих активов включают: Счет денежных средств и их эквивалентов: денежные счета, денежные рынки и депозитные сертификаты (CDS). Счет обращающихся ценных бумаг: это может быть собственный капитал (акции) или долговые ценные бумаги (облигации), котирующиеся на биржах и продаваемые через брокера. Счет дебиторской задолженности: это деньги, причитающиеся компании за продажу своих продуктов и услуг своим клиентам Счет складских запасов: произведенные и готовые к продаже товары или сырье. Счет предоплаченных расходов: товары или услуги, оплаченные для получения в ближайшем будущем. Итог Текущие активы - это любой актив, который компания может конвертировать в наличные в течение короткого времени, обычно одного года. Эти активы перечислены на счете текущих активов в балансовом отчете публично торгуемой компании. Активы, которые считаются текущими, варьируются в зависимости от отрасли, но, как правило, они попадают на эти субсчета: денежные средства и их эквиваленты, рыночные ценные бумаги, дебиторская задолженность, товарно-материальные запасы и другие ликвидные активы. Под собственным капиталом принято понимать капитал компании (совокупность активов), уменьшенный на величину долговых обязательств. Как правило, собственный капитал представлен высоколиквидными активами, находящимися во владении учредителей либо акционеров компании. К ним относятся: уставный капитал; нераспределенная прибыль; резервные фонды; добавочный капитал. Что такое собственный капитал организации Это финансовый показатель, который характеризует размер средств, принадлежащих участникам организации. Определение собственного капитала (СК) приведено в пункте 66 Положения по ведению бухгалтерского учета и бухгалтерской отчетности (утв. приказом Минфина от 29.07.98 № 34н). Там сказано, что в СК входят: капиталы: уставный (складочный), добавочный, резервный; нераспределенная прибыль; прочие резервы. По сути, СК (его также называют собственными средствами) — это активы компании за минусом ее обязательств. Аналогичным образом определяют и другой показатель — стоимость чистых активов организации (п. 4 Порядка определения стоимости чистых активов, утв. приказом Минфина от 28.08.14 № 84н). Поэтому между понятиями «собственный капитал» и «чистые активы» зачастую ставят знак равенства. Методы расчета собственного капитала На практике обычно применяют два метода. Первый является очень простым. Суть его в том, чтобы за величину СК принять цифру, указанную в определенной строке баланса. Второй метод чуть сложнее. Он основан на равенстве понятий «собственные средства» и «чистые активы». Для вычислений нужно использовать утвержденный Минфином порядок расчета чистых активов. Полученную величину принять за СК. Отметим, что для второго метода (как и для первого) источники данных — это показатели бухгалтерского баланса. Какая строка баланса содержит показатель собственного капитала Для применения первого метода нужно знать, где в балансе отражены собственные средства предприятия. В пассиве, в строке 1300 «ИТОГО капитал». Цифра в данной строке — это сумма показателей шести строк. 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)». 1320 «Собственные акции, выкупленные у акционеров». 1340 «Переоценка внеоборотных активов». 1350 «Добавочный капитал (без переоценки)». 1360 «Резервный капитал». 1370 «Нераспределенная прибыль (непокрытый убыток)». Формула собственного капитала Для применения второго метода нужно использовать формулу, по которой определяется стоимость чистых активов. Эта формула закреплена приказом Минфина от 28.08.14 № 84н. СК = АКТИВЫ (за минусом дебиторской задолженности учредителей по взносам в уставный капитал) - ОБЯЗАТЕЛЬСТВА (за минусом доходов будущих периодов, связанных с получением государственной помощи). Как рассчитать средний капитал компании Средняя величина собственного капитала рассчитывается по формуле: Средняя величина СК = (СК на начало периода + СК на конец периода) /2 Чаще всего среднее значение вычисляют исходя из данных на первое и последнее число года. Оптимальная средняя величина собственного капитала Данный показатель должен быть равен или превышать величину уставного капитала (УК) компании. Если это условие выполняется, бизнес можно условно назвать успешным. ВАЖНО По закону запрещено допускать, чтобы собственный капитал ООО был меньше уставного. Оказавшись в подобной ситуации, общество должно пойти по одному из двух путей. Либо увеличить чистые активы до уровня УК, либо сократить уставный капитал до размера чистых активов. Если в итоге УК окажется меньше установленного законом минимума (10 000 руб.), ООО придется ликвидировать (п. 4 ст. 90 ГК РФ). Рентабельность собственного капитала Ее вычисляют по формуле: Рентабельность СК = (Чистая прибыль / Средняя величина СК) × 100 % Рентабельность СК показывает, какую прибыль приносит 1 рубль из общего объема собственных средств компании. Чем выше рентабельность СК — тем более успешен бизнес. Нормальным принято считать значение в диапазоне от 10 до 20%. Каковы основные типы источников формирования собственного капитала В российской экспертной среде распространен подход, в соответствии с которым источники собственного капитала (СК) классифицируют, исходя из их корреляции с основными компонентами, формирующими СК. Современные экономисты выделяют: уставный, резервный, добавочный капиталы; нераспределенную прибыль. Изучим, каким образом каждый из них формируется и становится одним из источников собственного капитала. Как формируются уставный, резервный и добавочный капиталы Уставный капитал — это денежная либо выраженная в стоимостных показателях имущества сумма, вложенная в предприятие его учредителями или владельцами. Уставный капитал может пополняться либо уменьшаться в соответствии с нормами, прописанными в уставе фирмы. Увеличение соответствующего компонента собственного капитала, как правило, осуществляется за счет: перераспределения стоимости текущих активов (например, перевода части резервного капитала в уставный); дополнительных вкладов собственников; вкладов со стороны третьих лиц, например, в виде портфельных инвестиций. АО в дополнение к указанным способам могут пополнить собственный уставный капитал за счет дополнительной эмиссии акций либо увеличения стоимости текущих. Другой источник СК — добавочный капитал — ресурс, который образуется вследствие факторов, прямо не связанных с коммерческой деятельностью фирмы, однако способных значительно повлиять на размер собственного капитала в силу рыночных факторов. Это может быть обусловлено: ростом стоимости внеоборотных активов по факту переоценки; эмиссионным доходом для АО (который получен без увеличения стоимости акций либо выпуска новых, то есть по итогам удорожания акций в силу рыночных причин); ростом курса валюты, в которой изначально номинирован уставный капитал. Еще один компонент СК — резервный капитал — ресурс, который формируется, как и уставный капитал, вне прямой зависимости от рыночных факторов. Его наличие предопределяется необходимостью в усилении степени финансового суверенитета фирмы и оптимизации управления активами. Читайте о формировании резервного капитала. Резервный капитал формируется главным образом за счет отчислений от нераспределенной прибыли либо, как и в случае с уставным капиталом, за счет взносов собственников фирмы. В этом смысле резервный капитал и нераспределенную прибыль в принципе можно рассматривать в едином контексте — как общий источник собственного капитала. Изучим специфику нераспределенной прибыли как важнейшего компонента СК подробнее. Как формируется нераспределенная прибыль Нераспределенная прибыль, в свою очередь, напрямую зависит от коммерческой деятельности фирмы, от успешности продаж товаров и услуг. Наименование данного источника собственного капитала обусловлено тем, что к соответствующего типа прибыли относится та, что не была распределена учредителями фирмы в виде дивидендов, фондов либо резервов. Есть и иная интерпретация сущности нераспределенной прибыли — как чистой прибыли, которая уменьшена на размер дивидендов и необходимых отчислений, в том числе в резервный капитал компании. Нераспределенная прибыль может быть источником формирования собственного капитала в части практически любых его компонентов — уставного, добавочного либо резервного капитала. Вместе с тем, если деятельность фирмы недостаточно успешна, нераспределенная прибыль может приобретать отрицательные значения. В этом случае она становится непокрытым убытком, который, наоборот, может потребовать восполнения за счет иных компонентов СК. Нераспределенная прибыль фиксируется в привязке к отчетным периодам. То есть вполне возможно, что она будет иметь положительные значения в предыдущие годы, однако формировать непокрытый убыток в текущем году. В этом случае возможно восполнение «просадок», зафиксированных в текущем году, из ресурсов, приобретенных в прошлые годы.