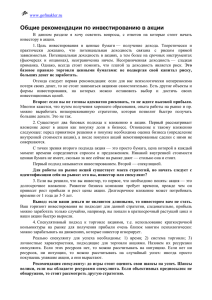

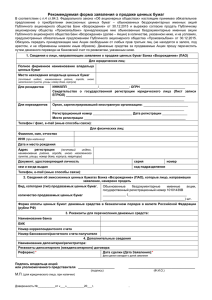

Что такое Мировой Финансовый Рынок? Простыми словами - это рынок, где покупают и продают ценные бумаги (акции), валюту, драгоценные металлы, сырьевые товары и крипто валюту. Фондовая биржа работает как механизм, через который осуществляется торговля ценными бумагами и взаимодействуют участники фондового рынка. В чём же разница между рынком валют, акций и драгоценных металлов\сырья? Прежде всего – это сумма вложений и потенциальный доход. Валютный рынок привлекателен своей доступностью и возможностью инвестировать маленькие суммы денег. Но доходность на нём так же одна из самых низких, не говоря о меньшей стабильности, чем на рынке акций. Сравните движение графика валюты и ценных бумаг: На валютном рынке не рекомендуется торговать длительное время потому, что комиссии за открытие сделок высокие, а потенциальная доходность невелика. Рынок ценных бумаг (акций) является более доходным и стабильным. Сравните несколько графиков компаний работающих в разных экономических направлениях (финансы, фармацевтика, высокие технологии, производство): C чем новички могут спутать классические инвестиции? Конечно же основное заблуждение в том, что некоторые люди не понимают разницы между реальным инвестированием в ценные активы и финансовыми пирамидами. Как распознать финансовую пирамиду? Достаточно просто: Как правило, «финансовая пирамида» - это вид деятельности, благодаря которому привлекаются средства вкладчиков и производятся выплаты на основе поступлений от последующих ее участников. При этом вклады не инвестируются в предпринимательские проекты, не участвуют в реальной экономике, они не обеспечены никакими товарами. При классическом инвестировании Вы покупаете ценные бумаги реально существующих предприятий или частных компаний, например, Apple, Tesla, BMW, Газпром, СБЕР и т.д. Потеря денежных средств в таком случае – невозможна. Вам нужно только зарегистрировать личный торговый счёт (это можно сделать даже онлайн) в брокерской организации. Имея личный счёт для торговли Вы уже имеете возможность покупать на свои деньги дорожающие активы тем самым преумножать все вложенные финансы. Американцев и европейцев знакомят с такими понятиями как фондовый рынок и биржа еще со школьной скамьи, акциями в США владеют не только миллионеры, но многие простые граждане. Выбрав инвестиции в акции или другие ценные бумаги, инвестор получает ряд преимуществ по сравнению с заработками от банковского депозита или частного бизнеса. Что такое Брокерская организация и откуда у неё акции, валюта и прочие активы? В отличие от старых образов кричащих брокеров, принимающих заявки на покупку и продажу по телефону от инвесторов, которые мы привыкли видеть в кино “про Уолл-Стрит”, деятельность современных бирж полностью переведена в электронный формат. Все участники взаимодействуют друг с другом через нажатие клавиш, а работа сотрудников Фондовой Биржи визуально более схожа с работой обычного офиса. Ниже Вы можете увидеть, как выглядят одни из самых крупных бирж – Американская и Московская: Почему инвестирование и торговля через Брокера самый безопасный вид заработка? Брокер - это юридическое лицо, которое выполняет ряд функций для организации процесса торгов и безопасности хранения денежных средств и ценных бумаг на бирже. Каждая брокерская организация проходит сложный и дорогостоящий процесс регистрации и далее находится под надзором вышестоящих финансовых регуляторов. Регуляторы следят за тем, чтобы не было мошенничества и нарушения прав инвесторов. Вот список главных европейских финансовых регуляторов фондового рынка: ESMA (European Securities and Markets Authority) — это Европейская организация по ценным бумагам и рынкам, базирующаяся в Париже. Её работа заключается в обеспечении соблюдения правил торговли и регулирования на рынках ценных бумаг для защиты потребителей и укрепления финансовых рынков Европейского союза. BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht) — является финансовым регулятором в Германии. Он также известен как Федеральное Управление Финансового Надзора Германии. Штаб-квартиры находятся в Бонне и Франкфурте. Регулятор осуществляет надзор за банками, финансовыми учреждениями (включая брокеров) и страховыми компаниями. CySEC (The Cyprus Securities and Exchange Commission) — является популярным регулятором для forex и CFD-брокеров. Кипрская Комиссия по ценным бумагам и биржам, возможно, контролирует наибольшее количество регулируемых брокеров в любой точке мира. FCA (The UK Financial Conduct Authority) — Управление по финансовому регулированию и надзору является надзорным органом для всех финансовых учреждений Великобритании. Регулирование со стороны FCA, пожалуй, является самым престижным, поскольку регулятор управляет примерно 58 000 организациями. Благодаря этому инвестор полностью безопасно может заниматься торговлей не опасаясь, что Брокер “исчезнет” или денежные средства пропадут. Какие перспективы заработка на рынках активов? Доходность бывает разной и зависит от многих факторов. Например, если неопытный инвестор будет действовать самостоятельно – его доходность может быть ограничена 3-4% доходности в месяц. При возможности получать более профессиональную и квалифицированную информацию доходность может быть от 20% в месяц. Ниже есть примеры акций Tesla, которые дали более 50% доходности за 31 день. Если рассчитывать такую доходность в реальных деньгах, получается с каждого инвестированного 1 000 000р прибыль 567 500р. Итого 1 567 500р после закрытия сделки. Какие присутствуют риски в данном виде заработка? Вопреки мнению большинства новичков рисков при инвестировании не так уж много и минимизировать их достаточно легко, используя грамотный подход. Главное, покупать востребованный актив, который пользуется реальным спросом и продать, когда цена будет выше цены покупки. Пример с акциями Apple: Как правильно подойти к вопросу объёма инвестиций? Как и любой бизнес инвестирование требует правильного развития в самом начале. Бывают случаи, когда некоторые люди вкладывают те финансы, которые им не жалко потерять и не развивают свой инвестиционный баланс. Данные ошибки люди могут допускать из-за неправильной психологии и отсутствия финансового самообразования. Человек устроен так, что боится всего, с чем ранее не взаимодействовал. И опасения могут возникать даже, если нет реальных причин. Если бы человек был устроен иначе, то, возможно, каждый зарабатывал бы на финансовых рынках. Но победа достаётся сильнейшим . Поэтому для правильного построения своих финансовых результатов необходимо инвестировать на начальных этапах, как можно больше для того, чтобы обеспечить себе финансовое благополучие в будущем и иметь возможность покупать более доходные активы, чем валюта. Главное не бояться, а трезво оценивать перспективы рынка. Что делать в случае ограниченных финансовых возможностей? Не каждый инвестор на старте имеет достаточно финансов для покупки ценных бумаг, драгоценных металлов и сырья. По этой причине некоторые вынуждены прибегать к открытию сделок на валютном рынке. В наше время развитой кредитно-банковской системы абсолютно каждый имеет возможность воспользоваться временным капиталом для получения прибыли, как в классическом бизнесе. На сколько это хорошая идея зарабатывать на деньгах банка? К сожалению, менее финансово-грамотные люди считают, что квартиру в ипотеку или машину в кредит брать - в порядке вещей, а инвестировать — имея ввиду, в первую очередь, фондовый рынок — это риск? Давайте разберёмся. Когда речь идёт про ту часть рынка, которая связана с высокими рисками: деривативы, фьючерсы, опционы — есть существенный риск потерять занятые деньги. И тогда не будет инвестиций, а вот с банком всё ещё придётся расплачиваться. Но если рассмотреть наиболее безопасные инструменты, а именно акции: государственные, региональные, крупнейших корпораций страны или зарубежных компаний? Результат очень прост: акции в кредит вполне могут выйти в плюс. То есть, инвестировать взаймы можно. Это на много выгоднее, чем банковский вклад. Детали ниже. Входные данные: Считаем кредит. Давайте предположим, что мы хотим инвестировать — здесь и сейчас — 900 тысяч рублей. Почему столько? Более подходящая и не огромная, не так страшно работать с кредитом. Также возьмём во внимание, что мы пользуемся деньгами своего банка. Мы у него на хорошем счету, так что получаем относительно невысокую ставку — 14% годовых. Но для работы с временным капиталом достаточно 1-2х месяцев. В таком случае банку нужно переплатить только 1,16-2,33% (от 900 000р – это 10 440р-20 880р) Итак, сведём всё в одну таблицу для удобства: Сумма кредита: 900 тысяч рублей Срок кредита: 2 месяца Процентная ставка: 1,16%/мес. Средняя доходность: 207 000р за месяц Прибыль с вычетом 2,33% банка: 393 030р (за 2 месяца) Итоговый баланс: 1 293 030 р Итого, после возврата в банк взятых 900 000 р у вас осталось 393 030 р. Выводы: Такой метод значительно выгоднее банковского вклада под 8% годовых (0,6%/мес.) Чтобы правильно оценить привлекательность акций, необходимо освоить два вида анализа: фундаментальный и технический анализ. Простыми словами: Фундаментальный – оценка предприятия по её финансовым показателям; Технический – оценка роста котировок ценных бумаг. Если совсем просто, фундаментальный анализ отвечает нам на вопрос «что лучше купить», а технический – «когда лучше купить». Как же правильно инвестировать имеющийся капитал? Для современных инвестиций, формирование инвестиционного портфеля просто необходимо. Портфель акций содержит в себе разные отрасли, акции отбирались по стратегии Купи и Держи которой придерживается Уоррен Баффетт. Учитывая графики многих компаний, даже по консервативной стратегии отдельные акции могут принести более 200% годовых, а портфель служит контролем риска. Если вы еще не определились куда вложить деньги, то вы можете ориентироваться на самые крупные компании. Инвестируя только в самые надежные акции, которые удовлетворяют соотношение надежность/доходность, становятся частью вашего инвестиционного портфеля. Вы систематически снимаете прибыль, реинвестируете, пополняете инвестиции и добавляете новые активы.