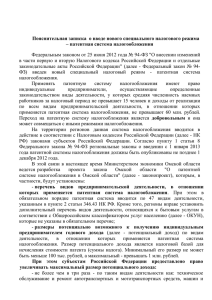

Министерство науки и высшего образования Российской Федерации Федеральное государственное автономное образовательное учреждение высшего образования «Омский государственный технический университет» Факультет (институт) Кафедра Гуманитарного образования «Государственное, муниципальное управление и таможенное дело» РЕФЕРАТ по дисциплине «Таможенное дело и налогообложение» на тему «Патентная система налогообложения» Студента Курс 4 Руководитель Куницына Ивана Дмитриевича фамилия, имя, отчество полностью Группа ТД-202 ассистент ученая степень, звание Стенина Анна Игоревна ФИО Омск 2023 Оглавление Введение…………………………………………………………………………...3 1. Теоретические основы применения патентного налогообложения..............4 2. Статистические данные применения патентной системы налогообложения………………………………………………………………….9 Заключение……………………………………………………………………….12 Список использованных источников…………………………………………...13 2 Введение Налоги — это обязательные платежи физических и юридических лиц государству на основе специального налогового законодательства. На 2022 год в России существуют 6 видов разных систем налогообложения: общая система налогообложения — ОСНО; упрощённая система налогообложения — УСН; единый сельскохозяйственный налог — ЕСХН; патентная система налогообложения — ПСН; налог на профессиональный доход — НПД; автоматическая система налогообложения — АУСН. Но главной темой реферата станет патентная система налогообложения. Патентная система налогообложения (ПСН) - это специальный налоговый льготный режим для ИП. Вместо уплаты налогов и сдачи налоговой декларации предприниматель оплачивает патент. Актуальность темы заключается в том, что патентная система налогообложения предусматривает поддержку малого и среднего бизнеса, которая позволяет раскрыть их потенциальные возможности. Цель работы – проанализировать применение патентной системы налогообложения в России. Для достижения поставленной цели были предложены ряд задач: - получить теоретические основы патентной системы налогообложения; - проследить состояние и перспективы патентной системы налогообложения в Российской Федерации. Объектом данной работы является проблематика патентной системы налогообложения. Предметом исследования является патентная налоговая система. 3 Теоретические основы применения патентного налогообложения Первоочерёдной задачей стоит узнать о теоретических аспектах патентной системы налогообложения и проследить её особенности. Плата за патент – это сбор, уплаченный физическим лицом или субъектом хозяйственной деятельности для приобретения патента на соответствующий вид деятельности. Патент – документ, удостоверяющий право субъекта хозяйственной деятельности на осуществление одного из видов деятельности, в отношении которого законодательством введена патентная система налогообложения. Патентная система налогообложения может применяться налогоплательщиками по их выбору. Также стоит упомянуть, что налогоплательщики, которые получали в отчетном периоде, доход только от деятельности, для осуществления которой ими был приобретен патент, освобождаются от уплаты других видов налогов (сборов). Налогоплательщики не освобождаются от уплаты единого взноса на общеобязательное государственное страхование. Плательщики, избравшие патентную систему налогообложения и использующие труд наемных работников, уплачивают ставку патента за каждого наемного работника в установленных размерах, при этом такие плательщики освобождаются от уплаты подоходного налога с дохода, уплачиваемого таким наемным работникам. Налогоплательщиками признаются физические лица предприниматели, перешедшие на патентную систему налогообложения в установленном порядке и получившие право на проведение деятельности на основании приобретенного патента, годовой объем валового дохода, у которых не превышает 1 000 000 российских рублей. [6; с. 34]. Патентная система налогообложения устанавливается НК РФ, вводится в действие законами субъектов РФ. 4 Патентная система налогообложения применяется индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах. [5; с. 146]. Патентная система налогообложения применяется в отношении видов предпринимательской деятельности, перечисленных в НК РФ (ст. 346.43 НК РФ). Патентная система налогообложения применяется в отношении видов предпринимательской деятельности, перечень которых устанавливается законами субъектов Российской Федерации. В частности, под патентную систему подпадают: ветеринарные розничная услуги услуги; торговля; общественного питания; парикмахерские оказание и косметические услуги; автотранспортных услуг по перевозке пассажиров автомобильным транспортом. При определении налоговых обязательств региональные власти вправе дифференцировать предпринимательскую деятельность в рамках каждого вида. Дифференциация видов предпринимательской деятельности осуществляется в соответствии с Общероссийским классификатором видов экономической деятельности и (или) Общероссийским классификатором продукции по видам экономической деятельности. Кроме устанавливать того, власти субъекта дополнительные виды Российской деятельности, Федерации вправе предусмотренные Общероссийским классификатором видов экономической деятельности и Общероссийским классификатором продукции по видам экономической деятельности, в отношении которых может применяться патент. 5 Для лучшей осведомленности о том, какие виды услуг подпадают под действие патентной системы налогообложения в конкретном субъекте Российской Федерации, полезно ознакомиться с законом, регулирующим применение специального налогового режима в этом субъекте. [8]. Важно подметить, что минимальный срок действия патента 1 месяц, максимальный - 12 месяцев. Налоговым периодом является срок действия данного документа. Предприниматель, который применяет ПСН должен в течении 5 дней, со дня получения патента должен встать на учет. Налоговый орган может отказать индивидуальному предпринимателю в постановке на учет по следующим причинам: 1) Если в заявлении указан вид деятельности, не соответствующий перечню видов деятельности, которые могут применять патентную систему налогообложения. 2) Если в заявлении не заполнены все обязательные пункты. Предприниматель утрачивает право применять патентую систему налогообложения, если: 1) Если доходы предпринимателя за календарный год превысили 60 млн. руб. 2) Если предприниматель нарушил условия требований к ПСН. 3) Если предприниматель в течении применения ПСН реализовывал товар, не относящийся к товарам розничной торговли. Налоговая ставка данного режима составляет 6%, а сумма налога определяется как произведение возможного к получению годового дохода по соответствующему виду предпринимательской деятельности на ставку налога. [2; с. 101-102]. При всём этом следует обратиться к "Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 04.08.2023) (с изм. и доп., вступ. в силу с 04.09.2023), а именно к Главе 26.5. Патентная система налогообложения. 6 Здесь собраны основные элементы налогообложения при ПСН. НК РФ Статья 346.47. Объект налогообложения Объектом налогообложения признается потенциально возможный к получению годовой доход индивидуального предпринимателя по соответствующему виду предпринимательской деятельности, установленный законом субъекта Российской Федерации, если иное не предусмотрено настоящей статьей. НК РФ Статья 346.48. Налоговая база Налоговая база определяется как денежное выражение потенциально возможного к получению индивидуальным предпринимателем годового дохода по виду предпринимательской деятельности, в отношении которого применяется патентная система налогообложения в соответствии с настоящей главой, устанавливаемого на календарный год законом субъекта Российской Федерации. НК РФ Статья 346.49. Налоговый период Налоговым периодом признается календарный год, если иное не установлено пунктами 1.1, 2 и 3 настоящей статьи. НК РФ Статья 346.50. Налоговая ставка Налоговая ставка устанавливается в размере 6 процентов. НК РФ Статья 346.51. Порядок исчисления налога, порядок и сроки уплаты налога Налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. [1].№ Для того чтобы рассчитать патент можно это сделать на сайте налоговой инспекции (https://patent.nalog.ru/info/). [7; с. 88]. Стоимость патента на 12 месяцев рассчитывается по формуле (п. 1 ст. 346.50; п. 1 346.51 НК РФ): Стоимость патента на календарный год (12 месяцев) = потенциальной возможный к получению дохода по данному виду деятельности * ставка налога 6% 7 Для некоторых категорий налогоплательщиков ставка может быть снижена региональным законом (п. 2-3 ст. 346.50 НК РФ). Стоимость патента сроком от 1 до 11 месяцев рассчитывается по формуле (п. 1 ст. 346.50; п. 1 346.51 НК РФ): Стоимость патента на N месяцев = потенциальной возможный к получению дохода по данному виду деятельности / 12 * N (число месяцев от 1 до 11, на которые вы покупаете патент) * ставка налога 6% [4; с. 141]. 8 Состояние и перспективы патентной системы налогообложения в Российской Федерации Практика применения патентной системы налогообложения выявила как положительные, так и отрицательные стороны. К положительным можно отнести: – отсутствие отчетности (декларации), книгу учета доходов следует вести для целей осуществления контроля за соблюдением лимита выручки; – освобождение от уплаты трех налогов: НДФЛ в части доходов от деятельности, в отношении которой применяется ПСН; налог на имущество физических лиц (за имущество, используемое в деятельности, по которой уплачивается ПСН); НДС (за исключением НДС, подлежащего уплате при осуществлении деятельности, не подпадаемой под ПСН, а также НДС, уплачиваемого при ввозе товаров на таможенную территорию РФ); – право не применять контрольно-кассовую технику при осуществлении отдельных видов деятельности (ремонт, пошив швейных изделий; ремонт, чистка, окраска, пошив обуви; стирка, химчистка; ремонт мебели и др.). Если у ИП есть касса и ее он применяет для ведения торговли, облагаемой иным режимом, необходимо в настройках поменять режим налогообложения регистрации: и сформировать важно, чтобы отчет в чеке об изменении отражалась параметров актуальная система налогообложения, в противном случае будет налагаться штраф; – величина патента является величиной фиксированной, определяется исходя из суммы установленной величины потенциально возможного к получению дохода и ставки в размере 6 %, не пересчитывается в зависимости от фактически полученного дохода, что создает прямую заинтересованность предпринимателя в увеличении доходов; – возможность совмещения ПСН с иными режимами налогообложения (при условии ведения раздельного учета); 9 – возможность применения ставки в размере 0 % (применения налоговых каникул по 2023 г. включительно) для ИП, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной, научной сферах, а также при оказании бытовых услуг населению; – возможность приобретения нескольких патентов при ведении различных видов деятельности, уменьшения их стоимости на сумму страховых взносов: если взносов уплачено больше, чем стоимость патента, остаток можно использовать для уменьшения других патентов, но в течение календарного года (неиспользованный остаток на следующий год не переходит); – «сравнительно невысокая стоимость патента; возможность выбрать срок действия патента – от 1 до 12 месяцев»; – «предприниматель сам решает, на какой срок применять патент, что, главным образом, целесообразно и выгодно для предпринимателей, чья деятельность зависит от сезонного спроса». Отрицательные стороны: – невозможность применения ПСН в отношении видов предпринимательской деятельности, осуществляемых в рамках договора простого товарищества (договора о совместной деятельности); в отношении реализации товаров, не относящейся к розничной торговле (реализация подакцизных товаров), а также реализация подлежащих обязательной маркировке средствами идентификации лекарственных препаратов, обуви, одежды; при производстве и реализации подакцизных товаров, добыче и реализации полезных ископаемых, при осуществлении оптовой торговли, сделок с ценными бумагами; – утрата права на применение ПСН при превышении с начала календарного года доходов по всем видам предпринимательской деятельности, в отношении которых применяется ПСН, 60 млн руб. При 10 применении одновременно ПСН и УСН учитываются доходы от реализации по обоим налоговым режимам; – при наличии у ИП имущества, налоговая база по которому рассчитывается исходя из кадастровой стоимости объекта, налог на имущество физических лиц за такое имущество подлежит уплате; – действие патента ограничивается границами региона, в котором он получен. Исключение составляют автоперевозки: если договор перевозки заключен в регионе, в котором получен патент, а в другом субъекте РФ находится только пункт назначения, то получать патент в другом субъекте не следует; – патент могут приобретать только ИП; ограничение по количеству наемных работников – не более 15 чел.; – «предприниматели, занимающиеся одним делом в разных регионах, могут платить налоги в рамках патентной системы, отличающиеся по размерам в несколько раз»; – «значительным минусом ПСН является годовой доход, размер которого устанавливается в каждом субъекте РФ»; – ежегодный рост страховых взносов. [3; с. 108-110]. Что касается перспектив ПСН, то с 2021 года по данным Министерства экономического развития Российской Федерации предельный размер площади торгового зала и зала обслуживания посетителей для розничной торговли и общественного питания увеличивается с 50 до 150 кв.м. (по аналогии с ЕНВД). Законопроектом предусматривается предоставление налогоплательщикам права уменьшать сумму налога, уплачиваемого в связи с применением ПСН, на страховые взносы за себя и своих работников по аналогии с ЕНВД и другими специальными налоговыми режимами. [9]. От себя следует добавить, что для эффективного развития патентной системы налогообложения нужно снизить налоговую ставку с 6% до 4%. 11 Заключение Обобщая сущность заключить, что патентной системы она является применяется только уплаты налогов можно таким налоговым режимом, который индивидуальными предпринимателями, при этом численность работников в среднем не должна превысить 15 человек. Назначение данной системы для малых предприятий заключается в снижении налоговой нагрузки, за счет замены уплаты ряда налогов одним налогом, уплачиваемым при приобретении патента. Сущность режима заключена в том, что применяя его предприниматель получает права покупать патенты на определенные типы деятельности. При расчете стоимости патента, размер реального дохода не имеет значения. Налог рассчитан в данном случае исходя от возможного к получению дохода, и налоговой ставки размером 6%. Патентную систему налогообложения регулирует глава 26.5 НК РФ. Наряду с этим такая система уплаты налогов может водиться и на уровне субъектов РФ. Законы субъектов могут устанавливать налоговую ставку в размере 0% для индивидуальных зарегистрировались и предпринимателей, осуществляют которые свою деятельность в впервые сфере производства, производственной, социальной, сфере науки. Также в сфере предоставления услуг случае установлен бытового характера населению. Законами в таком перечень видов деятельности предпринимателей, по которым может быть применена патентная система по уплате налогов, и также потенциальный доход по каждому виду на календарный год. Патент может приобретаться на один календарный год, а также на меньший срок, и в течение этого периода индивидуальные предприниматели не уплачивают налог на добавочную стоимость, налог на имущество, налог на добавочную стоимость. 12 Список использованных источников 1. "Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 04.08.2023) (с изм. и доп., вступ. в силу с 04.09.2023) 2. Ахмедилова Х.Р. ОСОБЕННОСТИ ПАТЕНТНОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ // Экономика и социум. 2020. №2 (69). URL: https://cyberleninka.ru/article/n/osobennosti-patentnoy-sistemy-nalogooblozheniya (дата обращения: 09.09.2023). 3. Зотиков Н.З. Актуальные проблемы патентной системы налогообложения. Вестник университета. 2021;(4): 4. Свиридова, Н. В. Налоги и налогообложение : учебное пособие / Н. В. Свиридова. — Пенза : ПГУ, 2020. — 206 с. — ISBN 978-5-907364-29-5. — Текст : электронный // Лань : электронно-библиотечная система. — URL: https://e.lanbook.com/book/322802 (дата обращения: 09.09.2023). — Режим доступа: для авториз. пользователей. 5. Эльяшев, Д. В. Налоги и налогообложение : учебное пособие / Д. В. Эльяшев. — Санкт-Петербург : СПбГАУ, 2023. — 228 с. — Текст : электронный // Лань : электронно-библиотечная система. — URL: https://e.lanbook.com/book/340001 (дата обращения: 09.09.2023). — Режим доступа: для авториз. пользователей. 6. Тарасова, Е. В. Налоговое администрирование : учебное пособие / Е. В. Тарасова, М. В. Гончарова. — Донецк : ДОНАУИГС, 2021. — 256 с. — Текст : электронный // Лань : электронно-библиотечная система. — URL: https://e.lanbook.com/book/225872 (дата обращения: 09.09.2023). — Режим доступа: для авториз. пользователей. 7. Проектирование и реконструкция предприятий автосервиса : учебное пособие / Е. А. Захаров, М. В. Полуэктов, А. П. Федин, Г. В. Бойко. — Волгоград : ВолгГТУ, 2022. — 140 с. — ISBN 978-5-9948-4338-3. — Текст : электронный // Лань : электронно-библиотечная система. — URL: 13 https://e.lanbook.com/book/288632 (дата обращения: 09.09.2023). — Режим доступа: для авториз. пользователей. 8. https://www.nalog.gov.ru/rn77/ (Федеральная налоговая служба) 9. https://www.economy.gov.ru/ (Министерство экономики Российской Федерации) 14