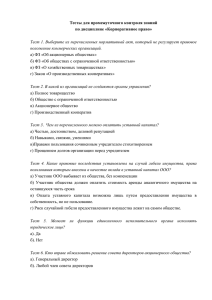

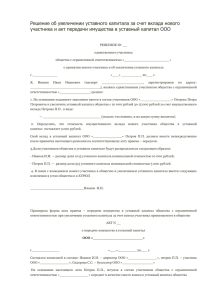

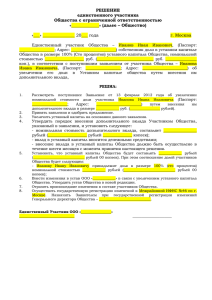

Частное профессиональное образовательное учреждение Тюменского областного союза потребительских обществ «Тюменский колледж экономики, управления и права» (ЧПОУ ТОСПО «ТюмКЭУП») 38.02.07 Банковское дело КУРСОВАЯ РАБОТА по дисциплине Организация бухгалтерского учета в банках по теме: «ОРГАНИЗАЦИЯ И ПОРЯДОК УЧЕТА ОПЕРАЦИЙ ПО ФОРМИРОВАНИЮ СОБСТВЕННОГО КАПИТАЛА БАНКА» Студентки группы БН-21-25 Шариповой Лилии Рустамовны Научный руководитель Милоенко Елена Васильевна Преподаватель Тюмень 2022 ОГЛАВЛЕНИЕ ВВЕДЕНИЕ .............................................................................................................. 3 ГЛАВА 1. ФОРМИРОВАНИЕ УСТАВНОГО КАПИТАЛА КОММЕРЧЕСКИМИ БАНКАМИ ........................................................................ 5 1.1 Порядок формирования собственного капитала ................................. 5 1.2 Нормативное регулирование формирования уставного капитала ... 11 1.3 Оформление операций по внесению средств при формировании уставного капитала ..................................................................................... 15 ГЛАВА 2. УЧЕТ СОБСТВЕННОГО КАПИТАЛА БАНКА ............................. 18 2.1 Учет формирования уставного капитала коммерческого банка ...... 18 2.2 Учет формирования добавочного и резервного капитала коммерческих банков ................................................................................. 22 2.3 Порядок изменения величины уставного капитала коммерческого банка ............................................................................................................. 26 2.4 Пути увеличения собственного капитала банка…………………….28 ЗАКЛЮЧЕНИЕ ..................................................................................................... 33 СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ ........................................... 35 ПРИЛОЖЕНИЯ .................................................................................................... 38 ВВЕДЕНИЕ В настоящее время, в условиях существования различных форм собственности, особенно актуальным становится изучение вопросов формирования, функционирования и воспроизводства предпринимательского капитала. Возможности становления предпринимательской деятельности и ее дальнейшего развития могут быть реализованы лишь только в том случае, если собственник разумно управляет капиталом, вложенным в предприятие. Зачастую, на практике капитал предприятия рассматривается как нечто производное, как показатель, играющий второстепенную роль, при этом на первое место, как правило, выносится непосредственно сам процесс деятельности предприятия. В связи с этим принижается роль капитала, хотя именно капитал и является объективной основой возникновения и дальнейшей деятельности предприятия. Основная проблема для каждого предприятия - это достаточность денежного капитала для осуществления финансовой деятельности, обслуживания денежного оборота, создания условий для экономического роста, следовательно, существует необходимость во всестороннем изучении, анализе и улучшении методологии и организации бухгалтерского учета собственного капитала хозяйствующих субъектов. Собственный капитал отражает состав и состояние прав на имущество, возникающее в процессе хозяйственной деятельности у собственников организации, при этом обязательства перед собственниками состоят из капитала, полученного от собственников (акционеров, дольщиков, пайщиков) и представляющего собой уставный капитал, и капитала, создаваемого в процессе деятельности. Таким образом, актуальной становится проблема учета и формирования уставного, резервного, добавочного капитала, прибыли предприятия и организации расчетов с учредителями. Цель курсовой работы является раскрытие роли собственного капитала для функционирования банка, источники и порядок его формирования. В соответствии с поставленной целью определены следующие задачи: изучить - порядок формирования собственного капитала коммерческими банками; - рассмотреть нормативное регулирование формирования уставного капитала; - проанализировать оформление операций по внесению средств при формировании уставного капитала; - изучить учет формирования уставного, добавочного и резервного капитала коммерческих банков; - составить порядок изменения величины уставного капитала коммерческого банка; - разработать пути увеличения собственного капитала банка. Объектом работы выступает деятельность Публичное акционерное общество «Сбербанк». Предметом исследования выступает изучение теоретических и практических аспектов и методов учета и формирование собственного капитала банка. Курсовая работа состоит из введения, теоретической части - первой главы, практической части - второй главы и заключения. Методической основой написания работы явилась научная, учебная и периодическая литература по теме исследования, законы Российской Федерации, нормативные документы, регламентирующие операции с собственным капиталом банка. 4 ГЛАВА 1 ФОРМИРОВАНИЕ УСТАВНОГО КАПИТАЛА КОММЕРЧЕСКИМИ БАНКАМИ 1.1 Порядок формирования собственного капитал Собственный капитал составляет основу деятельности коммерческого банка. Он формируется в момент создания банка и первоначально состоит из сумм, полученных от учредителей в качестве их взноса в уставный капитал банка, которые могут производиться как напрямую, если банк создается в форме общества с ограниченной ответственностью, так и через покупку акций, если банк создан в форме акционерного общества. К собственному капиталу также относятся все накопления, получаемые банком в процессе его деятельности, которые не были распределены среди акционеров (участников) банка в виде дивидендов либо израсходованы на другие цели. Собственный капитал обеспечивает банку экономическую самостоятельность и стабильность функционирования. Собственный капитал считается в банковской практике резервом ресурсов, позволяющим поддерживать платежеспособность банка даже при утрате им части своих активов. Собственные средства (капитал) выполняют ряд важных функций в обеспечении управления и жизнедеятельности коммерческого банка. Защитная функция проявляется в том, что капитал служит своего рода буфером, поглощающим ущерб от текущих убытков до разрешения руководством банка назревающих проблем, обеспечивая продолжение деятельности банка независимо от наличия убытков. В то же время возможность потери собственного капитала стимулирует акционеров к тому, чтобы банк управлялся надежно и разумно. В случае банкротства собственный капитал банка становится источником выплаты кредиторам и вкладчикам компенсации. 5 Регулирующая функция, когда капитал выступает регулятором деятельности банка, посредством которого государственные органы задают ему нормы экономического поведения, предостерегающие его от чрезмерных рисков. По действующему законодательству экономические нормативы, установленные Банком России и регулирующие деятельность коммерческих банков, в основном исходят из размера собственных средств банка. Размер имеющихся у банка собственных средств определяет масштабы его деятельности. Возможности коммерческих банков по расширению активных операций определяются размерами фактически имеющегося у них собственного капитала. «С целью повышения стабильности банковской системы Банк России установил следующие требования к минимальному размеру уставного капитала, необходимого для создания кредитной организации, и размеру собственных средств (капитала) банка, ходатайствующего о получении Генеральной лицензии на осуществление банковских операций (Федеральный закон «О банках и банковской деятельности» от 02.12.1990 № 395-1 (ред. от 01.04.2022) [2]: Минимальный размер уставного капитала вновь регистрируемого банка на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме 180 миллионов рублей. Минимальный размер уставного капитала вновь регистрируемой небанковской кредитной организации, ходатайствующей о получении лицензии, предусматривающей право на осуществление расчетов по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам, на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме 90 миллионов рублей. Минимальный размер уставного капитала вновь регистрируемой небанковской кредитной организации, не ходатайствующей о получении 6 такой лицензии, на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме 18 миллионов рублей. Федеральный закон «О банках и банковской деятельности» от 02.12.1990 № 395-1 (ред. от 01.04.2022). Оперативная функция собственного капитала заключается в том, что собственный капитал является источником вложений в собственные материальные активы и развития материальной базы банка. Для акционерных банков размер собственного капитала выступает фактором, определяющим курс его акций. При оценке стоимости банка исходят из размера его чистых активов, т.е. фактического собственного капитала, что позволяет говорить о его ценно образующей функции. Собственный капитал обеспечивает постоянный источник дохода акционеров (участников) пропорционально размеру вклада в уставный капитал каждый его акционер (участник) получает долю прибыли банка в виде дивидендов. Состав собственного капитала банка отображено на рисунке 1.1. Собственный капитал Уставный капитал Накопленный капитал Добавленный капитал Резервный капитал Целевое финансирование и поступление Фонд накопления Нераспределенная прибыль Рисунок 1.1 – Состав собственного капитала банка Уставный капитал кредитной организации образуется из величины вкладов ее участников и определяет минимальный размер имущества, гарантирующего интересы ее кредиторов. Для акционерных банков он составляется из номинальной стоимости 7 ее акций, приобретенных учредителями кредитной организации, а для банков в форме общества с ограниченной и общества с дополнительной ответственностью - из номинальной стоимости долей ее учредителей. Величина уставного капитала определяется в учредительском договоре о создании банка и в Уставе банка. Уставный капитал банка может формироваться только за счет собственных средств акционеров (участников), привлеченные денежные средства для его формирования использоваться не могут. Денежные вклады в уставный капитал кредитной организации в валюте Российской Федерации должны перечисляться с расчетных счетов предприятий-акционеров (участников). Предприятия и организации, имеющие неликвидный баланс или объявленные неплатежеспособными, не могут выступать учредителями банков и приобретать их акции при первичном размещении. Добавочный капитал включает в себя: прирост стоимости имущества при его переоценке, эмиссионный доход, то есть разницу между ценой размещения акций при эмиссии и их номинальной стоимостью, стоимость имущества, безвозмездно полученного банком в собственность от организаций и физических лиц. Резервный фонд банка образуется из прибыли в порядке, установленном учредительными документами банка с учетом требований действующего законодательства. Резервный фонд предназначен для покрытия убытков и потерь, возникающих в результате деятельности банка. Минимальный размер этого фонда определяется Уставом банка, но он не может составлять менее 5% величины его уставного капитала. Отчисления в резервный фонд производятся от прибыли отчетного года, остающейся в распоряжении банка после уплаты налогов и других обязательных платежей, т.е. от чистой прибыли. При этом размер ежегодных отчислений в резервный фонд должен составлять не менее 5% чистой прибыли до достижения им минимально установленной уставом величины. По решению Совета директоров банка 8 резервный фонд может быть использован на покрытие убытков банка по итогам отчетного года. На практике существует два пути увеличения собственного капитала: - накопление прибыли; - привлечение дополнительного капитала на финансовом рынке. Привлечение дополнительного капитала банка, созданного в форме ООО, может происходить как на основе дополнительных вкладов его участников, так и за счет вкладов в уставный капитал банка третьих лиц, которые становятся при этом участниками данного банка (если это не запрещено Уставом банка). Фактически собственный капитал равен чистым активам банка, т.е. активам, свободным от обязательств. Его можно рассчитать прямым счетом, вычитая из рыночной стоимости активов банка сумму его обязательств, скорректированную на их реальную рыночную оценку. Для расчета фактического основного капитала из общей суммы перечисленных выше его источников вычитаются: - нематериальные активы (уменьшенные на сумму начисленной амортизации); - собственные акции, выкупленные у акционеров и перешедшие к банку доли участников, подавших заявление о выходе из банка; - непокрытые убытки предшествующих лет и убытки текущего года. При этом текущие убытки должны быть увеличены на суммы превышения остатков средств на корреспондентских счетах, открытых в кредитных организациях с отозванной лицензией, и превышения величины иных требований банка к таким кредитным организациям над величиной сформированных резервов на возможные потери. Таким образом, при расчете основного капитала его источники уменьшаются на суммы прямых и потенциальных убытков и потерь капитала. Подобный порядок расчета основного капитала объясняется тем, что в Российской Федерации, как было отмечено, используется не прямой расчет фактического наличия капитала, а 9 косвенный путем корректировки источников капитала на достоверную оценку его имущества и обязательств. Такой же подход используется и при расчете дополнительного капитала. В состав источников собственного капитала, принимаемых в расчет дополнительного капитала, включаются: - прирост стоимости имущества, находящегося на балансе банков, за счет переоценки; - резервы на возможные потери по ссудам в части, в которой они могут рассматриваться как резервы общего характера, т.е. в части резервов, созданных под ссудную задолженность, отнесенную к первой группе риска; - фонды банка в части, сформированной за счет отчислений из прибыли текущего года без подтверждения аудиторской организацией, и прибыли предшествующего года до подтверждения аудиторской фирмой, использование которых не уменьшает величины имущества банка. В случае отсутствия аудиторского подтверждения после 1 июля следующего года фонды, сформированные за счет прибыли предшествующего года, в расчет дополнительного капитала не включаются; - прибыль текущего года, не подтвержденная заключением аудиторской организации и не включенная в состав основного капитала. При включении в состав источников дополнительного капитала, прибыль текущего года должна быть уменьшена на суммы превышения остатков на корреспондентских счетах, открытых в кредитных организациях с отозванной лицензией, и суммы превышения величины иных требований банка к таким кредитным организациям над величиной сформированных резервов на возможные потери; - часть уставного капитала банка, сформированного за счет капитализации прироста стоимости имущества при переоценке; - привилегированные акции, за исключением привилегированных акций определенного типа, размер дивиденда по которым не определен уставом банк и не относящихся к кумулятивным акциям; 10 - разница между уставным капиталом акционерного банка и его собственными средствами (капиталом) в случае уменьшения уставного капитала до величины его собственных средств за счет уменьшения номинальной стоимости привилегированных (включая кумулятивные) акций, за исключением тех, что принимались в расчет при определении соответствующего источника основного капитала банка; - прибыль предшествующего года до аудиторского подтверждения за вычетом средств, использованных за счет прибыли предшествующего года. В случае если после 1 июля следующего года аудиторское подтверждение отсутствует, прибыль предшествующего года не включается в расчет капитала. Общая сумма источников дополнительного капитала включается в расчет собственных средств в размере, не превышающем 100% величины основного капитала. Если величина основного капитала имеет нулевое или отрицательное значение, то источники дополнительного капитала не включаются в расчет капитала. В настоящее время, учитывая тяжелые последствия финансового кризиса для банковского сектора, наращивание собственных капиталов банков является наиболее актуальной проблемой российской банковской системы. Величина банковских капиталов в ближайшей перспективе будет определять перспективы расширения кредитной активности банков. 1.2 Нормативное регулирование формирования уставного капитала Основным нормативным актом, в котором закреплены основы формирования уставного капитала предприятий разных организационноправовых форм собственности является Гражданский Кодекс Российской Федерации от 30.11.1994 № 51-ФЗ (ред. от 25.02.2022) [3]. 11 Отдельные аспекты формирования и изменения уставного капитала закреплены в следующих законах: 1. Федеральный закон от 26.12.1995 № 208-ФЗ (ред. от 25.02.2022) «Об акционерных обществах». Уставный капитал общества составляется из номинальной стоимости акций общества, приобретенных акционерами [4]; 2. Федеральный закон от 08.02.1998 № 14-ФЗ (ред. от 02.07.2021, с изм.25.02.2022) «Об обществах с ограниченной ответственностью». Уставный капитал общества составляется из номинальной стоимости долей его участников [5]; 3. Федеральный закон от 14.11.2002 № 161-ФЗ (ред. от 30.12.2021) «О государственных и муниципальных унитарных предприятиях». Уставным фондом государственного или муниципального предприятия определяется минимальный размер его имущества, гарантирующего интересы кредиторов такого предприятия. Федеральными законами или иными нормативными правовыми актами могут быть определены виды имущества, за счет которого не может формироваться уставный фонд государственного или муниципального предприятия [6]; 4. В Налоговом Кодексе Российской Федерации от 5.08.2000 № 118- ФЗ (ред. от 27.11.2017) изложены правила учета и налогообложения операций по формированию и изменению уставного капитала, налогообложения средств, переданных в уставный капитал, а также налогообложения расчетов по выплате доходов (дивидендов) [7]; 5. Федеральный закон РФ № 160-ФЗ от 09.07.1999 (ред. от 02.07.2021) «Об иностранных инвестициях в Российской Федерации». Оценка вложения капитала в уставный (складочный) капитал коммерческой организации с иностранными инвестициями производится в соответствии с законодательством Российской Федерации. Оценка вложения капитала осуществляется в валюте Российской Федерации [8]; 6. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ Приказ МФ РФ № 34н от 29.07.1998 (ред. от 11.04.2018). В 12 составе собственного капитала организации учитываются уставный (складочный), добавочный и резервный капитал, нераспределенная прибыль и прочие резервы. В бухгалтерском балансе отражается величина уставного (складочного) капитала, зарегистрированная в учредительных документах как совокупность вкладов (долей, акций, паевых взносов) учредителей (участников) организации. Уставный (складочный) капитал и фактическая задолженность учредителей (участников) по вкладам (взносам) в уставный (складочный) капитал отражаются в бухгалтерском балансе отдельно [9]. Стоит отметить, что большое количество нарушений при формировании УК связано с увеличением уставного капитала за счет необоснованного завышения средств вносимых учредителями в счет вклада в уставный капитал, поэтому большому вниманию следует уделять документальному подтверждению хозяйственно-финансовых операций. Нормативное регулирование для собственного капитала банка включает следующие документы: - Федеральный Закон от 10 июля 2002 года № 86-ФЗ (ред. от 30.12.2021) «О центральном банке российской федерации (Банке России)». Уставный капитал и иное имущество Банка России являются федеральной собственностью. В соответствии с целями и в порядке, которые установлены настоящим Федеральным законом, Банк России осуществляет полномочия по владению, пользованию и распоряжению имуществом Банка России, включая золотовалютные резервы Банка России [10]. - Федеральный Закон «О Банках и банковской деятельности» от 2 декабря 1990 г. № 395-1 (ред. от 01.04.2022). Уставный капитал кредитной организации составляется из величины вкладов ее участников и определяет минимальный размер имущества, гарантирующего интересы ее кредиторов. Определяет минимальный размер собственных средств (капитала) кредитной организации, который на сегодняшний день должен составлять не менее 180 миллионов рублей. 13 Нормативное регулирование уставного капитала банка представлено на рисунке 1.2. Складочный капитал Уставный капитал Паевой фонд Уставный фонд Производственный кооператив (артель); Полное товарищество; Товарищество на вере Потребительский кооператив Общество с ограниченной ответственностью; Государственное и муниципальное унитарные предприятия Общество с дополнительной ответственностью; Открытое и закрытое акционерные общества Рисунок 1.2 – Нормативное регулирование уставного капитала банка Указание Банка России от 24.03.2003 № 1260-У (ред. от 05.12.2017) «О порядке приведения в соответствие размера уставного капитала и величины собственных средств (капитала) кредитных организаций» (вместе с «Порядком отражения в бухгалтерском учете операций по уменьшению размера уставного капитала кредитной организации до размера, не превышающего величину собственных средств (капитала)». Процедуры, установленные настоящим Указанием, применяются в отношении кредитных организаций, величина собственных средств (капитала) которых становится ниже размера уставного капитала, определенного уставом кредитной организации, зарегистрированным в установленном порядке (далее 14 уставного капитала), за исключением случаев, когда со дня выдачи кредитной организации лицензии на осуществление банковских операций прошло не более двух лет, имеются основания для отзыва у кредитной организации лицензии на осуществление банковских операций, предусмотренные частью второй статьи 20 Федерального закона «О банках и банковской деятельности». 1.3 Оформление операций по внесению средств при формировании уставного капитала Бухгалтерский учет уставного капитала коммерческого банка ведется на пассивном балансовом счете 102 «Уставный фонд». По кредиту счета отражается увеличение уставного фонда, по дебету - уменьшение. Сальдо по кредиту счета отражает величину фактически сформированного, оплаченного уставного фонда. В аналитическом учете к счету 102 ведутся лицевые счета в разрезе учредителей, акционеров (пайщиков) банка. В лицевом счете по каждому учредителю, акционеру (пайщику) указывается сумма, подлежащая внесению в уставный фонд, и сумма фактически внесенная. В акционерном банке, кроме того, в аналитическом учете к счету 102 ведутся лицевые счета по видам акций (простые, привилегированные). Сумма, не внесенная в уставный капитал к моменту его регистрации, учитывается на внебалансовом счете 90601 «Неоплаченная сумма уставного капитала кредитной организации, созданной в форме акционерного общества». К счету 90601 ведется один лицевой счет. По приходу записывается сумма неоплаченной части уставного фонда на основании лицевых счетов к счету 102, по расходу - суммы фактических поступлений с одновременным внесением соответствующих изменений в лицевые счета к счету 102. Сумма остатков по счетам 102 и 90601 равняется величине зарегистрированного уставного фонда. 15 Учет операций по формированию уставного капитала коммерческого банка имеет различия в зависимости от его организационно-правовой формы: паевой банк (общество с ограниченной ответственностью) или акционерный банк (акционерное общество открытого или закрытого типа). Вклад в уставный капитал кредитной организации может быть в виде: 1. денежных средств в валюте Российской Федерации; 2. денежных средств в иностранной валюте; 3. принадлежащего учредителю кредитной организации на праве собственности здания (помещения), завершенного строительством (в том числе включающего встроенные или пристроенные объекты), в котором может располагаться кредитная организация; 4. принадлежащего учредителю кредитной организации на праве собственности имущества в виде банкоматов и терминалов, функционирующих в автоматическом режиме и предназначенных для приема денежной наличности от клиентов и ее хранения. Имущество в неденежной форме, вносимое в качестве вклада в уставный капитал кредитной организации, должно быть оценено и отражено в балансе кредитной организации в валюте Российской Федерации. Вклад в уставный капитал кредитной организации не может быть в виде имущества, если право распоряжения им ограничено в соответствии с федеральными законами или заключенными ранее договорами. Денежная оценка имущества в неденежной форме, вносимого в качестве вклада в уставный капитал кредитной организации при ее учреждении, утверждается общим собранием учредителей. При оплате дополнительных акций кредитной организации имуществом в неденежной форме денежная оценка такого имущества производится советом директоров (наблюдательным советом) кредитной организации. Денежная оценка имущества в неденежной форме, вносимого в качестве дополнительного вклада в 16 уставный капитал кредитной организации в форме общества с ограниченной ответственностью или общества с дополнительной ответственностью, утверждается общим собранием участников кредитной организации. Для формирования уставного капитала кредитной организации не могут использоваться привлеченные денежные средства, а в случаях, установленных федеральными законами, - иное имущество. Стоимость имущества в неденежной форме, направляемого на оплату акций (долей в уставном капитале) создаваемой путем учреждения кредитной организации, не может превышать 20 процентов цены размещения акций (долей в уставном капитале). В первой главе курсовой работы рассмотрены теоретические основы формирования уставного капитала коммерческого банка, нормативное регулирование, а также порядок формирования уставного капитала. Более подробно рассмотрим на примере ПАО «Сбербанка» во второй главе. 17 ГЛАВА 2 УЧЕТ СОБСТВЕННОГО КАПИТАЛА БАНКА 2.1 Учет формирования уставного капитала коммерческого банка Объект наблюдения в курсовой работе является ПАО «Сбербанк». Публичное Акционерное Общество «Сбербанк России» является одним из крупнейших банков страны и по ряду экономических показателей занимает ведущие позиции в кредитной системе. На сегодняшний день ему нет равных среди коммерческих банков по числу территориальных банков, филиалов и агентств. Основной целью деятельности банка в соответствии с генеральной лицензией является привлечение денежных средств от физических и юридич еских лиц, а также осуществление кредитно-расчетных и иных банковских операций и сделок с физическими и юридическими лицами. Особенностью структуры уставного капитала Банка является наличие контролирующего акционера: в 2020 году Центральный банк Российской Федерации (далее — Банк России), являвшийся учредителем Банка как акционерного общества, реализовал принадлежащий ему пакет голосующих акций Сбербанка (52,32 процента от общего количества размещенных голосующих акций Банка) Российской Федерации. Права акционера Сбербанка от имени Правительства Российской Федерации, действующего в интересах акционера — Российской Федерации, — осуществляет Министерство финансов Российской Федерации. Смена собственника была направлена на устранение конфликта интересов Банка России, вытекающего из совмещения роли контролирующего акционера, регулятора и надзорного органа. Уставный капитал Сбербанка разделен на акции двух категорий: обыкновенные и привилегированные, имеющие одинаковую номинальную стоимость. Обыкновенные акции в количестве, не превышающем 25 процентов от общего количества размещенных обыкновенных акций, могут 18 обращаться за пределами Российской Федерации в виде выпущенных на них депозитарных расписок. Структура уставного капитала ПАО «Сбербанк» за 31 декабря 2021 года показана в таблице 2.1. Таблица 2.1 – Структура уставного капитала ПАО «Сбербанк» В млрд. российских руб., за исключением кол. акций Обыкновенные акции Кол. акций, в млн. Номинальная стоимость 21 587 64,8 Номинальная стоимость, скорректированная с учетом инфляция 83,3 Привилегированные акции 1 000 3,0 4,4 Итоги уставного капитала 22 587 67,8 87,7 Банк осуществляет операции с платежными картами в соответствии с действующим законодательством Российской Федерации и в порядке, установленном Банком России http://www.sberbank.ru/chelyabinsk/ru/person/. Банк помимо банковских операций осуществляет следующие сделки: - выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме; - приобретение права требования от третьих лиц исполнения обязательств в денежной форме; - доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами; - операции с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации; - предоставление в аренду физическим и юридическим лицам помещений или находящихся в них сейфов для хранения документов и ценностей; - лизинговые операции; оказание консультационных и информационных услуг. Все банковские операции и сделки осуществляются в рублях и в иностранной валюте в соответствии с федеральными законами. 19 Банк вправе осуществлять выпуск, покупку, продажу, учет, хранение и иные операции с ценными бумагами, выполняющими функции платежного документа, с ценными бумагами, подтверждающими привлечение денежных средств во вклады и на банковские счета, с иными ценными бумагами. Показатели деятельности Сбербанка за период c 01.01.2020 года по 01.01.2021 года представлены в таблице 2.2. Таблица 2.2 – Показатели деятельности Сбербанка за 2020-2021 годы, тыс. руб. Показатель, тыс. руб. за Изменение Январь, 2021 год 39 109 367 769 Январь, 2020 год 38 631 723 561 Тыс. рублей % +477 644 208 +1,24 Чистая прибыль 100 217 495 1 237 067 467 −1 136 849 972 −91,90 Капитал (по форме 123) Кредитный портфель Просроченная задолженность в кредитном портфеле Вклады физических лиц Вложения в ценные бумаги 5 120 838 908 5 157 642 836 −36 803 928 −0,71 27 246 939 295 26 908 984 115 +337 955 180 +1,26 692 156 590 662 870 806 +29 285 784 +4,42 14 748 349 627 15 285 226 990 −536 877 363 −3,51 5 140 581 385 5 129 614 254 +10 967 131 +0,21 Активы нетто Уставный капитал - это часть собственного капитала банка, представляющая собой совокупность материальных активов и денежных средств, предоставленных учредителями в постоянное распоряжение банка. (Уставный капитал Сбербанка сформирован в сумме 67 760 844 000 рублей). Согласно статье Федерального закона «О банках и банковской деятельности» кредитные организации подлежат государственной регистрации, как и все юридические лица, в соответствии с Федеральным законом «О государственной регистрации 20 юридических лиц и индивидуальных предпринимателей», однако решение о государственной регистрации кредитной организации принимает Банк России. Уставный капитал учрежденной кредитной организации в форме акционерного общества (ЗАО или ОАО) представляет собой сумму номинальной стоимости акций этого общества, распределенной между его акционерами. Порядок увеличения уставного капитала банка, действующего в форме общества с ограниченной ответственностью, определен Федеральным законом от 08.02.1998 № 14-ФЗ (ред. от 02.07.2021, с изм. 25.02.2022) «Об обществах с ограниченной ответственностью». В соответствии со ст. 17 «Закона увеличение уставного капитала общества» может осуществляться: - за счет имущества общества; - за счет дополнительных вкладов участников общества; - за счет вкладов третьих лиц, принимаемых в общество, если это не запрещено его уставом. Уменьшение уставного капитала акционерного банка может быть произведено либо путем уменьшения количества акций, либо уменьшением их номинальной стоимости. В первом случае осуществляется погашение части собственных акций, во втором - уменьшение номинальной стоимости акций. Банк должен обладать определенным размером собственных средств (капиталом) для выполнения своих функций, для обеспечения обязательств и защиты от непредвиденных потерь. В процессе своей деятельности капитал расходуется, поэтому для поддержания его на установленном уровне капитал необходимо постоянно пополнять. Для обобщения информации о состоянии и движении уставного капитала кредитной организации в РФ предназначен счет 102. 21 2.2 Учет формирования добавочного и резервного капитала коммерческих банков Резервный капитал банка создается из прибыли до налогообложения в размере 25 % от оплаченной суммы уставного капитала. Целью создания резервного фонда является покрытие общих рисков, вытекающих из основной деятельности банка, по которым не формируются специальные резервы. Он может быть также использован на выплату процентов по выпущенным банком облигациям при недостаточности текущей прибыли и на увеличение уставного капитала банка. При расчете нормативов достаточности собственного капитала резервный капитал, законодательно созданный, в международной практике относится к капиталу 1 уровня, т.е. к основному капиталу. Расчёт собственных средств (капитала) Сбербанка по состоянию на 1 января 2021 года показаны в таблице 2.3. Таблица 2.3 – Расчёт собственных по состоянию на 1 января 2021 года Наименование показателя Собственные средства (капитал) Источники базового капитала Уставный капитал кредитной организации: Эмиссионный доход средств (капитала) Сбербанка Остаток на отчётную дату 4 741 066 308 3 766 059 636 8 710 844 228 054 226 Минимальные размеры резервного фонда, порядок его формирования и использования устанавливается Банком России и закрепляется уставом банка, но он не может составлять менее 5% величины уставного капитала банка. Отчисления в резервный фонд производятся за счет чистой прибыли отчетного года, остающейся в распоряжении банка после уплаты налогов и других обязательных платежей. Использование средств резервного фонда на покрытие убытков по итогам работы за год утверждается решением совета директоров или решением общего собрания участников. Ниже приведен рисунок 2.1 состава источников основного и дополнительного капитала. 22 Собственный капитал банка Основной капитал Дополнительный капитал Субординированный кредит Уставный капитал Прирост стоимости имущества за счет переоценки Эмиссионный доход Резервный капитал Прибыль предшествующих лет Прибыль текущего года Рисунок 2.1 – Состав источников основного и дополнительного капитала Резервный фонд формируется только в денежной форме (запрещается формирование ценными бумагами, материальными ценностями). Добавочный капитал - это собственный капитал банка, который не является результатом его коммерческой деятельности, это любые «излишки» собственного капитала банка, которые возникают по каким-то внешним причинам, т.е. не являются результатом его собственной деятельности, одновременно не могут считаться собственностью и других участников рынка. Средства резервного фонда учитываются кредитными организациями на балансовом счете 10701 «Резервный фонд». Счет пассивный. 23 По кредиту счета 10701 зачисляются суммы, направленные на формирование (пополнение) резервного фонда, в корреспонденции со счетами по учету прибыли прошлого года, нераспределенной прибыли или выплат из прибыли после налогообложения. По дебету счета 10701 списываются суммы при использовании средств резервного фонда в соответствии с законодательством Российской Федерации. Порядок ведения аналитического учета определяется кредитной организацией. Формирование текущей прибыли определяется правильностью признания доходов и расходов в течение отчетного года на счетах 706 и правильностью отражения корректирующих операций СПОД на счетах 707 после отчетной даты, но до даты составления годового отчета. Особенности формирования текущей прибыли зависят от операций, прошедших в течение года и после отчетной даты. Добавочный капитал состоит из трех элементов: 1. Прирост стоимости имущества при переоценке. Это средства, полученные в результате проведенной переоценки основных фондов. 2. Эмиссионный доход - это превышение выручки от продажи по рыночным ценам акций банка над их номинальной стоимостью и соответствующая часть общего вклада акционера в капитал банка, а потому по итогам года эмиссионный доход обычно присоединяется к уставному капиталу банка, что сопровождается либо некоторым увеличением номинальной стоимости всех акций. 3. Стоимость безвозмездно полученного имущества. Его видами являются дары, пожертвования, награды, призы и т.п. В целом для банков такой способ увеличения капитала совсем не характерен. Порядок аналитического учета на счетах по учету добавочного капитала 10601, 10602 определяется кредитной организацией. На счете 10603 учитывается положительная переоценка ценных бумаг, имеющихся в наличии для продажи. 24 По кредиту счета зачисляются суммы превышения текущей (справедливой) стоимости ценных бумаг над их балансовой стоимостью в корреспонденции со счетами по учету положительных разниц переоценки ценных бумаг, имеющихся в наличии для продажи. По дебету счета списываются суммы: - уменьшения положительной переоценки ценных бумаг, имеющихся в наличии для продажи, в корреспонденции со счетами по учету положительных разниц переоценки ценных бумаг, имеющихся в наличии для продажи; - положительной переоценки ценных бумаг, имеющихся в наличии для продажи, при их выбытии (реализации) в корреспонденции со счетом по учету доходов. На счете 10605 учитывается отрицательная переоценка ценных бумаг, имеющихся в наличии для продажи. По дебету счета отражаются суммы превышения балансовой стоимости ценных бумаг над их текущей (справедливой) стоимостью в корреспонденции со счетами по учету отрицательных разниц переоценки ценных бумаг, имеющихся в наличии для продажи. По кредиту счета отражаются суммы: - уменьшения отрицательной переоценки в корреспонденции со счетами по учету отрицательных разниц переоценки ценных бумаг, имеющихся в наличии для продажи; - отрицательной переоценки ценных бумаг, имеющихся в наличии для продажи при их выбытии (реализации) в корреспонденции со счетом по учету расходов. Таким образом, рассмотрев состав источников уставного капитала банка, мы пришли к выводу, что под собственным капиталом понимается совокупность средств, которая формируется при образовании банка (уставный капитал). Уставной капитал банка состоит из двух уровней добавочного и резервного капитала. Добавочный капитал - это собственный 25 капитал банка, это любые «излишки» собственного капитала банка, т.е. не являются результатом его собственной деятельности. Добавочный капитал состоит из трех элементов: прироста стоимости имущества при переоценке; эмиссионного дохода и стоимости безвозмездно полученного имущества. Средства резервного фонда учитываются кредитными организациями на балансовом счете 10701 «Резервный фонд». Добавочный капитал учитывается на пассивном балансовом счете 106 «Добавочный капитал». 2.3 Порядок изменения величины уставного капитала коммерческого банка Банк увеличение Уставного капитала может осуществлять с определенной целью: например, для расширения возможности банка в осуществлении кредитных и гарантийных операций. В соответствии с нормативом, характеризующим отношение капитала банка к его обязательствам, банк имеет возможность привлекать и размещать гораздо большую сумму средств, чем прирост собственного капитала. Иногда целью операции может быть укрепление позиций банка на финансовом рынке (приложение А). Стремление любой ценой увеличить Уставный капитал зачастую оборачивается значительными финансовыми потерями. Поэтому следующим этапом после определения цели эмиссии акций следует проанализировать риски и осуществить меры по их снижению. Выпуски ценных бумаг банков подлежат государственной регистрации в регистрирующих органах: департаменте лицензирования деятельности и финансового оздоровления кредитных организаций Банка России или территориальном учреждении Банка России (Главные управления, Национальные банки). В Департаменте лицензирования деятельности и финансового оздоровления кредитных организаций Банка России регистрируются: 26 - выпуски акций банков с уставным капиталом 700 млн. рублей и более (включая в расчет предполагаемые итоги выпуска) или с долей иностранного участия (в том числе физических и юридических лиц из стран СНГ) свыше 50%; - выпуски облигаций банков на сумму 200 млн. рублей и выше; - выпуски ценных бумаг при реорганизации банков. Остальные выпуски ценных бумаг регистрируются в территориальных учреждениях Банка России. Банк, созданный в форме акционерного общества, формирует свой уставный капитал из номинальной стоимости акций, приобретенных акционерами. При этом уставом банка должны быть определены количество, номинальная стоимость акций, приобретенных акционерами (размещенные акции), и права, предоставляемые этими акциями. Уставом кредитной организации могут быть определены порядок и условия размещения обществом объявленных акций. Так, новая эмиссия акций может осуществляться лишь после полной оплаты акционера ми всех ранее размещенных кредитной организацией акций. Номинальная стоимость акций должна выражаться в российских рублях. Банк может выпускать обыкновенные и привилегированные акции: - обыкновенные акции независимо от порядкового номера и времени выпуска должны иметь одинаковую номинальную стоимость и предоставлять их владельцам одинаковый объем прав; - номинальная стоимость размещенных привилегированных акций не должна превышать 25% от зарегистрированного уставного капитала кредитной организации. Процедура выпуска акции при учреждении банка и последующих эмиссий имеет ряд отличительных особенностей. При создании банка в форме акционерного общества путем учреждения или реорганизации все акции размещаются среди его учредителей. Оплата акций банка при его учреждении производится учредителями по номинальной стоимости. Если в 27 результате преобразования создается банк в форме акционерного общества с уставным капиталом большим, чем уставный капитал преобразуемой кредитной организации, установленном для оплата вновь акций создаваемых производится кредитных в порядке, организаций, и осуществляется лишь за счет дополнительных взносов учредителей или распределяется между учредителями - при увеличении уставного капитала кредитной организации за счет капитализации других ее фондов в установленном законодательством и учредителями порядке (приложение Б). Решение о новой величине уставного капитала принимается одно временно с принятием решения о преобразовании кредитной организации из одной организационно-правовой формы в другую. Регистрация выпуска акций банка сопровождается регистрацией проспекта эмиссии, если выполняется хотя бы одно из следующих условий: - размещение ценных бумаг производится среди неограниченного круга лиц или заранее известного круга лиц, число которых превышает 500; - если общий объем эмиссии превышает 50 тысяч минимальных размеров оплаты труда. Важным является положение, согласно которому предварительное согласие на приобретение более 20% акций банка должно быть получено до заключения сделок, связанных с приобретением акций кредитной организации. 2.4 Пути увеличения собственного капитала банка С 1 января 2007г. вступили в силу поправки в банковское законодательство, согласно которым кредитные организации с капиталом менее 5 млн. евро (их в России около 40%) не имеют права уменьшать размер собственных средств, с которым они встретили нынешний год. Если регулятор зафиксирует уменьшение 28 собственного капитала ниже 5 миллионной отметки и кредитная организация не исправит положение в течение трех месяцев, то лицензия будет отозвана. В связи с этим у банков появилась необходимость увеличивать собственный капитал. Выделяют следующие источники наращивания капитала: 1. Дополнительные взносы в уставный капитал, которые могут делать прежние и/или новые участники (акционеры или пайщики) банка. Это один из основных источников роста собственных средств российских банков на современном этапе. Этот источник привлекателен, в частности, тем, что не связан с необходимостью платить дополнительные налоги. Однако он весьма сложен: банк должен убедить участников, включая потенциальных, в том, что отвлечение их средств на пополнение капитала банка оправдано, и доказательством тому может служить обеспечение участникам приемлемого уровня доходов в виде дивидендов. Следовательно, дивиденды - это та цена, которую банк должен платить, если он намерен воспользоваться рассматриваемым источником увеличения своего капитала. Эта цена может оказаться тяжелым бременем для банка. Своеобразным стимулятором для банков в форме акционерных обществ здесь мог бы стать инструмент привилегированных акций с фиксированным дивидендом, дающий акционерам определенные гарантии получения дохода в виде дивидендов. Однако следует иметь в виду, что полученное таким путем приращение уставного капитала может быть включено только в состав дополнительного капитала, а он при расчете собственного капитала будет учтен в размере, не превышающем 100% основного капитала. Таким образом, на указанном пути имеются серьезные ограничения для экстенсивного увеличения банками своих капиталов. С уставным капиталом связана и другая важная проблема: в случае его увеличения рассматриваемым способом могут измениться доли участников в собственности банка, что в зависимости от обстоятельств может иметь как 29 положительные, так и отрицательные последствия либо для развития банка в целом, либо для отдельных групп его участников. После того как банку удалось найти состоятельных лиц, готовых внести средства в его уставный капитал, и все вопросы с ними в предварительном порядке согласованы, предстоит преодолеть многочисленные ограничения, установленные как в законодательстве, так и Центральным банком, пройти процедуры обоснований и согласований. Имеет значение и скорость увеличения банком своего уставного капитала. Дело в том, что новый размер уставного капитала - это и новые проблемы с его размещением, с количеством обслуживаемой клиентуры и ее запросами, новыми банковскими продуктами, с планированием всей деятельности организации, с квалификацией и умением ответственных сотрудников и т.д. С учетом этого уставный капитал (как и весь собственный капитал, целиком) неосмотрительно было бы наращивать чрезмерно высокими, скачкообразными темпами, т.е. такими, которые будут существенно обгонять темпы развития других сторон жизнедеятельности банка. 2. Прибыль также является важным источником увеличения собственных капиталов банков, значение которого в последнее время усиливается. В состав основного капитала банков включается только прибыль, подтвержденная аудиторским заключением. Если банк хочет включать в состав основного капитала прибыль и фонды текущего финансового года, то ему придется проводить промежуточные аудиторские проверки, что недешево стоит. Прибыль и фонды, не подтвержденные аудитором, можно включать только в состав дополнительного капитала. В нормальных условиях капитал в значительной мере формируется за счет генерируемых внутри банка средств специальных фондов и других собственных ресурсов. Такой путь наращивания капитала относительно быстр и экономичен, позволяет банку обойти некоторые сложные процедуры регистрации увеличения уставного капитала, избежать крупных затрат на 30 эмиссию новых акций и потерь, связанных с тем, что средства, идущие на пополнение уставного капитала акционерного банка, временно замораживаются на накопительном счете в ЦБ. Важно и то, что увеличение капитала за счет внутренних источников не несет опасности утраты существующими участниками контроля над банком, сдерживает падение их доли в собственности и сокращение дивиденда на акцию (пай). Однако этот путь тоже не лишен недостатков. Так, способность зарабатывать прибыль и обеспечивать приемлемую рентабельность зависит от внешних экономических условий, которыми банк, как правило, не может управлять, что нередко делает увеличение капитала за счет внутренних источников (прибыли) проблематичным. 3. Привлечение субординированных кредитов (займов). Этот способ не получил широкого развития. Для банка такая форма увеличения капитала может быть привлекательна тем, что ее применение равнозначно получению долгосрочного кредита и не влечет изменения структуры собственности. Субординированный кредит, полученный на срок более пяти лет, включается в расчет собственных средств банка-заемщика как элемент его дополнительного капитала. Величина субординированного кредита, включаемая в состав дополнительного капитала, не может превышать 50% основного капитала. В случае ликвидации банка-заемщика требования кредитора по предоставленному им субординированному кредиту могут быть удовлетворены только после полного удовлетворения требований иных кредиторов. Это условие подсказывает, что немного найдется желающих выдавать такие кредиты. Наконец, следует иметь в виду, что увеличение размера уставного капитала банка должно быть зафиксировано в его учредительных документах в форме внесения в них необходимых изменений и дополнений и после всевозможных согласований с Банком России зарегистрировано им, а последнее сопряжено с необходимостью пройти целый комплекс процедур, 31 соблюдая при этом массу формальных и неформальных условий, включая законодательно установленные ограничения. Пути увеличения собственного капитала отображено на рисунке 2.2. Прибыль компании Увеличения уставного капитала Безвозмездные пожертвования Собственный капитал Рисунок 2.2 – Пути увеличения собственного капитала Капитал банка можно увеличивать не только путем наращивания его «плюсующих» элементов (уставного капитала и др.), но и за счет уменьшения его «минусующих» составляющих. К последним можно отнести: 1. нематериальные активы (по остаточной стоимости), включая даже программные продукты и лицензии, вложения в создание (изготовление) и приобретение таких активов; 2. собственные акции, выкупленные у акционеров (включая акции, имеющие рыночную котировку), перешедшие к банку паи его участниковпайщиков; 3. часть вложений банка в акции (паи) других организаций; 4. просроченную дебиторскую задолженность длительностью свыше 30 календарных дней; 5. субординированные кредиты кредитным организациям-резидентам в части, которую последние учитывают в составе дополнительного капитала; Таким образом, можно сказать, что способов увеличения собственного капитала коммерческих банков достаточно много, но ни один из них не является достаточно простым и быстрым. 32 ЗАКЛЮЧЕНИЕ В курсовой работе были поставлены задачи по формированию и учету собственного капитала коммерческого банка. В процессе изучения объекта исследования раскрыта форма ПАО «Сбербанк» и его деятельность. Исходя, из поставленной задачи я определила, что собственный капитал банка является одним из ключевых факторов регулирования, с помощью которого осуществляется не только регулирование текущей деятельности отдельных коммерческих банков, но и всей банковской системы в целом. Под собственным капиталом, понимается совокупность средств, которая формируется при образовании банка (уставной капитал) и при его деятельности (нераспределенная прибыль, фонды и резервы). Собственный капитал банка состоит из различных фондов и резервов, имеющих свое целевое назначение и различные источники формирования. Главенствующая роль собственного капитала банка определена тем, что он выполняет несколько жизненно важных функций. Выполнение собственным капиталом своих функций определяет политику банка в области его дальнейшей деятельности, в области привлечения и размещения средств и даже в области формирования и поддержания определенного имиджа. Капитальная база российских банков характеризуется с положительной стороны: наблюдается динамика увеличения собственного капитала банковской системы, доля уставного капитала и эмиссионного дохода повысилась, количество кредитных организаций с капиталом менее 45 млн. рублей уменьшилось, а количество кредитных организаций с капиталом 180 млн. рублей и более – увеличилось, показатель достаточности капитала по банковскому сектору вырос с 16,8% до 20,9%. Для избежание проблем при формировании собственного капитала, необходимо обеспечить его достаточность, активно прибегая к эмиссии собственных ценных бумаг, при улучшении же ситуации, за счет 33 полученного дохода выкупить данные ценные бумаги, тем самым обеспечивая стабильность функционирования банка и его минимальную зависимость. Анализ существующей экономической ситуации позволяет выделить основные пути преодоления проблемы капитализации: усовершенствование налогового законодательства, усовершенствование нормативно-правовой базы, повышение прозрачности банковского капитала и результатов деятельности банков, улучшение качества надзора Центрального Банка за коммерческими способствующих банками, увеличению расширение капитала, перечня увеличение инструментов, требований Центрального банка относительно минимального размера уставного фонда для вновь создаваемых банков, повышение прибыльности банков путем уменьшения расходов и привлечение государства к участию в уставных капиталах банков. Для увеличения собственного капитала ПАО «Сбербанк» рекомендуется увеличить уставный капитал, повысить прибыльность путем уменьшения расходов, получить субординированный кредит, сократить статьи, уменьшающие основной капитал банка. 34 СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 1. Конституция Российской Федерации: принята всенародным голосованием 12 декабря 1993 года: с изменениями, одобренными в ходе общероссийского голосования 1 июля 2020 года. – URL: https://docs.cntd.ru/document/9004937 (дата обращения: 15.04.2022). – Текст: электронный. 2. О банках и банковской деятельности: федеральный закон от 02.12.1990 № 395-1: текст с изменениями от 01.04.2022 – Текст электронный // КонсультантПлюс – студенту и преподавателю. – URL: http://www.consultant.ru/document/cons_doc_LAW_5842/ – (дата обращения: 20.04.2022). 3. Гражданский кодекс Российской Федерации: федеральный закон от 30.11.1994 № 51-ФЗ: текст с изменениями от 25.02.2022 [принят Государственной Думой 21 октября 1994 года] – Текст электронный // КонсультантПлюс – студенту и преподавателю. http://www.consultant.ru/document/cons_doc_LAW_5142/ (дата – URL: обращения: 20.04.2022). 4. Об акционерных обществах: федеральный закон от 26.12.1995 № 208-ФЗ: текст с изменениями от 25.02.2022 [принят Государственной Думой 24 ноября 1995 года] – Текст электронный // КонсультантПлюс – студенту и преподавателю. URL: http://www.consultant.ru/document/cons_doc_LAW_8743/ (дата обращения: 20.04.2022). 5. Об обществах с ограниченной ответственностью: федеральный закон от 08.02.1998 № 14-ФЗ: текст с изменениями от 25.02.2022 [принят Государственной Думой 14 января 1998 года: одобрен Советом Федерации 28 января 1998 года] – Текст электронный // КонсультантПлюс – студенту и преподавателю.URL:http://www.consultant.ru/document/cons_doc_LAW_17819/ (дата обращения: 20.04.2022). 35 6. О государственных и муниципальных унитарных предприятиях: федеральный закон от 14.11.2002 № 161-ФЗ: текст с изменениями от 30.12.2021 [принят Государственной Думой 11 октября 2002 года: одобрен Советом Федерации 30 октября 2002 года] – Текст электронный // КонсультантПлюс – студенту и преподавателю. URL: http://www.consultant.ru/document/cons_doc_LAW_39768/ (дата обращения: 20.04.2022). 7. Налоговый Кодекс Российской Федерации: федеральный закон от 5.08.2000 № 118-ФЗ: текст с изменениями от 27.11.2017 [принят Государственной Думой 19 июля 2000 года: одобрен Советом Федерации 26 июля 2000 года] – Текст электронный // КонсультантПлюс – студенту и преподавателю.URL:http://www.consultant.ru/document/cons_doc_LAW_28126/ (дата обращения: 20.04.2022). 8. Об иностранных федеральный закон от инвестициях в Российской Федерации: 09.07.1999 № 160-ФЗ: текст с изменениями от 02.07.2021 [принят Государственной Думой 25 июня 1999 года: одобрен Советом Федерации 2 КонсультантПлюс – июля 1999 студенту года] – и Текст электронный преподавателю. // URL: http://www.consultant.ru/document/cons_doc_LAW_16283/ (дата обращения: 20.04.2022). 9. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ Приказ МФ РФ от 29.07.1998 № 34н: текст с изменениями от 11.04.2018 – Текст электронный // КонсультантПлюс – студенту и преподавателю.URL:http://www.consultant.ru/document/cons_doc_LAW_20081/ (дата обращения: 20.04.2022). 10. О центральном банке российской федерации (Банке России): федеральный закон от 10 июля 2002 года № 86-ФЗ: текст с изменениями от 30.12.2021 [принят Государственной Думой 27 июня 2002 года] – Текст электронный // КонсультантПлюс – студенту и преподавателю. URL: 36 http://www.consultant.ru/document/cons_doc_LAW_37570/ (дата обращения: 20.04.2022). 11. Кузнецова, Е.И., Деньги, кредит, банки: учебник / Е.И. Кузнецова. — Москва: КноРус, 2022. — 305 с. — ISBN 978-5-406-00291-9. — URL:https://book.ru/book/942969 (дата обращения: 19.04.2022). — Текст: электронный. 12. Курныкина, О.В., Бухгалтерский учет в коммерческих банках: учебник / О.В. Курныкина, Н.Э. Соколинская. — Москва: КноРус, 2021. — 367 с. — ISBN 978-5-406-08819-7. — URL:https://book.ru/book/941003 (дата обращения: 19.04.2022). — Текст: электронный. 13. Маркова, О.М., Организация деятельности коммерческого банка: учебник / О.М. Маркова. — Москва: КноРус, 2021. — 531 с. — ISBN 978-5406-07656-9. — URL:https://book.ru/book/938805 (дата обращения: 19.04.2022). — Текс: электронный. 14. Соколинская, Н.Э., Анализ и оценка финансового состояния коммерческого банка на основе международных стандартов финансовой отчетности: учебное пособие / Н.Э. Соколинская. — Москва: Русайнс, 2021. — 260 с. — ISBN 978-5-4365-8461-4. — URL:https://book.ru/book/941952 (дата обращения: 19.04.2022). — Текст: электронный. 15. Стихиляс, И.В., Банковское дело: учебное пособие / И.В. Стихиляс, Л.А. Сахарова. — Москва: Русайнс, 2022. — 135 с. — ISBN 978-54365-0863-4. — URL:https://book.ru/book/943320 (дата обращения: 19.04.2022). — Текст: электронный. 16. Травкина, Е.В., Рынок банковских услуг: проблемы и направления развития: монография / Е.В. Травкина. — Москва: КноРус, 2021. — 163 с. — ISBN 978-5-406-09099-2. — URL:https://book.ru/book/942269 (дата обращения: 19.04.2022). — Текст: электронный. 37 ПРИЛОЖЕНИЕ А Консолидированный отчет об изменениях в капитале ПАО «Сбербанк» 38 ПРИЛОЖЕНИЕ Б Структура источников собственных средств ПАО «Сбербанк» за 2019-2021 гг. Наименование показателя 2019 год 2020 год 2021 год 67760844 67760844 67760844 0 0 0 Эмиссионный доход 228054226 228054226 22805422 Переоценка по -46427290 39900064 54667423 66357126 45400901 39933964 1790492964 1945987988 2311638441 218387307 498289433 653565405 2328152606 2828920885 3359147732 Средства акционеров (участников) Собственные акции (доли), выкупленные у акционеров (участников) справедливой стоимости ценных бумаг, имеющихся в наличии для продажи Переоценка основных средств, уменьшенная на отложенное налоговое обязательство Нераспределенная прибыль (непокрытые убытки) прошлых лет Неиспользованная прибыль (убыток) за отчетный период Всего источников собственных средств 39 40