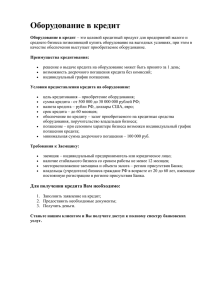

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РЕСПУБЛИКИ БЕЛАРУСЬ УО "БЕЛОРУССКИЙ ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ" Кафедра денежного обращения, кредита и фондового рынка КУРСОВАЯ РАБОТА по дисциплине: Денежное обращение и кредит на тему: Банковский кредит, его виды и роль Студентка ФФБД, 2 курс, ДФФ-1 М. А. Лис Руководитель ассист. каф. ден. обращ., кредита и фонд. рынка Н. П. Моради Сани МИНСК 2021 РЕФЕРАТ Курсовая работа: 39 с., 3 рис., 19 источников, 2 прил. БАНКОВСКИЙ КРЕДИТ, КРЕДИТНЫЕ ОТНОШЕНИЯ, ПРИНЦИПЫ КРЕДИТОВАНИЯ, КРЕДИТОДАТЕЛЬ, КРЕДИТОПОЛУЧАТЕЛЬ, КРЕДИТНЫЙ ДОГОВОР, ГРАНИЦЫ КРЕДИТА. Объект исследования - система экономических отношений между кредитором и заемщиком по поводу возвратного движения ссужаемой стоимости. Предмет исследования - движение ссудного капитала, предоставляемого банками взаймы за плату во временное пользование. Цель работы: изучение классификации банковского кредита, определение его роли, а также проблем и перспектив развития банковского кредита в современных условиях Республики Беларусь. Методы исследования: сравнительного анализа, группировок, табличный. Исследования и разработки: раскрыта сущность банковского кредита, поведена его классификация, охарактеризовано состояние развития банковского кредита в Республике Беларусь, выявлены проблемы и определены перспективы его развития в современных условиях. Автор работы подтверждает, что приведенный в курсовой работе расчетно-аналитический материал правильно и объективно отражает состояние исследуемого процесса, а все заимствованные из литературных и других источников теоретические, методологические и методические положения к концепции сопровождаются ссылками на их авторов. 2 СОДЕРЖАНИЕ Введение ....................................................................................................................... 4 1 Роль кредита. Понятие границ кредита ................................................................. 6 1.1 Сущность кредита .............................................................................................. 6 1.2 Роль кредита в эффективности денежно-кредитной политики..................... 7 2 Виды банковского кредита, их характеристика .................................................. 11 3 Анализ кредита как инструмента денежно-кредитной политики ..................... 22 3.1 Действующая практика кредитования в Республике Беларусь .................. 22 3.2 Зарубежный опыт кредитования .................................................................... 25 3.3 Совершенствование кредитования в Республике Беларусь ........................ 27 4 Причины нарушения границ кредита и пути их восстановления ..................... 30 Заключение ................................................................................................................ 33 Список использованных источников ...................................................................... 35 Приложение А Динамика выдачи кредитов банками субъектам малого и среднего предпринимательства (2019-2021 гг.) ..................................................... 37 Приложение Б Абсолютный прирост выдачи кредитов банками субъектам малого и среднего предпринимательства (2019-2021 гг.) ..................................... 38 3 Введение Преобладавшая до недавнего времени государственная форма собственности предполагала в основном централизованное бюджетное финансирование предприятий. Существовавшая ранее система, при которой бюджетные средства выделялись в рамках государственного планирования развития экономики, не учитывала необходимости четкого законодательного регулирования финансово-кредитных вопросов. С развитием в нашей стране рыночных отношений, появлением предприятий различных форм собственности (как частной, так и государственной, коллективной) особое значение приобретает проблема четкого правового регулирования финансово-кредитных отношений субъектов предпринимательской деятельности. Наличие товарного производства и денег обусловливает существование и функционирование кредита. С развитием товарного производства кредит становится обязательным атрибутом хозяйствования. Кредит содействует закреплению хозяйственно-финансовой деятельности предприятия, так как он является необходимым условием производственных фондов и фондов обращения в условиях расширенного воспроизводства, даёт возможность беспрерывно совершать процесс оборачивания и как следствие влияет производству и реализации продукции. Таким образом, кредит является объективной категорией, составной частью товарно-денежных отношений, а его необходимость вызвана существованием именно товарно-денежных отношений. Структура данной работы, которая включает введение, четыре главы, заключение, список литературы, обусловлена ее целью и задачами. Целью данной работы является изучение теоретических и практических аспектов банковского кредита и определение его роли в экономике. Достижение поставленной цели требует решения следующих основных задач: раскрыть сущность понятия «кредит»; рассмотреть функции и законы кредита; рассмотреть виды и формы кредита; раскрыть сущность границ кредита; провести анализ влияния объема выданных банками кредитов на макроэкономические показатели страны; рассмотреть текущую ситуацию на белорусском рынке кредитования, выявить проблемы и предложить пути их преодоления. Объектом исследования являются кредитные отношения между субъектами, возникающие в процессе банковского кредитования. Предметом исследования является выявление роли банковского кредита в развитии рыночной экономики. 4 В первой главе курсовой работы рассмотрена сущность понятий «кредит», «границы кредита». Раскрыты функции и законы кредита, его формы и виды. Приведена в общих чертах роль кредита в экономике и в денежнокредитной политике. Во второй главе рассмотрены виды банковского кредита, их определения и сущности. В третьей главе работы произведен анализ кредита как инструмента денежнокредитной политики, рассмотрена практика кредитования в Республике Беларусь, зарубежный опыт, а также совершенствования кредитования в Республике Беларусь. В четвертой главе работы выявлены проблемы нарушения границ кредита, а также причины их нарушения. Установлены пути решения данной проблемы. При написании курсовой работы использовались труды ведущих специалистов, статьи в научной и периодической литературе по исследуемой проблеме, данные банковской статистики, а также информация официальных сайтов в сети Интернет. 5 1 Роль кредита. Понятие границ кредита 1.1 Сущность кредита Кредит - не всякое общественное отношение, а лишь такое, которое отражает экономические связи, движение стоимости. Сущность кредита иногда отождествляется с его содержанием, природой и даже причиной возникновения. Эти понятия не тождественны, потому что содержание выражает как внутреннее состояние кредита, так и его внешние связи (с производством, обращением, другими экономическими категориями). Сущность же кредита обращена к внутренним свойствам, выступает как главное в содержании этой экономической категории. К сущности кредита примыкает и его природа, трактуемая как врожденные свойства, естественное состояние. В широком смысле природа кредита - это не какой-то его отдельный вид, а все кредитные отношения во всем многообразии их форм. Природа кредита - это не только его сущность, но и форма существования. Сущность кредита тесно связана с его необходимостью и причинами. Причина выражает связь кредита с многообразными экономическими процессами. Причина может вызвать разные следствия, наряду с кредитом и другие экономические явления. Поэтому причина не дает исчерпывающей характеристики сущности данной экономической категории. Поэтому при выявлении сущности кредита важно придерживаться следующих методологических принципов: 1. Все разновидности кредита должны отражать его сущность независимо от той формы, в которой он выступает. 2. Вопрос о сущности кредита надо рассматривать по отношению к совокупности кредитных сделок. 3. Анализ сущности кредита предполагает раскрытие ряда его конкретных характеристик, которые показывают сущность в целом. В связи с этим, для того, чтобы раскрыть сущность кредита рассмотрим структуру кредита, стадии движения и основу кредита. Структура есть то, что остается устойчивым, неизменным в кредите. Как объект исследования кредит состоит из элементов, находящихся в тесном взаимодействии друг с другом. Такими элементами являются субъекты его отношений. Вступая в кредитные отношения, кредитор и заемщик демонстрируют единство своих целей и интересов. Отношения между кредитором и заемщиком, их связь друг с другом представляют собой отношения двух субъектов, выступающих, во-первых, как юридически самостоятельные лица, во-вторых, как участники кредитных отношений, обеспечивающие 6 имущественную ответственность друг перед другом, в-третьих, как субъекты, проявляющие взаимный экономический интерес друг к другу. Связи между субъектами кредитных отношений характеризуются устойчивостью, постоянством, определяются рамками кредита как целостной системы, как особых отношений, обладающих определенными свойствами. Помимо кредиторов и заемщиков, элементом структуры кредитных отношений является объект передачи - то, что передается от кредитора к заемщику и что совершает свой обратный путь от заемщика к кредитору. Объектом передачи выступает ссуженная стоимость, как особая часть стоимости. Прежде всего, она представляет собой своеобразную нереализованную стоимость. Благодаря кредиту стоимость, временно остановившаяся в своем движении, продолжает путь, переходя к новому владельцу, у которого обозначилась потребность в ее использовании на нужды производства и обращения. Рисунок 1.1 – Структура кредита Примечание - Источник: [4] Банковский кредит - движение ссудного капитала, предоставляемого банками взаймы за плату на принципах материальной обеспеченности, целевой направленности, срочности, возвратности и платности. Кредитные отношения в экономике базируются на определенной методологической основе, одним из элементов которой выступают принципы, строго соблюдаемые при практической организации любой операции на рынке ссудных капиталов. Эти принципы стихийно складывались еще на первом этапе развития кредита, а в дальнейшем нашли прямое отражение в общегосударственном и международном кредитном законодательствах. Принципы кредитных отношений: Возвратность кредита; Срочность кредита; Платность кредита; Обеспеченность кредита; Целевой характер кредита; Дифференцированный характер кредита. 1.2 Роль кредита в эффективности денежно-кредитной политики В рыночной экономике роль кредита исключительно высока. Каждая организация как самостоятельный субъект рынка функционирует в режиме 7 самофинансирования. В любой момент она должна иметь определенную сумму средств. Эти средства постоянно совершают непрерывный кругооборот. В процессе последнего у организации может возникнуть потребность во временных дополнительных средствах или, наоборот, её денежные ресурсы временно высвобождаются. Эти колебания четко улавливаются при помощи кредитного механизма. Тем самым осуществляется саморегулирование величины средств, необходимых для совершения хозяйственной деятельности. Благодаря именно кредиту, организации располагают в любой момент такой суммой денежных средств, которая необходима для нормальной работы. Например, при сезонных условиях снабжения производства или реализации продукции кредит нужен для формирования временных запасов. Особенно важна роль кредита для пополнения оборотных средств, потребности в которых у любой организации не стабильны: то увеличиваются, то уменьшаются (величины производственных запасов колеблются в зависимости от сроков поступления сырья и материалов). Величины остатков готовых изделий и необходимых предприятию денежных средств также зависят от условий поставки, сроков получения платежей от покупателей, оплаты счетов поставщиков, выплаты заработной платы и т.д. В связи с этим, несмотря на равномерный процесс производства, у предприятий даже несезонных отраслей в процессе кругооборота средств постоянно образуются кратковременные отклонения от установленных средних величин. Объективный процесс притока и оттока средств у отдельных предприятий требует гибкой системы организации движения капитала. Велика роль кредита и в процессе воспроизводства основных фондов. Организациям часто нужны средства до того, как они накопят прибыль в размерах, достаточных для инвестиций. Использование заемных средств позволяет совершенствовать технологию производства, быстро переходить к выпуску новых видов продукции, а, следовательно, расширять или стабильно поддерживать на рынке свою долю реализуемой продукции. Сочетание собственных ресурсов предприятий с заемными средствами дает возможность им эффективно эксплуатировать основные фонды, наращивать объемы производства конкурентоспособной продукции. Большое значение кредит имеет в регулировании ликвидности банковской системы, а также в создании эффективного механизма финансирования государственных расходов. Понятие роли экономических категорий характеризуют конкретное проявление их функций в данных социально-экономических условиях. Роль кредита выражает результат функционирования кредитных отношений и определяется сущностью последних, т.е. имеет объективную природу: Банковский кредит в современных условиях выступает как фактор децентрализации развития экономики. 8 Усиление роли кредитных отношений, как средства, стимулирующего развитие производства, проявляется в разных аспектах. Кредит является обязательным условием расширенного воспроизводства, важной частью деятельности предприятий различных форм собственности. Кредит способствует техническому прогрессу, становится источником капитальных вложений, выступает рычагом стимулирования живого и овеществлённого труда в государственном, кооперативном и частном секторах. Повышение роли кредита как экономического стимула наиболее ярко проявляется при соблюдении принципа дифференцированности кредитования. С одной стороны, усиливается кредитная помощь хорошо работающим предприятиям, организациям, фермерским хозяйствам, с другой - увеличивается роль экономического воздействия на плохо работающие хозяйства. Кредит содействует укреплению финансово-хозяйственной деятельности предприятия, так как он является необходимым условием кругооборота производственных фондов и фондов обращения в условиях расширенного воспроизводства, даёт возможность непрерывно осуществлять процесс обращения и, следовательно, способствует производству и реализации продукции. Он разрешает противоречие между необходимостью свободного перехода капитала из одних отраслей производства в другие и закрепленностью производственного капитала в определенной натуральной форме, позволяет преодолевать ограниченность индивидуального капитала. Кредит также необходим как эластичный механизм перемещения капитала из одних отраслей в другие и управления нормой прибыли. Система банковского кредитования прямо влияет на формирование пропорций производства, так как выдача кредитов способствует развитию тех или иных производств. Следует отметить роль кредита в обеспечении научно-технического прогресса. Его влияние на повышение технического и технологического уровня воспроизводственного процесса осуществляется, прежде всего, косвенным путём: через обеспечение непрерывности производства, стимулирование увеличения выпуска продукции, укрепления хозрасчёта. Вместе с тем кредит прямо выступает фактором, обеспечивающим НТП, так как он является важнейшим источником капитальных вложений. Эффективность кредитных рычагов развития НТП определяется проводимой кредитной политикой. Велика роль кредита в экономии издержек обращения. Развитие безналичных расчётов позволяет сокращать налично-денежный оборот, заменяя денежные знаки кредитными орудиями обращения. Это значительно уменьшает издержки обращения за счёт снижения расходов по выпуску, учёту и хранению денежных знаков. К тому же многократное использование свободных денежных средств на основе кредитного 9 перераспределения увеличивает скорость оборота денег, что позволяет удовлетворять потребности воспроизводственного процесса при относительно небольшой денежной массе. С помощью кредита достигается наиболее рациональная структура источников оборотных средств, способствующая росту эффективности производства Значительна роль кредита и в социальной сфере. Социальный потенциал кредита раскрывается во многих аспектах его функционирования. Все кредиты имеют социальную направленность, так как на их основе повышается эффективность общественного воспроизводства и, соответственно, более полно удовлетворяются потребности общества, растёт жизненный уровень. Являясь одним из факторов внедрения прогрессивной техники и технологии, кредит способствует сокращению тяжёлого и малоквалифицированного труда, росту производительности общественного труда и, в конечном счёте, доходов населения. Велика роль кредита во внешнеэкономическом обороте. Кредит создает благоприятные условия для расширения международных экономических связей, позволяет осуществлять импорт товаров при пассивном торговом балансе, является фактором развития МРТ. Вывод: Банковский кредит - движение ссудного капитала, предоставляемого банками взаймы за плату на принципах материальной обеспеченности, целевой направленности, срочности, возвратности и платности. Роль кредита как экономической категории - это результат функционирования кредитных отношений. Банковский кредит в современных условиях выступает как фактор децентрализации развития экономики. Усиление роли кредитных отношений, как средства, стимулирующего развитие производства, проявляется в разных аспектах. Кредит является обязательным условием расширенного воспроизводства, важной частью деятельности предприятий различных форм собственности, способствует техническому прогрессу, становится источником капитальных вложений, выступает рычагом стимулирования живого и овеществлённого труда в государственном, кооперативном и частном секторах. Также кредит содействует укреплению финансово-хозяйственной деятельности предприятия, играет важную роль в обеспечении научно-технического прогресса, в экономии издержек обращения, в социальной сфере и во внешнеэкономическом обороте. Роль кредита в экономике значительна и многогранна, что проявляется как на макроуровне, так и на уровне отдельных хозяйствующих субъектов. Она является динамичной и изменяется в зависимости от конкретных задач и целей экономического развития. 10 2 Виды банковского кредита, их характеристика Классифицировать банковский кредит можно на основании различных признаков. По назначению банковские кредиты могут быть разделены на: промышленные, сельскохозяйственные, торговые, инвестиционные, потребительские, ипотечные. Промышленные кредиты предоставляются предприятиям и организациям на развитие производства, на покрытие расходов по покупке материалов и т.п. Сельскохозяйственные кредиты предоставляются фермерам, крестьянским хозяйствам с целью содействия их деятельности по обработке земли, сбору урожая и т.п. Потребительские кредиты предоставляются физическим лицам на покрытие неотложных нужд, ремонт и покупку квартир, домов и т.п. Ипотечные кредиты выдаются под залог недвижимости с целью строительства, приобретения или реконструкции жилья. В зависимости от субъектов кредитных отношений различают: кредиты компаниям и организациям (в кредитные отношения вступает поставщик, разрешающий отсрочку платежей, и покупатель, выписывающий вексель как обязательство заплатить за полученный товар через определённый период); кредиты частным лицам (непосредственными участниками кредитной сделки являются физические лица); кредиты органам государственной власти (государство берёт кредит на определённый срок и на определённых условиях); кредиты другим банкам (межбанковские кредиты). В зависимости от указанного в кредитном договоре срока кредитования банковские кредиты классифицируются на: онкольные; краткосрочные (до 1 года); среднесрочные (от 1 года до 3-х лет); долгосрочный (свыше 3-х лет). 11 Особенностью онкольного кредита является то, что он предоставляется фирмезаемщику без указания срока его использования с обязательством заемщика погасить его по первому требованию кредитора. Этот кредит подлежит возврату в фиксированный срок после поступления официального уведомления от кредитора. В большинстве стран онкольный кредит используется редко, так как требует стабильных условий на рынке ссудных капиталов и в экономике в целом. К краткосрочным кредитам относятся кредиты со сроком полного погашения, первоначально установленным кредитным договором, до одного года включительно, а также кредиты, предоставленные по возобновляемым кредитным линиям и при овердрафтном кредитовании. Среднесрочный кредит предоставляется на срок до 1 года на цели как производственного, так и чисто коммерческого характера. Долгосрочный кредит используется, как правило, в инвестиционных целях. Как и среднесрочный, он обслуживает движение основных средств, отличаясь большими объемами передаваемых кредитных ресурсов. В зависимости от наличия обеспечения банковские кредиты классифицируются на: доверительные кредиты (бланковые); обеспеченные кредиты; кредиты под финансовые гарантии третьих лиц. Доверительные кредиты обычно применяются в процессе кредитования постоянных клиентов, которые пользуются полным доверием банка. Единственной формой обеспечения доверительного кредита является кредитный договор. Как правило, бланковый кредит предоставляется банком, осуществляющим расчетно-кассовое обслуживание фирмы. Хотя формально он носит необеспеченный характер, но фактически обеспечивается размером дебиторской задолженности фирмы и его средствами на расчетном, а также других счетах в этом же банке. Обеспеченный кредит — это основная разновидность современного банковского кредита. Данный кредит подразумевает наличие каких-либо гарантий погашения задолженности заемщика. К таким гарантиям можно отнести залог или поручительство третьих лиц. Кредиты с обеспечением, как правило, имеют более мягкие условия чем необеспеченные, так как риск их невозврата гораздо меньше. Кредиты, выдаваемые под финансовые гарантии третьих лиц, получили широкое распространение прежде всего в сфере долгосрочного кредитования. Реальным выражением финансовой гарантии служит юридически оформленное 12 обязательство со стороны гаранта возместить фактически нанесенный кредитору ущерб при нарушении заемщиком условий кредитования. В зависимости от уровня риска банковские кредиты классифицируются на: стандартные; нестандартные. К стандартным относятся кредиты, предоставленные заёмщикам с устойчивым финансовым состоянием, которые имеют высокий кредитный рейтинг, а также не допускают просрочек в обслуживании ссудной задолженности. Нестандартные кредиты – это кредиты с повышенным риском, т.е. кредиты, предоставленные заёмщикам с невысоким кредитным рейтингом, без обеспечения или со слабым обеспечением (например, недостаточный его размер для покрытия обязательств заёмщика или невысокая ликвидность), а также кредиты, по которым была допущена просрочка платежей. В зависимости от метода предоставления банковские кредиты подразделяются на: одноразовые; перманентные; гарантированные. Одноразовые кредиты – это кредиты, решение о предоставлении которых принимается банком индивидуально в разрезе каждого кредитного договора. Например, ипотечный кредит, кредит на покупку автотранспортных средств и т.п. Большинство кредитов оформляется в форме разовых кредитов. Перманентные кредиты – это кредиты, которые предоставляются банком по мере возникновения у заёмщика потребности в ссудных средствах в пределах установленного лимита по кредитной линии. Выдача очередного транша по кредитной линии, как правило, осуществляется путём оплаты непосредственно с ссудного счёта предоставленных заёмщиком счетов на оплату (платежные поручения, чеки, инвойсы и т.п.) и без согласования с банком размера отдельного транша и его документального оформления. Гарантированные кредиты бывают двух типов: с предварительно оговоренной датой выдачи; с выдачей кредита по мере возникновения потребности в нём. Сущность гарантированного кредита заключается в предоставлении кредитором (банком) обязательства предоставить заёмщику кредит в определённой сумме и на протяжении конкретного периода времени в случае возникновения у клиента (заёмщика) потребности в ссудных средствах. 13 В зависимости от способа погашения выделяют банковские кредиты, которые погашаются: единоразово (одним платежом); постепенно (в рассрочку); согласно специфических условий, предусмотренных условиями кредитного соглашения; по требованию кредитора; с регрессией платежей. Единоразово (одним платежом), как правило, осуществляется возврат краткосрочных одноразовых кредитов (например, межбанковский кредит), а также кредитов, у которых источник погашения генерирует «разовый доход» (например, денежные средства, вырученные от реализации объекта недвижимости). Постепенный порядок погашения (в рассрочку) применяется преимущественно к долгосрочным кредитам (ипотечные кредиты, автокредиты), а также к перманентным кредитам в соответствии с условиями открытой кредитной линии. Специфические условия погашения кредитов предусматриваются некоторыми видами кредитных договоров. К ним в частности относится договор овердрафта, согласно которому все денежные средства, поступающие на расчётный счёт заёмщика, автоматически направляются банком на погашение ссудной задолженности. В данном случае инициатива погашения кредита находится не в руках заёмщика (как это происходит в большинстве случаев), а банка. По требованию кредитора может осуществляться погашение тех кредитов, по которым были нарушены условия кредитного договора (например, в случае нецелевого использования ссудных средств, непредставления кредитору необходимой финансовой отчётности, гибели/повреждения залогового имущества и т.п.). В некоторых случаях условиями кредитного договора могут быть предусмотрены финансовые ковенанты, в случае несоблюдения которых банк имеет право требовать от заёмщика досрочное погашение кредита в полной сумме или в некоторой его части. К таковым ковенантам могут относиться: минимальный объём собственного капитала, предельный размер кредиторской задолженности, минимально допустимый размер товарных остатков, доля активов, которые переданы в залог третьим лицам и т.п. С регрессией платежей осуществляется погашение кредита третьими лицами, например, гарантами или поручителями, в случае если заёмщик не может или отказывается погасить кредит самостоятельно. В зависимости от сроков погашения банковские кредиты классифицируются на: 14 срочные; до востребования; просроченные; отсроченные (пролонгированные). Срочные кредиты представляют собой кредиты, которые, согласно условиям кредитного договора, предоставляются на чётко указанный срок. Кредиты до востребования (бессрочные кредиты) – это кредиты, по которым не установлен чёткий срок погашения. Такие кредиты погашаются либо по усмотрению заёмщика, либо по требованию банка. Просроченные кредиты – это кредиты, по которым наступил срок оплаты, но они не были погашены заёмщиком. Непогашенная заёмщиком задолженность по кредиту (или её часть, если заёмщик осуществил частичную оплату) учитывается в бухгалтерском балансе банка на отдельных ссудных счетах, предназначенных для учёта просроченной задолженности. Наличие просроченной задолженности несёт для заёмщика определённые финансовые санкции в виде применения повышенной процентной ставки по кредиту и/или штрафных санкций, в частности начисления пени. Отсроченные (пролонгированные) кредиты – это кредиты, по которым по взаимному согласию кредитора и должника были изменены (продлены) сроки первоначального погашения кредита. Пролонгация является одной из разновидностей реструктуризации задолженности в случае возникновения у заёмщика временных финансовых трудностей. Пролонгация оформляется путём подписания дополнительного соглашения к кредитному договору, в котором фиксируется новый график погашения кредита. В зависимости от вида процентной ставки выделяют: кредиты, предоставленные с фиксированной процентной ставкой; кредиты, предоставленные с плавающей процентной ставкой. Фиксированная процентная ставка применяется, как правило, в краткосрочном кредитовании. Такая ставка является стабильной на протяжении всего срока действия кредитного договора. Плавающая процентная ставка применятся в случае нестабильности на денежном рынке, а также в долгосрочном кредитовании с целью снижения процентного риска кредитора. Условиями кредитного договора осуществляется привязка размера процентной ставки к учётной ставке центрального банка или среднерыночная ставка. В зависимости от способа оплаты процентов выделяют кредиты: с оплатой процентов с равномерной периодичностью на протяжении всего срока действия кредитного договора; 15 с оплатой процентов в момент погашения кредита; с оплатой процентов в момент выдачи кредита; без взимания процентов. В подавляющем большинстве кредитных договоров предусмотрена оплата процентов с равномерной периодичностью (как правило, ежемесячно). Ссуды с оплатой процентов в момент погашения кредита предоставляются в крайнем случае: когда кредитуемый проект не генерирует необходимые промежуточные денежные потоки. Например, разовый кредит предоставленный сельхозпроизводителю для осуществления посевной кампании, который выдаётся весной, а погашается в конце лета (начале осени) после уборки и реализации урожая. Кредиты с оплатой процентов в момент выдачи кредита относятся к категории дисконтных. Примером такого кредита является учёт векселей, когда заёмщик получает определённый процент от номинала векселя, а разница (дисконт) является формой оплаты вознаграждения кредитору. По некоторым кредитам могут не взиматься проценты, например, выдача и погашение овердрафта «день в день» (в таком случае банк может взимать комиссию). В зависимости от количества кредиторов банковские кредиты классифицируются на: предоставленные одним банком; синдицированные (консорциумные) (предоставляемые заёмщику по меньшей мере двумя кредиторами (синдикатом кредиторов), участвующими в данной сделке в определённых долях в рамках, как правило, единого кредитного соглашения); параллельные (в сделке участвуют два или более банков, которые самостоятельно, автономно ведут переговоры с заемщиком. Затем банкикредиторы согласовывают между собой условия кредитования, чтобы в итоге заключить общий кредитный договор с общими, одинаковыми для всех участников условиями кредитования). В зависимости от валюты кредитования: кредиты, предоставленные в национальной валюте; кредиты, предоставленные в иностранной валюте (как правило, компаниям, ведущим внешнеэкономическую деятельность). В зависимости от размера кредита: мелкий; средний; большой (размер больших кредитов ограничивается центральным банком). 16 В зависимости от отражения в балансе банка: балансовые; внебалансовые. На внебалансовых счетах отражаются списанные за счёт сформированного резерва проблемные (сомнительные) кредиты, а также обязательства по кредитованию, предоставленные клиентам: неиспользованные лимиты по овердрафтам и кредитным линиям, а также открытые гарантии, авали и аккредитивы. При этом обязательства учитываются на внебалансе только до момента оплаты (выдачи ссуды), а в момент оплаты происходит списание с внебаланса и отражение данной суммы в балансе банке на соответствующих счетах по учёту ссудной задолженности. По целевой направленности выделяют: кредиты для финансирования недвижимости; кредиты, предоставляемые на потребительские цели. Кредиты для финансирования недвижимости - это выделение банком кредитов на покупку и строительство жилья, гаражей, обустройство дачных усадеб и так далее. Как правило, это кредиты долгосрочного характера. Кредиты, предоставляемые на потребительские цели - выделение средств на покупку каких-либо товаров или услуг (мебели, техники, туристической путевки, оплаты учебы, лечения), автокредитование (кредиты, предоставляемые банком на приобретение автомобилей, как новых, так и подержанных), кредит, выдаваемый наличными либо зачисляемый на банковскую карту, овердрафтное кредитование (предоставление кредита на сумму, превышающую остаток денежных средств на счете кредитополучателя в безналичном порядке либо путем перечисления банком денежных средств в оплату расчетных документов, представленных кредитополучателем, либо путем использования денежных средств в соответствии с указаниями кредитополучателя посредством использования платежных инструментов, таких как чека, дебетовой банковской платежной карточки, других инструментов, или путем выдачи кредитополучателю наличных денежных средств). Все многообразие кредитов на потребительские цели можно классифицировать по определенным признакам. По способу установления цели кредитования различают: целевые нецелевые В случае целевого кредита в кредитном договоре четко указываются, на что выделяются кредитные средства. При этом их нельзя использовать на что-либо 17 иное. Банк требует представить документы, подтверждающие покупку товара или услуги (кредит на образование, кредит на автомобиль). Часто, при получении целевого кредита, человек не получает деньги в руки, так как банк перечисляет их напрямую на счет магазина, автосалона или университета. Нецелевые кредиты представляют собой выделенные банком ресурсы, которые кредитополучатель может использовать по собственному усмотрению, не информируя о целях кредитора. Например, потребительский кредит наличными. Как правило, такие кредиты меньше по размеру и выдаются на более короткий срок, чем целевой кредит. По способу получения денег различают: кредиты, предоставляемые в наличной форме; кредиты, зачисляемые на банковскую платежную карточку; кредиты, перечисляемые банком безналичным путем непосредственно на счет продавца товара и услуги. По технике предоставления встречаются: кредиты, выдаваемые единовременно. При этом банк предоставляет полностью всю сумму, предусмотренную кредитным договором. кредитная линия – это оформленное обязательство банка перед заемщиком предоставлять ему кредиты в согласованном размере и на определенные цели в течение установленного периода действия кредитного договора. При этом договор не носит характера безусловного контрактного обязательства и может быть аннулирован банком при ухудшении финансового состояния фирмы-заемщика. Для фирмы-заемщика преимущество данного вида кредитования заключается в том, что она использует заемные средства в строгом соответствии со своими реальными потребностями в них. Как правило, кредитная линия открывается на срок до одного года. [19] Кредитование в рамках договора текущего банковского счета (овердрафта) – это предоставление банком владельцу счета кредита путем платежа по требованиям к текущему банковскому счету, несмотря на отсутствие на счете денежных средств, в пределах, установленных договором, с последующим погашением возникающей задолженности владельца счета перед банком за счет поступающих средств. Существует также несколько основных видов кредитов, которые различаются по схемам погашения задолженности: кредиты с ежемесячным погашением задолженности дифференцированными (убывающими) или аннуитетными (равными) платежами; кредиты с разовым погашением задолженности, когда основной долг и проценты погашаются в конце его срока; 18 кредиты с индивидуальными схемами погашения задолженности, которые указываются в кредитном договоре. Основные виды банковских кредитов, предоставляемые предпринимательским фирмам: Контокоррентный кредит — кредит, при предоставлении которого банк открывает фирме-заемщику контокоррентный счет. На этом счете учитываются как кредитные, так и расчетные операции заемщика. По контокоррентному счету заемщик пользуется кредитом в пределах заранее определенного лимита (контокоррентный лимит) и вносит на этот счет все освобождающиеся у него средства. По отрицательному, дебетовому остатку контокоррентного счета фирма уплачивает банку установленный кредитный процент. Если внесенные фирмой-заемщиком суммы превысят сумму ее задолженности, возникает кредитовый остаток. Для такого случая кредитным договором может быть определено, что на этот остаток банк начисляет фирме депозитный процент. Поэтому в договоре о контокоррентном кредите устанавливаются размеры процентной ставки по дебетовому и кредитовому остаткам по счету, а также предусматривается возможность изменения процентной ставки в течение контокоррентного периода и сроков расчетов по контокоррентному счету. В договоре должно быть указано, составляются ли контокорренты четыре, два или один раз в год. При отсутствии в договоре указания сроков расчетов считается, что заключение контокоррента должно быть произведено раз в год. Для фирмы-заемщика выгодны полугодовые и годовые контокорренты, так как при каждом заключении контокоррента проценты, комиссия и прочие расходы прибавляются к сальдо и в следующем контокорренте уже начисляются проценты на проценты. Используя контокоррент, предпринимательская фирма получает определенные преимущества. Во-первых, обеспечив себе максимум необходимого кредита, фирма-заемщик пользуется им лишь по мере действительной надобности и не должна уплачивать проценты по тем суммам, которые в данный момент не могут найти себе производительного применения. Во-вторых, каждую освободившуюся сумму фирма может немедленно внести в оплату своего долга и таким образом экономить на процентах по кредиту. В-третьих, имея свободные кредитные ресурсы (в пределах установленных лимитов), фирмазаемщик может в размере этой суммы быстро получать необходимые средства. Ломбардный кредит — кредит в твердо фиксированной сумме, предоставляемый кредитором фирме-заемщику на определенный срок под залог имущества или имущественных прав. Широко распространены ломбардные кредиты под залог ценных бумаг, «Чистый» ломбардный кредит — это краткосрочный кредит, со сроком погашения до года, чаще всего он предоставляется сроком на три месяца под залог ценных бумаг. 19 Ипотечный кредит — долгосрочный кредит, полученный под залог или части основных средств, или имущественного комплекса фирмы-заемщика в целом. Банки, специализирующиеся на выдаче ипотечных кредитов, называются ипотечными банками. Фирма-заемщик, получая такой кредит, обязана застраховать передаваемое в залог имущество в полном объеме в пользу банка-кредитора. При этом заложенное в банке имущество фирма продолжает использовать. Ипотечный кредит является основной формой долгосрочного банковского кредитования. Платежный кредит — кредит, предоставляемый фирмам-плательщикам на оплату ими расчетных документов, выполнение денежных обязательств, при наличии у фирм временных финансовых трудностей, возникающих вследствие опережения сроков платежей по отношению к срокам поступления средств на счет фирм-плательщиков. Обычно платежный кредит предоставляется банками предпринимательским фирмам на оплату материальных ресурсов, оборотных средств, на погашение дебетового сальдо по зачету взаимных требований, на выплату заработной платы. Револьверный кредит — это автоматически возобновляемый кредит. Данный вид банковского кредита предоставляется на определенный период, в течение которого фирме-заемщику разрешается как поэтапное привлечение кредитных средств, так и поэтапное частичное или полное погашение обязательств по кредиту. При этом внесенные в счет погашения обязательств средства фирма может вновь заимствовать в течение периода действия кредитного договора. Ролловерный кредит — долгосрочный кредит с периодически пересматриваемой процентной ставкой. Обычно пересмотр процентной ставки осуществляется один раз в квартал или полугодие, в зависимости от темпов инфляции. Вывод: Существует большое количество классификаций банковского кредита в зависимости от различных факторов: - в зависимости от срока кредитования; - в зависимости от способа погашения; - в зависимости от способа взимания ссудного процента; - в зависимости от наличия обеспечения; - в зависимости от уровня риска; - в зависимости от срока погашения; - в зависимости от метода предоставления; - в зависимости от количества кредиторов; - зависимости от валюты кредитования; - в зависимости от размера кредита; - в зависимости от целевого назначения и др. 20 В современном мире любое физическое или юридическое лицо может самостоятельно изучить все преимущества и недостатки интересующих видов кредита и выбрать наиболее удобный и выгодный для него кредит, без лишних опасений и переплат. 21 3 Анализ кредита как инструмента денежно-кредитной политики 3.1 Действующая практика кредитования в Республике Беларусь Инструменты денежно-кредитной политики - это операции, способы, при помощи которых Центральный банк может изменять банковские резервы, денежную массу и объемы кредитования экономики. Это совокупность мероприятий в области денежного обращения и кредита, направленных на регулирование экономического роста, сдерживание инфляции, обеспечение занятости и выравнивание платежного баланса. В основной набор таких инструментов входят: операции на открытом рынке — метод, заключающийся в покупке или продаже Центральным банком ценных бумаг на открытом рынке; рефинансирование банков и процентные ставки по операциям Центрального банка; резервные требования; депозитные операции - операции кредитных учреждений по привлечению денежных средств во вклады и их размещение в межбанковские кредиты; прямые количественные ограничения. Одним из основных блоков предоставляемых банками услуг физическим и юридическим лицам является кредитование. Относительно недавно не каждый гражданин Республики Беларусь мог активно пользоваться такой банковской услугой, как кредитование. По причине высокой стоимости кредитов в условиях достаточно высокой инфляции, низкого уровня доходов для подавляющего большинства населения получение кредита не рассматривалось как возможность реализации своих потребностей в приобретении материальных и нематериальных благ. Повышение в соответствии с принимаемыми решениями Правительства заработной платы, снижение уровня инфляции и, соответственно, ставок по кредитам, совершенствование законодательства, интенсивная рекламная кампания кредитных продуктов банков обусловили активизацию процесса кредитования в нашей стране. При этом следует отметить, что интересы банковского сектора, экономики и населения в сфере кредитования совпали. Государство проводит целенаправленную политику на стимулирование развития кредитования. Кредитование является одной из самых востребованных как физическими, так и юридическими лицами банковских услуг. Основной прирост в сфере кредитования физических лиц обеспечили потребительские кредиты, задолженность по которым возросла в 2020 году на 1,9% и составила на 1 января 2021 года 5551,9 млн. бел. руб. При этом в течение всего года прирост был нестабилен: постоянно увеличивался или уменьшался, но с июня по сентябрь данный прирост заметно увеличивался (на 3,3%), после чего стабилизировался. 22 Динамика задолженности физических лиц по потребительским кредитам и кредитам на финансирование недвижимости в Республике Беларусь, млн. BYN 18 000 16 000 14 000 12 000 10 000 8 000 6 000 4 000 2 000 потребительские 1.3.21 1.2.21 1.1.21 1.12.20 1.11.20 1.10.20 1.9.20 1.8.20 1.7.20 1.6.20 1.5.20 1.4.20 1.3.20 1.2.20 1.1.20 0 на недвижимость Примечание - Источник: собственная разработка на основе данных [16] В сфере кредитования недвижимости ситуация развивалась по-другому. В течение года шло стабильное нарастание задолженности по таким кредитам. В 2020 году данная задолженность поднялась на 15,7% (1347 млн. BYN) – до 9915,2 млн. BYN. Прирост задолженности по данным кредитам оказался выше, чем по потребительским. Таким образом, на одного жителя нашей страны, по данным на 1 января 2021 года, приходится кредитов немногим менее чем на 1 тыс. BYN (около 0,4 тыс. USD), а если взять только потребительские кредиты, то и того меньше – около 0,34 тыс. USD. По мировым стандартам это очень мало. Для сравнения можно отметить, что в России задолженность на душу населения по итогам первого полугодия 2020 года составила 150 тыс. RUB, то есть порядка 2,4 тыс. USD. Таким образом, задолженность по кредитам населения в Беларуси в настоящее время в расчете на одного жителя страны меньше, чем в России, примерно в 6 раз. Примерно две третьих долга населения Республики Беларусь составляют долги по кредитам на недвижимость, которые, большей частью выданы на значительные сроки и являются льготными. В России ситуация противоположная, там ипотечные кредиты составляют всего около десятой части от всей задолженности по кредитам. Поэтому средняя долговая нагрузка в виде выплат основного долга и процентов по кредитам в России выше, чем в Республике Беларусь, не в 6 раз, а намного больше, возможно, в десять и более раз. 23 Правда, в России, по сравнению с Республикой Беларусь, выше зарплата, но различие в доходах населения не радикальное. По данным Нацбанка, в январе 2021 года номинальная начисленная среднемесячная заработная плата в России в пересчете на белорусские рубли равнялась 1 726 BYN, тогда как в Беларуси она составляла 1250,9 BYN. Надо иметь в виду и то, что ставки по рублевым кредитам в Республике Беларусь выше, чем в России, но разница уже невелика и стремительно сокращается. Таким образом, белорусский рынок кредитования населения, при положительной тенденции ставок по кредитам и доходам населения, имеет возможность улучшить свой статус. Особых рисков возникновения неприятностей со стороны платежеспособности населения (в среднем) пока не видно, и рост задолженности еще в 2-3 раза вряд ли приведет к серьезным проблемам. О закредитованности наглядно демонстрируют итоги 2020 года. На протяжении всего прошлого года постоянно появлялись сообщения о мерах правительства по реструктуризации задолженности некоторых организаций, об оказании индивидуальной помощи в погашении кредитов, и т. д. Как результат, доля проблемных активов белорусских коммерческих банков в активах, подверженных кредитному риску, на 1 января 2021 года составила 12,8%, ровно столько же, как и за год до этого. А сами проблемные активы даже выросли: на 7,9%, достигнув 6,55 млрд. BYN. У юридических лиц задолженность по кредитам в белорусских рублях в течение года постоянно возрастала и, в итоге, за год увеличилась на 24,5% (2 897,9 млн. BYN). А их задолженность в иностранной валюте увеличилась на 1,1% (102,2 млн. USD). Динамика кредитной задолженности юр. лиц в Республике Беларусь в валюте (млн. USD) и белорусских рублях (млн. BYN) в рублях 01.03.2021 01.02.2021 01.01.2021 01.12.2020 01.11.2020 01.10.2020 01.09.2020 01.08.2020 01.07.2020 01.06.2020 01.05.2020 01.04.2020 01.03.2020 01.02.2020 01.01.2020 18 000,0 16 000,0 14 000,0 12 000,0 10 000,0 8 000,0 6 000,0 4 000,0 2 000,0 0,0 в валюте Примечание - Источник: собственная разработка на основе данных [16] Если анализировать общую ситуацию на рынке кредитования, то наибольшим спросом у населения республики пользуются кредиты на потребительские цели, которые выдаются на приобретение автомобилей, отдых 24 и туризм, медицинские услуги и обучение, молодым семьям, молодым специалистам и другие потребительские нужды. Кроме того, при реализации зарплатных «карточных» проектов банки среди населения популяризуют такую услугу, как возможность получения овердрафтного кредита. Значительная доля кредитной задолженности банкам приходится и на юридические лица. 3.2 Зарубежный опыт кредитования Зарубежные банки накопили богатый опыт использования кредитных договоров при осуществлении кредитных сделок, изучение которого имеет большое практическое значение. Главными особенностями кредитных договоров, заключаемых банками различных стран с клиентами, являются: высокий уровень правовой культуры; подробный характер условий кредитной сделки, предусмотренной в договоре; типизация форм кредитных договоров применительно к разновидностям кредитных инструментов. Высокая правовая культура кредитных договоров обусловлена развитым банковским, хозяйственным и гражданским законодательством; активным участием в разработке содержания договоров юристов банка и клиента; высоким профессионализмом юридических кадров; богатым опытом, накопленным банками и судебными органами зарубежных стран в использовании кредитных договоров при осуществлении кредитных сделок (12). В Японии существует практика установления постоянных контактов юрисконсультов банков с конторами адвокатов для решения наиболее сложных юридических вопросов и получения оперативной информации о конкретных случаях споров по кредитным договорам, обсуждаемым в судах. В этой стране издана книга законов по банковским вопросам, в которой приведены случаи и решения судов по ним. Юрисконсульты банка систематически проводят учебу сотрудников по юридическим проблемам [23]. Рассмотрение содержания кредитных договоров банка с клиентами на примере разных стран показывает их объемность. Некоторые кредитные договоры имеют до 20 печатных страниц. Это свидетельствует об обширности условий, содержащихся в них(15). Так, в США в одном из банков существует практика, по которой кредитный договор в наиболее развернутой форме составляется применительно к долгосрочным кредитам и кредитам на текущие нужды, выдаваемым в порядке открытия кредитной линии. Если кредит предоставляется на срок до 30 дней, то применяется или сокращенный кредитный договор, или долговое обязательство. 25 Наиболее подробный кредитный договор содержит: а) общие сведения о клиенте: название, указание правовой формы, дату и место регистрации; характер бизнеса, которым занимается клиент; подтверждение полномочий лиц, подписывающих кредитный договор; подтверждение своевременности и полноты уплаты налогов; б) основные параметры заключаемой кредитной сделки: сумму, срок, цель; в) утвердительные условия: представлять соответствующую отчетность в банк (с указанием вида информации и сроков представления); допускать инспекторов банка к проверке отчетности и финансового состояния на месте; соблюдать законодательство, действующее в стране; сохранять существующий менеджмент; иметь на текущем счете в банке остаток средств не ниже определенного уровня; иметь соответствующие уровни коэффициентов покрытия, ликвидности, денежных потоков, поступлений; г) отрицательные условия: не продавать активы без уведомления банка; не осуществлять двойного залога одного и того же имущества; не превышать определенную границу выплат руководящим работникам; не превышать определенную границу выплат дивидендов для наращивания собственного капитала; д) гарантии погашения ссуд; е) санкции за невыполнение условий договора; ж) признание неплатежеспособным и банкротом; з) права банка при неуплате ему долга. Одновременно с кредитным договором клиент должен оформить долговое обязательство, текст которого занимает примерно три страницы. В долговом обязательстве указываются полные названия и адреса клиента и банка; сумма кредита; срок кредита; порядок погашения основного долга и процентов (полностью, частями – в какой сумме и в какие числа); порядок начисления процентов за кредит; санкции за несвоевременное погашение кредита; случаи и досрочного взыскания кредита; порядок обращения банка в суд [23]. Долговое обязательство может быть совмещено с кредитным договором. Несколько иная по форме практика использования кредитных договоров в Германии, где для банков одной системы (частных, сберегательных и т.д.) установлены общие кредитные условия. Наряду с законами они составляют 26 правовую основу кредитных операций. Установление общих кредитных условий – одна из мер по защите банков от риска. Общие кредитные условия доводятся до сведения клиентов банка. В кредитных договорах эти условия не повторяются, но записывается пункт, подтверждающий согласие с ними заемщика. Их полный текст приводится на обороте бланка кредитного договора. Кредитные договоры в Германии формализованы. Они представлены типографскими формами в виде макета таблиц, ряд позиций заполняется сокращенно (виды сокращенных наименований обозначены в приложении). Следует отдельно остановиться на процессе заключения кредитного договора между банком и предприятием. В Германии этот процесс включает следующие этапы: • формирование содержания кредитного договора с клиентом; • рассмотрение его банком и составление заключения; • корректировка кредитного договора исходя из взаимного согласования; • заключение кредитного договора, состоящее в его подписании обеими сторонами [13]. Таким образом, если сравнивать зарубежный опыт кредитования с отечественным, можно выделить ряд отличительных признаков. Прежде всего, это высокий уровень правовой культуры, подробный характер условий кредитной сделки и т.д. Одним словом, белорусские банки используют ограниченный набор инструментов, которые фиксируются в кредитном договоре, что не позволяет им достигать международного уровня. 3.3 Совершенствование кредитования в Республике Беларусь В соответствии с Банковским кодексом Республики Беларусь кредитные сделки банка с клиентами осуществляются на основе заключения между ними кредитных договоров[14]. Особенностью современной практики использования кредитных договоров является в целом их однотипный характер, незначительная конкретизация условий кредитования, небольшой набор обязательств заемщика. Однотипность кредитных договоров обусловлена предоставлением коммерческими банками клиентам главным образом краткосрочных кредитов на их текущие нужды, причем в виде разовых ссуд. В результате банки используют ограниченный кредитный инструментарий, который фиксируется в кредитных договорах [20]. Кредитные договоры невелики по объему, они занимают примерно 2-3 страницы. В сокращенном виде представлены существенные условия кредитного договора: сумма, срок, цель, процентные ставки, порядок начисления и уплаты процентов, порядок предоставления и погашения ссуды, способы гарантирования возврата, обязательства сторон срок действия 27 договора, основные реквизиты сторон, подписи, заверенные печатями. При этом цель кредита формулируется в общем виде: "на текущие нужды" или "на пополнение оборотных средств". Неконкретность целевого направления ссуды создает сложности в составлении технико-экономического обоснования, оценке источников возврата, кредита, снижает его эффективность. Главным недостатком современной практики использования кредитных договоров является их формализм, о чем свидетельствует значительный объем пролонгированных и просроченных ссуд. В экономическом плане кредитные договоры не содержат действенных мер по предотвращению просрочки платежа по основному долгу и процентам за кредит; в правовом отношении кредитные договоры зачастую не позволяют обеспечить возврат выданных ссуд [17]. Основной причиной экономической слабости кредитных договоров является низкий уровень консультационной и аналитической работы банка в период рассмотрения кредитной заявки. Большинство клиентов, обращающихся в банк с просьбой получить ссуду, нуждается в консультациях на предмет выяснения различий в вилах ссуд; исходя из объекта и метода кредитования, необходимы также тщательный анализ характера бизнеса заемщика, прочность связей с поставщиками и покупателями, финансовое состояние и перспективы поступления денежной выручки, состояние учета и отчетности. Без проведения тщательного и глубокого анализа моральных и деловых качеств заемщика, его кредитоспособности даже краткосрочный кредит подвержен высокому риску невозврата. Обязательность наличия в банках процедуры рассмотрения кредитной заявки, в том числе с выходом на места, является необходимой предпосылкой правомерности заключения кредитного договора. Кроме того, глубокое изучение не только кредитуемой сделки, но и клиента в целом позволяет в зарубежных странах конкретизировать его обязательства применительно к факторам кредитного риска. Именно поэтому раздел кредитного договора, посвященный обязательствам клиента, содержит конкретные экономические и правовые условия, направленные на обеспечение возврата каждой ссуды [17]. В дальнейшем (практически сразу после выдачи ссуды) банк осуществляет текущий контроль и за ходом кредитуемой сделки, и за финансовым состоянием клиента в целом, что предусмотрено в кредитных договорах. В содержании кредитных договоров, заключаемых банками, в большинстве случаев отсутствует механизм мониторинга финансового состояния заемщика, контроля за соблюдением заемщиком условий кредитного договора. 28 Слабая аналитическая работа банка на стадии рассмотрения кредитной заявки клиента обусловливает недействительность правовой формы кредитного договора. Даже при обращении в суд исполнить договор оказывается нелегко, поскольку либо невозможно разыскать заемщика, с которым заключен договор, либо отсутствуют реальные источники погашения основного долга и причитающихся процентов. Многие кредитные договоры небрежно оформлены, в ряде случаев подписывают их лица, не уполномоченные на это; печати, которыми скреплены подписи, не соответствуют названию заемщика; в тексте имеются подчистки и помарки, не оговоренные сторонами. В последние годы зачастую в практике кредитные договоры дополняются кредитными соглашениями, которые вносят некоторые коррективы в ранее оговоренные сторонами условия кредитной сделки. Как правило, эти изменения касаются продления сроков погашения ссуд и, как следствие, – изменения уровня процентной ставки и способов обеспечения возвратности кредитов. Некоторые изменения условий кредитного договора (например, пролонгация кредита на срок, превышающий первоначально установленный срок) в соответствии с действующими нормативными документами, рассматриваются как ухудшение качества данного кредита, сопровождаемого увеличением суммы резерва на покрытие кредитного риска [11]. Указанное принципиально важное экономическое последствие изменения условий кредитных договоров должно стимулировать банки более тщательно подходить к определению первоначального срока погашения ссуды, а также к сроку ее пролонгации. Выдача и погашение кредита, предоставляемого при недостатке средств на расчетном (текущем) счете (овердрафт), как правило, регулируются не кредитным договором, а договором банковского счета (на расчетно-кассовое обслуживание) либо дополнительным соглашением к нему. Вывод: чтобы улучшить систему кредитования в Республике Беларусь и приблизить ее к европейскому, нужно расширить состав и качество не только банковских кредитов, но и других банковских услуг, и приблизить их к уровню развитых европейских банков. 29 4 Причины нарушения границ кредита и пути их восстановления Задачи коренного улучшения функционирования кредитного механизма выдвигают на первый план необходимость обоснования и использования экономических методов управления кредитом и банками, ориентированных на соблюдение экономических границ кредита. Это позволит предотвратить неоправданные с точки зрения денежного обращения и народного хозяйства кредитные вложения, их структурные сдвиги, обеспечить своевременный и полный возврат ссуд, что имеет важное значение для повышения эффективности использования материальных и денежных ресурсов. Вопрос о границах кредита довольно основательно разработан. Их не следует трактовать буквально как количественно точно определенную величину. В теоретическом плане главное заключается в выяснении факторов, формирующих потребность и возможность кредитования в изменяющихся условиях. Одновременно с понятием "границы кредита" существует понятие "границы использования кредита" как предел кредитования, устанавливаемый в виде конкретных показателей применительно к субъектам кредитных отношений или видам ссуд. Границы кредитования могут устанавливаться на уровне макроэкономики в виде конкретных пропорций (например, между объемом кредитов и совокупного общественного продукта), достижение которых обеспечивается через систему мер экономического воздействия. В частности, путем организации кредитования с учетом кредитоспособности предприятий и объединений, соблюдения ликвидности банков, ограничения разовой выдачи ссуды одному заемщику. Ориентация кредитного механизма на кредитоспособность заемщиков означает, по существу, организацию кредитования с учетом его экономических границ. Больше всех в информации о кредитоспособности предприятий и организаций нуждаются банки: их прибыльность и ликвидность во многом зависят от финансового состояния клиентов. Снижение риска при совершении ссудных операций, возможно, достичь на основе комплексного изучения кредитоспособности клиентов банка, что одновременно позволит организовать кредитование с учетом границ использования кредита. Для участников кредитных отношений, установление границ применения кредита и соблюдение этих границ имеют важное значение. Кредитные вложения должны быть оптимальны. Если кредит будет предоставлен в избытке, то это может явиться одной из причин образования за счет заемных средств повышенных запасов. Кроме того, избыточное предоставление кредита ослабляет заинтересованность организаций в экономном использовании ресурсов, в ускорении процессов производства и реализации продукции. И наоборот, если потребности в средствах будут удовлетворены за счет кредита не полностью, могут возникнуть трудности в деятельности организаций, 30 например, нехватка средств, для приобретения необходимых материалов, что влечет за собой замедление воспроизводственных процессов. Объем предоставляемого кредита влияет на обеспечение оборота платежными средствами. Чрезмерное ограничение размера предоставляемого кредита может привести к трудностям в приобретении материальных ценностей, к снижению платежеспособного спроса и, соответственно, отразиться на сдерживании роста цен. Таким образом, рациональное определение и соблюдение границ кредита важно для всех форм и видов кредитных отношений. Особое значение это имеет для банковского кредита, так как границы его применения, в отличие от других кредитных отношений, отсутствуют. Границы применения кредита регулируются в соответствии с: - потребностью заемщиков в средствах и целями использования кредита; - заинтересованностью кредиторов в расширении кредитных вложений; - необходимостью учитывать кредитоспособность заемщика как предпосылки своевременного погашения задолженности по предоставленным кредитам; - ограничениями возможности предоставления средств взаймы, обусловленных наличием ресурсов, особенно при коммерческом кредитовании, и необходимостью соблюдения банками установленных нормативов, регулирующих их деятельность. [18] Проявлениями нарушений в кредитной сфере являются: просроченные ссуды, как на уровне банков, так и всей экономики в целом; пролонгированные ссуды (для краткосрочных); ссуды на выплату з/п; ссуды на пополнение запасов оборотных средств; ссуды на оплату счетов поставщиков; ссуды на покрытие текущих расходов; ссуды на покрытие долгов бюджета; ссуды на другие цели. Причины нарушений в кредитной сфере: несбалансированность экономики; бюджетный дефицит; нарушения в денежном обращении; недостатки в процессе кредитования (автоматизация и т.д.); недостатки в планировании; неудовлетворительное финансовое состояние заемщиков (ЮЛ, ФЛ, и т.д.). Проблема не только в стабильном финансовом состоянии, но есть и временные недостатки. Всё это глобальные причины в стране, но есть и на уровне субъектов. 31 Методы преодоления нарушений границ кредита: o Сокращение выдачи ссуд банками (т.е. проведение политики кредитной реструктуризации, ограничение кредитования на МБК, юридических и физических лиц); o Изменения методов, способов организации кредитных взаимоотношений банков с клиентами (повышение квалифицированности работников, приложить такие условия, варианты кредитных контрактов, которые отвечают максимальным потребностям банка и клиента); o Конверсия кредитной задолженности (различна для разных клиентов); o Устранение недостатков в кредитной сфере, в частности путем проведения кредитной реформы. Оценивая факторы и показатели, оказывающие влияние на границы применения кредита, можно сделать вывод, что первостепенное значение имеют, с одной стороны, потребности организаций в средствах в сочетании с их заинтересованностью в экономном привлечении кредита и стремлением кредиторов соблюдать собственные интересы при кредитовании заемщиков и необходимостью соблюдения установленных нормативов, с помощью которых регулируется деятельность банков, а также соблюдаются требования возвратности предоставленных взаймы средств. 32 Заключение Руководствуясь данной курсовой работой, кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане. На поверхности экономических явлений кредит выступает как временное заимствование вещи или денежных средств. При помощи кредита приобретаются товарно-материальные ценности, различного рода машины, механизмы, покупаются населением товары с рассрочкой платежа. Таким образом, объектом приобретения за счет кредита выступают разнообразные ценности (вещи, товары). Однако экономическая наука о деньгах и кредите изучает не сами вещи, а отношения между субъектами по поводу вещей. В этой связи кредит как экономическую категорию следует рассматривать как определенный вид общественных отношений. Кредит выполняет определенные функции, такие как регулирование объема совокупного денежного оборота, перераспределение денежных средств на условиях их последующего возврата, аккумуляция временно свободных денежных средств. Все эти функции отличаются друг от друга составом участников, объектом ссуд, динамикой, величиной процента, сферой функционирования и т.д. Структура кредита включает кредитора, заемщика и ссуженную стоимость, поэтому формы кредита можно рассматривать в зависимости от характера ссуженной стоимости; кредитора и заемщика; целевых потребностей заемщика. Существует большое количество различных факторов, ко которым классифицируются банковские кредиты: в зависимости от субъектов кредитования, от срока кредитования, от наличия обеспечения, от способа погашения, от валюты кредитования, размера кредита, уровня риска и др. Роль кредита в различных фазах экономического цикла не одинакова. В условиях экономического подъема, достаточной экономической стабильности кредит выступает фактором роста. Перераспределяя огромные денежные и товарные массы, кредит питает предприятия дополнительными ресурсами. Его негативное воздействие может, однако, проявиться в условиях перепроизводства товаров. Особенно заметно такое воздействие в условиях инфляции. Новые платежные средства, входящие посредством кредита в оборот, увеличивают и без того избыточную массу денег, необходимых для обращения. Кредит вне зависимости от своей социальной стороны выполняет определенные функции, такие как регулирование объема совокупного 33 денежного оборота, перераспределение денежных средств на условиях их последующего возврата, аккумуляции временно свободных денежных средств. Для нашей страны кредит сможет стать тем инструментом, благодаря которому станет возможным переход к нормально функционирующей рыночной экономике, путем использования дополнительных материальных средств, направленных на реконструкцию и модернизацию. 34 Список использованных источников 1. Деньги. Кредит. Банки: уч. для ВУЗов, 3-е изд./ под ред. проф. Е.Ф.Жукова М: ЮНИТИ - ДАНА, 2007 - 703с. 2. Деньги. Кредит. Банки: уч-к/ под ред. проф. Г.Н.Белоглазовой - М: Юрайт Издат, 2006 - 620с. 3. Деньги. Кредит. Банки: уч-к/ под ред. В.В.Иванова, Б.И. Соколова - М: ТК Велби, Изд-во Проспект, 2006 - 624с. 4. Деньги. Кредит. Банки./под ред. О.Ю. Свиридова, 2000 - 236с 5. Экономика. Учебное пособие. /Под ред. Проф. А.С.Булатова, 2001 - 483с. 6. Ларичев В.Д., Злоупотребления в сфере банковского кредитования. Методика их предупреждения. М., 1997- 224с. 7. Новикова Н.А., 100 вопросов о кредите: теряем или приобретаем? - Ростовна-Дону: Феникс, 2006 - 284с. 8. Семёнов С.К., Деньги, кредит, банки: уч. пособие, М: Изд-во «Экзамен», 2005 - 448с. 9. Сайт Европейского центрального банка [Электронный ресурс]. –Режим доступа: ecb.europa.eu. – Дата доступа : 20.04.2021. 10. Сайт Центрального банка [Электронный ресурс]. – Режим доступа: https://www.centralbank.com. – Дата доступа : 20.04.2021. 11. Национальный банк Республики Беларуси [Электронный ресурс]. –Режим доступа: http://nbrb.by. – Дата доступа : 20.04.2021 12. Информационный портал «Финансовый директор» [Электронный ресурс]. – Режим доступа: http://findirector.by. – Дата доступа: 21.04.2021. 13. Деньги, кредит, банки : учебник / Г.И.Кравцова [и др.]; под ред. проф. Г.И.Кравцовой. – 2-е изд., перераб. и доп. – Минск: БГЭУ, 2007. – 444 с. 14. Банковский кодекс Республики Беларусь [Электронный ресурс]. - Режим доступа: http://kodeks.by/bankovskij-kodeks-rb/. – Дата доступа: 25.04.2021. 15. Гулев, В. Косвенные инструменты денежно-кредитной политики / В.Гулев // Банкаускi веснiк.– 2000. – №21– С.23-32. 16. Информационный портал «БелРынок» [Электронный ресурс]. – Режим доступа: https://www.belrynok.by. – Дата доступа: 25.04.2021. 17. Жуков, Е.Ф. Общая теория денег и кредита: Учеб. / Е.Ф Жуков; Под ред. Е.Ф. Жукова. - М.: Банки и биржи, 2005. 35 18. Тарасов, В. И. Деньги, кредит, банки: учебное пособие / В. И. Тарасов. Мн.: Мисанта, 2003. - 512 с. 19. Рабыко, И.Н. Деньги, кредит, банки: опорные конспекты. 2-е изд., перераб. и доп. / И.Н. Рабыко.- Минск: Экоперспектива, 2006.- 84 с. 36 Приложение А Динамика выдачи кредитов банками субъектам малого и среднего предпринимательства (2019-2021 гг.) Таблица А.1 Показатели Выдано кредитов краткосрочные кредиты долгосрочные кредиты из них: в национальной валюте краткосрочные кредиты долгосрочные кредиты Годы Январь Январьфевраль Январьмарт Январьапрель Январьмай Январьиюнь Январьиюль Январьавгуст Январьсентябрь Январьоктябрь Январьноябрь Январьдекабрь 2019 2020 2021 2019 2020 2021 2019 2020 2021 2019 2 242,4 2 448,4 2 074,1 1 638,6 1 726,0 1 731,2 603,7 722,4 342,8 1 427,2 4 412,5 4 887,8 4 285,7 3 290,2 3 396,8 3 554,1 1 122,4 1 491,0 731,6 2 787,0 6 731,7 8 155,2 5 014,6 5 600,8 1 717,1 2 554,3 4 169,2 9 254,5 10 436,8 6 921,8 7 306,5 2 332,7 3 130,3 5 727,0 11 594,6 12 487,9 8 653,4 8 898,1 2 941,2 3 589,8 7 197,2 14 012,4 14 869,9 10 338,5 10 797,1 3 673,9 4 072,8 8 733,1 16 695,4 17 614,6 12 363,1 12 942,5 4 332,3 4 672,2 10 329,7 19 128,0 20 376,2 14 143,6 15 140,8 4 984,4 5 235,4 11 816,0 21 523,4 22 381,6 15 851,8 16 752,5 5 671,6 5 629,2 13 309,0 24 299,2 24 668,8 17 848,3 18 647,3 6 450,8 6 021,4 15 034,3 26 705,5 26 766,7 19 563,2 20 375,8 7 142,3 6 400,8 16 492,8 29 562,6 29 605,8 21 549,5 22 644,9 8 013,1 6 960,9 18 325,8 2020 1 546,5 3 225,9 5 431,8 6 977,2 8 363,5 10 026,0 11 948,4 13 911,8 15 007,2 16 384,0 17 585,4 19 288,6 2021 1 310,0 2 685,2 - - - - - - - 2019 1 039,2 2 058,7 3 092,3 4 298,7 5 398,2 6 502,3 7 721,3 8 807,3 9 893,0 11 141,7 12 202,4 13 510,3 2020 2021 2019 2020 2021 1 087,2 1 122,7 388,0 459,3 187,4 2 204,8 2 263,2 728,3 1 021,2 422,0 3 662,4 1 076,9 1 769,3 - 4 809,6 1 428,3 2 167,6 - 5 894,2 1 799,0 2 469,3 - 7 239,2 2 230,8 2 786,9 - 8 786,1 2 608,4 3 162,3 - 10 321,8 3 008,7 3 589,9 - 11 244,8 3 416,0 3 762,5 - 12 414,6 3 892,6 3 969,4 - 13 417,4 4 290,4 4 168,0 - 14 851,3 4 815,6 4 437,4 - Источник:[11] - - - Приложение Б Абсолютный прирост выдачи кредитов банками субъектам малого и среднего предпринимательства (2019-2021 гг.) Таблица Б.1 Показатели Год ы Январьфевраль Январьмарт Январьапрель Январьмай Январьиюнь Январьиюль Январьавгуст Январьсентябрь Январьоктябрь Январьноябрь Январьдекабрь 1 2 3 4 5 6 7 8 9 10 11 12 13 2019 2170,1 2319,2 2522,8 2340,1 2417,8 2683 2432,6 2395,4 2775,8 2406,3 2857,1 2020 2439,4 3267,4 2281,6 2051,1 2382 2744,7 2761,6 2005,4 2287,2 2097,9 2839,1 2021 2211,6 - - - - - - - - - - 2019 1 651,6 1 724,4 1 907,2 1731,6 1 685,1 2 024,6 1 780,5 1 708,2 1996,5 1714,9 1986,3 2020 1 670,8 2 204 1 705,7 1 591,6 1 899 2 145,4 2 198,3 1611,7 1894,8 1728,5 2269,1 2021 1 822,9 - - - - - - - - - - 2019 518,7 594,7 615,6 608,5 732,7 657,4 652,1 687,2 779,2 691,5 870,8 2020 768,6 1 063,3 576 459,5 483 599,4 563,2 393,8 392,2 379,4 560,1 2021 388,8 - - - - - - - - - - 2019 1 359,8 1 382,2 1 557,8 1 470,2 1 535,9 1 596,6 1 486,3 1 493 1725,3 1458,5 1833 2020 1 679,4 2 205,9 1 545,4 1 386,3 1662,5 1 922,4 1 963,4 1 095,4 1376,8 1201,4 1703,2 2021 1 375,2 - - - - - - - - - - 2019 1 019,5 1 033,6 1 206,4 1 099,5 1 104,1 1 086 1 085,7 1248,7 1060,7 1307,9 2020 1 117,6 1 457,6 1 147,2 1 084,6 1 345 1 535,7 923 1167,8 1002,8 1433,9 2021 1 140,5 - - - - - - - - - Выдано кредитов краткосрочные кредиты долгосрочные кредиты из них: в национальной валюте краткосрочные кредиты 38 1 219 1 546,9 - Продолжение таблицы Б.1 1 долгосрочные кредиты 2 3 4 5 6 7 8 2019 340,3 348,6 351,4 370,7 431,8 2020 561,9 748,1 398,3 301,7 317,6 2021 234,6 - - - - Примечание - Источник: собственная разработка на основе данных [11] 39 9 10 377,6 400,3 407,3 375,4 - 427,6 172,6 - - 11 476,6 206,9 - 12 13 397,8 525,2 198,6 269,4 - -