Показатели, характеризующие деятельность

предприятий

Сравним основные показатели хозяйственной деятельности для двух компаний

нефтяного сектора – Газпром нефти и Лукойла.

Снижение глобальной экономической активности в связи с пандемией и

последовавшее за этим беспрецедентное падение спроса и цен на углеводороды

оказало негативное влияние на финансовые показатели компаний.

Введем ключевые показатели, которые будут являться критериями сравнения.

1. Показатели отчета о совокупном доходе

Выручка от продаж (сумма денежных средств, получаемая

предприятием в результате реализации товаров и услуг)

EBITDA (аналитический показатель, равный объему прибыли до

вычета расходов по выплате процентов, налогов, износа и начисленной

амортизации)

2. Издержки производства

Операционные расходы, в т.ч. амортизационные отчисления

(основная часть регулярных расходов по ведению бизнеса – фонд оплаты

труда, техническое обслуживание, коммунальные платежи, лицензии, налоги

(кроме налога на прибыль и НДС) и т.д.)

3. Показатели бухгалтерского баланса

Активы (отражают состав и стоимость имущества и организации)

Чистый долг (задолженность по долгосрочным и краткосрочным

кредитам и займам за вычетом денежных средств и их эквивалентов)

4. Движение денежных средств от операционной деятельности

Чистые денежные средства, полученные от операционной

деятельности

5. Обязательства и капитал

Капитал (средства, которыми располагает субъект хозяйствования для

осуществления свей деятельности с целью получения прибыли)

1. Выручка от продаж включает сумму денежных ресурсов, которая поступает

на счета организации за реализованную продукцию (работу, услугу). Значение

выручки позволяет проанализировать, насколько продукт или услуги пользуются

спросом, какие из них больше, какие меньше. При их известных значениях и при

долгосрочном анализе показателей выручки можно принимать эффективные

решения, связанные с торгово-производственным процессом.

За 2020 год выручка ПАО «Лукойл» составила около 5,6 трлн рублей, а выручка

Газпром нефти около 2 трлн рублей. При этом по сравнению с предыдущим годом

данные значения существенно снизились – для Лукойла изменение составило

28,2%, а для Газпром нефти – 19,5%. Негативное влияние на динамику выручки

оказали снижение цен на УВ и сокращение объемов их добычи, объемов

производства и трейдинга нефтепродуктами, а также объемов розничной

реализации нефтепродуктов. Влияние данного фактора было частично

компенсировано девальвацией рубля.

2. EBITDA — Earnings Before Interest, Taxes, Depreciation and Amortization — это

прибыль компании до вычета процента по кредитам, налога на прибыль и

амортизации по основным нематериальным активам.

Сам по себе показатель EBITDA почти не дает информации. На его основе

сначала рассчитывают рентабельность, а затем сравнивают компании из одной

сферы или работу одной компании в разные периоды.

Кому нужно отслеживать этот показатель? EBITDA помогает оценить

эффективность работы компаний без учета налогов и долгов. Обычно ее считают:

инвесторы, чтобы понять, куда лучше вкладывать деньги;

кредиторы и владельцы бизнеса, чтобы оценить, сможет ли компания

выплачивать кредит и с каким процентом

У Лукойла данное значение больше (687 млрд), чем у Газпром нефти (415

млрд).

Для компании Лукойл этот показатель снизился на 44,4% по сравнению с

предыдущим годом, для Газпром нефти – на 42,6%. Снижение обусловлено, в

основном, негативным влиянием последствий пандемии на цены на УВ, маржУ

(разница между себестоимостью товара и ценой, по которой продают товар)

переработки, объемы добычи и переработки. Снижение цен на нефть привело к

отрицательному эффекту временного лага (показатель, который отражает

отставание или опережение во времени двух, связанных между собой, явлений,

насколько одно отстаёт от другого или насколько оно опережает его) по экспортной

пошлине и налогу на добычу полезных ископаемых (НДПИ), а также

отрицательному эффекту входящих запасов на нефтеперерабатывающих заводах.

При этом поддержку показателю EBITDA оказало улучшение структуры добычи

нефти в России и девальвация рубля.

3. Операционные расходы (англ. орerating ехpense, или OPEX) — затраты на

обеспечение текущей деятельности предприятия. Динамика и величина этого

показателя помогают отследить эффективность компании и её устойчивость.

С экономической точки зрения OPEX снижает прибыль, что означает

уменьшение рентабельности компании. Поэтому одна из основных задач топменеджеров — контроль за величиной и динамикой этого показателя. Но

чрезмерная экономия на OPEX — это в значительной степени риск для

предприятия, поскольку может привести к нарушению его способности выполнять

свои обязательства.

По данному показателю выигрывает Газпром нефть, однако это

свидетельствует о его меньшем по сравнению с Лукойлом производстве, а не о его

большей эффективности.

Операционные расходы компаний снизились – для Лукойла на 23,7%, для

Газпром нефти – на 10%. Однако для данного случая снижение в большей степени

было обусловлено уменьшением деятельности компаний, а не увеличением

эффективности производства.

4. Амортизация — постепенный перенос стоимости основных средств

производства на себестоимость продукции (по мере их материального износа или

морального устаревания). Амортизация — простой и эффективной способ

сохранить материальные активы. Производить амортизационные отчисления

нужно для того, чтобы получать в составе выручки достаточно денежных средств

для замены отслуживших средств производства на новые. Цена продукции должна

окупать все расходы на ее производство и продажу, в том числе и амортизацию,

иначе оборудование выйдет из строя и производить будет не на чем.

Амортизация для Газпром нефти меньше, что связано с меньшим объемом

производственных средств.

Для компании Лукойл размер амортизационных отчислений упал всего на 2,3%,

а для Газпром нефти – вырос на 22%, что говорит о том, что компания Газпром

нефть сокращает сроки амортизационных отчислений.

5. Активы — (от лат. activus — действенный) — совокупность имущества и

денежных средств, принадлежащих предприятию, фирме, компании (здания,

сооружения, машины и оборудование, материальные запасы, банковские вклады,

ценные бумаги, патенты, авторские права, в которые вложены средства

владельцев, собственность, имеющая денежную оценку).

Активы отражаются в балансе компании и покупаются или создаются для

увеличения стоимости фирмы или улучшения ее деятельности. Актив можно

рассматривать как нечто, что в будущем может генерировать денежный поток,

сокращать расходы или улучшать продажи, независимо от того, производственное

ли это оборудование или патент.

У компании Лукойл больше активов, соответственно фирма работает лучше и

ее стоимость больше.

Обе компании увеличили количество активов – Лукойл сделал это

несущественно, на 0,7%, а Газпром нефть – на 11%.

6. Чистый долг (Net Debt) представляет собой всю задолженность компании

перед внутренними и внешними кредиторами, скорректированный на денежные

средства и инвестиции. От совокупного долга (еще один финансовый показатель

для анализа оценки компании) Net Debt отличается тем, что он отображает

действительную картину. Одна только лишь сумма долга компании не является

показателем её долговой нагрузки, так как компания может иметь ресурсы для её

погашения. Потому совокупный долг корректируется на ликвидные активы

(денежные средства и краткосрочные инвестиции), которые могут быть мгновенно

использованы для погашения задолженности.

Значения чистого долга для компании «Лукойл» выросло на 750%, а для

Газпром нефти только на 10%. Такое увеличение в основном связано с

девальвацией рубля.

Следует так же ввести важный показатель деятельности предприятия, который

играет более важную роль, чем непосредственно чистый долг.

На практике часто применяют отношение чистого долга к EBITDA. Это

соотношение указывает на разницу между долгами организации, и ее чистым

финансовым потоком. Оно дает возможность произвести исчисления, сколько

потребуется времени при существующем доходе на расчет с кредиторами.

Оптимальным показатель долга по отношению к EBITDA, если компания

поддерживает финансовый баланс в отличном состоянии, является 3, если

соотношение определено в таких цифрах как 4 – 5, это свидетельствует о слишком

высокой долговой нагрузке и проблемах с привлечением кредитных средств.

Как и другие подобные коэффициенты, показатель отношения долга к EBITDA

зависит от отраслевых особенностей, поэтому его чаще сравнивают со значениями

других предприятий в рамках данной отрасли.

Тогда можно посчитать, что это отношение для Лукойл составляет 0,46, а для

Газпром нефти – 1,32. Таким образом, можно сделать вывод, что обе компании

поддерживают финансовый баланс в отличном состоянии, однако долговая

нагрузка у Газпром нефть больше.

7. Чистые денежные средства, полученные от операционной деятельности

(англ. funds from operations (FFO)).

Операционная деятельность – это повседневная деятельность компании,

занимающаяся производством и продажей своей продукции, получение доходов, а

также общая административная деятельность и техническое обслуживание.

Операционная прибыль, показанная в финансовой отчетности компании,

представляет собой операционную прибыль, остающуюся после вычета

операционных расходов из операционных доходов.

Денежный поток от операционной деятельности собирается по принципу

«снизу-вверх». За основу берется прибыль, полученная в отчете о финансовых

результатах, после чего она корректируется на неденежные статьи (амортизация),

а также статьи, не относящиеся к операционной прибыли компании (курсовые

разницы). При этом важно отметить, что прибыльные неденежные статьи

вычитаются, а неденежные убытки прибавляются.

Следующим важным шагом составления денежного потока от операционной

деятельности является учет изменения чистого оборотного капитала компании (Net

Working Capital), который напрямую связан с балансом.

Просуммировав все собранные данные, мы наконец получаем чистые

денежные потоки, полученные от операционной деятельности. По факту это один

из ключевых показателей, отображающий насколько компания способна

генерировать деньги, в то время как операционная прибыль в финансовой

отчетности больше показывает эффективность управленческих решений

менеджмента компании.

В отличие от традиционных подходов бухгалтерского учёта, FFO старается

устранить возникающие искажения, что позволяет компаниям более точно

определять свои результаты.

Чистые денежные средства, полученные от операционной деятельности, для

Лукойла составляют 776 574 млн. руб., а для Газпром нефти - 517 057 млн. руб.

Соответственно, Лукойл может «генерировать» деньги лучше, чем Газпром нефть.

Данный показатель для компании ПАО «Лукойл» упал на 32,6%, а для Газпром

нефти на 15,1%. Снижение связано с падением цен на УВ и уменьшением добычи

в условиях пандемии.

8. С точки зрения экономики финансового капитала, капитал является ключевой

частью ведения бизнеса и роста экономики. Физические лица держат капитал и

основные активы как часть своей чистой стоимости. То, как отдельные лица и

компании финансируют свой оборотный капитал и инвестируют полученный

капитал, имеет решающее значение для роста и возврата инвестиций.

Капитал обычно представляет собой денежные средства или ликвидные

активы, удерживаемые или полученные для покрытия расходов. В финансовой

экономике термин может быть расширен за счет включения основных средств

компании. В общем, капитал может быть мерой богатства, а также ресурсом,

который обеспечивает увеличение богатства за счет прямых инвестиций или

инвестиций в капитальные проекты.

Капитал используется для обеспечения непрерывного производства товаров и

услуг с целью получения прибыли. Компании используют капитал для

инвестирования во всевозможные вещи с целью создания ценности для фирмы.

Расширение рабочей силы и строительства может быть двумя областями, в

которых часто выделяется капитал. Инвестируя с использованием капитала,

предприятие или частное лицо направляет свои деньги на инвестиции, которые

приносят более высокую прибыль, чем затраты на капитал.

8.1. Уставный капитал (Equity Capital) — стоимость активов компании,

внесённых учредителями при её открытии. Это хронологически первый пассив.

Он возникает при учреждении компании. Величина уставного капитала

и распределение долей в нём между учредителями описываются в Уставе

компании.

Уставный

капитал

Лукойла

больше,

соответственно,

изначальное

финансирование было выше, чем у Газпром нефти.

8.2. Собственный капитал - это финансовый показатель, который характеризует

размер средств, принадлежащих участникам организации. По сути, СК (его также

называют собственными средствами) — это активы компании за минусом ее

обязательств. Данный показатель должен быть равен или превышать величину

уставного капитала (УК) компании. Если это условие выполняется, бизнес можно

условно назвать успешным. По этому показателю обе компании, соответственно,

успешные.

По этому показателю обе компании являются успешными.

{Рентабельность СК (Рентабельность СК = (Чистая прибыль / Средняя

величина СК) × 100 %) показывает, какую прибыль приносит 1 рубль из общего

объема собственных средств компании. Чем выше рентабельность СК — тем более

успешен бизнес. Нормальным принято считать значение в диапазоне от 10

до 20%.}

8.3. Добавочный капитал (Capital Surplus) — собственный источник активов

компании, не связанный с вкладами учредителей и операционной деятельностью.

Он возникает, когда активы компании вдруг дорожают независимо от её действий.

Учредители не вносят дополнительных вкладов, компания ничего не продаёт.

Просто конъюнктура рынка складывается благоприятным образом (рыночная

капитализация).

Величина добавочного капитала для Лукойла больше, соответственно, как

было показано выше, стоимость его активов больше, при этом в условиях пандемии

данный показатель остался практически на том же уровне, в то время, как для

Газпром нефти он упал на 18,2%.

8.4. Резервный капитал (Reserves) — собственный источник активов компании,

предназначенный для покрытия возможных убытков. Акционерные общества

за счёт резервного капитала могут погашать выпущенные облигации и выкупать

собственные акции.

Отчисления в резервный капитал означают, что в компании гарантированно

остаются активы на эту сумму. То есть часть прибыли прошлых лет

«замораживается» в этих активах (на бухгалтерском — капитализируется). Если

в будущем компания получит убыток, капитализированная прибыль позволит

полностью покрыть или хотя бы уменьшить его за счёт прямых выплат денег или

продажи других активов.

Если резервного капитала нет, есть риск ежегодного распределения всей

чистой прибыли. В этом случае компании не на что развиваться. Создание

резервного капитала — мера защиты от недальновидных действий собственников.

В условиях пандемии обе компании увеличили резервный капитал: Лукойл на

884%, а Газпром нефть – на 44%. Соответственно, «устойчивость» Лукойла в

условиях кризиса намного больше.

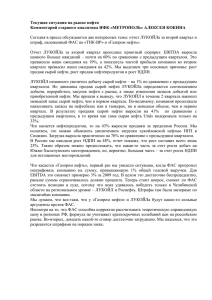

Из консолидированных отчетов о движении денежных средств ПАО «Лукойл» и Газпром нефти

Показатель

Выручка от продаж, млн. руб

EBITDA

Операционные расходы, млн.

руб

В т.ч. износ и амортизация,

млн. руб

Активы, млн.руб.

Чистый долг, млн. руб

Чистый долг/EBITDA

Чистые денежные средства,

полученные от операционной

деятельности, млн. руб

Капитал, млн. руб

Уставный, млн. руб

Собственный, млн. руб

Добавочный, млн. руб

Прочие резервы, млн. руб

ПАО «Лукойл»

Газпром нефть

2019

7 481 246

1 236 192

7 020 148

2020

5 639 401

687 094

5 357 747

2019

2 485 308

711 846

2 038 740

2020

1 999 620

415 375

1 854 443

415 094

405 440

181 372

222 151

5 947 050

37 200

0,03

1 151 844

5 991 579

315 879

0,46

776 574

3 825 483

497 748

0,7

609 076

4 259 174

547 083

1,32

517 057

3 973 449

968

308 160

39 277

30 141

4 130 766

938

71 920

39 298

296 641

2 213 197

98

1 170

36 044

78 111

2 262 447

98

1 170

29 494

112 093