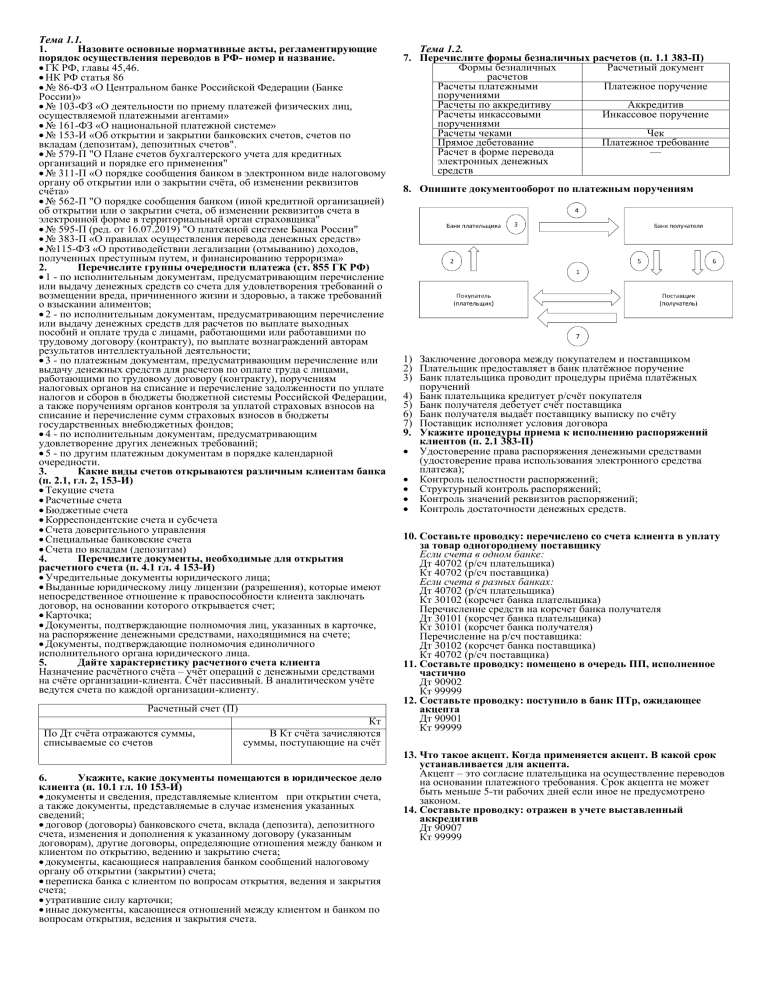

Тема 1.1. 1. Назовите основные нормативные акты, регламентирующие порядок осуществления переводов в РФ- номер и название. • ГК РФ, главы 45,46. • НК РФ статья 86 • № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» • № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» • № 161-ФЗ «О национальной платежной системе» • № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов". • № 579-П "О Плане счетов бухгалтерского учета для кредитных организаций и порядке его применения" • № 311-П «О порядке сообщения банком в электронном виде налоговому органу об открытии или о закрытии счёта, об изменении реквизитов счёта» • № 562-П "О порядке сообщения банком (иной кредитной организацией) об открытии или о закрытии счета, об изменении реквизитов счета в электронной форме в территориальный орган страховщика" • № 595-П (ред. от 16.07.2019) "О платежной системе Банка России" • № 383-П «О правилах осуществления перевода денежных средств» • №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» 2. Перечислите группы очередности платежа (ст. 855 ГК РФ) • 1 - по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов; • 2 - по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими или работавшими по трудовому договору (контракту), по выплате вознаграждений авторам результатов интеллектуальной деятельности; • 3 - по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и сборов в бюджеты бюджетной системы Российской Федерации, а также поручениям органов контроля за уплатой страховых взносов на списание и перечисление сумм страховых взносов в бюджеты государственных внебюджетных фондов; • 4 - по исполнительным документам, предусматривающим удовлетворение других денежных требований; • 5 - по другим платежным документам в порядке календарной очередности. 3. Какие виды счетов открываются различным клиентам банка (п. 2.1, гл. 2, 153-И) • Текущие счета • Расчетные счета • Бюджетные счета • Корреспондентские счета и субсчета • Счета доверительного управления • Специальные банковские счета • Счета по вкладам (депозитам) 4. Перечислите документы, необходимые для открытия расчетного счета (п. 4.1 гл. 4 153-И) • Учредительные документы юридического лица; • Выданные юридическому лицу лицензии (разрешения), которые имеют непосредственное отношение к правоспособности клиента заключать договор, на основании которого открывается счет; • Карточка; • Документы, подтверждающие полномочия лиц, указанных в карточке, на распоряжение денежными средствами, находящимися на счете; • Документы, подтверждающие полномочия единоличного исполнительного органа юридического лица. 5. Дайте характеристику расчетного счета клиента Назначение расчётного счёта – учёт операций с денежными средствами на счёте организации-клиента. Счёт пассивный. В аналитическом учёте ведутся счета по каждой организации-клиенту. Расчетный счет (П) Дт По Дт счёта отражаются суммы, списываемые со счетов Кт В Кт счёта зачисляются суммы, поступающие на счёт 6. Укажите, какие документы помещаются в юридическое дело клиента (п. 10.1 гл. 10 153-И) • документы и сведения, представляемые клиентом при открытии счета, а также документы, представляемые в случае изменения указанных сведений; • договор (договоры) банковского счета, вклада (депозита), депозитного счета, изменения и дополнения к указанному договору (указанным договорам), другие договоры, определяющие отношения между банком и клиентом по открытию, ведению и закрытию счета; • документы, касающиеся направления банком сообщений налоговому органу об открытии (закрытии) счета; • переписка банка с клиентом по вопросам открытия, ведения и закрытия счета; • утратившие силу карточки; • иные документы, касающиеся отношений между клиентом и банком по вопросам открытия, ведения и закрытия счета. Тема 1.2. 7. Перечислите формы безналичных расчетов (п. 1.1 383-П) Формы безналичных Расчетный документ расчетов 1. Расчеты платежными Платежное поручение поручениями 2. Расчеты по аккредитиву Аккредитив 3. Расчеты инкассовыми Инкассовое поручение поручениями 4. Расчеты чеками Чек 5. Прямое дебетование Платежное требование 6. Расчет в форме перевода — электронных денежных средств 8. Опишите документооборот по платежным поручениям 1) Заключение договора между покупателем и поставщиком 2) Плательщик предоставляет в банк платёжное поручение 3) Банк плательщика проводит процедуры приёма платёжных поручений 4) Банк плательщика кредитует р/счёт покупателя 5) Банк получателя дебетует счёт поставщика 6) Банк получателя выдаёт поставщику выписку по счёту 7) Поставщик исполняет условия договора 9. Укажите процедуры приема к исполнению распоряжений клиентов (п. 2.1 383-П) • Удостоверение права распоряжения денежными средствами (удостоверение права использования электронного средства платежа); • Контроль целостности распоряжений; • Структурный контроль распоряжений; • Контроль значений реквизитов распоряжений; • Контроль достаточности денежных средств. 10. Составьте проводку: перечислено со счета клиента в уплату за товар одногороднему поставщику Если счета в одном банке: Дт 40702 (р/сч плательщика) Кт 40702 (р/сч поставщика) Если счета в разных банках: Дт 40702 (р/сч плательщика) Кт 30102 (корсчет банка плательщика) Перечисление средств на корсчет банка получателя Дт 30101 (корсчет банка плательщика) Кт 30101 (корсчет банка получателя) Перечисление на р/сч поставщика: Дт 30102 (корсчет банка поставщика) Кт 40702 (р/сч поставщика) 11. Составьте проводку: помещено в очередь ПП, исполненное частично Дт 90902 Кт 99999 12. Составьте проводку: поступило в банк ПТр, ожидающее акцепта Дт 90901 Кт 99999 13. Что такое акцепт. Когда применяется акцепт. В какой срок устанавливается для акцепта. Акцепт – это согласие плательщика на осуществление переводов на основании платежного требования. Срок акцепта не может быть меньше 5-ти рабочих дней если иное не предусмотрено законом. 14. Составьте проводку: отражен в учете выставленный аккредитив Дт 90907 Кт 99999 15. Какие документы клиента банк может исполнять частично? (п.2.10 383-П) При недостаточности денежных средств на банковском счете плательщика распоряжения не принимаются банком к исполнению и возвращаются (аннулируются) отправителям распоряжений не позднее рабочего дня, следующего за днем поступления распоряжения либо за днем получения акцепта плательщика, за исключением: • распоряжений четвертой и предыдущей очередности списания денежных средств с банковского счета, установленной федеральным законом; • распоряжений взыскателей средств пятой очередности списания денежных средств с банковского счета, установленной федеральным законом; • распоряжений, принимаемых банком к исполнению или предъявляемых банком в соответствии с законодательством или договором. 16. Опишите порядок частичной оплаты распоряжений клиента (каким документом, как, какие отметки делаются на распоряжении) (п.4.4 383-П) Частичное исполнение распоряжений плательщиков осуществляется банком платежным ордером в электронном виде или на бумажном носителе. Платежный ордер, составляемый банком в целях частичного исполнения распоряжения помещается в очередь не исполненных в срок распоряжений. Информация о частичном исполнении распоряжения на бумажном носителе указывается в распоряжении на бумажном носителе при частичном исполнении в соответствующих реквизитах (если реквизиты установлены) или вне мест указания реквизитов, в том числе на обороте распоряжения на бумажном носителе. Приложение к распоряжению составляется с указанием информации о частичном исполнении, информации, позволяющей установить распоряжение на бумажном носителе, и на нем проставляются штамп банка и подпись уполномоченного лица банка. При наличии приложения к распоряжению на распоряжении на бумажном носителе проставляется отметка банка "Приложение: частичное исполнение на _____ л.". 17. Перечислите счета, используемые для расчетов по аккредитивам 90907 «Выставленные аккредитивы», 40901 «Аккредитивы к оплате». Тема 1.3. 18. Опишите особенности заполнения распоряжений на уплату налоговых платежей В данном платёжном поручении заполняется квадратное поле, в котором указывается статус налогоплательщика, указывается КПП (код причины постановки на учет) как плательщика, так и получателя средств, в графе «Банк получателя» указывается запись: ОТДЕЛЕНИЕ ОРЕЛ БАНКА РОССИИ/ УФК по Орловской области г. Орел, в графе БИК: 015402901, в графе «Счет №»: 40102810545370000046, в графе «Получатель»: УФК ПО ОРЛОВСКОЙ ОБЛАСТИ (ИФНС России по г.Орлу), ниже графы «Получатель» заполняется строка, состоящая из 7 сегментов. В первом сегменте указывается КБК (код бюджетной классификации), во втором – ОКТМО (общероссийский классификатор территориально-муниципальных образований), в третьем – основание платежа (ТП – текущий платеж, ЗД - погашение задолженности, по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное, РС - погашение рассроченной задолженности, ОТ погашение отсроченной задолженности, РТ погашение реструктурируемой задолженности, ПБ - погашение должником задолженности в ходе процедур, применяемых в деле о банкротстве, ИН - погашение инвестиционного налогового кредита, ТЛ - погашение требований к должнику об уплате обязательных платежей в ходе процедур, применяемых в деле о банкротстве, ЗТ - погашение текущей задолженности в ходе процедур, применяемых в деле о банкротстве.), в четвертом – налоговый период (если платеж за месяц, то ставится отметка: МС.(номер месяца).(год); платеж за квартал – КВ. (номер квартала).(год); если полугодовалый платеж: ПЛ.(номер месяца).(год); если годовой платеж: ГД.00.(год)), в пятый – номер документа, являющегося основанием платежа (если не задолженность, то ставится 0), в шестом – дата документа, указанного в пятом сегменте (если не задолженность, то также ставится 0), в седьмом – это резервное поле, которое заполняется по усмотрению банка. 19. На какой счет зачисляются все налоги? 40102 «Единый казначейский счет» (П). Назначение счета - учет денежных средств для осуществления операций по казначейским счетам, открытым в Федеральном казначействе и территориальных органах Федерального казначейства. Счет пассивный. 40102 Единый казначейский счет (П) Дт Кт Отражаются суммы Отражаются суммы переводов денежных поступивших средств переводов денежных средств В аналитическом учете ведутся лицевые счета Федерального казначейства и его территориальных органов. 20. Каков порядок зачисления средств в бюджеты Так как счет 40102 открыт в учреждении Центрального банка, то платежи, поступающие в кредитную организацию, отражаются: Дт расчетный счет Кт 30102, а в Банке России: Дт 30101 Кт 40102. Если плательщик налога обслуживается в учреждении Банка России, то: Дт расчетный счет Кт 40102. Тема 2.1. 21. Опишите платежную систему РФ Сервис срочного перевода Платежная система Банка России Сервис несрочного перевода Платежная Сервис быстрых платежей система Системы межбанковских Частные платежные расчетов Внутрибанковские расчетные системы системы Клиринговые системы 22. Опишите платежную систему БР (п. 1.2 732-П «О платёжной системе Банка России») Сервис срочного перевода предусматривает выполнение процедур приема к исполнению распоряжений о переводе денежных средств, в том числе проверку достаточности денежных средств, незамедлительно по мере поступления распоряжений в Банк России и процедур исполнения распоряжений незамедлительно после успешного завершения процедур приема к исполнению. Сервис несрочного перевода предусматривает выполнение процедур приема к исполнению распоряжений, в том числе проверку достаточности денежных средств, а также процедур исполнения распоряжений не ранее наступления периодов времени, определенных регламентом функционирования платежной системы Банка России. Сервис быстрых платежей предусматривает выполнение круглосуточно в режиме реального времени процедур приема к исполнению распоряжений на сумму менее 600 тысяч рублей незамедлительно по мере поступления распоряжений в операционный центр, платежный клиринговый центр другой платежной системы и процедур исполнения распоряжений Банком России незамедлительно после успешного завершения процедур приема к исполнению. 23.Назовите виды корр счетов 1) Кор/счёт в Банке России (в КО – 30102 (А); в ЦБ РФ – 30101 (П)) 2) Счёт ЛОРО – счёт другого банка в нашем банке – 30109 (для резидентов) (П); 30111 (для нерезидентов) (П) 3) Счёт НОСТРО – наш счёт в другом банке – 30110 (для резидентов) (А); 30114 (для нерезидентов) (А) 24.Дайте характеристику счетов ЛОРО и НОСТРО Счет «ЛОРО» - N 30109 «Корреспондентские счета кредитных организаций – корреспондентов» (П); N 301111 «Корреспондентские счета банков-нерезидентов» (П) Назначение счета: учет операций по корреспондентским отношениям кредитных организаций (банков-корреспондентов с банками-респондентами). Счет ЛОРО (№30109; №30111) (П) Дт Кт Отражаются списанные Отражаются поступившие денежные средства со счета денежные средства на счёт клиента Счет «НОСТРО» - N 30110 «Корреспондентские счета в кредитных организациях – корреспондентах» (А); N 30114 «Корреспондентские счета в банках-нерезидентах» (А) Назначение счета: учет операций по корреспондентским отношениям кредитных организаций (банков-корреспондентов с банками-респондентами) Счет НОСТРО (№30110; №30114) (А) Дт Кт Отражаются поступившие Отражаются списанные денежные средства на счёт денежные средства со счета клиента 25.Что такое ДПП, КПП, БЭСП ДПП – дата перечисления платежа КПП – код причины постановки на учёт СБП – система быстрых платежей 26.Проводка: списаны деньги со счета ностро и зачислены на счет получателя (АО) Дт 30110 Кт 40702 27.Проводка: отражены в учете незавершенные расчеты Дт 40702 Кт 30220 28.Укажите счета для незавершенных расчетов при установлении ДПП Счет № 30220 «Незавершенные переводы денежных средств, списанных с банковских счетов клиентов» (П) Дт Кт Суммы перечисленных Суммы переводов переводов денежных средств денежных средств, списанных со счетов Назначение счета - учет в кредитной организации (филиале) отправителе сумм переводов денежных средств, списанных со счетов клиентов, но не перечисленных в тот же день по назначению (кроме подлежащих перечислению через подразделения Банка России). Тема 2.2. и 2.3. 29 Дайте характеристику счетам межфилиальных расчетов Счёт № 30301 «Внутрибанковские обязательства по переводам клиентов» (П) Дт Кт Списание денежных Поступление денежных средств средств Счёт № 30302 «Внутрибанковские требования по переводам клиентов» (А) Дт Кт Поступление денежных Списание денежных средств средств Назначение счетов - учет внутрибанковских требований и обязательств между головным офисом кредитной организации и ее филиалами или между филиалами кредитной организации по суммам переводов клиентов, зачисленных (перечисленных) по назначению. Счёт № 30305 «Внутрибанковские обязательства по распределению (перераспределению) активов, обязательств, капитала» (П) Дт Кт Списание денежных Поступление денежных средств средств Счёт № 30306 «Внутрибанковские требования по распределению (перераспределению) активов, обязательств, капитала» (А) Дт Кт Поступление денежных Списание денежных средств средств Назначение счетов - учет внутрибанковских требований и обязательств между головным офисом кредитной организации и ее филиалами или между филиалами кредитной организации по операциям, связанным с распределением (перераспределением) активов, обязательств, собственных средств (капитала) и имущества внутри кредитной организации, а также по исполненным расчетным документам, одновременным получателем и отправителем которых являются филиалы кредитной организации (головной офис кредитной организации и ее филиал). 30 Проводка: списаны деньги с р/сч, если получатель находится в другом филиале Филиал А Дт 40702 (р/сч плетельщика) Кт 30301 Филиал Б Дт 30302 Кт 40702 (р/сч получателя) 31. Что такое клиринг, его виды Клиринг определение подлежащих исполнению обязательств, возникших из договоров, в том числе в результате осуществления неттинга обязательств, и подготовка документов (информации), являющихся основанием прекращения и (или) исполнения таких обязательств. • Прямой (вид клиринга, при котором банки перечисляют друг другу денежные средства напрямую, без участия третьих лиц); • Опосредованный (вид клиринга, при котором банки перечисляют денежные средства в клиринговую организацию, которая сама в дальнейшем переводит необходимые денежные средства банкам (данный процесс называется неттинг). Тема 3.1 32 Опишите валютное законодательство РФ - Федеральный закон от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле» - Инструкция Банка России от 28 декабря 2016 г. N 178-И "Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями" - Инструкция Банка России от 16 августа 2017 г. N 181-И "О порядке представления резидентами и нерезидентами уполномоченным банкам подтверждающих документов и информации при осуществлении валютных операций, о единых формах учета и отчетности по валютным операциям, порядке и сроках их представления" - Положение БР N 579-П «О плане счетов кредитных организаций и порядке его применения" - Указание БР от 28.04.2004 №1425-У «О порядке осуществления валютных операций по сделкам между уполномоченными банками» - Указание БР от 07.08.2003 №1317-У «О порядке установления уполномоченными банками корреспондентских отношений с банками-нерезидентами, зарегистрированными в государствах и на территориях, предоставляющих льготный налоговый режим и (или) не предусматривающих раскрытие и предоставление информации при проведении финансовых операций» 33 Опишите правила переоценки счетов в ИВ - Активы и обязательства в иностранной валюте должны переоцениваться по мере изменения курсов Центрального банка. - Пересчет данных аналитического учета в иностранной валюте в рубли осуществляется путем умножения суммы иностранной валюты на установленный курс ЦБ. - Переоценка средств в иностранной валюте осуществляется в начале операционного дня до отражения операций по счету. - Переоценке подлежит входящий остаток на начало дня. - Ежедневный баланс на 1 января составляется исходя из официальных курсов, действующих на 31 декабря. - Переоценка осуществляется отдельно по каждой валюте. Не переоцениваются счета 102 – Уставный капитал (П) 706 – Финансовый результат 60313 – Расчеты с организациями-нерезидентами по хозяйственным операциям (П) 60314 – Расчеты с организациями-нерезидентами по хозяйственным операциям (А) Балансовая стоимость = номинал валюты * действующий курс Курсовая стоимость = номинал валюты *новый курс Курсовая разница = курсовая стоимость – балансовая стоимость 34 Какие счета предназначены для переоценки счетов в ИВ в главе А, Б, В, Г Положительная переоценка А П Отрицательная переоценка А П Глава А. Балансовые счета 70603 (П)-Положительная переоценка средств в иностранной валюте 70608 (А)-Отрицательная переоценка средств в иностранной валюте Данные счета ведутся в течении всего года и закрываются в конце года на счет 707. Переоценка будет отражаться на основании мемориального ордера следующим образом: Глава В. Внебалансовые счета 99999 (П)-Счет для корреспонденции с активными счетами при двойной записи 99998 (А)-Счет для корреспонденции с пассивными счетами при двойной записи Переоценка будет отражаться на основании мемориального ордера следующим образом: Глава Г. Счета по учету требований и обязательств по производным финансовым инструментам и прочим договорам (сделкам) 99996 (А)-Счет для корреспонденции с пассивными счетами при двойной записи 99997 (П)-Счет для корреспонденции с активными счетами при двойной записи Переоценка будет отражаться на основании мемориального ордера следующим образом: 36. Какие счета можно открывать в ИВ - Текущий валютный счёт - Расчетный валютный счет (40702 П) - Транзитный валютный счет (40702 П) 37. Какие виды конверсионных операций Вы знаете Сделки типа «TODAY» (конверсионные операции с датой валютирования в день заключения сделки) Сделки типа «TOMORROW» (конверсионные операции с датой валютирования на следующий день за днем заключения сделки) Сделки типа «SPOT» (конверсионные операции с датой валютирования на второй день за днем заключения сделки) Тема 3.2. 38. Перечислите формы международных расчетов - Документарный аккредитив - Инкассо - Банковский перевод - Открытый счет - Авансовый платеж - Вексель - Чеки 39. Дайте определение банковского перевода Банковский перевод- простое поручение клиента своему банку по выплате определенной суммы по просьбе и за счет перевододателя иностранному получателю с указанием способа возмещения банку - плательщику выплаченной суммы 40. Проводка: зачислены средства по банковскому переводу на р/сч Дт 30114 код валюты Кт 40702 код валюты 41. Проводка: списаны деньги с валютного счета юр лица в уплату комиссии банка Дт расч. вал. счет Кт 70601 42.Какие счета используются для отражения в учете расчетов по инкассо 91319 91320 40902 47410 43. Дайте определение документарного аккредитива Документарный аккредетив - обязательство банка, выдаваемое им по поручению своего клиента-импортера, произвести платеж в пользу экспортера (акцептовать его тратты) или обеспечить осуществление платежа (акцепта тратт) другим банком в пределах определенной суммы и в установленный срок против документов, указанных в аккредитиве. Тема 3.3 44. Какие документы и когда нужны для валютного контроля в банке Какие документы оформляются в банке по каждой валютной сделке Формы учёта и отчётности по валютным операциям: 1) Справка о подтверждающих документах – форма учёта по валютным операциям резидента. 2) Ведомость банковского контроля – форма отчётности по валютным операциям уполномоченных банков. Документы, подтверждающие сделку: 1) Внешнеторговый контракт 2) Таможенная декларация 3) Товарно-транспортные накладные 4) Коммерческие документы 5) Акт приёма передачи 6) Счета-фактуры Тема 4 45. Виды банковских карт 1. Расчётные (дебето́вые) карты 2. Карты с разрешённым овердрафтом 3. Кредитные карты 4. Предоплаченные карты 5. Карты локальных платёжных систем (локальные карты) 6. Карты международных платёжных систем (международные карты) 7. Виртуальные карты 8. Карты рассрочки 46. Операции, осуществляемые с банковскими картами Клиенты - физические лица. Осуществляют операции в валюте, отличной от валюты счета, валюты предоставленного кредита, в порядке и на условиях, установленных в договоре банковского счета, кредитном договоре. Клиенты - физические лица с использованием предоплаченных карт могут осуществлять переводы электронных денежных средств в валюте, отличной от валюты остатка электронных денежных средств. При совершении указанных в настоящем пункте операций валюта, полученная кредитной организацией - эмитентом в результате конверсионной операции, перечисляется по назначению без зачисления на счет клиента физического лица. Клиент - юридическое лицо, индивидуальный предприниматель. -получение наличных денежных средств в валюте Российской Федерации; -оплата расходов в валюте Российской Федерации, связанных с деятельностью юридического лица, индивидуального предпринимателя, в том числе оплатой командировочных и представительских расходов, на территории Российской Федерации; -получение наличных денежных средств в иностранной валюте за пределами территории Российской Федерации для оплаты командировочных и представительских расходов; -оплата командировочных и представительских расходов в иностранной валюте за пределами территории Российской Федерации. 47. Из чего складываются доходы банка при работе с картами - ежегодная плата за выпуск карт и обслуживание счета (сервисная ставка); - процентная ставка по карточному кредиту; - комиссии за операции выдачи наличных денег; - комиссии за операции безналичной оплаты в коммерческой сети; - комиссии за конвертацию, если ее будет осуществлять ваш банк, для мультивалютных (российских) карточек; - комиссия за интерчейндж; - штрафные сборы за нарушение условий договора. -Комиссия с организаций торгово-сервисной сети; -Комиссия за обслуживание держателей банковских карт других эмитентов в ПВН(пунктах выдачи наличных),пунктах самообслуживания 48. Проводка: списаны деньги с текущего счета в доходы банка ДТ 40817 КТ 70601 49. Проводка: внесено наличными на текущий счет через банкомат Дт 20208 Кт 40817 50. Проводка: зачислена з/пл на счет физ лица ДТ40702 КТ40817