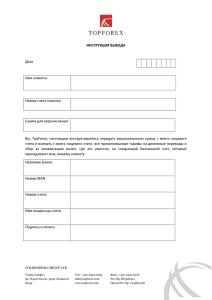

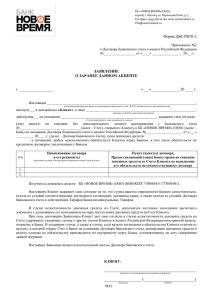

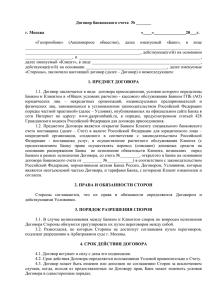

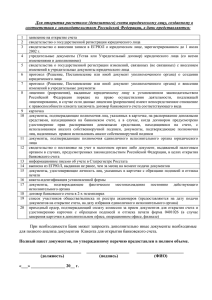

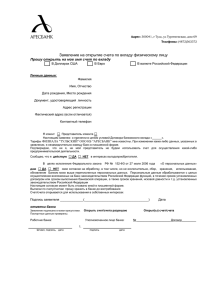

ОРЛОВСКИЙ БАНКОВСКИЙ КОЛЛЕДЖ МДК 01.01 Организация безналичных расчетов Раздел ПМ 01. Обслуживание банковских счетов Тема 1.1. Организация расчетно-кассового обслуживания клиентов ВОПРОСЫ ТЕМЫ 1.Общая характеристика организации безналичных расчётов. 2. Законодательные акты и нормативные документы по организации безналичных расчётов. 3. Основные правила совершения операций по расчётным счетам. 4. Очерёдность списания денежных средств со счёта 5. Порядок открытия расчётного (текущего) счёта клиента. 6. Документы, необходимые для открытия счёта. 7.Карточка с образцами подписей и оттиска печати 8. Договор банковского счёта, его содержание ВОПРОСЫ ТЕМЫ ( ПРОДОЛЖЕНИЕ) 9. Формирование юридических дел клиентов 10. Обязанности банков, связанные с учётом налогоплательщиков 11. Порядок открытия текущих счетов клиентам - физическим лицам 12. Характеристика балансовых счетов, на которых осуществляется учёт расчётных операций клиентов 13. Порядок присвоения номера лицевому счёту клиента 14. Выписки из лицевых счетов, порядок их выдачи клиентам. ВОПРОСЫ ТЕМЫ ( ПРОДОЛЖЕНИЕ) 15. Порядок выдачи дубликатов выписок из лицевых счетов. 16. Условные цифровые обозначения видов операций, проставляемые в лицевых счетах и выписках. 17. Порядок выдачи справок об операциях и остатках средств на счетах клиентов. 18. Оформление закрытия расчётных счетов 19.Планирование операций с денежной наличностью 1.ОБЩАЯ ХАРАКТЕРИСТИКА ОРГАНИЗАЦИИ БЕЗНАЛИЧНЫХ РАСЧЁТОВ Расчетно- кассовые операции банков включают ведение по поручению юридических и физических лиц их счетов, а также осуществление денежных расчетов в наличной и безналичной формах. Выполняя расчетные операции банки выступают посредниками, участвующими в процессе подсчета и передаче сумм, подлежащих уплате за товары и услуги между должником и получателем. При этом плательщик и получатель платежа могут находиться в разных городах или регионах страны, или в разных странах. Совершение расчетов требует организации развитой системы безналичного денежного оборота, которая бы позволила беспрепятственно производить расчеты между контрагентами. Расчетные операции важны не только для банка, но и для функционирования всей экономики. ПРИНЦИПЫ БЕЗНАЛИЧНЫХ РАСЧЕТОВ 1.осуществляются по банковским счетам, которые открываются клиентам для хранения и перевода средств; 2. осуществляются через кредитные организации, в которых открываются счета юридическим и физическим лицам; 3.платежи со счетов должны осуществляться банками по распоряжению их владельцев в порядке установленной ими очередности платежей и в пределах остатка средств на счете. Ограничение прав владельцев счета не допускается; 4.свобода выбора субъектами рынка форм безналичных расчетов и закрепления их в хозяйственных договорах при невмешательстве банков в договорные отношения. 5.срочность платежа означает осуществление расчетов исходя из сроков, предусмотренных в договорах. 6.обеспеченность платежа означает наличие у плательщика или гаранта средств, которые могут быть использованы для осуществления платежа. 2. ЗАКОНОДАТЕЛЬНЫЕ АКТЫ И НОРМАТИВНЫЕ ДОКУМЕНТЫ ПО ОРГАНИЗАЦИИ БЕЗНАЛИЧНЫХ РАСЧЁТОВ Гражданский Кодекс Российской Федерации Налоговый кодекс Российской Федерации статья 86 Федеральный закон от 10.07.2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» ЗАКОНОДАТЕЛЬНЫЕ АКТЫ И НОРМАТИВНЫЕ ДОКУМЕНТЫ ПО ОРГАНИЗАЦИИ БЕЗНАЛИЧНЫХ РАСЧЁТОВ ( ПРОДОЛЖЕНИЕ) Федеральный закон от 27.06.2011 № 161-ФЗ «О национальной платежной системе» Инструкция Банка России от 30.05.2014 N 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов« ЗАКОНОДАТЕЛЬНЫЕ АКТЫ И НОРМАТИВНЫЕ ДОКУМЕНТЫ ПО ОРГАНИЗАЦИИ БЕЗНАЛИЧНЫХ РАСЧЁТОВ ( ПРОДОЛЖЕНИЕ) Положение Банка России от 07.09.2007 № 311-П «О порядке сообщения банком в электронном виде налоговому органу об открытии или о закрытии счёта, об изменении реквизитов счёта» Положение Банка России от 19.06.20112 № 383-П «О правилах осуществления перевода денежных средств» 3. ОСНОВНЫЕ ПРАВИЛА СОВЕРШЕНИЯ ОПЕРАЦИЙ ПО РАСЧЁТНЫМ СЧЕТАМ Расчетные счета клиентов открываются в банке на основании заключенного договора. По договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету. Банк может использовать имеющиеся на счете денежные средства, гарантируя право клиента беспрепятственно распоряжаться этими средствами. ОСНОВНЫЕ ПРАВИЛА СОВЕРШЕНИЯ ОПЕРАЦИЙ ПО РАСЧЁТНЫМ СЧЕТАМ ( ПРОДОЛЖЕНИЕ) Банк не вправе определять и контролировать направления использования денежных средств клиента и устанавливать другие не предусмотренные законом или договором банковского счета ограничения его права распоряжаться денежными средствами по своему усмотрению. Права лиц, осуществляющих от имени клиента распоряжения о перечислении и выдаче средств со счета, удостоверяются клиентом путем представления банку документов, предусмотренных законом, установленными в соответствии с ним банковскими правилами и договором банковского счета. ОСНОВНЫЕ ПРАВИЛА СОВЕРШЕНИЯ ОПЕРАЦИЙ ПО РАСЧЁТНЫМ СЧЕТАМ ( ПРОДОЛЖЕНИЕ) Банк обязан совершать для клиента операции, предусмотренные для счетов данного вида законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота, если договором банковского счета не предусмотрено иное. Банк обязан зачислять поступившие на счет клиента денежные средства не позже дня, следующего за днем поступления в банк соответствующего платежного документа, если более короткий срок не предусмотрен договором банковского счета. ОСНОВНЫЕ ПРАВИЛА СОВЕРШЕНИЯ ОПЕРАЦИЙ ПО РАСЧЁТНЫМ СЧЕТАМ ( ПРОДОЛЖЕНИЕ) Банк обязан по распоряжению клиента выдавать или перечислять со счета денежные средства клиента не позже дня, следующего за днем поступления в банк соответствующего платежного документа, если иные сроки не предусмотрены законом, изданными в соответствии с ним банковскими правилами или договором банковского счета. В случаях, предусмотренных договором банковского счета, клиент оплачивает услуги банка по совершению операций с денежными средствами, находящимися на счете. ОСНОВНЫЕ ПРАВИЛА СОВЕРШЕНИЯ ОПЕРАЦИЙ ПО РАСЧЁТНЫМ СЧЕТАМ ( ПРОДОЛЖЕНИЕ) Без распоряжения клиента списание денежных средств, находящихся на счете, допускается по решению суда, а также в случаях, установленных законом или предусмотренных договором между банком и клиентом. В случаях несвоевременного зачисления на счет поступивших клиенту денежных средств либо их необоснованного списания банком со счета, а также невыполнения указаний клиента о перечислении денежных средств со счета либо об их выдаче со счета банк обязан уплатить на эту сумму проценты в порядке и в размере, предусмотренных статьей 395 настоящего Кодекса. ОСНОВНЫЕ ПРАВИЛА СОВЕРШЕНИЯ ОПЕРАЦИЙ ПО РАСЧЁТНЫМ СЧЕТАМ ( ПРОДОЛЖЕНИЕ) Банк гарантирует тайну банковского счета и банковского вклада, операций по счету и сведений о клиенте. Списание денежных средств со счета осуществляется банком на основании распоряжения клиента. Ограничение прав клиента на распоряжение денежными средствами, находящимися на счете, не допускается, за исключением наложения ареста на денежные средства, находящиеся на счете, или приостановления операций по счету в случаях, предусмотренных законом. 4. ОЧЕРЁДНОСТЬ СПИСАНИЯ ДЕНЕЖНЫХ СРЕДСТВ СО СЧЁТА При наличии на счете денежных средств, сумма которых достаточна для удовлетворения всех требований, предъявленных к счету, списание этих средств со счета осуществляется в порядке поступления распоряжений клиента и других документов на списание (календарная очередность), если иное не предусмотрено законом. ОЧЕРЁДНОСТЬ СПИСАНИЯ ДЕНЕЖНЫХ СРЕДСТВ СО СЧЁТА (ПРОДОЛЖЕНИЕ) При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований списание денежных средств осуществляется в следующей очередности: в первую очередь по исполнительным документам для удовлетворения требований о возмещении вреда жизни и здоровью, взыскание алиментов; во вторую очередь по исполнительным документам для расчетов по выплате выходных пособий и оплате труда с лицами по трудовому договору, по выплате вознаграждений авторам результатов интеллектуальной деятельности; ОЧЕРЁДНОСТЬ СПИСАНИЯ ДЕНЕЖНЫХ СРЕДСТВ СО СЧЁТА ( ПРОДОЛЖЕНИЕ) в третью очередь по платежным документам для расчетов по оплате труда с лицами, поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и сборов; в четвертую очередь по другим исполнительным документам, в пятую очередь по другим платежным документам в порядке календарной очередности. ОЧЕРЁДНОСТЬ СПИСАНИЯ ДЕНЕЖНЫХ СРЕДСТВ СО СЧЁТА ( ПРОДОЛЖЕНИЕ) Списание средств со счета по требованиям, относящимся к одной очереди, производится в порядке календарной очередности поступления документов. 5.ПОРЯДОК ОТКРЫТИЯ РАСЧЁТНОГО (ТЕКУЩЕГО) СЧЁТА КЛИЕНТА Руководитель Банка из числа работников определяет должностных лиц, ответственных за работу с клиентами по открытию и закрытию счетов клиентов, установив им соответствующие должностные права и обязанности в распорядительном акте, с которыми работники, должны быть ознакомлены под роспись. Должностные лица: осуществляют прием документов, необходимых для открытия счета; проверку надлежащего оформления документов; полноты представления сведений и их достоверности. ПОРЯДОК ОТКРЫТИЯ РАСЧЁТНОГО (ТЕКУЩЕГО) СЧЁТА КЛИЕНТА ( ПРОДОЛЖЕНИЕ) Должностные лица могут быть уполномочены проводить идентификацию клиента и оформлять карточку с образцами подписей и оттиска печати. Для открытия банковского счета в банк представляются оригиналы документов или их копии, заверенные в порядке, установленном законодательством Российской Федерации. ПОРЯДОК ОТКРЫТИЯ РАСЧЁТНОГО (ТЕКУЩЕГО) СЧЁТА КЛИЕНТА ( ПРОДОЛЖЕНИЕ) Копия документа, заверенная клиентом - юридическим лицом, должна содержать фамилию, имя, отчество (при наличии), наименование должности лица, заверившего копию документа, а также его собственноручную подпись и оттиск печати (при ее отсутствии - штампа) клиента. На принятой от клиента - юридического лица изготовленной им копии документа должностное лицо банка или иное уполномоченное банком лицо, являющееся сотрудником банка, учиняет надпись "сверено с оригиналом", указывает свои фамилию, имя, отчество (при наличии), должность или реквизиты документа, удостоверяющего личность, а также проставляет собственноручную подпись и оттиск печати или штампа, установленного для этих целей банком. ПОРЯДОК ОТКРЫТИЯ РАСЧЁТНОГО (ТЕКУЩЕГО) СЧЁТА КЛИЕНТА ( ПРОДОЛЖЕНИЕ) На принятой от клиента - юридического лица изготовленной им копии документа иное уполномоченное банком лицо, не являющееся сотрудником банка, учиняет надпись "сверено с оригиналом", указывает свои фамилию, имя, отчество (при наличии), реквизиты документа, удостоверяющего личность, а также проставляет собственноручную подпись и оттиск печати или штампа, установленного для этих целей банком. ПОРЯДОК ОТКРЫТИЯ РАСЧЁТНОГО (ТЕКУЩЕГО) СЧЁТА КЛИЕНТА ( ПРОДОЛЖЕНИЕ) Должностное лицо банка (иное уполномоченное банком лицо) вправе заверить копии документов, представленных клиентом (его представителем) для открытия банковского счета, счета по вкладу (депозиту). Должностное лицо банка или иное уполномоченное банком лицо, являющееся сотрудником банка, учиняет на копии документа надпись "копия верна" и указывает свои фамилию, имя, отчество (при наличии), должность или реквизиты документа, удостоверяющего личность, а также проставляет собственноручную подпись и оттиск печати или штампа, установленного для этих целей банком. ПОРЯДОК ОТКРЫТИЯ РАСЧЁТНОГО (ТЕКУЩЕГО) СЧЁТА КЛИЕНТА ( ПРОДОЛЖЕНИЕ) Иное уполномоченное банком лицо, не являющееся сотрудником банка, учиняет на копии документа надпись "копия верна" и указывает свои фамилию, имя, отчество (при наличии), реквизиты документа, удостоверяющего личность, а также проставляет собственноручную подпись и оттиск печати или штампа, установленного для этих целей банком. Представитель клиента, лица, уполномоченные распоряжаться денежными средствами, находящимися на счете, используя аналог собственноручной подписи, и лица, наделенные правом первой или второй подписи, обязаны представить документ, удостоверяющий личность, а также документы, подтверждающие наличие соответствующих полномочий. Документы (их копии), собранные банком при открытии банковского счета, счета по вкладу (депозиту) помещаются в юридическое дело, ВИДЫ СЧЕТОВ В ВАЛЮТЕ РОССИЙСКОЙ ФЕДЕРАЦИИ И ИНОСТРАННЫХ ВАЛЮТАХ текущие счета; расчетные счета; бюджетные счета; корреспондентские счета; корреспондентские субсчета; счета доверительного управления; специальные банковские счета; депозитные счета судов, подразделений службы судебных приставов, правоохранительных органов, нотариусов; счета по вкладам (депозитам) ВИДЫ СЧЕТОВ В ВАЛЮТЕ РОССИЙСКОЙ ФЕДЕРАЦИИ И ИНОСТРАННЫХ ВАЛЮТАХ ( ПРОДОЛЖЕНИЕ) расчетные счета. Расчетные счета открываются юридическим лицам, не являющимся кредитными организациями, а также индивидуальным предпринимателям или физическим лицам, занимающимся частной практикой, для совершения расчетов, связанных с предпринимательской деятельностью или частной практикой. Расчетные счета открываются представительствам кредитных организаций, а также некоммерческим организациям для совершения расчетов, связанных с достижением целей, для которых некоммерческие организации созданы бюджетные счета. Бюджетные счета открываются лицам, осуществляющим операции со средствами бюджетов всех уровней бюджетной системы Российской Федерации и государственных внебюджетных фондов Российской Федерации. 6 ДОКУМЕНТЫ, НЕОБХОДИМЫЕ ДЛЯ ОТКРЫТИЯ СЧЁТА Для открытия расчетного счета юридическому лицу, созданному в соответствии с законодательством Российской Федерации, в банк представляются: а) свидетельство о государственной регистрации юридического лица; б) учредительные документы юридического лица ( устав, положение); в) выданные юридическому лицу лицензии (разрешения), если данные лицензии (разрешения) имеют непосредственное отношение к правоспособности клиента заключать договор, на основании которого открывается счет; ДОКУМЕНТЫ, НЕОБХОДИМЫЕ ДЛЯ ОТКРЫТИЯ СЧЁТА ( ПРОДОЛЖЕНИЕ) г) карточка д) документы, подтверждающие полномочия лиц, указанных в карточке, на распоряжение денежными средствами, находящимися на счете; е) документы, подтверждающие полномочия единоличного исполнительного органа юридического лица; ж) свидетельство о постановке на учет в налоговом органе либо документ, выдаваемый налоговым органом в случаях, предусмотренных законодательством Российской Федерации, в целях открытия счета. ДОКУМЕНТЫ, НЕОБХОДИМЫЕ ДЛЯ ОТКРЫТИЯ СЧЁТА ( ПРОДОЛЖЕНИЕ) Для открытия расчетного счета юридическому лицу, созданному в соответствии с законодательством Российской Федерации, для совершения операций его обособленным подразделением (филиалом, представительством) в банк представляются: а) вышеуказанные документы, б) положение об обособленном подразделении юридического лица; в) документы, подтверждающие полномочия руководителя обособленного подразделения юридического лица; г) документ, подтверждающий постановку на учет юридического лица в налоговом органе по месту нахождения его обособленного подразделения. ДОКУМЕНТЫ, НЕОБХОДИМЫЕ ДЛЯ ОТКРЫТИЯ СЧЁТА ( ПРОДОЛЖЕНИЕ) Для открытия бюджетного счета юридическому лицу представляются: а) свидетельство о государственной регистрации юридического лица; б) учредительные документы юридического лица ( устав, положение); г) карточка д) документы, подтверждающие полномочия лиц, указанных в карточке, на распоряжение денежными средствами, находящимися на счете; е) документы, подтверждающие полномочия единоличного исполнительного органа юридического лица; ДОКУМЕНТЫ, НЕОБХОДИМЫЕ ДЛЯ ОТКРЫТИЯ СЧЁТА ( ПРОДОЛЖЕНИЕ) ж) свидетельство о постановке на учет в налоговом органе либо документ, выдаваемый налоговым органом в случаях, предусмотренных законодательством Российской Федерации, в целях открытия счета; З) документ, подтверждающий право юридического лица на обслуживание в банке. 7. КАРТОЧКА С ОБРАЗЦАМИ ПОДПИСЕЙ И ОТТИСКА ПЕЧАТИ Карточка заполняется с применением пишущей машинки или электронно-вычислительной машины шрифтом черного цвета либо ручкой с пастой (чернилами) черного, синего или фиолетового цвета. Применение факсимильной подписи для заполнения полей карточки не допускается. Банк изготавливает необходимое для использования в работе количество копий карточки. Изготовленные на бумажном носителе копии карточки должны быть заверены подписью главного бухгалтера банка (его заместителя) либо сотрудника банка, уполномоченного распорядительным актом банка оформлять карточку. Вместо копий возможно использование нескольких экземпляров карточек, представленных клиентом. КАРТОЧКА С ОБРАЗЦАМИ ПОДПИСЕЙ И ОТТИСКА ПЕЧАТИ ( ПРОДОЛЖЕНИЕ) При обслуживании банком нескольких счетов клиента и при условии совпадения перечня лиц, наделенных правом подписи, банк вправе не требовать оформления карточки к каждому счету в случаях и в порядке, предусмотренных в банковских правилах. Допускается использование банком копии карточки, полученной с использованием сканирующих устройств, заверенной аналогом собственноручной подписи главного бухгалтера банка (его заместителя) либо уполномоченного лица. При этом должна обеспечиваться возможность воспроизведения без искажения копии карточки, полученной с использованием сканирующих устройств, на бумажном носителе. КАРТОЧКА С ОБРАЗЦАМИ ПОДПИСЕЙ И ОТТИСКА ПЕЧАТИ ( ПРОДОЛЖЕНИЕ) Бланки карточек изготавливаются клиентами, банком самостоятельно. Допускается произвольное количество строк в полях "Клиент (Владелец счета)", "Выданы денежные чеки", "Прочие отметки", "Фамилия, имя, отчество" и "Образец подписи" с учетом количества лиц, наделенных правом подписи, а также в поле "N счета" При изготовлении карточки допускается подстрочное указание перевода полей карточки на языках народов Российской Федерации, а также на иностранных языках. Поле "Образец оттиска печати" должно предусматривать возможность проставления оттиска печати, не выходя за границы данного поля. 8. ДОГОВОР БАНКОВСКОГО СЧЁТА, ЕГО СОДЕРЖАНИЕ Порядок заключения договора регулируется Гражданским Кодексом, и каждый банк разрабатывает свою форму договора. Основные данные, которые должен содержать договор: субъекты расчетов, их права и обязанности; предмет договора; стоимость услуг; ответственность сторон; сроки, порядок и условия проведения операций; дополнительные условия, вытекающие из законодательства; юридические адреса сторон. ДОГОВОР БАНКОВСКОГО СЧЁТА, ЕГО СОДЕРЖАНИЕ ( ПРОДОЛЖЕНИЕ) Предметом заключения договора является расчетнокассовое обслуживание клиента, в соответствии с которым банк берет на себя обязанности: по своевременному обслуживанию клиента; обеспечению сохранности всех денежных средств и их возврата по первому требованию; конфиденциальности информации о клиенте; сохранение коммерческой тайны. ДОГОВОР БАНКОВСКОГО СЧЁТА, ЕГО СОДЕРЖАНИЕ ( ПРОДОЛЖЕНИЕ) Клиент обязуется: соблюдать требования нормативных актов; хранить все свои денежные средств только на счете в банке; представлять в установленные сроки бухгалтерскую и статистическую отчетность; предварительно, в письменной форме уведомить банк о закрытии счета или изменении организационно- правовой формы. ДОГОВОР БАНКОВСКОГО СЧЁТА, ЕГО СОДЕРЖАНИЕ ( ПРОДОЛЖЕНИЕ) В договоре также показывается плата за открытие и ведение счета. Определяется ответственность сторон. Например, банк несет ответственность за несвоевременное и неправильное зачисление или списание средств. Клиент несет ответственность за достоверность документов, представляемых при открытии счета, нарушение сроков оплаты услуг, За невыполнение условий обязательств, взятых по договору, стороны подвергаются штрафным санкциям. 9. ФОРМИРОВАНИЕ ЮРИДИЧЕСКИХ ДЕЛ КЛИЕНТОВ Юридическое дело формируется банком по каждому счету клиента. Одно юридическое дело может формироваться по нескольким счетам клиента. Юридическому делу клиента присваивается порядковый номер в соответствии с банковскими правилами. ФОРМИРОВАНИЕ ЮРИДИЧЕСКИХ ДЕЛ КЛИЕНТОВ ( ПРОДОЛЖЕНИЕ) В юридическое дело помещаются: документы и сведения, представляемые клиентом при открытии счета, а также документы, представляемые в случае изменения указанных сведений; договор (договоры) банковского счета, вклада (депозита), депозитного счета, изменения и дополнения к указанному договору (указанным договорам), другие договоры, определяющие отношения между банком и клиентом по открытию, ведению и закрытию счета; документы, касающиеся направления банком сообщений налоговому органу об открытии (закрытии) счета; переписка банка с клиентом по вопросам открытия, ведения и закрытия счета; утратившие силу карточки; иные документы, касающиеся отношений между клиентом и банком по вопросам открытия, ведения и закрытия счета. ФОРМИРОВАНИЕ ЮРИДИЧЕСКИХ ДЕЛ КЛИЕНТОВ ( ПРОДОЛЖЕНИЕ) Банк обязан исключить несанкционированный доступ к юридическим делам клиентов при их хранении. В случае прекращения обслуживания клиента в одном подразделении банка и перевода его на обслуживание в другое подразделение банка юридическое дело может быть передано из одного подразделения банка в другое в порядке, установленном банковскими правилами. Юридические дела хранятся банком в течение всего срока действия договора банковского счета, вклада (депозита), депозитного счета, а после прекращения отношений с клиентом - в течение срока, установленного законодательством Российской Федерации. Сроки хранения документов (их копий) в электронном виде, касающихся отношений банка и клиента по вопросам открытия, ведения и закрытия счета, должны быть не менее сроков хранения соответствующего юридического дела клиента. 10. ОБЯЗАННОСТИ БАНКОВ, СВЯЗАННЫЕ С УЧЁТОМ НАЛОГОПЛАТЕЛЬЩИКОВ Обязанности банков, связанные с учетом налогоплательщиков регулируются статьей 86 Налогового Кодекса. Банки открывают счета организациям, индивидуальным предпринимателям и предоставляют им право использовать корпоративные электронные средства платежа для переводов электронных денежных средств только при предъявлении свидетельства о постановке на учет в налоговом органе. ОБЯЗАННОСТИ БАНКОВ, СВЯЗАННЫЕ С УЧЁТОМ НАЛОГОПЛАТЕЛЬЩИКОВ ( ПРОДОЛЖЕНИЕ) Банк обязан сообщить об открытии или о закрытии счета, об изменении реквизитов счета организации, индивидуального предпринимателя, о предоставлении права или прекращении права организации, индивидуального предпринимателя использовать корпоративные электронные средства платежа для переводов электронных денежных средств, об изменении реквизитов корпоративного электронного средства платежа в электронной форме в налоговый орган по месту своего нахождения в течение трех дней со дня соответствующего события. ОБЯЗАННОСТИ БАНКОВ, СВЯЗАННЫЕ С УЧЁТОМ НАЛОГОПЛАТЕЛЬЩИКОВ ( ПРОДОЛЖЕНИЕ) Банки об открытии счетов, изменении реквизитов, закрытии счетов, использовать корпоративные электронные средства платежа для переводов электронных денежных средств, также сообщают Пенсионному фонду и фонду социального страхования в течение пяти дней. ОТВЕТСТВЕННОСТЬ ЗА НЕСВОЕВРЕМЕННОЕ СООБЩЕНИЕ За открытие банком счета организации без предъявления этим лицом свидетельства (уведомления) о постановке на учет в налоговом органе, а равно открытие счета при наличии у банка решения налогового органа о приостановлении операций по счетам этого лица взыскивается штраф в размере 20 тысяч рублей. Несообщение в установленный срок банком налоговому органу, Пенсионному фонду и фонду социального страхования сведений об открытии или закрытии счета, об изменении реквизитов счета организации, использовать корпоративные электронные средства платежа для переводов электронных денежных средств, взыскивается штрафа в размере 40 тысяч рублей. 11. ПОРЯДОК ОТКРЫТИЯ ТЕКУЩИХ СЧЕТОВ КЛИЕНТАМ ФИЗИЧЕСКИМ ЛИЦАМ Текущие счета открываются физическим лицам для совершения расчетных операций, не связанных с предпринимательской деятельностью или частной практикой. Для открытия текущего счета физическому лицу - гражданину Российской Федерации в банк представляются: а) документ, удостоверяющий личность физического лица; б) карточка в) документы, подтверждающие полномочия лиц, указанных в карточке, на распоряжение денежными средствами, находящимися на банковском счете; г) свидетельство о постановке на учет в налоговом органе (при наличии). ПОРЯДОК ОТКРЫТИЯ ТЕКУЩИХ СЧЕТОВ КЛИЕНТАМ ФИЗИЧЕСКИМ ЛИЦАМ ( ПРОДОЛЖЕНИЕ) Для открытия текущего счета физическому лицу иностранному гражданину или лицу без гражданства представляются вышеуказанные документы, а также - миграционная карта и (или) документ, подтверждающий право иностранного гражданина или лица без гражданства на пребывание (проживание) в Российской Федерации. 12. ХАРАКТЕРИСТИКА БАЛАНСОВЫХ СЧЕТОВ, НА КОТОРЫХ ОСУЩЕСТВЛЯЕТСЯ УЧЁТ РАСЧЁТНЫХ ОПЕРАЦИЙ КЛИЕНТОВ N 405 "Счета организаций, находящихся в федеральной собственности" N 406 "Счета организаций, находящихся в государственной (кроме федеральной) собственности" N 407 "Счета негосударственных организаций« N 40802 "Физические лица - индивидуальные предприниматели« N 40817 "Физические лица" ХАРАКТЕРИСТИКА СЧЕТОВ В кредит счетов зачисляются суммы, поступающие на счета. По дебету счетов отражаются суммы, списываемые со счетов. В аналитическом учете ведутся счета по каждому клиенту . 13. ПОРЯДОК ПРИСВОЕНИЯ НОМЕРА ЛИЦЕВОМУ СЧЁТУ КЛИЕНТА Номер лицевого счета состоит из двадцати знаков, где первый – номер раздела, второй и третий – номер счета первого порядка, четвертый и пятый – номер счета второго порядка, с шестого по восьмой – код валюты (рубли – 810), девятый – контрольный ключ, с десятого по тринадцатый – номер филиала кредитной организации, не имеющего корреспондентских счетов, с четырнадцатого по двадцатый – порядковый номер по книге регистрации. Если какие-либо данные отсутствуют, то заменяются нулями. Пример: номер расчетного счета акционерного общества будет выглядеть следующим образом: 40702810К000000000001. Если открывается счет по учету средств бюджетов, с четырнадцатого по шестнадцатый знаки проставляются символы бюджетной отчетности. Схема обозначения лицевых счетов приведена в приложении №1 к № 579-П. 14. ВЫПИСКИ ИЗ ЛИЦЕВЫХ СЧЕТОВ, ПОРЯДОК ИХ ВЫДАЧИ КЛИЕНТАМ. Клиенту по совершенным операциям выдаются выписки из лицевых счетов. Лицевые счета – это основная форма аналитического учета. Они ведутся по каждому счету в разрезе двадцатизначных номеров. Лицевые счета, закрытые в течение отчетного года, могут открываться за таким же номером в следующем отчетном году. В лицевых счетах отражаются: дата предыдущей операции; входящий остаток на начало дня; оборот по дебету и кредиту по каждому документу; остаток на конец дня. В настоящее время лицевые счета ведутся на ПЭВМ. ВЫПИСКИ ИЗ ЛИЦЕВЫХ СЧЕТОВ, ПОРЯДОК ИХ ВЫДАЧИ КЛИЕНТАМ ( ПРОДОЛЖЕНИЕ) В реквизитах лицевых счетов отражается: дата совершения операции; номер документа (три последних знака); вид (шифр операции); номер корреспондирующего счета; суммы по дебету и кредиту; остаток. ВЫПИСКИ ИЗ ЛИЦЕВЫХ СЧЕТОВ, ПОРЯДОК ИХ ВЫДАЧИ КЛИЕНТАМ ( ПРОДОЛЖЕНИЕ) Лицевые счета клиентов печатаются в двух экземплярах, где второй экземпляр является выпиской и предназначается для выдачи клиентам. В момент выдачи выписка ничем не оформляется, а к ней прикладывается первичный документ, проведенный по кредиту счета, оформленный штампом банка. Штамп банка включает в себя: наименование банка, его БИК, номер корреспондентского счета, дату проводки, подпись работника с расшифровкой. Выписки клиентам выдаются в порядке и сроки, предусмотренные договором, на бумажном носителе, либо в электронной форме. ВЫПИСКИ ИЗ ЛИЦЕВЫХ СЧЕТОВ, ПОРЯДОК ИХ ВЫДАЧИ КЛИЕНТАМ ( ПРОДОЛЖЕНИЕ) Выписки из лицевых счетов по состоянию на 1 января следующего года подлежат выдаче клиентам на бумажном носителе. Владелец счета обязан в течение 10 дней после выдачи ему выписки письменно сообщить кредитной организации о суммах, ошибочно записанных в кредит или дебет счета. При непоступлении в установленный срок возражений, выписка считается подтвержденной 15. ПОРЯДОК ВЫДАЧИ ДУБЛИКАТОВ ВЫПИСОК ИЗ ЛИЦЕВЫХ СЧЕТОВ В случае утери клиентом выписки из лицевого счета ее дубликат может быть выдан клиенту только с письменного разрешения руководителя кредитной организации или его заместителя по заявлению клиента, в котором он обязан указать причины утраты выписки, подписанному руководителем и главным бухгалтером организации, физическим лицом - владельцем счета. На титульной части дубликата делается надпись: "Дубликат выписки за "__" ______________ г." ПОРЯДОК ВЫДАЧИ ДУБЛИКАТОВ ВЫПИСОК ИЗ ЛИЦЕВЫХ СЧЕТОВ( ПРОДОЛЖЕНИЕ) Дубликаты выписок из лицевых счетов составляются на бланках лицевых счетов. Если имеется техническая возможность, дубликаты выписок из лицевых счетов могут составляться на ЭВМ или получаться посредством ксерокопии. Дубликат выписки подписывается бухгалтерским работником и главным бухгалтером, или его заместителем, или начальником отдела, скрепляется оттиском печати кредитной организации и выдается представителю клиента под расписку на заявлении. ПОРЯДОК ВЫДАЧИ ДУБЛИКАТОВ ВЫПИСОК ИЗ ЛИЦЕВЫХ СЧЕТОВ ( ПРОДОЛЖЕНИЕ) На титульной части лицевого счета, по которому составлен дубликат, делается надпись: "__" ______________ г. Выдан дубликат выписки." Эта надпись скрепляется подписями главного бухгалтера или его заместителя 16. УСЛОВНЫЕ ЦИФРОВЫЕ ОБОЗНАЧЕНИЯ ВИДОВ ОПЕРАЦИЙ, ПРОСТАВЛЯЕМЫЕ В ЛИЦЕВЫХ СЧЕТАХ И ВЫПИСКАХ 01 Списано, зачислено по платежному поручению, по поручению банка 02 Оплачено, зачислено по платежному требованию 03 Оплачен наличными денежный чек, выдано по расходному кассовому ордеру 04 Поступило наличными по объявлению на взнос наличными, приходному кассовому ордеру, препроводительной ведомости к сумке 0402300 06 Оплачено, зачислено по инкассовому поручению УСЛОВНЫЕ ЦИФРОВЫЕ ОБОЗНАЧЕНИЯ ВИДОВ ОПЕРАЦИЙ, ПРОСТАВЛЯЕМЫЕ В ЛИЦЕВЫХ СЧЕТАХ И ВЫПИСКАХ ( ПРОДОЛЖЕНИЕ) 08 Открытие аккредитива 09 Списано, зачислено по мемориальному ордеру 16 Списано, зачислено по платежному ордеру 17 Списано, зачислено по банковскому ордеру 18 Списано, зачислено по ордеру по передаче ценностей 17. ПОРЯДОК ВЫДАЧИ СПРАВОК ОБ ОПЕРАЦИЯХ И ОСТАТКАХ СРЕДСТВ НА СЧЕТАХ КЛИЕНТОВ Справки по операциям и счетам юридических лиц и граждан, осуществляющих предпринимательскую деятельность без образования юридического лица, выдаются кредитной организацией им самим, судам и арбитражным судам (судьям), Счетной палате Российской Федерации, налоговым органам, таможенным органам Российской Федерации, а при наличии согласия прокурора - органам предварительного следствия по делам, находящимся в их производстве. ПОРЯДОК ВЫДАЧИ СПРАВОК ОБ ОПЕРАЦИЯХ И ОСТАТКАХ СРЕДСТВ НА СЧЕТАХ КЛИЕНТОВ ( ПРОДОЛЖЕНИЕ) Справки по операциям и счетам юридических лиц и граждан, осуществляющих предпринимательскую деятельность без образования юридического лица, выдаются кредитной организацией органам внутренних дел при осуществлении ими функций по выявлению, предупреждению и пресечению налоговых преступлений. ПОРЯДОК ВЫДАЧИ СПРАВОК ОБ ОПЕРАЦИЯХ И ОСТАТКАХ СРЕДСТВ НА СЧЕТАХ КЛИЕНТОВ ( ПРОДОЛЖЕНИЕ) Справки по счетам и вкладам физических лиц выдаются кредитной организацией им самим, судам, организации, осуществляющей функции по обязательному страхованию вкладов, при наступлении страховых случаев, предусмотренных федеральным законом о страховании вкладов физических лиц в банках Российской Федерации, а при наличии согласия прокурора - органам предварительного следствия по делам, находящимся в их производстве. ПОРЯДОК ВЫДАЧИ СПРАВОК ОБ ОПЕРАЦИЯХ И ОСТАТКАХ СРЕДСТВ НА СЧЕТАХ КЛИЕНТОВ ( ПРОДОЛЖЕНИЕ) Банки обязаны выдавать налоговым органам справки о наличии счетов в банке и (или) об остатках денежных средств на счетах, выписки по операциям на счетах организаций (индивидуальных предпринимателей), а также справки об остатках электронных денежных средств и переводах электронных денежных средств в соответствии с законодательством Российской Федерации в течение трех дней со дня получения мотивированного запроса налогового органа. ПОРЯДОК ВЫДАЧИ СПРАВОК ОБ ОПЕРАЦИЯХ И ОСТАТКАХ СРЕДСТВ НА СЧЕТАХ КЛИЕНТОВ ( ПРОДОЛЖЕНИЕ) Справки о наличии счетов и (или) об остатках денежных средств на счетах, выписки по операциям на счетах организаций (индивидуальных предпринимателей) в банке, а также справки об остатках электронных денежных средств и переводах электронных денежных средств могут быть запрошены налоговыми органами в случаях проведения мероприятий налогового контроля у этих организаций (индивидуальных предпринимателей). 18. ОФОРМЛЕНИЕ ЗАКРЫТИЯ РАСЧЁТНЫХ СЧЕТОВ Основанием для закрытия банковского счета является прекращение договора банковского счета. После прекращения договора банковского счета приходные и расходные операции по счету клиента не осуществляются. Денежные средства, поступившие клиенту после прекращения договора банковского счета, возвращаются отправителю. После прекращения договора банковского счета до истечения семи дней после получения соответствующего письменного заявления клиента остаток денежных средств по счету выдается клиенту либо по его указанию перечисляется платежным поручением банка. ОФОРМЛЕНИЕ ЗАКРЫТИЯ РАСЧЁТНЫХ СЧЕТОВ ( ПРОДОЛЖЕНИЕ) В связи с прекращением договора банковского счета клиент обязан сдать в банк неиспользованные денежные чековые книжки с оставшимися неиспользованными денежными чеками и корешками. При отсутствии денежных средств на банковском счете запись о закрытии соответствующего лицевого счета вносится в Книгу регистрации открытых счетов не позднее рабочего дня, следующего за днем прекращения договора банковского счета. ОФОРМЛЕНИЕ ЗАКРЫТИЯ РАСЧЁТНЫХ СЧЕТОВ ( ПРОДОЛЖЕНИЕ) При наличии на банковском счете денежных средств на день прекращения договора банковского счета запись о закрытии соответствующего лицевого счета вносится в Книгу регистрации открытых счетов не позднее рабочего дня, следующего за днем списания денежных средств со счета. Наличие неисполненных расчетных документов не препятствует прекращению договора банковского счета и внесению записи о закрытии соответствующего лицевого счета в Книгу регистрации открытых счетов. ПОРЯДОК ЗАКРЫТИЯ СЧЕТОВ Договор банковского счета расторгается по заявлению клиента в любое время. Если иное не предусмотрено договором, при отсутствии в течение двух лет денежных средств на счете клиента и операций по этому счету банк вправе отказаться от исполнения договора банковского счета, предупредив в письменной форме об этом клиента. Договор банковского счета считается расторгнутым по истечении двух месяцев со дня направления банком такого предупреждения, если на счет клиента в течение этого срока не поступили денежные средства. ПОРЯДОК ЗАКРЫТИЯ СЧЕТОВ ( ПРОДОЛЖЕНИЕ) По требованию банка договор банковского счета может быть расторгнут судом в следующих случаях: когда сумма денежных средств, хранящихся на счете клиента, окажется ниже минимального размера, предусмотренного банковскими правилами или договором, если такая сумма не будет восстановлена в течение месяца со дня предупреждения банка об этом; при отсутствии операций по этому счету в течение года, если иное не предусмотрено договором. ПОРЯДОК ЗАКРЫТИЯ СЧЕТОВ ( ПРОДОЛЖЕНИЕ) Остаток денежных средств на счете выдается клиенту либо по его указанию перечисляется на другой счет не позднее семи дней после получения соответствующего письменного заявления клиента. Расторжение договора банковского счета является основанием закрытия счета клиента.