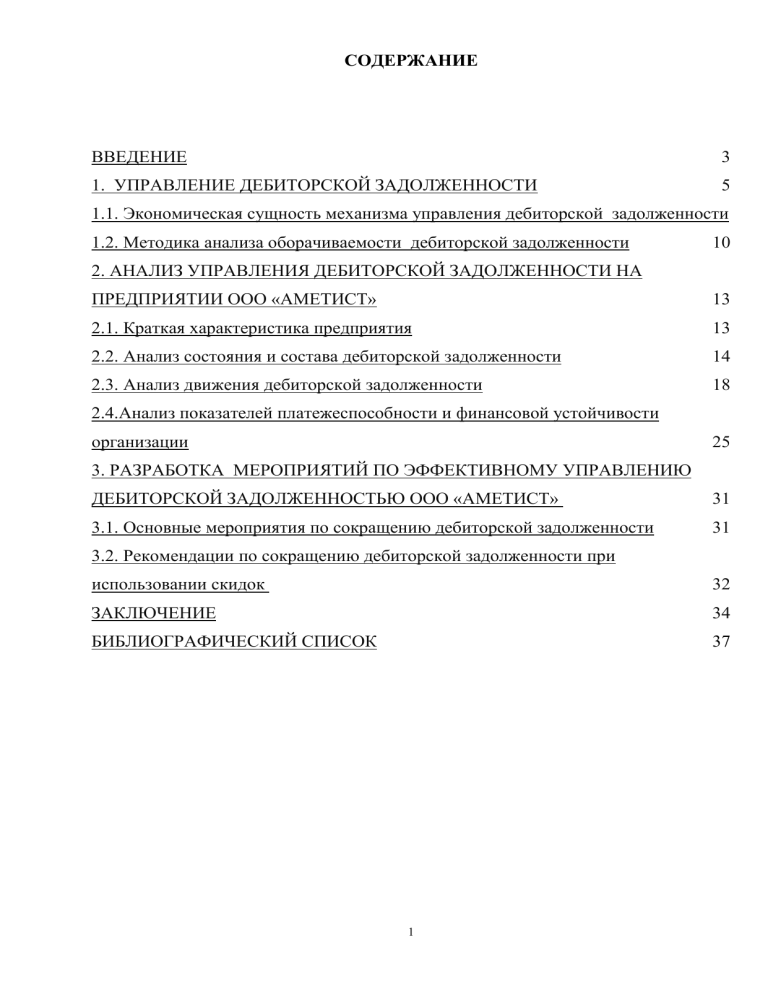

СОДЕРЖАНИЕ ВВЕДЕНИЕ 3 1. УПРАВЛЕНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ 5 1.1. Экономическая сущность механизма управления дебиторской задолженности 1.2. Методика анализа оборачиваемости дебиторской задолженности 10 2. АНАЛИЗ УПРАВЛЕНИЯ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ НА ПРЕДПРИЯТИИ ООО «АМЕТИСТ» 13 2.1. Краткая характеристика предприятия 13 2.2. Анализ состояния и состава дебиторской задолженности 14 2.3. Анализ движения дебиторской задолженности 18 2.4.Анализ показателей платежеспособности и финансовой устойчивости организации 25 3. РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ЭФФЕКТИВНОМУ УПРАВЛЕНИЮ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ ООО «АМЕТИСТ» 31 3.1. Основные мероприятия по сокращению дебиторской задолженности 31 3.2. Рекомендации по сокращению дебиторской задолженности при использовании скидок 32 ЗАКЛЮЧЕНИЕ 34 БИБЛИОГРАФИЧЕСКИЙ СПИСОК 37 1 ВВЕДЕНИЕ Рыночная экономика в Российской Федерации набирает всё большую силу. Вместе с ней набирает силу и конкуренция, как основной механизм регулирования хозяйственного процесса. Чтобы обеспечить выживаемость предприятия в современных условиях, управленческому персоналу необходимо прежде всего уметь реально оценивать финансовое состояние как своего предприятия, так и существующих своих партнеров. Финансовое состояние - важнейшая характеристика экономической деятельности предприятия. Она определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении. Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности. Резкое увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям, либо об увеличении объема продаж, либо неплатежеспособности и банкротстве части покупателей. Сокращение дебиторской задолженности оценивается положительно, если это происходит за счет сокращения периода ее погашения. Если же дебиторская задолженность уменьшается в связи с уменьшением отгрузки продукции, то это свидетельствует о снижении деловой активности предприятия. Следовательно, рост дебиторской задолженности не всегда оценивается отрицательно, а снижение положительно. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшение прибыли. Поэтому каждое предприятие заинтересовано в сокращении сроков погашения причитающихся ему платежей. Особую актуальность проблема неплатежей приобретает в условиях инфляции, когда происходит обесценивание денег. Чтобы подсчитать убытки предприятия от несвоевременной оплаты счетов дебиторами, необходимо от просроченной дебиторской задолженности вычесть ее сумму, скорректированную на индекс инфляции за этот срок. Таким образом, тема курсовой работы несомненно является актуальной на сегодняшний день. Целью курсовой работы является анализ дебиторской задолженности на предприятии ООО «Аметист», выявление причин возникновения задолженности и 2 выработка на этой основе практических рекомендаций и предложений по совершенствованию управления расчетов с дебиторами. Объект исследования – коммерческое предприятие ООО «Аметист», Предмет исследования – финансовая отчетность предприятия, отражающая состояние и движение дебиторской задолженности. Исходя из поставленной цели, задачами курсовой работы явилось: - рассмотреть экономическую сущность механизма управления дебиторской задолженности; - дать краткую характеристику предприятия ООО «Аметист»; -провести анализ состояния и состава дебиторской задолженности предприятия; - провести анализ движения дебиторской и кредиторской задолженности; -выделить основные мероприятия по сокращению дебиторской задолженности; 3 1. УПРАВЛЕНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ 1.1. Экономическая сущность механизма управления дебиторской задолженности Под дебиторской задолженностью понимают задолженность других организаций, работников и физических лиц данной организации (задолженность покупателей за купленную продукцию, подотчетных лиц за выданные им под отчет денежные суммы и др.). Организации и лица, которые должны данной организации, называются дебиторами. Дебиторскую задолженность можно классифицировать по различным критериям. По причинам образования дебиторская задолженность делится на оправданную и неоправданную. К оправданной относится дебиторская задолженность, срок погашения которой еще не наступил или составляет менее одного месяца и которая связана с нормальными сроками документооборота; к неоправданной - просроченная задолженность, а также задолженность, связанная с ошибками в оформлении расчетных документов, с нарушением условий хозяйственных договоров и так далее. Существует еще безнадежная дебиторская задолженность - это счета, которые покупатели не оплатили. Безнадежные долги списывают на убытки по истечении срока исковой давности. В бухгалтерском балансе дебиторская задолженность делится по срокам ее образования на две группы: - краткосрочная - задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты; - долгосрочная - задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты. Величина дебиторской задолженности определяется многими факторами. Их можно разделить на внешние и внутренние. Внешние факторы: - состояние экономики в стране - спад производства увеличивает размеры дебиторской задолженности; - состояние расчетов в стране - кризис неплатежей приводит к росту дебиторской задолженности; - эффективность денежно-кредитной политики Центробанка России ограничение эмиссии вызывает «денежный голод» и затрудняет расчеты; - уровень инфляции - при высокой инфляции не торопятся расстаться с долгами: чем позже срок уплаты долга, тем меньше его сумма; - вид продукции - если это сезонная продукция, дебиторская задолженность возрастает; - емкость рынка и степень его насыщенности - если рынок мал и насыщен данным видом продукции, возникают трудности с ее реализацией. 4 Внутренние факторы: - кредитная политика организации - неправильное установление сроков и условий предоставления кредитов, а также критериев кредитоспособности и платежеспособности клиентов, непредоставление скидок при досрочной оплате ими счетов, неучтенные риски могут привести к резкому росту дебиторской задолженности; - виды расчетов - использование расчетов, гарантирующих платеж, сокращает размеры дебиторской задолженности; - состояние контроля за дебиторской задолженностью; - профессионализм финансового менеджера, занимающегося управлением дебиторской задолженностью организации; - другие факторы. Внешние факторы не зависят от деятельности организации, и ограничить их влияние практически невозможно; внутренние зависят от того, насколько финансовый менеджер владеет искусством управления дебиторской задолженностью. Количественно величина дебиторской задолженности определяется двумя факторами: - объемом реализации в кредит - общую выручку от реализации товаров и услуг следует разделить на две части: от продажи за наличные и от продажи в кредит (деление это можно произвести по фактическим данным за предыдущие периоды времени); - средним промежутком времени между реализацией товаров и получением выручки. Дебиторская задолженность предприятия формируется по товарным и нетоварным операциям. К товарным операциям относят куплю – продажу товаров, материалов, реализацию выполненных работ. К нетоварным операциям относят расчёты с коммунальными учреждениями, научно – исследовательскими организациями и т.д. В зависимости от местонахождения покупателя дебиторская задолженность различается как иногородняя и одногородняя. Иногородними называют расчёты между предприятиями, обслуживаемые отделениями банка, находящимися в разных населённых пунктах. Их основными формами расчётов являются расчёты платёжными поручениями, аккредитивами, с особых счетов, денежные переводы. Одногородними называют расчёты между организациями, обслуживаемыми одним или двумя учреждениями банка, находящимися в одном населённом пункте. Их формами расчётов являются расчёты в порядке инкассовых поручений, платёжными поручениями и чеками. Любое предприятие имеет множество контрагентов - поставщиков, покупателей, кредиторов, с которыми его связывают договорные отношения, 5 предполагающие выполнение расчетных и кредитных операций. Всех контрагентов можно подразделить на две категории: дебиторы и кредиторы; первые временно пользуются средствами, предоставленными им предприятием, вторые, напротив, являются поставщиками ресурсов, и уже предприятие временно пользуется чужими средствами. Поскольку дебиторская задолженность представляет собой иммобилизацию собственных оборотных средств, то есть в принципе она невыгодна предприятию, с очевидностью напрашивается вывод о ее максимально возможном сокращении. Теоретически дебиторская задолженность может быть сведена до минимума, тем не менее, этого не происходит по многим причинам, в том числе и по причине конкуренции. С позиции возмещения стоимости поставленной продукции продажа может быть выполнена одним из трех методов: - предоплата; - оплата за наличный расчет; - оплата с отсрочкой платежа, осуществляемая обычно в виде безналичных расчетов, основными формами которых являются платежное поручение, аккредитив, расчеты по инкассо и расчетный чек. Последняя схема наиболее невыгодна продавцу, поскольку ему приходится кредитовать покупателя, однако именно она является основной в системе расчетов за поставленную продукцию. При оплате с отсрочкой платежа как раз и возникает дебиторская задолженность по товарным операциям как естественный элемент подобной общепринятой системы расчетов. Вырабатывая политику кредитования предприятие должно определиться по следующим ключевым вопросам: - срок предоставления кредита (чаще всего в компании существует несколько типовых договоров, предусматривающих предельный срок оплаты продукции); - стандарты кредитоспособности (критерии, по которым поставщик определяет финансовую состоятельность покупателя и вытекающие отсюда возможные варианты оплаты); - система создания резервов по сомнительным долгам (предполагается, что как бы ни была отлажена система работы с дебиторами, всегда существует риск неполучения платежа, хотя бы по форс-мажорным обстоятельствам; поэтому исходя из принципа осторожности, необходимо заранее создавать резерв на потери в связи с несостоятельностью покупателя); - система сбора платежей (сюда входят процедуры взаимодействия с покупателями в случае нарушения условий оплаты, совокупность критериальных значений показателей, свидетельствующих о существенности нарушений в оплате, система наказания недобросовестных контрагентов и другое); - система предоставляемых скидок (в рыночной экономике является 6 обычной практика предоставления скидок в случае оговоренности и достаточно короткого периода оплаты поставленной продукции). Как бы ни была эффективна система отбора покупателей, в ходе взаимодействия с ними не исключаются всевозможные накладки, поэтому предприятие вынуждено организовывать некоторую систему контроля за исполнением покупателями платежной дисциплины. Эта система, называемая системой администрирования взаимоотношений с покупателями подразумевает: - регулярный мониторинг дебиторов по видам продукции, объему задолженности, срокам погашения и так далее; - минимизацию временных интервалов между моментами завершения работ, отгрузки продукции, предъявления платежных документов; - направление платежных документов по надлежащим адресам; - аккуратное рассмотрение запросов клиентов об условиях оплаты; - четкую процедуру оплаты счетов и получения платежей. Аналитические процедуры, имеющие отношение к управлению дебиторской задолженностью, входят в систему внутрифирменного финансового анализа и управленческого контроля. Они не формализованы, а их основное содержание - контроль за своевременностью оплаты счетов. Что касается внешнего анализа, то он может быть сведен к оценке: - динамики дебиторской задолженности по сумме и удельному весу (в частности, устойчивый рост доли задолженности в активах предприятия чаще всего рассматривается как негативная тенденция); - сравнительных темпов изменения дебиторской задолженности и выручки от реализации (наиболее оптимально следующее соотношение: темп роста продаж опережает темп роста дебиторской задолженности); - показателей оборачиваемости средств, вложенных в дебиторскую задолженность (ускорение оборачиваемости свидетельствует о вовлечении в хозяйственный оборот высвобожденных денежных средств); - наличия, динамики и удельного веса просроченной дебиторской задолженности. Основным механизмом контроля формально установленного оптимального уровня дебиторской задолженности может служить ее лимитирование по покупателям. При этом, лимит задолженности должен устанавливаться по сумме и сроку. Это особенно необходимо для предприятий, где отсутствует автоматизация учета и сальдо по дебиторам подсчитывается бухгалтерами лишь в конце месяца, что влечет риск несвоевременного обнаружения (и необнаружения) нежелательного уровня задолженности. Экономическая сущность механизма управления дебиторской, заключается в ее снижении. Если предприятие имеет значительную дебиторскую задолженность, оно 7 старается решить проблему по-другому: преобразовать дебиторскую задолженность в акции должника. В этом случае проводится новация: обязательство выплатить определенную сумму преобразуется в обязательство предприятия-должника провести дополнительную эмиссию акций. После этого дебитор должен передать акции во владение кредитора. Такая новация имеет, безусловно, положительные моменты. Это возможность продажи пакета акций предприятия инвесторам или, в случае если доля полученных акций в уставном капитале дебитора велика, законная возможность сменить менеджеров компании. Главная же проблема – ограничения, которые обычно устанавливает для эмиссии акций устав организации. С недавнего времени практикуется способ снижения дебиторской задолженности – это ее страхование. Данный инструмент гарантирует платеж по обязательствам клиента в случае неспособности или нежелании платить. Цель применения этого инструмента – обеспечить фирме дополнительную защиту на случай неблагоприятного развития ситуации. Страхование дебиторской задолженности может позволить компании расширить кредитные условия для клиентов, получить более конкурентное место на рынке, обеспечить лучший доступ к заемному капиталу. Таким образом, страхование дебиторской задолженности может дать фирме возможность устранения опасности неожиданного дефолта клиента, убрать риск неоплаты и обеспечить долгосрочную финансовую стабильность бизнеса, невзирая на изменения, происходящие в отрасли и экономике в целом. Применение того или иного способа зависит лишь от возможностей предприятия, специфики деятельности и, безусловно, готовности бороться за свои деньги. Задолженность организации другим юридическим и физическим лицам называется кредиторской задолженностью, а сами эти лица называются кредиторами. К поставщикам и подрядчикам относят организации, поставляющие сырье и другие товарно-материальные ценности, а также выполняющие разные работы (капитальный, текущий ремонт основных средств и другие работы) и оказывающие различные виды услуг (отпуск электроэнергии, пара, воды, газа и так далее). Расчеты с поставщиками и подрядчиками осуществляются после отгрузки ими товарно-материальных ценностей, выполнения работ, оказания услуг либо одновременно с ними с согласия организации или по ее поручению. Без согласия организации в безакцептном порядке оплачиваются требования за отпущенный газ, воду, электроэнергию, выписанные на основании показателей измерительных приборов и действующих тарифов, а так- же за канализацию, пользование телефоном, почтово-телеграфные услуги [4]. 8 Организации самостоятельно выбирают форму расчетов за поставленные материалы, продукцию (работы, услуги) и предусматривают их в договорах, заключаемых с поставщиками и подрядчиками. Как правило, организации производят оплату счетов поставщиков и подрядчиков платежными поручениями. Первичными документами, подтверждающими произведенные расчеты с поставщиками и подрядчиками, являются счета, счета-фактуры, накладные, акты приемки работ (услуг), платежные поручения и др. Счета-фактуры, поступающие от поставщиков и подрядчиков, должны регистрироваться в книге покупок в хронологическом порядке по мере оплаты и оприходования поступивших ценностей (работ, услуг). 1.2. Методика анализа оборачиваемости дебиторской задолженности Состояние дебиторской задолженности, их размеры и качество оказывают сильное влияние на финансовое состояние предприятия. Уровень платежеспособности и финансовой устойчивости организации зависит от скорости оборачиваемости дебиторской задолженности, которая характеризует эффективность функционирования организации. Анализ оборачиваемости дебиторской задолженности позволяет сделать выводы о: - рациональности размера годового оборота средств в расчетах. Эффективность расчетно-платежной системы ускоряет процесс оборачиваемости денежных средств в расчетах, способствует притоку других активов организации и погашению кредиторской задолженности; - уменьшение себестоимости продукции (работ, услуг). С увеличением числа оборотов сокращается доля постоянных расходов, относимая на показатель себестоимости; - возможном ускорении оборота на других стадиях - производственного процесса и продажи продукции (работ, услуг). Сокращение оборачиваемости дебиторской и кредиторской задолженности повлечет ускорение оборота денежных средств, запасов и обязательств организации. Основная цель анализа должна заключаться в определении скорости и времени оборачиваемости задолженности и резервов ее ускорения на разных этапах хозяйственной деятельности фирмы. Эффективность использования оборотных средств характеризуется прежде всего их оборачиваемостью. Под оборачиваемостью средств понимается продолжительность прохождения средствами отдельных стадий производства и обращения. Время, в течение которого оборотные средства находятся в обороте, т.е. последовательно переходят из одной стадии в другую, составляет период оборота оборотных средств. 9 Оборачиваемость дебиторской задолженности характеризуется двумя традиционными показателями: оборачиваемость в днях и коэффициент оборачиваемости. Методика расчета этих показателей приведена в табл.1.1. Таблица 1.1. - Показатели оборачиваемости дебиторской задолженности (по ф.№1) Наименование показателя 1. Коэффициент оборачиваемости долгосрочной дебиторской задолженности (Кдзд) 2. Коэффициент оборачиваемости краткосрочной дебиторской задолженности (Кдзк) 3. коэффициент оборачиваемости в днях долгосрочной дебиторской задолженности (Одзд) 4. Коэффициент оборачиваемости в днях краткосрочной дебиторской задолженности (Одзк) Экономическое содержание Характеризует число оборотов, которые совершает долгосрочная дебиторская задолженность за отчетный год. Увеличение числа оборотов свидетельствует об ускорении оборачиваемости долгосрочной дебиторской задолженности. Характеризует число оборотов краткосрочной дебиторской задолженности. Погашение этой задолженности в течении отчетного года свидетельствует об эффективности расчетной дисциплины организации. Указывает продолжительность (в днях) одного оборота средств, вложенных в долгосрочную дебиторскую задолженность. Организация должна придерживаться стратегии сокращения продолжительности оборота долгосрочной деб.зад. в днях. Отражает продолжительность одного оборота краткосрочной дебиторской задолженности в днях. Уменьшение дневной продолжительности оборота краткосрочной дебиторской задолженности свидетельствует о быстром высвобождении денежных ресурсов из процесса оборота и использовании для приобретения дополнительного имущества. Оборачиваемость дебиторской задолженности исчисляется продолжительностью одного оборота в днях или количеством оборотов за отчетный период (коэффициент оборачиваемости). Продолжительность одного оборота в днях представляет собой отношение суммы среднего остатка дебиторской задолженности к сумме однодневной выручки за анализируемый период: , (1.1) где Z дз – оборачиваемость дебиторской задолженности, дней; O дз – средний остаток дебиторской задолженности, руб.; 10 t – число дней анализируемого периода; T – выручка от реализации продукции за анализируемый период, руб. Коэффициент оборачиваемости дебиторской задолженности определяется как отношение суммы выручки от реализации продукции к среднему остатку дебиторской задолженности по формуле: , (1.2) где K о – коэффициент оборачиваемости, раз; T – выручка от реализации продукции за анализируемый период, руб.; O дз – средний остаток дебиторской задолженности, руб. Коэффициент оборачиваемости одновременно показывает число оборотов дебиторской задолженности за анализируемый период и может быть рассчитан делением количества дней анализируемого периода на продолжительность одного оборота в днях (оборачиваемость в днях): , (1.3) где K о – коэффициент оборачиваемости дебиторской задолженности, раз; t – число дней анализируемого периода; Z дз – оборачиваемость дебиторской задолженности, дней. Анализ дебиторской осуществляется по данным аналитического учета ежемесячно. Основная цель анализа оборачиваемости дебиторской задолженности – это поиски путей ее ускорения. 11 2. АНАЛИЗ УПРАВЛЕНИЯ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ НА ПРЕДПРИЯТИИ ООО «АМЕТИСТ» 2.1. Краткая характеристика предприятия Центр торговли ООО «Аметист» учреждено и действует в соответствии с Федеральным законом РФ с 12.10.1990г. Организация создана в целях извлечения прибыли за счёт осуществления предпринимательской деятельности, а именно: реализация продуктов питания, а также предоставление коммерческих услуг юридическим и физическим лицам на внутреннем и внешнем рынках, удовлетворение социально-экономических потребностей участников и членов трудового коллектива предприятия. Предметом деятельности общества являются: оптовая торговля; розничная торговля; транспортно-перевозочная деятельность; производство и реализация продукции; торгово-закупочная деятельность; внешнеэкономическая деятельность; осуществление других видов хозяйственной деятельности, не противоречащих законодательству России. Для обеспечения деятельности предприятия, за счет вкладов участников общества создан уставный фонд. Увеличение уставного фонда общества может быть осуществлено по решению собрания учредителей за счет: -дополнительных взносов; -прибыли от коммерческой и хозяйственной деятельности. Изменение долей в уставном фонде разрешается только по решению высшего органа общества. Участники общества несут убытки, связанные с деятельностью общества в пределах своей части в уставном фонде. Прибыль общества создается из поступления от хозяйственной, коммерческой и другой деятельности и определяется на основе действующего законодательства и может определяться каждый отчетный период. Расчеты по прибылям и убыткам проводятся после составления баланса в конце каждого отчетного периода. Все виды деятельности предприятия осуществляются на основании полученных лицензий. Основным видом деятельности предприятия является оптовая и розничная торговля; коммерческая, посредническая, торговозакупочная, товарообменная деятельность товарами народного потребления и производственно-технического назначения, в том числе лицензионными. 12 Создание собственной сети магазинов оптовой, розничной и прочей торговли этими товарами и т.д. Основная цель деятельности ООО «Аметист» - получение прибыли. 2.2. Анализ состояния и состава дебиторской задолженности Цель анализа состояния и состава дебиторской задолженности – оценить величину, структуру и длительность погашения дебиторской задолженности. Источниками информации для анализа являются форма №1 «Бухгалтерский баланс», форма №2 «Отчет о финансовых результатах», форма № 5 «Приложение к бухгалтерскому балансу» (раздел «Дебиторская задолженность»), Пояснительная записка. Для анализа динамики дебиторской задолженности использованы данные за последние три года деятельности данного предприятия. Результаты анализа дебиторской задолженности предприятия представлены в табл.2.1. Можно отметить положительные аспекты управления дебиторской задолженностью на предприятии. Таблица 2.1 ООО «АМЕТИСТ» Показатель 1 1. Дебиторская задолженность, всего, тыс.руб. В том числе Покупатели и заказчики Авансы выданные Прочие дебиторы 2. Из общей задолженности просроченная дебиторская задолженность, всего, тыс.руб. В том числе: Покупатели и заказчики Состояние дебиторской задолженности На 01.01. 2017г. На 01.01. 2018г. На 01.01. 2019 г. 2 231570 3 291530 4 347950 231570 291530 192990 59960 -98540 125,89 66,20 24740 24740 1050 153910 18310 - 1050 153910 -6430 х х 100,00 х х 74,01 24740 24740 18310 х -6430 100,00 74,01 13 Изменение (+,-) 2017 к 2018 к 2016 2017 году году 5 5 59960 56420 предприятия Темп изменения, % 2017 к 2018 к 2016 2017 году году 6 6 125,89 119,35 Продолжение таблицы 2.1 Показатель 3. Просроченная свыше 3-х месяцев дебиторская задолженность, всего, тыс.руб. В том числе: Покупатели и заказчики 5. Удельный вес просроченной задолженности в составе дебиторской задолженности, % На 01.01. 2017г. На 01.01. 2018г. На 01.01. 2019 г. Изменение (+,-) 2017 к 2018 к 2016 2017 году году 12410 -6430 Темп изменения, % 2017 к 2018 к 2016 2017 году году 200,65 74,01 12330 24740 18310 12330 24740 18310 12410 -6430 200,65 74,01 10,68 8,49 5,26 -2,19 -3,23 79,49 61,96 Доля просроченной задолженности достаточно низкая. Удельный вес просроченной задолженности предприятия в составе общей задолженности на конец 2017 года составлял 10,68%, в 2018 году снизился на 2,19 процентных пункта и составлял 8,49%, в 2019 году снизился еще на 3,23 процентных пункта и составил 5,26%. Данная динамика рассматривается как положительная и свидетельствует о наличии структуры управления и работы с дебиторами предприятия. Положительным моментом также является снижение размера просроченной задолженности предприятия, сформированной за счет просроченной задолженности покупателей с 24740 тыс.руб. до 18310 тыс.руб. в 2019 году или на 6430 тыс.руб. На фоне снижающегося уровня доли просроченной задолженности предприятия наблюдается отрицательная динамика роста общего размера задолженности за счет роста задолженности покупателей и заказчиков ООО «АМЕТИСТ» за поставленную в срок продукцию. Так дебиторская задолженность предприятия выросла в 2018 году по сравнению с 2017 годом на 59960 тыс.руб. При этом рост произошел только за счет увеличения задолженности покупателей и заказчиков. В 2019 году по сравнению с 2018 годом размер дебиторской задолженности предприятия увеличился на 56420 тыс.руб. В составе дебиторской задолженности 2019 года произошли существенные изменения. Размер задолженности покупателей и заказчиков сократился с 291530 тыс.руб. до 192990 тыс.руб. или на 98540 тыс.руб. Образовалась задолженность по авансам выданным в сумме 153910 тыс.руб. и задолженность прочих дебиторов в размере 153910 тыс.руб. 14 Отрицательным фактором в процессе управления дебиторской задолженностью предприятия является срок просроченной дебиторской задолженности, который составляет свыше трех месяцев. Так к концу 2017 года просроченная дебиторская задолженность со сроком более 3-х месяцев составляла 12330 тыс.руб. В 2018 году она увеличилась на 12410 тыс.руб. и составила 24740 тыс.руб., в 2019 году удалось несколько снизить ее уровень на 6430 тыс.руб. до 18310 тыс.руб. Таким образом, дебиторская задолженность предприятию ООО «АМЕТИСТ» в течении трех лет с каждым годом увеличивается. Поэтому перед руководством предприятия должна быть поставлена задача выявления неплательщиков и взыскания с них суммы задолженности. Для этого необходимо проводить акты сверки задолженностей, которые отражают текущие расчеты с покупателями. Данные акты на предприятии не составляются, что является существенным упущением. Далее проанализируем состояние дебиторской задолженности по срокам в 2019 году (табл.2.2). Таблица 2.2 - Анализ дебиторской задолженности предприятия по составу и срокам образования в 2019 году Дебиторы 1 Покупатели и заказчики ЧП Никоненко ООО «Россия» «Южуралгеологоразведка» ООО «Весна» Комбинат «Магнезит» ООО «Дорога» ЗАО «Лизинг» Авансы выданные Прочие дебиторы ИТОГО: Сумма задолженности, тыс.руб. На На начало конец года года 2 3 291530 192990 25130 50400 33600 В том числе по срокам, тыс.руб. До 3 месяцев От 3 до 6 мес. От 6 до 12 мес. От 1 до 2 лет От 2 до 3 лет 4 329640 5 12100 6 6210 Х Х 26430 25310 34830 18630 25310 31610 5300 Х 1220 2500 Х 2003 Х Х Х Х Х Х 12680 11650 12640 10920 12390 5340 Х 5580 250 Х Х Х Х Х 10640 147430 - 18530 64330 1050 18530 62870 1050 Х Х Х Х 1460 Х Х Х Х Х Х Х 291530 153910 347950 153910 329640 Х 12100 Х 6210 Х Х Х Х 7 8 Структура дебиторской задолженности предприятия по составу и срокам образования представлена в табл.2.3. 15 Таблица 2.3 - Анализ структуры дебиторской задолженности предприятия по срокам образования в 2019 году Дебиторы Покупатели и заказчики ЧП Никоненко ООО «Россия» «Южуралгеологоразведка» ООО «Весна» Комбинат «Магнезит» ООО «Дорога» ЗАО «Лизинг» Авансы выданные Прочие дебиторы ИТОГО: Сумма задолженности, % На На конец начало года года 100,00 55,46 В том числе по срокам, % До 3 От 3 до месяце 6 мес. в 100,00 100,00 От 6 до 12 мес. От 1 до 2 лет От 2 до 3 лет 100,00 Х Х 8,62 17,29 11,53 7,60 7,27 10,01 5,65 7,68 9,59 43,80 х 10,08 40,26 х 32,25 Х Х Х Х Х Х 4,35 4,00 3,63 3,14 3,76 1,62 х 46,12 4,03 х Х Х Х Х 3,65 50,57 0,00 5,33 18,49 0,30 5,62 19,07 0,32 х х х х 23,51 х Х Х Х Х Х Х 0,00 100,00 44,23 100,00 46,69 100,00 х 100,00 х 100,00 Х Х Х Х ООО «АМЕТИСТ» имеет сравнительно небольшой размер просроченной дебиторской задолженности, срок возникновения которой составляет до 3 месяцев – 329640 тыс.руб., со сроком возникновения от 3 до 6 месяцев – 12100 тыс.руб., и со сроком возникновения от 6 до 12 месяцев – 6210 тыс.руб. При этом задолженность перед предприятием на конец 2019 года сократилась с 291530 тыс.руб. до 192990 тыс.руб. Наибольший размер дебиторской задолженности перед предприятием находится по ЗАО «Лизинг», Размер задолженности данного предприятия на конец 2019 года составлял 64330 тыс.руб. Отметим положительную динамику снижения задолженности данного дебитора с 147430 тыс.руб. на 83100 тыс.руб. Данное предприятие имеет просроченную задолженность сроком от 6 до 12 месяцев в размере 1460 тыс.руб., и задолженность сроком до 3 месяцев – 62870 тыс.руб. Возникновение просроченной задолженности наблюдается только по покупателям и заказчикам. Так по ЧП Никоненко задолженность со сроком возникновения до 3 месяцев составляет 18630 тыс.руб., со сроком от 3 до 6 месяцев 5300 тыс.руб., и со сроком от 6 до 12 месяцев 2500 тыс.руб. По предприятию «Россия» вся задолженность является краткосрочной сроком до 3 месяцев и равна 25310 тыс.руб. По предприятию «Южуралгеологоразведка» задолженность сроком до 3 месяцев составляла 31610 тыс.руб., сроком от 3 до 6 месяцев – 1220 тыс.руб., сроком от 6 до 12 месяцев – 2003 тыс.руб. 16 Предприятие ООО «Весна» имеет задолженность по поставке 2017 года, срок которой составляет 9 месяцев. Размер задолженности 250 тыс.руб. При этом в течение 2019 года без предварительного погашения просроченной задолженности данному предприятию отпускалась продукция ООО «АМЕТИСТ», за которую не поступили денежные средства в сумме 12390 тыс.руб. Срок данной задолженности составил 2 месяца. Дебиторская задолженность по авансам выданным на предприятии является краткосрочной сроком до 3 месяцев и составляет на конец 2019 года 1050 тыс.руб. На предприятии достаточно большой размер прочих дебиторов, задолженность которых хотя и является со сроком до трех месяцев, однако ее значительный размер в 153910 тыс.руб. свидетельствует от необходимости изучения причин ее образования и состава. 2.3. Анализ движения дебиторской задолженности На финансовое состояние предприятия оказывают влияние как размеры балансовых остатков дебиторской задолженности, так и период оборачиваемости каждой из них. Анализ оборачиваемости дебиторской задолженности позволяет сделать выводы о: -рациональности размера годового оборота средств в расчетах. Эффективность расчетно-платежной системы ускоряет процесс оборачиваемости денежных средств в расчетах, способствует притоку других активов организации и погашению кредиторской задолженности; -уменьшении себестоимости продукции. С увеличением числа оборотов сокращается доля постоянных расходов, относимая на показатель себестоимости; -возможном ускорении оборота на других стадиях производственного процесса и продажи продукции. Сокращение оборачиваемости дебиторской задолженности повлечет ускорение оборота денежных средств, запасов и обязательств организации. Основная цель анализа - определение скорости и времени оборачиваемости задолженности и резервов ее ускорения на разных этапах хозяйственной деятельности предприятия.. Таблица 2.4 - Данные для определения показателей, характеризующих оплату дебиторской задолженности на ООО «Аметист» за 2018 г. Показатель 1 Выручка от продаж Ед. изм. 2 тыс. руб. 17 Алгоритм расчета 3 Значение 4 Стр. 010, ф.2 707052 Продолжение таблицы 2.4 Затраты Средние балансовые остатки дебиторской задолженности Средние балансовые остатки кредиторской задолженности Изменение балансового остатка запасов за период (+,-) тыс. руб. тыс. руб. тыс. руб. тыс. руб. Стр. 020, ф. 2 465288 (ДЗн.г.+ДЗк.г)/2 231570 (КЗн.г.+КЗк.г)/2 206134 Зн.г.+Зк.г +5456 где ДЗн.г., ДЗк.г. – соответственно размер дебиторской задолженности предприятия на начало и конец года; КЗн.г., КЗк.г. – соответственно размер кредиторской задолженности предприятия на начало и конец года; Зн.г., Зк.г. – соответственно размер запасов предприятия на начало и конец года. По данным отчетности предприятия, можно определить показатели, характеризующие движение дебиторской задолженности за 2018 г. Однодневная выручка от продаж составляет 707052/360 = 1964,03 тыс. руб. соответствующая ей дебиторская задолженность равна 231570 тыс. руб. Следовательно, средняя оборачиваемость дебиторской задолженности как результат договорных условий расчетов с покупателями составляет 118 дней (231570/1964,03). Однодневные затраты на проданную продукцию с учетом изменения остаток запасов равны: 465288/360 + 5456/360 = 1292,47 + 15,15 = 1307,62 тыс. руб. В таблице 2.5 показано движение денежных средств под влиянием расчетов с покупателями и поставщиками в условиях нашего предприятия за 2018 г. Таблица 2.5 - Поступление дебиторской и оплата кредиторской задолженности предприятия при соответствии условий расчетов договорным ООО «Аметист» за 2018 г. Период погашения, дни Поступление Платежей, тыс.руб. Платежи кредиторам, тыс.руб. 1 118 158 236 316 354 2 231570 231570 3 206134 206134 - 231570 18 Свободные средства (+), недостаток средств в обороте (-), тыс.руб. 4 +25436 +50872 - Результаты расчетов показывают, что взаимоотношения предприятия с дебиторами и кредиторами, соответствующие условиям расчетов с ними, благоприятны для предприятия, т.к. поступающих от дебиторов денежных средств достаточно для своевременных расчетов с кредиторами. Таким образом, формируется просроченная задолженность со всеми вытекающими их этого последствиями. Ликвидировать ее с помощью даже регулярно поступающих платежей дебиторов в данных условиях невозможно, поэтому привлекаются краткосрочные заемные средства и банковские кредиты. Более быстрая оборачиваемость дебиторской задолженности по сравнению с кредиторской не обеспечила наличие свободных средств в обороте. Единственной причиной недостатка средств для своевременных расчетов с кредиторами стали более низкие суммы платежей дебиторов по сравнению с размерами причитающихся оплат кредиторам. Таблица 2.6 - Данные для определения показателей, характеризующих оплату дебиторской и кредиторской задолженности на ООО «Аметист» за 2019 г. Показатель Ед. изм. Алгоритм расчета Значение 1 Выручка от продаж 2 тыс. руб. 3 Стр. 010, ф.2 4 987014 Затраты тыс. руб. Стр. 020, ф. 2 665694 тыс. руб. (ДЗн.г.+ДЗк.г)/2 тыс. руб. (КЗн.г.+КЗк.г)/2 279113 тыс. руб. Зн.г.+Зк.г +10099 Средние балансовые остатки дебиторской задолженности Средние балансовые остатки кредиторской задолженности Изменение балансового остатка запасов 261550 По данным отчетности предприятия, можно определить показатели, характеризующие движение дебиторской задолженности за 2019 г. Однодневная выручка от продаж составляет 987014/360 = 2741,71 тыс. руб. соответствующая ей дебиторская задолженность равна 261550 тыс. руб. Следовательно, средняя оборачиваемость дебиторской задолженности как результат договорных условий расчетов с покупателями составляет 95 дней (261550/2741,71). Однодневные затраты на проданную продукцию с учетом изменения остаток запасов равны 665694/360 + 10099/360 = 1849,15 + 28,05 = 1877,2 тыс. руб. 19 В таблице 2.7 показано движение денежных средств под влиянием расчетов с покупателями и поставщиками в условиях нашего предприятия за 2019г. Таблица 2.7 -Поступление дебиторской и оплата кредиторской задолженности предприятия при соответствии условий расчетов договорным ООО «Аметист» за 2019 г. Период погашения, дни Поступление платежей, тыс.руб. 95 149 190 285 298 261550 Платежи кредиторам, тыс.руб. 279113 279113 261550 261550 Свободные средства (+), недостаток средств в обороте (), тыс.руб. -17563 +226424 Более быстрая оборачиваемость дебиторской задолженности по сравнению с кредиторской обеспечила наличие свободных средств в обороте. Единственной причиной недостатка средств для своевременных расчетов с кредиторами стали более низкие суммы платежей дебиторов по сравнению с размерами причитающихся оплат кредиторам. По данным отчетности предприятия, можно определить показатели, характеризующие движение дебиторской и кредиторской задолженности за 2019г. Однодневная выручка от продаж составляет 1213569/360 = 3371,02 тыс. руб. соответствующая ей дебиторская задолженность равна 319740 тыс. руб. Таблица 2.8 - Данные для определения показателей, характеризующих оплату дебиторской задолженности на ООО «Аметист» за 2019 г. Показатель Выручка от продаж Затраты Средние балансовые остатки дебиторской задолженности Средние балансовые остатки кредиторской задолженности Изменение балансового остатка запасов Ед. изм. тыс. руб. тыс. руб. Алгоритм расчета Стр. 010, ф.2 Ст. 020, ф. 2 Значение 1213569 856395 тыс. руб. (ДЗн.г.+ДЗк.г)/2 319740 тыс. руб. (КЗн.г.+КЗк.г)/2 399300,5 тыс. руб. Зн.г.+Зк.г +84426 Следовательно, средняя оборачиваемость дебиторской задолженности как результат договорных условий расчетов с покупателями составляет 95 дней (319740/3371,02). 20 Однодневные затраты на проданную продукцию с учетом изменения остаток запасов равны 856395/360 + 84426/360 = 2378,87+ 234,52 = 2613,39 тыс. руб. В таблице 2.9 показано движение денежных средств под влиянием расчетов с покупателями и поставщиками в условиях нашего предприятия за 2019 г. Таблица 2.9 - Поступление дебиторской и оплата кредиторской задолженности предприятия при соответствии условий расчетов договорным ООО «Аметист» за 2019г. Период погашения, дни Поступление платежей, тыс.руб. 95 153 190 285 306 319740 Платежи кредиторам, тыс.руб. 399300,5 399300,5 319740 319740 Свободные средства (+), недостаток средств в обороте (-), тыс.руб. -79560,5 +160619 Результаты расчетов показывают, что взаимоотношения предприятия с дебиторами и кредиторами, соответствующие условиям расчетов с ними, благоприятны для предприятия, т.к. поступающих от дебиторов денежных средств достаточно для своевременных расчетов с кредиторами. При этом в течение года формируется просроченная задолженность со всеми вытекающими их этого последствиями. Ликвидировать ее с помощью даже регулярно поступающих платежей дебиторов в данных условиях невозможно, поэтому привлекаются краткосрочные заемные средства и банковские кредиты. Более быстрая оборачиваемость дебиторской задолженности по сравнению с кредиторской не обеспечила наличие свободных средств в обороте. Единственной причиной недостатка средств для своевременных расчетов с кредиторами стали более низкие суммы платежей дебиторов по сравнению с размерами причитающихся оплат кредиторам. Анализируя динамику и состав дебиторской задолженности предприятия ООО «АМЕТИСТ» можно отметить положительные аспекты управления дебиторской задолженностью на предприятии. Уровень просроченной задолженности достаточно низок. Положительным моментом также является снижение размера просроченной задолженности предприятия, сформированной за счет просроченной задолженности покупателей с 24740 тыс.руб. до 18310 тыс.руб. в 2019 году или на 6430 тыс.руб. На фоне снижающегося уровня доли просроченной задолженности предприятия наблюдается отрицательная динамика роста общего размера задолженности за счет роста задолженности покупателей и заказчиков ООО «АМЕТИСТ» за поставленную в срок продукцию. 21 Так дебиторская задолженность предприятия выросла в 2018 году по сравнению с 2017 годом на 59960 тыс.руб. При этом рост произошел только за счет увеличения задолженности покупателей и заказчиков. В 2019 году по сравнению с 2017 годом размер дебиторской задолженности предприятия увеличился на 56420 тыс.руб. В составе дебиторской задолженности 2019 года произошли существенные изменения. Размер задолженности покупателей и заказчиков сократился с 291530 тыс.руб. до 192990 тыс.руб. или на 98540 тыс.руб. Образовалась задолженность по авансам выданным в сумме 153910 тыс.руб. и задолженность прочих дебиторов в размере 153910 тыс.руб. Отрицательным фактором в процессе управления дебиторской задолженностью предприятия является срок просроченной дебиторской задолженности, который составляет свыше трех месяцев. Так к концу 2017 года просроченная дебиторская задолженность со сроком более 3-х месяцев составляла 12330 тыс.руб. В 2018 году она увеличилась на 12410 тыс.руб. и составила 24740 тыс.руб., в 2019 году удалось несколько снизить ее уровень на 6430 тыс.руб. до 18310 тыс.руб. Анализ движения дебиторской задолженности показал, что взаимоотношения ООО «Аметист» с дебиторами и кредиторами, оптимальны для предприятия, т.к. поступающих от дебиторов денежных средств достаточно для своевременных расчетов с кредиторами, поэтому привлечение краткосрочных заемных средств и банковских кредитов нецелесообразно. Более быстрая оборачиваемость дебиторской задолженности обеспечила наличие свободных средств в обороте. Результаты анализа оборачиваемости дебиторской задолженности (табл.2.10) характеризуют управление дебиторской и кредиторской задолженности предприятия ООО «АМЕТИСТ» как неэффективное. Таблица 2.10 - Анализ оборачиваемости дебиторской задолженности предприятия Показатель 1 Дебиторская задолженность, всего, тыс.руб. Выручка от продаж, тыс.руб. Оборачиваемость дебиторской задолженности, обороты Длительность оборота дебиторской задолженности, дней На 01.01. 2017г. На 01.01. 2018г. На 01.01. 2019 г. Изменение, (+,-) 2017 к 2018 к 2017 г. 2016 году 4 5 6 347950 59960 56420 2 231570 3 291530 707052 987014 1213569 279962 226555 3,05 3,39 3,49 0,33 0,10 117,9 106,3 103,2 -11,6 -3,1 22 Продолжение таблицы 2.10 Соотношение дебиторской и кредиторской задолженности, тыс.руб. 25436 -60562 -98559 -85998 -37997 Оборачиваемость кредиторской задолженности в 2019 году не достигает уровня показателя 2017 года. Так коэффициент оборачиваемости кредиторской задолженности в 2018 году сократился на 0,63 оборотов и составил 2,80 оборота против уровня 2017 года в 3,43 оборотов. Данная динамика является неэффективной. Соответственно период оборота кредиторской задолженности предприятия вырос в 2018 году на 23,5 дня и составил 128,4 дней против уровня 2017 года в 105 дней. 2017 год является наименее эффективным в части управления задолженностью предприятия и свидетельствует о недостатке текущих средств для погашения и оплаты по счетам, рост задолженности предприятия не покрывался ростом выручки от реализации продукции предприятия. Оборачиваемость дебиторской задолженности имеет положительную динамику роста в 2018 году. Так ее уровень в 2018 году составил 3,39 оборотов, что выше уровня 2017 года в 3,05 оборота на 0,33 пунктов. Улучшить оборачиваемость дебиторской задолженности предприятия удалось в 2019 году, повысив ее оборачиваемость на 0,10 оборотов. Соответственно, длительность оборота в 2018 году снизилась на 11,6 дней и составила 106,3 дней против 117,9 дней 2017 года. В 2019 году период оборота дебиторской задолженности предприятия сократился на 3,1 дней и составил 103,2 дня. Отрицательным в управлении дебиторской и кредиторской задолженностью предприятия является превышение уровня кредиторской задолженности предприятия над дебиторской, которое приводит к снижению платежеспособности и ликвидности предприятия. Так в 2017 году превышение дебиторской задолженности предприятия составляло 25436 тыс.руб. и обеспечивало высокий уровень платежной дисциплины предприятия. В 2018 году размер кредиторской задолженности предприятия резко возрос при незначительном росте дебиторской задолженности, тем самым кредиторская задолженность превысила дебиторскую на 60562 тыс.руб., а в 2019 году на 98559 тыс.руб. Факт неэффективной организации расчетов с дебиторами предприятия ООО «АМЕТИСТ» подтверждает актуальность выбранной темы курсовой работы, является основанием для разработки рекомендаций. Таким образом, проведенный анализ показал, что на предприятии организация управления дебиторской задолженности поставлена слабо, 23 допускается формирование просроченной дебиторской задолженности, сроки задолженности по каждому поставщику и покупателю не определены, работа по возврату дебиторской задолженности не ведется. При этом допускается оплаты по полученное сырье и материалы от поставщиков не в срок. Поэтому предприятие вынуждено оплачивать штрафы за нарушение договорных обязательств. Соответственно, необходимо для компании ООО «Аметист» предложить рекомендации по устранению просроченной дебиторской задолженности, а также разработать рекомендации по организации работы предприятия по анализу данной задолженности и выявлению путей ее возмещения. 2.4. Анализ показателей платежеспособности и финансовой устойчивости организации Финансовое состояния предприятии, его устойчивость во многом зависит от оптимальной структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия, в первую очередь – от соотношения основных и оборотных средств, а также от уравновешенности отдельных видов активов и пассивов предприятия. Для оценки ликвидности и платежеспособности предприятия рассчитывают относительные показатели: коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности и коэффициент текущей ликвидности. Эти показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа: коэффициент абсолютной ликвидности – для поставщиков сырья и материалов, коэффициент быстрой ликвидности – для банков, коэффициент текущей ликвидности – для инвесторов. Коэффициент абсолютной ликвидности (норма денежных резервов) определяется отношением денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов предприятия. Он показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Коэффициент быстрой (срочной) ликвидности- отношение совокупности денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств. Коэффициент текущей ликвидности (общий коэффициент покрытия долгов) – отношение всей суммы оборотных активов, включая запасы, к общей сумме краткосрочных обязательств; он показывает степень покрытия оборотными активами краткосрочных обязательств. Превышение оборотных активов над краткосрочными финансовыми обязательствами обеспечивает резервный запас 24 для компенсации убытков, которые может понести предприятие для размещения и ликвидации всех оборотных активов, кроме наличности. Таблица 2.11 - Показатели ликвидности и платежеспособности предприятия Показатель 1.Собственный оборотный капитал 2.К-т текущей ликвидности 3.К-т критической ликвидности 4.К-т срочной ликвидности 5.К-т абсолютной ликвидности 2017г. На 01.01. 2018г. 2019г. ПК-ВнА 91937 21884 52924 ОА/КрО 1,446 1,062 1,118 (ДС+КФвл+ДЗ)/КрО 1,264 0,925 0,823 (ДС+КрФвл)/КрО 0,141 0,097 0,044 ДС/КрО 0,114 0,014 0,044 Алгоритм расчета где ПК – перманентный капитал, ВнА – внеоборотные активы, ОА – оборотные активы предприятия, КрО – краткосрочные обязательства, ДС – денежные средства, КФвл – краткосрочные финансовые вложения. Из данных таблицы 2.11 видно, что на данном предприятии коэффициент текущей ликвидности составляет на начало 2017 года 1,446 , на начало 2018 года 1,062, он больше нормативного значения ( 1,063>1) , следовательно на 1 рубль краткосрочных обязательств на начало 2018 года приходится 1 рубль 6 копейки оборотных активов, что указывает на то, что оборотных средств достаточно, чтобы покрыть свои краткосрочные обязательства, значит предприятие является платежеспособным. На начало 2019 года ситуация улучшается. На 1 рубль краткосрочных обязательств приходится 1 рубль 19 копеек оборотных средств. Наблюдается постоянная тенденция снижения коэффициента критической ликвидности, так на 01.01.17 г. коэффициент критической ликвидности составил 1,264 , на 01.01.18 г. 0,925, на 01.01.19 г. 0,823, что гораздо выше допустимого значения (0,7-0,8) и меньше желаемого (1). Это является отрицательным моментом и означает, что только 81,3% краткосрочных обязательств организации может быть немедленно погашено за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Коэффициент срочной ликвидности постепенно снижается, то есть на 01.01.17г. он составил 0,141 , на 01.01.18г.- 0,097 , на 01.01.19г.- 0,044 . Данная динамика снижения является отрицательной. При этом значение коэффициента 25 ниже нормативного значения и показывает, что только 8,8% краткосрочных обязательств предприятие может погасить за счет денежных средств и краткосрочных финансовых вложений. Наблюдается снижение коэффициента абсолютной ликвидности (нормативное значение L>0,1-0,7), то есть на 01.01.17г. коэффициент абсолютной ликвидности составил 0,114 , на 01.01.18г.- 0,014 , на 01.01.19г. - 0,044. По последнему коэффициенту видно, что только 0,04% краткосрочных обязательств предприятие может погасить за счет денежных средств. Одна из важнейших характеристик финансового состояния предприятия– стабильность его деятельности в свете долгосрочной перспективы. Финансовая устойчивость в долгосрочном плане характеризуется соотношением собственных и заёмных средств. Однако этот показатель даёт лишь общую оценку финансовой устойчивости. Таблица 2.12 - Показатели финансовой устойчивости предприятия Показатель 1 1.Коэффициент финансовой устойчивости 2.Коэффициент автономии 3.Коэффициент финансовой активности Алгоритм расчета 2017 2 3 Коэффициенты структуры капитала На 01.01. 2018 4 2019 5 СК/Валюта баланса 0,415 0,364 0,332 ПК/Валюта баланса 0,415 0,364 0,332 Заемный капитал/СК 1,413 1,748 2,007 Коэффициенты размещения капитала 4.Индекс постоянного актива 5.Коэффициент маневренности 6.Коэффициент покрытия оборотных активов 7.Коэффициент покрытия запасов ВнА/ПК 0,370 0,891 0,762 СОК/ПК 0,630 0,109 0,238 СОК/ОА 0,308 0,068 0,106 СОК/Запасы 3,918 0,461 0,401 где СК – собственный капитал; СОК – собственный оборотный капитал, ОА – оборотные активы. Из данных таблицы 2.12 мы видим, что коэффициент финансовой устойчивости ООО «Аметист» меньше нормы т.е. ≤ 0.6 и составляет на 01.01.17г. 0,415, на 01.01.18г. коэффициент немного снижается и составляет 0,364, на 26 01.01.19г. уменьшается и составляет 0,332. Этот коэффициент показывает, что 33,2% финансируется за счет устойчивых источников и свидетельствует о достаточной финансовой устойчивости организации. Коэффициент автономии не соответствует нормативному значению(>0.5), что расценивается отрицательно. Отрицательная динамика снижения коэффициента указывает на снижение финансовой независимости, снижение возможности привлечения средств со стороны. Коэффициент на 01.01.17 составлял 0,415, а на так на 01.01.18г.- 0,364, на 01.01.19г. - 0,332. Коэффициент финансовой активности также не соответствует нормативному уровню (<0.7) , что указывает на зависимость предприятия от внешних источников. В динамике коэффициент постоянно увеличивается. Так на 01.01.17 г. его значение 1,413, на 01.01.18г. – 1,748, а на 01.01.19г. – 2,007. Данная динамика расценивается отрицательно. Индекс постоянного актива < 1, это расценивается положительно и характеризует, что на 01.01.18г. 37% перманентного капитала находится в форме внеоборотных активов, т.е. отвлечен из оборота. При этом увеличение коэффициента в течение трех лет расценивается отрицательно. Так на 01.01.17 г. его значение 0,37, на 01.01.18г. – 0,891, а на 01.01.19г. – 0,762. Коэффициент маневренности характеризует, что на 01.01.17г. 63% функционирующего капитала обездвижена в производственных запасах. на 01.01.18 г. этот показатель уменьшается до 10,9%, а на 01.01.19г. он несколько увеличивается до 23,8%, что однако меньше уровня 2016 года, что расценивается положительно. Коэффициент покрытия оборотных активах во всех трех периодах ниже норматива в 0,5 , что расценивается отрицательно. При этом динамика данного коэффициента отрицательная. Так на 01.01.17 г. его значение 0,308, на 01.01.18г. – 0,068, а на 01.01.19г. – 0,106. Коэффициент покрытия запасов характеризует, что на 01.01.17г. 391,8% запасов обеспечена собственными оборотными средствами, на 01.01.18 г. этот показатель составил 46,1 % , а на 01.01.19г. 40,1%, т.е. он снизился и составил менее 100% , что является отрицательным моментом. Одной из основных задач анализа финансово-экономического состояния является исследование показателей, характеризующих финансовую устойчивость предприятия. Финансовая устойчивость предприятия определяется степенью обеспечения запасов и затрат собственными и заемными источниками их формирования, соотношением объемов собственных и заемных средств. При определении типа финансовой устойчивости предприятия, его абсолютная величина измеряется на основе оценки покрытия запасов собственными средствами. Разность между источниками финансирования запасов 27 и величиной запасов позволяет оценить излишек (недостаток) собственных и приравненных к ним средств и оценить на этой основе финансовую устойчивость. Для полного отражения разных видов источников (собственных средств, долгосрочных и краткосрочных кредитов и займов) в формировании запасов и затрат используются следующие показатели: - наличие собственных оборотных средств. Определяется как разница величины источников собственных средств и величины внеоборотных активов. - наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат. Определяется, как сумма собственных оборотных средств и долгосрочных кредитов и займов. - общая величина основных источников средств для формирования запасов и затрат. Рассчитывается, как сумма собственных оборотных средств, долгосрочных и краткосрочных кредитов и займов. Выделяют четыре основных типа финансовой устойчивости предприятия: - абсолютная устойчивость финансового состояния, показывает, что запасы и затраты полностью покрываются собственными оборотными средствами. Предприятие практически не зависит от кредитов. - нормальная устойчивость финансового состояния, показывает, что предприятие оптимально использует собственные и кредитные ресурсы, нормальная платежеспособность, высокая доходность производственной деятельности. - неустойчивое финансовое положение, характеризуется нарушением платежеспособности, предприятие вынуждено привлекать дополнительные источники покрытия запасов и затрат, наблюдается снижение доходности производства. Тем не менее еще имеются возможности для улучшения ситуации. - кризисное финансовое положение, это грань банкротства, наличие просроченной дебиторской и кредиторской задолженности и неспособность погасить их в срок. Данные для определения финансовой устойчивости предприятия приведены в таблице 2.13. Таблица 2.13 - Данные для определения типа финансовой устойчивости ООО «Аметист» Показатель 2017 37273 Запасы Источники покрытия запасов: - СК-ВнА - СК+ДО-ВНА - СК+ДО+КрК-ВнА 91934 91934 91934 28 На 01.01. 2018 47372 21884 21884 21884 2019 131798 52924 52924 52924 где СК – собственный капитал, ВнА – внеоборотные активы, ДО – долгосрочные обязательства, КрК – краткосрочные кредиты и займы. Из данных таблицы 2.15, видно, что в 2017г. финансовая устойчивость предприятия абсолютная, так как собственный капитал и привлеченные долгосрочные и краткосрочные обязательства покрывают запасы, что свидетельствует о платежеспособности предприятия. В 2018г. финансовое состояние изменилась в худшую сторону и ее состояние стало кризисной устойчивости. Предприятию необходимо привлечение долгосрочных обязательств и краткосрочных кредитов и займов. В 2019 г. финансовая устойчивость также кризисная. У ООО «Аметист» не хватает собственных оборотных средств для формирования запасов и затрат. Кризисная устойчивость финансового состояния, показывает, что предприятие не оптимально использует собственные и кредитные ресурсы, имеет низкую платежеспособность, низкую доходность производственной деятельности. 29 3. РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ЭФФЕКТИВНОМУ УПРАВЛЕНИЮ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ ООО «АМЕТИСТ» 3.1. Основные мероприятия по сокращению дебиторской задолженности Состояние дебиторской задолженности, их размеры и качество оказывают сильное влияние на финансовое состояние предприятия. Уровень платежеспособности и финансовой устойчивости организации зависит от скорости оборачиваемости дебиторской и кредиторской задолженности, которая характеризует эффективность функционирования организации. Анализ оборачиваемости дебиторской задолженности позволяет сделать выводы о: - рациональности размера годового оборота средств в расчетах. Эффективность расчетно-платежной системы ускоряет процесс оборачиваемости денежных средств в расчетах, способствует притоку других активов организации и погашению кредиторской задолженности; - уменьшение себестоимости продукции (работ, услуг). С увеличением числа оборотов сокращается доля постоянных расходов, относимая на показатель себестоимости; - возможном ускорении оборота на других стадиях - производственного процесса и продажи продукции (работ, услуг). Сокращение оборачиваемости дебиторской и кредиторской задолженности повлечет ускорение оборота денежных средств, запасов и обязательств организации. Управлять дебиторской задолженностью необходимо с помощью следующих мер: -контролировать состояние расчетов с покупателями по отсроченной задолженности; -оценивать состав дебиторской задолженности предприятия по отдельным ее «Возвратным» группам, т.е. так называемый реестр старения дебиторской задолженности; -следить за соотношением кредиторской и дебиторской задолженности; -предоставлять скидки при досрочной оплате. В условиях инфляции и большой доли постоянных затрат наиболее предпочтительно для производителя предоставлять скидки покупателям. Это объясняется следующим: 30 - во-первых, снижение цены приводит к расширению продаж, а при высокой доле постоянных затрат это повлияет на увеличение общей прибыли от реализации; -во-вторых, в условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие-производитель реально получает лишь часть стоимости реализованной продукции, в зависимости от покупательной способности денег в момент оплаты. Поэтому при предоставлении скидки покупателям необходимо рассчитать индекс цен, коэффициент падения покупательной способности денег и период погашения дебиторской задолженности. Методы воздействия на дебиторов приведены в табл.3.1. Заключительным этапом управления дебиторской задолженностью должна стать оценка соответствия условий получения и оказания кредита. Как известно, деятельность любого предприятия связана с приобретением материалов, продукции, потреблением разного рода услуг. Таблица 3.1 - Методы воздействия на дебиторов Поведение дебиторов Методы воздействия Звонок - напоминание по истечении срока оплаты по договору. Деловая порядочность Письменное напоминание через 3-5 дней после звонка. Предложение альтернативных форм оплаты, например, векселем. Давление звонками, факсами, после письменного напоминания через 5-10 дней. Вежливое письмо после письменного напоминания через 5-10 дней. Предложение о сотрудничестве, бартере, Безразличие взаимозачете после письменного напоминания через 5-10 дней. Претензионное письмо через 30 дней после истечения сроков оплаты по договору. Арбитраж после подачи претензии по установленным законам сроком. Приостановка и разрыв деловых связей. Непорядочность Силовая переуступка долга. Факторинг, т.е. переуступка долга банку. Если расчеты за продукцию или оказанные услуги производятся на условиях последующей оплаты, можно говорить о получении предприятием кредита от своих поставщиков и подрядчиков. 31 3.2. Рекомендации по сокращению дебиторской задолженности при использовании скидок Само предприятие выступает кредитором своих покупателей и заказчиков, а также поставщиков в части выданных им авансов под предстоящую поставку продукции. Поэтому, от того, насколько сроки предоставленного предприятию кредита соответствуют общим условиям его производственной и финансовой деятельности (длительности нахождения материалов в запасах, периоду их преобразования в готовую продукцию, сроку погашения дебиторской задолженности), зависит финансовое благополучие предприятия. Применительно к российским условиям можно предложить следующие мероприятия по совершенствованию системы управления дебиторской задолженностью: -исключение из числа партнеров предприятий с высокой степенью риска; -периодический пересмотр предельной суммы кредита; -использование возможности оплаты кредиторской задолженности векселями, ценными бумагами; -формирование принципов расчетов предприятия с контрагентами на предстоящий период; -выявление финансовых возможностей предоставления предприятием товарного (коммерческого кредита); -выявление финансовых возможностей предоставления предприятием скидок ; -определение возможной суммы оборотных активов, отвлекаемых в дебиторскую задолженность по товарному кредиту, а также по выданным авансам; -формирование условий обеспечения взыскания задолженности; -формирование системы штрафных санкций за просрочку исполнения обязательств контрагентами; -использование современных форм рефинансирования задолженности; -диверсификация клиентов с целью уменьшения риска неуплаты монопольным заказчиком. Рассмотрим возможные размеры предоставляемых скидок в ООО «Аметист» в таблице 3.2. Таблица 3.2 - Возможные размеры предоставляемых скидок в ООО «Аметист» Показатель Выручка, тыс. руб. Инфляционный рост цен, % 2017 г. 2018 г. 2019 г. 707052 987014 1213569 14 13 12 32 Продолжение таблицы 3.2 Срок погашения дебиторской задолженности, дни 118 106 103 При оплате по факту отгрузки в начале месяца скидка - 5%. Рентабельность альтернативных вложений капитала – 20% годовых. Рассчитаем сначала минимально допустимый уровень скидки по формуле: , (3.1) где – рентабельность альтернативных вложений капитала. В 2017 г. Сmin = 20% х 118 / 360 = 6,55% В 2018 г. Сmin = 20% х 106 / 360 = 5,89% В 2019 г. Сmin = 20% х 103 / 360 = 5,72% Рассмотрим теперь получение финансового результата от применения следующей формы оплаты – предоставление скидки покупателям в размере 2 % в течение 2-х дней с момента отгрузки, либо выплата полной стоимости в течение 40 дней. Индекс цен Jц = 1,09, таким образом, в результате 41 дневного срока погашения дебиторской задолженности предприятие получило реально лишь 91,7% выручки от продаж, что составляет 1112843 тыс. руб. ( 1213569 х 91,7%). Следовательно, 100726 тыс. руб. (1213569 - 1112843) составляет скрытые потери от инфляции. В этой связи для предприятия может оказаться целесообразным становить скидку с цены при условии досрочной оплаты по договору. Расчет финансового результата при предоставлении 2% скидки представлен в таблице 3.3. Таблица 3.3 - Расчет финансового результата Показатель Предоставление скидки Индекс цен Коэффициент дисконтирования Потери от инфляции с выручки от продаж, тыс. руб. Потери от инфляции с выручки от продаж, тыс. руб. Финансовый результат, тыс. руб. 1,090 0,917 Отказ от предоставления скидки 1,090 0,917 19967 - - 100726 1193602 1112843 Предоставление 2% скидки с договорной цены при уменьшении срока оплаты позволяет предприятию сократить потери от инфляции в размере 80759 тыс. руб. (100726 - 19967). 33 ЗАКЛЮЧЕНИЕ Актуальность темы исследования заключается в том, что в процессе хозяйственной деятельности предприятие вступает в различные расчетные отношения с поставщиками, покупателями, банками, своими филиалами, дочерними обществами, работниками, бюджетом и социальными фондами, инвесторами. При этом предприятие осуществляет расчеты, как в безналичном порядке, так и с использованием наличных денежных средств, векселей, взаимозачетов, а также путем прямого обмена продукцией и товарами (бартера). Разнообразие участников расчетных отношений и форм расчетов между ними создает предпосылки для нарушений и злоупотреблений при осуществлении расчетных операций и поэтому требует постоянного контроля за их проведением и отражением в учете. Правильность организации расчетных операций обеспечивает высокую оборачиваемость средств предприятия, укрепление договорной и расчетной дисциплины, улучшение его финансового состояния. Поэтому целью оценки организации учета и контроля и анализа операций по образованию дебиторской задолженности предприятия должна являться оценка правильности организации учета расчетов на предприятии, подтверждение законности образования дебиторской задолженности, ее достоверности и реальности погашения. Объектом исследования в курсовой работе выступает предприятие ООО «Аметист» Финансовое положение на предприятии ООО «Аметист» оценивается как устойчивое, в 2019г. улучшилось по сравнению с 2018г., так как рост чистой прибыли составил 144,82%. При этом на основании тестовых вопросов и проведенного исследования, можно сделать вывод, что состояние системы внутреннего контроля и первичного учета на ООО «Аметист» оценивается, как среднего уровня, что подтверждает актуальность исследования для данного предприятия. Анализируя динамику и состав дебиторской задолженности предприятия ООО «Аметист» можно отметить положительные аспекты управления дебиторской задолженностью на предприятии. Уровень просроченной задолженности достаточно низок. Положительным моментом также является снижение размера просроченной задолженности предприятия, сформированной за счет просроченной задолженности покупателей с 24740 тыс.руб. до 18310 тыс.руб. в 2019 году или на 6430 тыс.руб. На фоне снижающегося уровня доли просроченной задолженности предприятия наблюдается отрицательная динамика роста общего размера 34 задолженности за счет роста задолженности покупателей и заказчиков ООО «Аметист» за поставленную в срок продукцию. Так дебиторская задолженность предприятия выросла в 2018 году по сравнению с 2017 годом на 59960 тыс.руб. При этом рост произошел только за счет увеличения задолженности покупателей и заказчиков. В 2019 году по сравнению с 2018 годом размер дебиторской задолженности предприятия увеличился на 56420 тыс.руб. В составе дебиторской задолженности 2019 года произошли существенные изменения. Размер задолженности покупателей и заказчиков сократился с 291530 тыс.руб. до 192990 тыс.руб. или на 98540 тыс.руб. Образовалась задолженность по авансам выданным в сумме 153910 тыс.руб. и задолженность прочих дебиторов в размере 153910 тыс.руб. Отрицательным фактором в процессе управления дебиторской задолженностью предприятия является срок просроченной дебиторской задолженности, который составляет свыше трех месяцев. Так к концу 2017 года просроченная дебиторская задолженность со сроком более 3-х месяцев составляла 12330 тыс.руб. В 2018 году она увеличилась на 12410 тыс.руб. и составила 24740 тыс.руб., в 2019 году удалось несколько снизить ее уровень на 6430 тыс.руб. до 18310 тыс.руб. Предприятие ООО «Аметист» стремится вовремя и в первую очередь оплачивать налоговые платежи в бюджет и внебюджетные фонды и выплачивать работникам предприятия заработную плату. При этом расчетам за приобретенные материальные ресурсы с поставщиками и подрядчиками отводится второстепенная роль, что является неэффективной политикой предприятия и может привести к значительным штрафам за невыполнение договорных обязательств с поставщиками и нарушение сроков оплаты за полученные ресурсы. Анализ движения дебиторской задолженности показал, что взаимоотношения ООО «Аметист» с дебиторами и кредиторами, благоприятны для предприятия, т.к. поступающих от дебиторов денежных средств достаточно для своевременных расчетов с кредиторами, поэтому привлечение краткосрочных заемных средств и банковских кредитов нецелесообразно. Более быстрая оборачиваемость дебиторской задолженности по сравнению с кредиторской обеспечила наличие свободных средств в обороте. В результате проведенного анализа оборачиваемости средств в расчетах, что величина дебиторской задолженности в 2019г. увеличилась по сравнению с предыдущими годами на 116380 тыс.руб., период погашения дебиторской задолженности снизился на 14 дней, что свидетельствует о некотором улучшении финансового положения предприятия, так как средства, вложенные в анализируемом периоде в текущие активы, проходят полный цикл и снова принимают денежную форму несколько быстрее, чем в предыдущие годы. В следствие ускорения их оборачиваемости у предприятия высвобождаются 35 дополнительные денежные средства, которые оно может направить на увеличение эффективности своей работы. Анализируя приведенные выше расчеты, можно видеть, что дебиторская задолженность в 2019г. составляет 347950 тыс.руб., оборачивается составляет 3,49 дня, что выше, чем по кредиторской задолженности. Кредиторская задолженность составляет 446509 тыс.руб. и оборачивается за 2,72 дня, это говорит о совершенной расчетно-платежной политике предприятия. Однако превышение невелико, поэтому на предприятии в течение года возникает недостаток денежных средств в обороте, сопровождающийся необходимостью привлечения дополнительных источников финансирования. Для эффективного управления дебиторской задолженностью необходимо принимать следующие меры: -контролировать состояние расчетов с покупателями по отсроченной задолженности; -оценивать состав дебиторской задолженности предприятия по отдельным ее «Возвратным» группам, т.е. так называемый реестр старения дебиторской задолженности; -следить за соотношением кредиторской и дебиторской задолженности; -возможно предоставление покупателям и заказчикам скидок при досрочной оплате за получаемую продукцию. Поэтому при предоставлении скидки покупателям рассчитали индекс цен, коэффициент падения покупательной способности денег и период погашения дебиторской задолженности, предоставление 2% скидки с договорной цены при уменьшении срока оплаты позволяет предприятию сократить потери от инфляции в размере 80759 тыс. руб. 36 БИБЛИОГРАФИЧЕСКИЙ СПИСОК 1. Гражданский Кодекс Российской Федерации. Часть первая: Принята 30 ноября 1994г. № 51-ФЗ. Часть вторая: Принята 26 января 1996г. № 14-ФЗ.- М.: АПЕК-ПРЕС, 2003. - 845с. 2. Баканов М.И. Теория экономического анализа: Учебник / А.Д. Шеремет, М.И. Баканов. – М.: Финансы и статистика, 20016 – 416 с. 3. Балабанов И.Т. Финансовый анализ и планирование деятельности хозяйствующего субъекта: Учебник. – М.: Финансы и статистика, 2017. – 208 с. 4. Бернстайн Л.А. Анализ финансовой отчетности: теория, практика и интерпретация: Учебное пособие. – М.: Финансы и статистика, 2017. – 624 с. 5. Бланк И.А. Управление активами и капиталом предприятия: Учебное пособие. – К.: Ника-Центр, Эльга, 2017. – 448 с. 6. Бороненкова С.А. Управленческий анализ: Учебное пособие. – М.: Финансы и статистика, 2151. – 384 с. 7. Герчикова И.Н. Финансовый менеджмент: Учебное пособие. – М.: АО «Консалтбанкир», 2018. – 208 с. 8. Гиляровская Л.Т. Экономический анализ: Учебник для вузов.– М.: ЮНИТИ-ДАНА, 2017. – 527 с. 9. Ивашкевич В.Б. Учет и анализ дебиторской и кредиторской задолженности: Учебник/ В.Б. Ивашкевич, И.М. Семенова. – М.: Бухучет, 2018. – 192 с. 10. Ковалев А.И. Анализ финансового состояния предприятия: Учебник / А.И. Ковалев, В.П. Привалов. – М.: Центр экономики и маркетинга, 2017. – 187 с. 11. Савицкая Г.В. Методика анализа хозяйственной деятельности: Учебник – М.: ИНФРА-М, 2018. – 288 с. 12. Гамм Р.В. Опыт применения финансового анализа на ОАО «БизнесСервис» /Р.В. Гамм, Х.Р. Паркшеян // Аудит и финансовый анализ. – 2017. – № 2.- С.23-27. 13. Грачев А.В. Моделирование финансовой устойчивости предприятия // Финансовый менеджмент. – 20018. – № 5.- С. 38-43. 14. Крейнина М.Н. Управление движением дебиторской и кредиторской задолженности предприятия // Финансовый менеджмент. – 2017. – № 3. – С. 1923. 15. Максютов А.А Управление кредиторскими и дебиторскими долгами компании // Финансы. – 2017. – № 12. – С. 14-17. 16. Парушина Н.В Анализ дебиторской и кредиторской задолженности // Бухгалтерский учет. – 2017. – № 4. – С. 46-52. 17. Сотникова Л.В Расчетные операции // Бухгалтерский учет. – 2017. – № 1.- С. 14-23. 37 18. Хомидов А.У. Анализ бухгалтерского баланса // Аудит и финансовый анализ. – 2017 – № 1. - С. 5-17. 19. Шуемов Е.М. Управление дебиторской и кредиторской задолженностями // Финансовая газета – 2017. – № 19. – С. 8. 20. Шуремов Е.Л. Управление оборотными средствами // Ваш партнер – консультант. – 2015. – № 17. – С. 9. 38