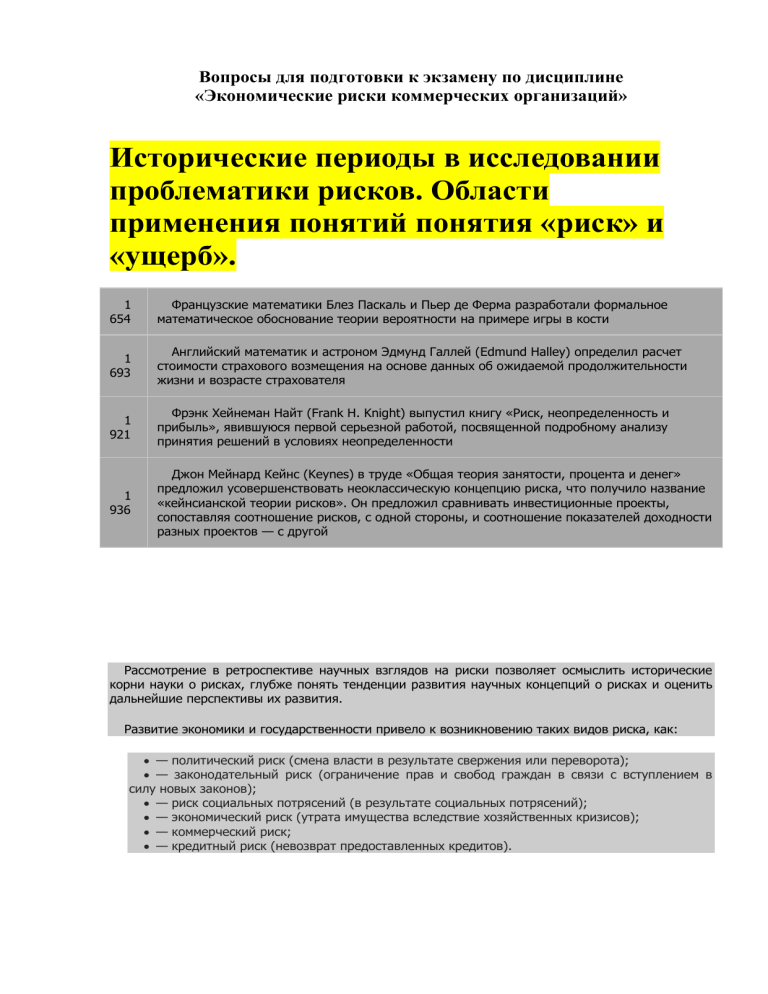

Вопросы для подготовки к экзамену по дисциплине «Экономические риски коммерческих организаций» Исторические периоды в исследовании проблематики рисков. Области применения понятий понятия «риск» и «ущерб». 1 654 Французские математики Блез Паскаль и Пьер де Ферма разработали формальное математическое обоснование теории вероятности на примере игры в кости 1 693 Английский математик и астроном Эдмунд Галлей (Edmund Halley) определил расчет стоимости страхового возмещения на основе данных об ожидаемой продолжительности жизни и возрасте страхователя 1 921 Фрэнк Хейнеман Найт (Frank Н. Knight) выпустил книгу «Риск, неопределенность и прибыль», явившуюся первой серьезной работой, посвященной подробному анализу принятия решений в условиях неопределенности 1 936 Джон Мейнард Кейнс (Keynes) в труде «Общая теория занятости, процента и денег» предложил усовершенствовать неоклассическую концепцию риска, что получило название «кейнсианской теории рисков». Он предложил сравнивать инвестиционные проекты, сопоставляя соотношение рисков, с одной стороны, и соотношение показателей доходности разных проектов — с другой Рассмотрение в ретроспективе научных взглядов на риски позволяет осмыслить исторические корни науки о рисках, глубже понять тенденции развития научных концепций о рисках и оценить дальнейшие перспективы их развития. Развитие экономики и государственности привело к возникновению таких видов риска, как: — политический риск (смена власти в результате свержения или переворота); — законодательный риск (ограничение прав и свобод граждан в связи с вступлением в силу новых законов); — риск социальных потрясений (в результате социальных потрясений); — экономический риск (утрата имущества вследствие хозяйственных кризисов); — коммерческий риск; — кредитный риск (невозврат предоставленных кредитов). Понятие экономического риска, его основные свойства и закономерности. Объект риска. Редкость и уникальность риска. Убыток. Случайность. Прежде всего определим исходное, базисное понятие «риск», имея в виду, что это угроза, опасность возникновения ущерба в самом широком смысле слова. Под экономическим (предпринимательским) будем понимать риск, связанный с потерей основной цели предпринимательства - прибыли и вложенного в предпринимательство собственного и заемного капитала, возникающий при любых видах деятельности, связанных с производством продукции, товаров, услуг, их реализацией, товарно-денежными, и финансовыми операциями, коммерцией, осуществлением социально-экономических и научно-технических проектов [1]. Риск - это действие (деяние, поступок), выполняемое в условиях выбора (в ситуации выбора в надежде на счастливый исход), когда в случае неудачи существует возможность (степень опасности) оказаться в худшем положении, чем до выбора (чем в случае не совершения этого действия). Сам "риск", как следует из определения, обладает характерными свойствами: 1) неопределённость. Риск существует тогда и только тогда, когда возможно не единственное развитие событий; 2) ущерб. Риск существует, когда исход может привести к ущербу (убытку) или другому негативному (только негативному!) последствию; 3) наличие анализа. Риск существует, только когда сформировано субъективное мнение "предполагающего" о ситуации и дана качественная или количественная оценка негативного события будущего периода (в противном случае это угроза или опасность); 4) значимость. Риск существует, когда предполагаемое событие имеет практическое значение и затрагивает интересы хотя бы одного субъекта. Риск без принадлежности не существует. Наряду с этим риску присущ ряд черт, которые способствуют пониманию содержания риска. Можно выделить следующие основные черты риска: 1) противоречивость; 2) альтернативность; 3) неопределенность. Таким образом, объект риска – управляемая система, эффективность и условия функционирования которой наперед не известны; субъект риска – лицо, компетентное принимать решения по отношению к объекту и управлять изменением вероятности реализации данного решения Под неопределенностью понимается неоднозначность исхода или решения хозяйственных ситуаций. Когда управляющий не может вычислить достоверно вероятность появления одного из исходов, то такая ситуация определяется как неопределенность. Ф. Найт разделил понятия риска и неопределенности. Под риском он понимал вероятность наступления неблагоприятного исхода, а неопределенность, по его мнению, не может быть подсчитана количественно, так как, как правило, слишком мало информации о наступлении неопределенных событий и каждое по себе является уникальным. Такое событие нельзя, каким либо образом классифицировать. «неопределенность, есть недостаточность сведений об условиях, в которых будет протекать экономическая деятельность, низка степень предсказуемости, предвидения этих условий» Случамйность - проявление внешних неустойчивых связей в действительности, проявление результата пересечения (совпадения) независимых процессов или событий; проявление неотъемлемого дополнения к законам необходимости. УЩЕРБ - 1) убытки, непредвиденные расходы, утрата имущества и денег, недополученная выгода. 2) вред, наносимый деятельностью одного хозяйствующего субъекта другим субъектам или природе, окружающей среде, людям. Различают имущественный У. в виде потери имущества юридических и физических лиц из-за причинения вреда или неисполнения взятых по отношению к ним обязательств, а также моральный У. в виде ущемления прав, оскорбления чести и достоинства, подрыва репутации, причиненных противоправными действиями иных лиц. Объективное понимание риска? Объективное понимание риска должно подразумевать наличие неопределенной возможности неблагоприятного исхода, не зависящей от воли и сознания лица, подверженного риску. Иными словами, неопределенность является объективной характеристикой соответствующей ситуации. Такой подход к риску выводит его источники в окружающую человека среду. Реакция людей на такие ситуации и их субъективное отношение к неопределенности являются следствием проявления риска, а не его компонентом. Подобная точка зрения вовсе не означает, что лицо, подверженное риску, не может влиять на его проявление. Однако это влияние возможно лишь за счет воздействия на окружающую среду как источник риска и не связано с изменением точки зрения на риск. Поэтому согласно данному подходу исследование рисковой ситуации представляет собой выявление и изучение источников риска и неопределенности, а так же получение как можно более подробной информации о поведении изучаемой системы. Субъективное понимание риска? Субъективное понимание риска должно предполагать наличие нашего отношения или нашей оценки имеющейся неопределенности. Иными словами, неопределенности лежит не в самой ситуации, а в субъективном отношении к ней, другими словами, в переживании риска, или опасности и вероятности ее наступления. В частности, субъективные вероятности реализации неопределенной возможности неблагоприятного исхода не имеют прямого отношения к действительным шансам его реализации, а выражают то, что лицо, принимающее решения, думает о такой возможности. Таким образом, в данном контексте риск представляет собой оценку ситуации с точки зрения восприятия потенциальной осуществимости отрицательных последствий. Отсюда следует, что риск, понимаемый субъективно, связан с поведением и мышлением и восприятием опасности и вероятности лица, подверженного, в том числе и фантазии, принимающего решения, т. Е. является характеристикой этого лица, а не окружающей среды. Следовательно, исследование рисковой ситуации необходимо лишь постольку, поскольку оно позволяет лицу, принимающему решения, улучшить свою оценку риска. Условия, создающие обстановку для риска: экспозиция, рискованность, опасность, неосторожность. Объективные и субъективные факторы риска. В американской литературе по риск-менеджменту процесс идентификации часто сводят к определению так называемых "рисковых экспозиций". Рисковая экспозиция (или экспозиция риска) (risk exposure) представляет собой "единицу" учета рисков, которая задается как минимум четырьмя параметрами: ценность, которой может быть причинен вред (конкретное имущество, сотрудник, свобода от ответственности определенного вида и т.д.); возможное событие, которое может причинить вред данной ценности; субъект (лицо или организация), которая понесет потери из-за причинения вреда данной ценности в результате наступления указанного события; потери субъекта, вызванные причинения вреда данной ценности в результате наступления указанного события. Объективные риски – вредоностные воздействия неконтролируемых сил природы (ураганы, землетрясения и т. д.) или иных случайностей на кого-либо; они не зависят от рискованных решений и связанных с ними действий человека. Объективные риски – это возможная опасность случайного наступления отрицательных (личных и имущественных) последствий (Агапеев В. Е., Розанцева Д. Н., 1981). Они чаще всего непредсказуемы. Субъективные риски связаны с действиями субъектов – как с принимаемыми ими решениями при возможности выбора (альтернативные риски), так и с ошибками в исполнительских действиях персонала, нарушениями правил эксплуатации и т. п. (безальтернативные риски). То есть субъективные риски вызваны активностью человека (субъекта) и могут быть и предсказуемыми, и непредсказуемыми (последние, к примеру, могут проявиться в деятельности патологоанатома, который вследствие неосторожного движения рискует поранить себя скальпелем и заразиться трупным ядом). Риск-менеджмент как научное направление. Научные области знаний и дисциплины, необходимые для управления рисками. Основываясь на вышеизложенном, риск-менеджмент можно определить как одно из основных направлений современного менеджмента, изучающее проблемы управления рисками, возникающими в деятельности самостоятельной хозяйственной организации. В теории и практике риск-менеджмента можно выделить три основных направления. Первое направление связано с разработкой системы мер, направленных на предупреждение и профилактику рисков. Второе — касается вопросов минимизации негативных последствий, которые могут причинить риски хозяйственной организации. И, наконец, третье направление тесным образом связано с возможностью получать в ситуациях риска дополнительные доходы или иные коммерческие преимущества. Только отрабатывая все три вышеназванных направления в совокупности, руководитель организации сможет создать действительно эффективную систему управления рисками. Стандарты риск-менеджмента. Наиболее известными из таких руководств, часто кругах стандартами по управлению рисками, являются: называемых в профессиональных — ISO 31000:2009 «Risk management — Principles and guidelines» — ИСО 31000:2009 «Рискменеджмент — Принципы и рекомендации»; — ERM COSO (Enterprise Risk Management — Integrated Framework Committee of Sponsoring Organizations of the Treadway Commission) — принципы риск-менеджмента, разработанные американским Комитетом спонсорских организаций Комиссии по противодействию мошенничества в сфере финансовой отчетности совместно с компанией Pricewaterhouse Coopers (приняты в окончательной версии в сентябре 2004 г.); — стандарты в области управления рисками, принятые в 1995 г. в Австралии и в Новой Зеландии (впоследствии подвергавшиеся доработке в 1999 и 2004 гг.), но негласно ставшими своего рода бенчмаркой в практике ERM в других странах; — стандарты в области управления рисками, разработанные в 2002 г. совместно тремя ведущими организациями Великобритании в сфере управления рисками — Институтом управления рисками (IRM), Ассоциацией страхования и управления рисками (AIRMIC) и Национальным форумом управления рисками в общественном секторе (ALARM); — стандарт FERMA (Federation of European Risk Management Association) — принципы рискменеджмента, разработанный Федерацией европейских ассоциаций по управлению рисками. Этапы комплексного управления рисками. Преимущества внедрения комплексных программ риск-менеджмента. Таким образом, система управления рисками оказывает позитивное воздействие на бизнес через следующие факторы: — рост/стабилизация стоимости компании за счет более позитивных ожиданий инвесторов в отношении стабильности и определенности финансовых показателей работы компании; — большая инвестиционная привлекательность компании при привлечении заемных средств (снижение премии за риск при кредитовании, повышение кредитных рейтингов); — выполнение требований регуляторов фондовых рынков при размещении ценных бумаг. С точки зрения управления финансовыми рисками экономический эффект от внедрения системы риск-менеджмента будет выглядеть следующим образом (на примере инвестиционного, валютного и кредитного рисков): — инвестиционный (проектный риск) — эффект выражается в снижении отклонений запланированных вложений и результатов реализации инвестиционных проектов от фактических показателей реализации проекта; — валютный риск-эффект выражается в сокращении влияния колебаний курсов валют на прибыль за счет снижения объема открытой валютной позиции; — риск контрагента (кредитный риск) — эффект выражается в сумме (безрисковой) дебиторской задолженности и авансов выданных. Обзор различных источников, посвященных вопросам комплексного подхода к управлению рисками, а также анализ результатов, проведенных в этой области исследований, показал, что основными преимуществами от внедрения такого подхода на предприятии являются следующие: 1) принятие руководством управленческих решений, учитывающих риски, присущие деятельности предприятия; 2) более эффективное использование капитала и повышение уровня финансовой стабильности компании; 3) большая прозрачность и повышение доверия со стороны инвесторов; 4) большая уверенность в достижении установленных показателей рентабельности. Классы рисков (по стандарту FERMA). В соответствии со стандартом PERMА выделяют следующие четыре типа рисков: • финансовые (процентная ставка, курс валют, кредит); • стратегические (конкуренция, изменения потребительского рынка, отраслевые изменения); • операционные (законодательство, культура, состав совета директоров); • опасности (договора, естественные опасности, поставщики, окружающая среда). Их можно отнести к внешним факторам. К внутренним факторам относят ликвидность средств, денежный поток, исследования, интеллектуальный капитал, коммерческую службу, персонал, имущество, продукцию и услуги, бухгалтерский учет, информационные технологии, набор кадров, поставки сырья. Риски-опасности (неэкономические), стратегические и экономические риски. Однако понятие экономических рисков не охватывает только те риски которые приводят к прямому денежному ущербу. Они включают также риски, приводящие к ущербу неэкономической природы, которые можно (прямо или косвенно) оценить в денежной форме. Т.е., при определенных обстоятельствах риски неэкономической природы также могут быть включены в понятие экономических рисков. Денежное измерение убытка позволяет количественно оценить его в естественной для бизнеса форме, а также управлять при помощи различных экономических инструментов и методов, позволяющих работать с денежными суммами. Риск утраты здоровья вследствие болезни или несчастного случая носит физиологическую (неэкономическую) природу. Он может рассматриваться как экономический риск только тогда, когда физиологический ущерб м.б. выражен в денежной форме (затраты на лечение, недополученный вследствие утраты нетрудоспособности доход, страховые выплаты и т.д.). Риск неэкономической природы - потеря репутации предприятием (из-за невозврата кредита, обмана контрагентов и т.д.) должна быть отнесена к экономическому риску в той мере, в какой она приводит к нарушению условий функционирования предприятия и отрицательно влияет на развитие его. Систематические и несистематические риски. При инвестиционной оценке проектов используется такая классификация инвестиционных рисков, как деление систематические и несистематические. Систематические – те риски, которых нельзя избежать, они обусловлены факторами, влияющими на весь рынок в целом (Эк и полит ситуация в стране, инфляция, изменения в денежно-кредитной политике, изменения в нац экономике, изменение ситуации в энергетической отрасли в мире и другие примеры). Эти риски влияют на все ценные бумаги, поэтому их нельзя преодолеть диверсификацией. Другими словами, такому типу риска будет подвержен даже инвестор, располагающий хорошо диверсифицированным портфелем. Примеры: риск изменения процентной ставки, валютный риск, инфляционный риск, политический риск, изменчивость доходности акций или инвестиционных портфелей, связанная с изменением доходности рынка в целом. Несистематические – риски, которые можно избежать благодаря диверсификации, характерны для конкретной отрасли или компании, не зависит от эк, полит и других факторов, оказывающих систематическое влияние на все ценные бумаги. Примеры: Стихийная забастовка, повлиявшая только на акции 1й компании, выпуск аналогичного товара конкурентом, но более современного из-за технологического прорыва, вследствие чего акции одной компании падают. В основном это отраслевые, деловые риски. Неплатежеспособность потребителя, банкротство поставщиков, конкуренция, забастовки и прочее. В модели CAPM учитывается премия только за систематический риск. Систематический и несистематический риск в сумме составляют общий риск Классификация рисков по источникам возникновения. Внешний (систематический или рыночный) риск — это риск, не зависящий от деятельности предприятия. Этот риск возникает при смене отдельных стадий экономического цикла, изменении конъюнктуры финансового рынка и в ряде других случаев, на которые предприятие в своей деятельности повлиять не может. К этой группе рисков могут быть отнесены инфляционный риск, процентный риск, валютный риск, налоговый риск. Внутренний (несистематический или специфический) риск — это риск, зависящий от деятельности конкретного предприятия. Он может быть связан с неквалифицированным финансовым менеджментом, неэффективной структурой активов и капитала, чрезмерной приверженностью к рисковым (агрессивным) операциям с высокой нормой прибыли, недооценкой хозяйственных партнеров и другими факторами, отрицательные последствия которых в значительной мере можно предотвратить за счет эффективного управления рисками. Классификация рисков по длительности во времени. - кратковременные риски; - постоянные риски. К кратковременным относятся риски, угрожающие предпринимателю или фирме в течение определенного конкретного отрезка времени (транспортный). К постоянным относятся те риски, которые непрерывного угрожают предпринимательской деятельности в данном географическом регионе или определенной отрасли экономики (риск неплатежей) Классификация рисков по уровню проявления. Чистые (статические или простые) риски — это риски, которые практически всегда несут в себе потери для деятельности предпринимателя либо отсутствие потерь (но не прибыль). Их причинами могут быть стихийные бедствия, несчастные случаи, военные действия, забастовки и др. Спекулятивные (динамические) риски — это риски, которые несут в себе либо потери, либо дополнительную прибыль. Их причинами могут быть изменение курсов валют, изменение конъюнктуры рынка, изменение условий инвестиций, изменение системы налогообложения и т.п. Классификация рисков по возможности страхования. Виды рисков по возможности страхования: Страхуемые риски — это риски, которые могут быть переданы в порядке внешнего страхования соответствующим страховым организациям или риски, которые могут быть захеджированы самим предприятием. Нестрахуемые риски — это риски, по которым отсутствует предложение соответствующих страховых продуктов на страховом рынке. Основные проявления рисков у физических и юридических лиц. – При производственных рисках — потеря трудоспособности; Объектом страхования являются не противоречащие законодательству Российской Федерации имущественные интересы Страхователя, связанные с: – риском гибели (уничтожения), утраты (пропажи), повреждения недвижимого имущества, поименованного в договоре об ипотеке (прямой реальный ущерб); – риском смерти, постоянной потери трудоспособности Залогодателя; Страховые риски: К страховым рискам относятся риск гибели, утраты (пропажи), повреждения недвижимого имущества; риск смерти и постоянной утраты трудоспособности; риск потери объекта залога в результате прекращения на него права собственности в результате: – по риску гибели (уничтожения), утраты (пропажи), повреждения недвижимого имущества: – пожара; – удара молнии; – взрыва газа; – повреждения водой; – механического повреждения; – противоправных действий третьих лиц. – по риску смерти, постоянной утраты трудоспособности Залогодателя: – смерть Залогодателя по любой причине (включая смерть в результате несчастного случая), кроме случаев, поименованных в исключениях, указанных в Правилах комплексного ипотечного страхования. – утрата трудоспособности (постоянная и/или временная) Залогодателя. • при финансовых рисках — невыполнение обязательств и операции с ценными бумагами; Для оценки кредитоспособности физических лиц банку необходимо оценить как финансовое положение заемщика, так и его личные качества. При этом кредитный риск складывается из риска невозврата основной суммы долга и процентов по этой сумме. Сейчас для оценки риска кредитования заемщика используется скоринг кредитование. Сущность этой методики состоит в том, что каждый фактор, характеризующий заемщика, имеет свою количественную оценку. Суммируя полученные баллы, можно получить оценку кредитоспособности физического лица. Каждый параметр имеет максимально возможный порог, который выше для важных вопросов и ниже для второстепенных. Однако до сих пор не существует ни одной эффективной методики определения кредитоспособности физического лица. Поэтому коммерческие банки применяют различные способы, не всегда решающие поставленную задачу. Когда дело касается кредитования населения, важную роль в определении кредитоспособности играет не столько способность возвратить долг со стороны заемщика, сколько готовность возвращать кредит и уплачивать проценты вовремя. Готовность эта у всех различна и зависит она от личных особенностей каждого человека. Этими особенностями могут быть образование, возраст, социальный класс, пол, семейное положение и т. д. • при товарных рисках — безработица. В первые два десятилетия 20-го века циклические периоды роста безработицы воспринимались как неизбежное экономическое зло. Поэтому и средства от безработицы сводились к исправлению ее следствий и не содержали мер, смягчающих ее рост в ходе циклических колебаний экономики. Облегчение бремени безработицы связывалось с двумя направлениями: во-первых, с посредничеством в трудоустройстве через биржи труда и, во-вторых, с системой страхования от безработицы. В последующем больше внимания стало уделяться мерам по снижению риска безработицы среди отдельных групп населения. Тем не менее, все разрабатываемые меры основывались на индивидуальной помощи потерявшим работу и не предусматривали активного вмешательства правительств в регулирование рынка труда. Основным проявлением финансовых рисков для предприятийпроизводитслей является угроза банкротства. К этому виду рисков относят финансовые риски неполучения дохода и риски по операциям с ценными бумагами. Товарные риски для предприятий-производителей проявляются главным образом в рисках дефицита товара и отсутствия спроса на него. Основным проявлением комплексных рисков является риск инфляции. Основными проявлениями банковских рисков выступают риски кредитные, процентные, ликвидности банка, по депозитным операциям и расчетам, а также банковским злоупотреблениям.Разумеется, подобная классификация рисков по их видам и проявлениям условна, так как невозможно, например, установить четкие различия между инвестиционными и финансовыми рисками. Содержание и этапы качественной оценки рисков. Качественный анализ риска предполагает выполнение следующих задач: ? выявление источников и причин риска, этапов и работ, при выполнении которых возникает риск; ? определение и описание причин и факторов, влияющих на уровень данного вида риска; ? установление потенциальных зон риска и возможностей предприятия по управлению риском; ? выявление и идентификация возможных видов рисков, свойственных изучаемому проекту; ? выявление практических выгод и возможных негативных последствий, которые могут наступить при реализации содержащего риск решения; ? определение примерной стоимостной оценки возможного ущерба от проявления риска; ? выработка системы антирисковых мероприятий и т.д. Методы идентификации рисков (мозговой штурм, метод Делфи, идентификация основных причин, SWOT анализ, метод Монте-Карло). Мозговой штурм (именно так переводится название этого метода на русский язык) является самым простым и распространенным методом идентификации, который существует довольно давно (его авторство, в современном варианте, приписывают копирайтеру - Алексу Осборну, который разработал его в 1941 году). Второй по популярности метод, используемый при работе с рисками, метод Delphi. Он был разработан во время разгара холодной войны, в 50х годах в США, группой экспертов, представляющих одну из корпораций, работающих на правительственные структуры. Первоначально метод использовался в целях прогнозирования влияния разрабатываемых технологий на направления ведения гипотетически возможной войны. Эта методика также относится к группе методов экспертного оценивания. Она более ресурсотребовательная, по сравнению с методом мозгового штурма, поскольку выполняется в несколько операций. Первым этапом проводится письменный опрос участников команды, затем полученные данные подвергаются более подробному анализу и обобщаются сторонними лицами, а уже потом вновь рассылаются экспертам в виде интегрированного списка рисков для дальнейших комментариев. Данный метод позволяет проанализировать риски несколько раз, систематизировать их, автоматически отодвигая незначительные на второй план. Консенсус и список рисков получается через несколько итераций этого процесса. В методе Deiphi исключается давление со стороны коллег и боязнь неловкого положения при высказывании идеи. Главными преимущества метода является исключение возможности доминирования одной личности, метод может проводиться дистанционно, к примеру, через электронную почту, нивелируется возможность "не зрелой" оценки. Недостатки метода: требует участия каждого члена группы, занимает много времени, высокая загрузка ложиться на плечи ведущего и административный персонал. Идентификация основных причин (ИОП) - это не отдельный метод, имеющий четко сформулированный алгоритм (по сравнению с методами Brainstorming или Delphi). ИОП это комплексный подход, используемый при идентификации рисков. При его применении на первый план выходить квалификация исполнителя/эксперта, способного предусмотреть максимально возможное видение (сформировать комплексное представление) всех потенциальных и явных причин ущербов и организовать процесс работы над ними. Суть данного метода заключается в подробном рассмотрении всех возможных рисков, которые, по своей сути являются следствием определенной деятельности/ей и построением причинно-следственных связей. С помощью зафиксированных закономерностей и становится возможным выявить основные и главные причины рисков, области и активности, в которых они возникают, учитывая всевозможные смежные процессы, которые оказывают свое влияние на возникновение рисков. SWOT (SWOT, акроним - Strengths [преимущества], Weaknesses [недостатки], Opportunities [возможности] и Threats [угрозы]). Термин "SWOT" введен в Гарварде в 1963 году, профессором экономики Кеннетом Эндрюсом. Цель проведения этого вида анализа - оценить возможности и окружение "рискового" проекта или процесса. На сегодняшний день эта методика получила очень широкое распространение в разнообразных областях бизнеса при проведении консалтинговых и управленческих исследований за счет своей привлекательной субъективности и легко интерпретируемости результатов, выполненных конкретными экспертами. Метод Монте-Карло (ММК), является самым формализованным и сложным из рассматриваемых методик. Этот метод имеет наиболее основательный технологический аппарат. Этот метод выбран для того, чтобы продемонстрировать "полюсы" методик в области идентификации рисков. ММК построен на использовании математических алгоритмов, что позволяет считать данную методику наиболее обоснованной и точной. Сложность и основательность данного метода оправдана только при использовании большого количества статистических данных. Количество времени и этапов обработки данных, необходимых для вычисления конечных или "промежуточно" конечных результатов, порой довольно продолжительное. Это приводит к тому, что ММК оптимален только в тех случаях, когда в рисковой деятельности уже имеется большой массив информации и результаты не должны быть предоставлены "вчера". Иначе, преимущества этого метода, точность и применимость к сложным структурным и иерархическим системам, теряет смысл и постепенно "выхолащивается" в процессе его применения. Для ММК необходимо использовать информационные таблицы, современные программные средства моделирования и описания процессов, для которых должны удовлетворяться высокие требования к функциональным и нефункциональным характеристикам использованных данных. ММК это способ идентификации неопределенных параметров в широком диапазоне ситуаций, имеющих определенное периодическое, частотное значение. Данный метод это уже не аналитический метод, а научная методика, нашедшая своё технологическое применение в некоторых сферах бизнеса (в рисковой деятельности в том числе). Методы экспертной оценки как инструмент качественного анализа рисков. Общая схема экспертных опросов включает следующие основные этапы: 1) подбор экспертов и формирование экспертных групп; 2) формирование вопросов и составление анкет; 3) работу с экспертами; 4) формирование правил определения суммарных оценок на основе оценок отдельных экспертов; 5) анализ и обработку экспертных оценок. Анализ чувствительности как инструмент качественного анализа рисков. Анализ чувствительности (sensitivity analysis) — заключается в оценке влияния изменения исходных параметров проекта на его конечные характеристики, в качестве которых, обычно, используется внутренняя норма прибыли или NPV. Техника проведения анализа чувствительности состоит в изменении выбранных параметров в определенных пределах, при условии, что остальные параметры остаются неизменными. Чем больше диапазон вариации параметров, при котором NPV или норма прибыли остается положительной величиной, тем устойчивее проект. Анализ чувствительности проекта позволяет оценить, как изменяются результирующие показатели реализации проекта при различных значениях заданных переменных, необходимых для расчета. Этот вид анализа позволяет определить наиболее критические переменные, которые в наибольшей степени могут повлиять на осуществимость и эффективность проекта. В качестве варьируемых исходных переменных принимают: · объём продаж; · цену за единицу продукции; · инвестиционные затраты или их составляющие; · график строительства; · операционные затраты или их составляющие; · срок задержек платежей: · уровень инфляции; · процент по займам, ставку дисконта и др. В качестве результирующих показателей реализации проекта могут выступать: 1. показатели эффективности · чистый дисконтированный доход · внутренняя норма доходности · индекс доходности · срок окупаемости · рентабельность инвестиций 2. ежегодные показатели проекта · балансовая прибыль · чистая прибыль · сальдо накопленных реальных денег. При относительном анализе чувствительности сравнивается относительное влияние исходных переменных (при их изменении на фиксированную величину, например, на 10 %) на результирующие показатели проекта. Этот анализ позволяет определить наиболее существенные для проекта исходные переменные; их изменение должно контролироваться в первую очередь. Абсолютный анализ чувствительности позволяет определить численное отклонение результирующих показателей при изменении значений исходных переменных. Значения переменных, соответствующие нулевым значениям результирующих показателей, соответствуют рассмотренным выше показателям предельного уровня. Результаты анализа чувствительности приводятся в табличной или графической формах. Последняя является более наглядной и должна применяться в презентационных целях. Недостаток метода: не всегда анализ чувствительности правомерен так как изменение одной переменной, необходимой для расчета может повлечь изменение другой, а этот метод однофакторный. Анализ дерева решений как инструмент качественного анализа рисков. Рассмотрим более сложные решения в условиях риска. Если имеют место два или более последовательных множества решений, причем последующие решения основываются на результатах предыдущих, и (или) два или более множества состояний среды (т.е. появляется целая цепочка решений, вытекающих одно из другого, которые соответствуют событиям, происходящим с некоторой известной или заданной вероятностью), используется "дерево решений". С его помощью часто оценивают риск по проектам, при реализации которых инвестирование средств происходит в течение длительного периода времени. "Дерево решений" – это графическое изображение последовательности решений и состояний окружающей среды с указанием соответствующих вероятностей и выигрышей для любых комбинаций альтернатив и состояний сред (рис. 2.10). Е – узел решения, т.е. узел, характеризующий момент принятия решения; е – линия, представляющая альтернативу решения; Z – узел события, т.е. узел, обозначающий случайное событие; z – линия, описывающая состояние окружающей среды, явившейся следствием наступления случайного события; R – узел результата, т.е. узел, обозначающий результаты, связанные с определенными альтернативными решениями и состояниями окружающей среды; R/E – узел, обозначающий наличие определенного результата и необходимость принятия решения Группы источников информации, к которым может обращаться рискменеджер. Тем не менее, не останавливаясь на анализе конкретных рисков, можно выделить некоторые общие группы источников информации, к которым может обращаться менеджер по рискам. Среди них назовем следующие: ►организационная схема и схема принятия решений в изучаемой фирме. Подобная информация дает некоторые представления о сферах деятельности фирмы, о взаимодействии подразделений, в том числе с точки зрения получения и распределения доходов, а также анализа издержек (выделение центров получения прибыли и центров издержек), и о специфике распределения ответственности за принятие и исполнение управленческих решений. Это позволяет сформировать первичное представление о портфеле рисков и предварительно выявить узкие места в деятельности изучаемой фирмы; ►схемы денежных, ресурсных и информационных потоков. Такая информация полезна для понимания особенностей технологии производства, снабжения и продаж данной фирмы, а также специфики ее управления (включая финансовый менеджмент). Степень подробности соответствующих схем должна определяться особенностями анализируемых рисков, в частности, уровнем их реализации и появления экономического ущерба; ►опросы, опросные листы. Этот источник информации способствует вовлечению в процесс идентификации и анализа рисков опыта и знаний людей, непосредственно сталкивающихся с ними в своей повседневной работе, что позволяет более ответственно и глубоко проводить подобное исследование. Объем и качество информации, полученной в рамках такого источника, будут зависеть от дизайна вопросов и метода проведения опроса. Однако в целом можно сказать, что соответствующие данные могут быть полезны как для качественного, так и для количественного анализа рисков; ►статистика. Фактически здесь имеется в виду целый набор источников числовых данных о бизнесе, получаемых как извне (например, конъюнктурная информация), так и по результатам анализа собственных операций. Статистика является ключевым элементом количественной оценки риска, так что ее получение и последующая обработка являются важной задачей, от решения которой может зависеть успех всего процесса управления риском. Однако ее может быть недостаточно для этого, или даже бна может совсем отсутствовать, что усложняет проведение риск-менеджмента; ►документация. Состав и структура документов могут существенно различаться для разных видов бизнеса и объектов, подверженных риску. Кроме того, документация может содержать информацию о различных аспектах деятельности фирмы (финансовая, техническая и другие виды документации), так что с ее помощью будут анализироваться разнородные риски. Документы могут служить источником как количественных данных (статистики), так и качественной информации. Правильно организованный документооборот в фирме будет являться важным аспектом эффективного процесса управления риском; ►описание произошедших аварий. Данный источник информации важен для формирования стандартных (стереотипных) процедур принятия решений при возникновении соответствующих неблагоприятных событий. В подобной ситуации легко учесть ее специфику путем внесения необходимых изменений в соответствующую стандартную процедуру. Фактически такие описания позволяют реализовать сценарный подход в управлении риском. Кроме того, описание аварий служит хорошим источником качественной информации о реализации риска и его возможных последствиях, что важно для идентификации и анализа рисков; ►инспекции и экспертизы. Этот источник информации позволяет сочетать изучение конкретного объекта, подверженного риску, и опыта эксперта (инспектора), который бывает сложно формализовать при анализе других источников. Результаты инспекции и/или экспертизы наиболее адекватны целям и задачам процесса управления рисками, включая этап их идентификации и анализа. Однако препятствием для более широкого использования данного источника является его достаточно высокая стоимость. Карта рисков. План реагирования на риски. Карта рисков — это наглядное представление рисков предприятия. Карта оценки рисков показывает опасности и риски, присущие организации, визуализирует вероятность их возникновения и общую оценку рисков, а также демонстрирует меры по реагированию на риск. При этом, необходимо иметь ввиду, что на практике единого определения «карты рисков» нет и нередко под этим термином (англ. — risk map) может подразумеваться сразу несколько различных инструментов визуализации или видов отчетов, таких к примеру, как: сводный отчет по рискам организации (карта идентификации, оценки и управления рисками) отчет по рискам в разрезе направлений деятельности или организационной структуры матрица соответствия рисков бизнес-процессам организации карта оценки рисков (часто также называемая матрицей рисков (risk matrix) или тепловой картой рисков (risk heat map)) и т.д. Содержание количественного анализа рисков. Количественный анализ риска предполагает: численное определение размеров отдельных рисков и риска проекта в целом (или решения в целом); на этом этапе определяются численные значения вероятности наступления рисковых событий и их последствий, осуществляется количественная оценка степени (уровня) риска, устанавливается также допустимый в данной конкретной обстановке уровень риска; 2) выделение группы рисков, с которыми придется столкнуться предпринимателю при реализации проекта: от пожаров и землетрясений, забастовок и межнациональных конфликтов, изменений в налоговом регулировании и колебаний валютного курса до недобросовестной конкуренции, коррупции, рэкета и злоупотреблений персонала; 3) выделение наиболее вероятных по возникновению и весомых по величине потерь рисков, которые станут объектом дальнейшего анализа для принятия решения о целесообразности и реализации проекта. Количественные оценки рисков, например, инвестиционного проекта, связаны с численным определением величин отдельных рисков и риска проекта в целом. Количественный анализ часто использует инструментарий теории вероятностей, математической статистики, теории исследования операций. Проведение количественного анализа проектных рисков является продолжением качественного исследования и предполагает: ? наличие проведенного базисного варианта расчета проекта; ? проведение полноценного качественного анализа. Таким образом, задача количественного анализа состоит в численном измерении степени влияния изменений рискованных факторов проекта, проверяемых на риск, на поведение критериев эффективности проекта. Для количественной оценки рисков применяются следующие методы: 1) статистические; 2) аналитические: o — метод дисконтирования, o — анализ окупаемости затрат, o — оценка размеров возможного ущерба от принятия рисковых решений, o — анализ безубыточности производства, o — анализ устойчивости, o — анализ чувствительности, o — анализ сценариев, o — метод Монте-Карло (имитационное моделирование), o — метод «дерева решений» (аналитические методы располагаются по мере увеличения сложности вычисления); 3) метод анализа финансовой устойчивости и целесообразности затрат на проект; 4) метод экспертных оценок; 5) метод использования аналогов. Статистический метод количественного анализа риска. 1.1. Оценка вероятности исполнения. Суть данного метода заключается в расчете доли выполненных и невыполненных решений в общей сумме принятых решений, что позволяет оценить вероятность исполнения какоголибо решения. 1.2. Анализ вероятного распределения потока платежей. При известном распределении вероятностей для каждого элемента потока платежей оцениваются возможные отклонения стоимостей потоков платежей от ожидаемых. Поток с наименьшей вариацией считается менее рисковым. 1.3. Деревья решений. Обычно используются для анализа рисков событий, имеющих обозримое или разумное число вариантов развития. 1.4. Имитационное моделирование рисков. Этот метод предполагает проведение компьютерных экспериментов с математическими моделями. Используется в тех случаях, когда проведение реальных экспериментов неразумно, требует значительных затрат или не осуществимо на практике. Если информация недостаточна, то отсутствующие фактические данные заменяют величинами, полученными в процессе имитационного эксперимента (т.е. генерированными компьютером). 1.5. Технология «Risk Metrics». Используется для оценки риска рынка ценных бумаг. Степень влияния риска на событие осуществляется путем вычисления максимально возможного потенциального изменения цены портфеля, состоящего из различного набора финансовых инструментов, с заданной вероятностью и за заданный промежуток времени. К основным достоинствам статистических методов относят возможность учитывать различные факторы риска и варианты развития событий. Основным недостатком этих методов считается необходимость использования в них вероятностных характеристик. Анализ целесообразности затрат как метод количественного анализа риска. Целью анализа целесообразности затрат является определение потенциальных зон риска. Превышение первоначально запланированных затрат может быть обусловлено следующими основными причинами (или их комбинацией): — — — — первоначальной недооценкой необходимых затрат; изменением фаниц проектирования; различием в производительности; увеличением первоначальной стоимости проекта. Эти основные факторы в случае необходимости могут быть детализированы. Если процесс утверждения ассигнований проекта разбить на стадии (области), то эго позволит уменьшить величину подвергаемого риску капитала. При этом стадии утверждения должны быть связаны с проектными фазами и основываться на дополнительной информации о проекте, появляющейся по мере его разработки. Эго дает возможность инвестору в случае необходимости принять решение о прекращении финансирования на основе анализа подвергаемых риску средств. В качестве показателей степени риска можно использовать три основных показателя финансовой устойчивости фирмы. Такими показателями являются: • излишек (+) или недостаток (—) собственных средств (±Ес); • излишек ( + ) или недостаток ( — ) собственных, среднесрочных и долгосрочных заемных источников формирования запасов и затрат (± Ет); • излишек ( + ) или недостаток ( —) общей величины основных источников для формирования запасов и затрат (+ Ен). Эти показатели соответствуют показателям обеспеченности запасов и затрат источниками их формирования. Балансовая модель устойчивости финансового состояния фирмы имеет следующий вид: F — основные средства и вложения; Z — запасы и затраты; Ra — денежные средства, краткосрочные финансовые вложения, дебиторская задолженность и прочие активы; Ис — источник собственных средств; Кт — среднесрочные, долгосрочные кредиты и заемные средства; Kt — краткосрочные кредиты (до 1 года), не погашенные в срок ссуды; Rp — кредиторская задолженность и заемные средства. Для анализа средств, подвергаемых риску, общее финансовое состояние фирмы следует разделить на пять областей: область абсолютной устойчивости, когда минимальная величина запасов и затрат соответствует безрисковой области; область нормальной устойчивости соответствует области минимального риска, когда имеется нормальная величина запасов и затрат; область неустойчивого состояния соответствует области повышенного риска, когда имеется избыточная величина запасов и затрат; область критического состояния соответствует области критического риска, когда присутствует затоваренность готовой продукции, имеет место низкий спрос на продукцию и т.д.; область кризисного состояния соответствует области недопустимого риска, когда имеются чрезмерные запасы и затоваренность готовой продукции, а сама фирма находится на 1рани банкротства. Аналитический метод количественного анализа риска. 2.1. Анализ чувствительности. Этот метод предполагает исследование зависимости некоторого результирующего показателя от вариации значений показателей, участвующих в его определении. 2.2. Метод корректировки нормы дисконта с учетом риска. Данный метод наиболее часто применяется на практике. Он состоит в корректировке некоторой базовой нормы дисконта, которая считается безрисковой. Корректировка осуществляется путем прибавления величины требуемой премии за риск. 2.3. Метод эквивалентов. Данный метод позволяет корректировать ожидаемые значения потока платежей путем введения специальных понижающих коэффициентов (а) с целью приведения ожидаемых поступлений к величинам платежей, получение которых практически не вызывает сомнений и значения которых могут быть достоверно определены. 2.4. Метод сценариев. Представляет собой, по сути, более расширенный метод анализа чувствительности. Он позволяет совместить исследование чувствительности результирующего показателя с анализом вероятностных оценок его отклонений. Аналитические методы в основном применяются при оценке риска инвестиционных проектов. Анализ чувствительности модели как метод количественного анализа риска. Читай выше Анализ сценариев как метод количественного анализа риска. Метод анализа сценариев (Scenario analysis) позволяет совместить исследование чувствительности результирующего показателя с анализом вероятностных оценок его отклонений. Кроме того, он позволяет исправить основной недостаток метода анализа чувствительности, так как включает одновременное (параллельное) изменение нескольких факторов риска и, таким образом, представляет собой развитие методики анализа чувствительности. В результате проведения анализа сценариев определяется воздействие на критерии проектной эффективности одновременного изменения всех основных переменных проекта, характеризующих его денежные потоки. Основным преимуществом метода является тот факт, что отклонения параметров рассчитываются с учетом их взаимозависимостей (корреляции). В качестве возможных вариантов при проведении риск-анализа целесообразно построить как минимум три сценария: пессимистический, оптимистический и наиболее вероятный (реалистический или средний). В общем случае процедура использования данного метода в процессе анализа инвестиционных рисков включает выполнение следующих шагов. 1. Определяют несколько вариантов изменений ключевых исходных показателей (например, пессимистический, наиболее вероятный и оптимистический). 2. Каждому варианту изменений приписывают его вероятностную оценку. 3. Для каждого варианта рассчитывают вероятное значение критерия NPV (либо IRR, PI), а также оценки его отклонений от среднего значения. 4. Проводится анализ вероятностных распределений полученных результатов (определяются математическое ожидание, дисперсия, среднее квадратическое значение, а также строится кривая распределения). Построение дерева решений как метод количественного анализа риска. Читай выше Методы количественного анализа риска. Методы количественного анализа риска достаточно разнообразны. Наиболее распространенными их них являются следующие: анализ чувствительности проекта; анализ сценариев развития проекта; имитационное моделирование проекта (метод Монте-Карло); анализ предельного уровня устойчивости проекта. Оценка риска на основе анализа финансового состояния. ценка риска на основе анализа финансового состояния является одним из самых доступных и достоверных методов как для предприятия, так и для его партнеров. Финансовое состояние предприятия - это комплексное понятие, включающее систему абсолютных и относительных показателей, отражающих наличие, размещение и использование финансовых ресурсов. Анализ финансового состояния позволяет определить финансовую устойчивость предприятия как критерий оценки предпринимательского риска. Зависимость между финансовой устойчивостью предприятия и риском прямо пропорциональна: при ухудшении финансового состояния предприятия возникает опасность возникновения комплекса финансовых рисков, одним из которых является риск банкротства. Финансовое состояние предприятия характеризуется комплексом взаимосвязанных критериев. Наиболее объективный результат может быть получен на основании использования в процессе анализа как абсолютных, так и относительных критериев оценки. Абсолютные критерии оценки деятельности предприятия: 1) результативные - сумма выручки, оборот предприятия, сумма его активов и др. 2) разностные – это прибыль предприятия, чистый оборотный капитал (текущие активы - текущие обязательства) и др. Анализ величины абсолютных показателей не может показать реального финансового состояния предприятия. Для его объективной оценки абсолютные показатели должны исследоваться за ряд лет в динамике, что не всегда возможно в современных условиях. Относительные показатели для оценки уровня финансового риска. 1) платежеспособности и ликвидности предприятия; 2) финансовой устойчивости; 3) рентабельности; 4) деловой активности. Платежеспособность представляет способность предприятия в конкретный момент времени рассчитаться по всем долговым обязательствам собственными средствами. В зависимости от того, какие обязательства принимаются в расчет, различают краткосрочную и долгосрочную платежеспособность. Оценка платежеспособности предприятия предполагает расчет следующих важнейших показателей: - величины собственных оборотных средств (разницей между общей величиной оборотных активов и суммой краткосрочных обязательств предприятия); - коэффициентов ликвидности, характеризующих состояние оборотных средств и краткосрочных обязательств (наличие у предприятия оборотных средств в размере, достаточном для погашения краткосрочных обязательств); - коэффициента обеспеченности текущей деятельности собственными оборотными средствами (показывает, какая часть оборотных активов (ОА) финансируется за счет собственных средств предприятия): Ко6еспеч = СОС : ОА. - коэффициента обеспеченности процентов по кредитам (показывает, во сколько раз чистая прибыль (ЧП) предприятия превышает величину процентов по ссудам (Р) и какую максимальную величину уменьшения прибыли может допустить предприятие, чтобы не потерять своей платежеспособности): Кпокр = (ЧП + Р) : Р - коэффициента долгосрочной платежеспособности (характеризует финансовое состояние предприятия на длительный период и необходим для раннего выявления признаков банкротства). Он рассчитывается как отношение заемного капитала (ДЗ) к собственному капиталу (СК): К = ДЗ : СК Использование аналогов как метод количественного анализа риска. Метод аналогов используется в том случае, когда применение иных методов по каким – либо причинам неприемлемо. Метод использует базу данных аналогичных объектов для выявления общих зависимостей и переноса их на исследуемый объект. Оперативное и стратегическое управление рисками. Более глубокое понимание природы и целей стратегического менеджмента можно получить при сравнении его с оперативным менеджментом. Такое сравнение может осуществляться по следующим параметрам: * организационный уровень разработки и принятия решений; * непрерывность процесса планирования и осуществления; * преобладание «жестких» или «мягких» проблем и решений; * количество рассматриваемых альтернатив решения; * объем и тип необходимой управленческой информации; * временные интервалы планирования, осуществления и контроля управленческих действий; * приоритетность решений; * детализированность разработок; * используемые человеческие ресурсы управления; * точность контроля и оценки; * превалирующие интересы участников процесса принятия решений; * отношение к риску, степень риска и последствия реализации рисковых решений. На основании сравнения параметров вырисовываются некоторые отличия. стратегического и оперативного управления Стратегические решения разрабатываются и контролируются на самом верхнем уровне управления. Нижестоящие уровни выполняют функции поставщиков информации для стратегического управления. Оперативные решения принимаются на всех уровнях управления. Превентивные методы управления рисками. Избежание, отказ, уклонение от высоких рисков, удержание и сокращение, передача рисков (страховка) Превентивные методы— методы управления, целью которых является своевременная идентификация подверженности операционным рискам, ограничение возможных потерь, а также усиление профилактических мер по снижению уровня рисков, в том числе: ■ ограничение и / или неприятие риска; ■ формирование и актуализация нормативной базы; ■ контроль; ■ информирование руководства и составление управленческой отчетности; ■ развитие технологий; ■ методы кадровой политики; ■ обеспечение безопасности и др. Ограничение и / или неприятие риска Это наиболее распространенная практика, которая подразумевает существенное ограничение или исключение из деятельности банка недопустимого риска, что должно быть закреплено в нормативных документах организации или в соответствующих решениях коллегиальных органов Формирование и актуализация нормативной базы Для успешного управления операционными рисками необходимо документальное утверждение последовательности действий при совершении банковских операций Формирование нормативной базы по технологии бизнес-процессов. Формирование нормативной базы по порядку принятия решений. Формирование нормативной базы по методологии оценки риска Контроль Это система процедур, направленных на недопущение или выявление нарушений требований законодательства, нормативных актов и стандартов профессиональной деятельности, урегулирование конфликтов интересов, обеспечение надлежащего уровня надежности, соответствующего характеру и масштабам проводимых банком операций.. Внутренний контроль — система процедур, выполняемых сотрудниками подразделений на различных уровнях ответственности при совершении операций для выявления ошибок в соблюдении технологии Внешний контроль — система процедур контроля со стороны независимых подразделений банка на различных уровнях ответственности, а также со стороны контрагентов или других организаций. Может осуществляться с использованием следующих механизмов: Информирование руководства и составление управленческой отчетности Своевременное и полное регулярное информирование руководства и коллегиальных органов банка является методом поддержки принятия объективных и адекватных управленческих решений Методы кадровой политики Методы кадровой политики в данном контексте означают систему мероприятий, направленных на снижение риска персонала, а также на стимулирование сотрудников банка для проведения работ по идентификации и уменьшению операционных рисков Обеспечение безопасности Обеспечение безопасности подразумевает предотвращение операционных рисков в чрезвычайных ситуациях, рисков криминального характера и информационную безопасность. Помимо стандартных способов — контроля доступа в помещения, проверки при приеме на работу, проверки контрагентов на предмет связи с криминальными структурами — используется ряд дополнительных процедур. Обеспечение информационной безопасности Обеспечение безопасности ведения бизнеса при чрезвычайных ситуациях Методы минимизации (снижения) рисков и их последствий. Распределение или диссипация рисков – диверсификация поставщиков, рынков, инвестиций Лимитирование – установление пределньых размерлов рсковых расходов органзиации Резервирование – создание резервных фондов Дособытийные и послесобытийные методы управления риском. Дособытийные – заблаговременно поставленные. Снижение вероятности или ущерба Послесобытийные – финансирование рисков. Избежание будущих Методы уклонения от риска. Уклонение Методы локализации риска. Лимитирование Методы диссипации риска. Диверсификация Методы компенсации риска. Стратегическое планирование, мониторинг, стратегический маркетинг и резервирование Распределение риска во времени и пространстве. Группа распределения рисков или диссипации – распределение должно происходить как во времени, так и в пространстве. Лизинг можно рассматривать как пример распределения риска. Лимитирование операций как метод управления рисками. Лимитирование – ограничение количественных параметров отдельных групп операций, выделенных по типу, по ответственным лицам или контрагентам. Лимит – количественное ограничение на конкретные характеристики организации. Лимитирование применяют когда сложно оценить риски или когда у сотрудников нет мотивации или присутствует конфликт интересов. Типы лимитов: • Позиционные лимиты – ограничивают характеристики вложений в те или иные активы, или ограничивают позиции на определенных рынках или в определенных портфелях. Предельные значения остатков на складе. • Структурные или долевые лимиты – ограничения на долю позиций, требований, обязательств, структуру активов и пассивов. Цель – реализация долгосрочных стратегий. • Лимиты финансового результата – ограничения фактически возникающего ущерба по портфелю или позиции. Такие лимиты отсекают ущерб. Резервирование как метод управления рисками. Резервирование ага Методы трансформации рисков: снижение частоты ущерба или предотвращение убытка; разделение риска; аутсорсинг риска. Методы трансформации рисков: • Отказ от риска • Метод снижения частоты (вероятности) ущерба • Предупреждение убытков • Разделение риска • Дублирование – резерв технической системы • Аутсорсинг риска – передача, страхование Методы финансирования риска, или покрытия убытка. К числу наиболее часто используемых методов финансирования риска или покрытия убытка относят методы, условно разделенные на две группы в зависимости от того, какой способ управления риском выбирает предприятие: 1- я группа - сокращение риска и покрытие убытков за счет текущего дохода (текущих денежных потоков); резервов; использования займа; самострахования; 2- я группа - передача риска и покрытие убытков на основе страхования; нестрахового пула; договора передачи ответственности; поддержки государственных и/или муниципальных органов; спонсорства. Методы финансирования риска по первой группе предполагают, что предприятие принимает на себя обязательства по разработке мероприятий, обеспечивающих снижение уровня неопределенности, а в случае свершения рисковых событий вся финансовая ответственность возлагается на само предприятие. Методы финансирования риска по второй группе предполагают, что предприятия (фирма, компания, ФПГ) для покрытия убытка привлекают иные другие субъекты, которые в большинстве случаев обеспечивают полное или частичное финансирование свершившихся рисковых событий. Понятие инновационных рисков. Формы проявления рисковых ситуаций в инновационной деятельности. нновационная деятельность в большей степени, чем другие виды деятельности, сопряжена с риском, так как полная гарантия благополучного результата практически отсутствует. В общем виде риск в инновационной деятельности можно определить как вероятность потерь, возникающих при вложении организацией средств в производство новых товаров и услуг, в разработку новой техники и технологий, которые, возможно, не найдут ожидаемого спроса на рынке, а также при вложении средств в разработку управленческих инноваций, которые не принесут ожидаемого эффекта. Инновационный риск возникает при следующих ситуациях: - при внедрении более дешевого метода производства товара или оказания услуги по сравнению с уже использующимися. Подобные инвестиции принесут организации временную сверхприбыль до тех пор, пока организация является единственным обладателем данной технологии. В данной ситуации организация сталкивается с одним видом риска — возможной неправильной оценкой спроса на производимый товар; - при создании нового товара или оказании услуги на старом оборудовании. В данном случае к риску неправильной оценки спроса на новый товар или услугу добавляется риск несоответствия уровня качества товара или услуги в связи с применением оборудования, не позволяющего обеспечивать необходимое качество; - при производстве нового товара или оказании услуги с помощью новой техники и технологии. В данной ситуации инновационный риск включает риск того, что новый товар или услуга может не найти покупателя, риск несоответствия нового оборудования и технологии требованиям, необходимым для производства нового товара или услуги, риск невозможности продажи созданного оборудования, так как оно не соответствует техническому уровню, необходимому для производства нового товара. В целом, риск, возникающий в инновационной деятельности, включает в себя следующие основные виды рисков. Риски ошибочного выбора инновационного проекта. Риски необеспечения инновационного проекта достаточным уровнем финансирования включают в себя: - риск неполучения средств, - риск при использовании самофинансирования - риск при использовании внешних источников финансирования - риск при использовании комбинированного метода финансирования проекта, Маркетинговые риски текущего снабжения ресурсами, необходимыми для реализации инновационного проекта, и сбыта результатов инновационного проекта. - риск недостаточной сегментации рынка, - риск ошибочного выбора целевого сегмента рынка, - риск ошибочного выбора стратегии продаж новшества из-за неудачной организации сети сбыта и системы продвижения новшества к потребителю; - риск проведения неэффективной рекламы новых товаров и услуг либо товаров с усовершенствованными характеристиками. Риски неисполнения хозяйственных договоров (контрактов) бывают: - риск отказа партнера от заключения договора после проведения переговоров - риск заключения организацией договоров на условиях либо отличающихся от наиболее приемлемых, либо обычных для организаций данной отрасли - риск заключения договоров (контрактов) с недееспособными или неплатежеспособными партнерами (контрагентами); - риск невыполнения партнерами договорных обязательств в установленный срок, в результате чего возникают потери организации, связанные с нарушением графиков поставок, невыполнение партнерами работ, необходимых для осуществления инновационного проекта; - риск нанесения ущерба третьим лицам, который включает в себя риск загрязнения окружающей среды и риск причинения морального и материального ущерба гражданам при осуществлении инновационного проекта. Риски возникновения непредвиденных затрат и снижения доходов. Риски усиления конкуренции. Причины могут быть следующие: - утечка конфиденциальной информации либо по вине сотрудников организации, либо в результате промышленного шпионажа, предпринятого конкурентами; - несовершенство маркетинговой политики, т.е. неправильный выбор рынков сбыта и неполная информация о конкурентах или отсутствие достоверной информации о конкурентах; - замедленное внедрение нововведений по сравнению с конкурентами из-за отсутствия необходимых средств для проведения НИР, внедрения новых технологий, освоения производства новых высококачественных и конкурентных товаров; - недобросовестность конкурентов (использование методов недобросовестной конкуренции); - появление на рынке производителей из других отраслей, предлагающих однотипные, взаимозаменяемые товары, способные удовлетворить спрос потребителей; - выявление непредвиденных функционально однородных заменителей производимых товаров в отрасли, в которой действует данная организация; - появление новых местных организаций-конкурентов; - экспансия на местный рынок производимого продукта или его аналогов со стороны зарубежных экспортеров. Риски, связанные с недостаточным уровнем кадрового обеспечения. Риски, связанные с обеспечением прав собственности на инновационный проект, возникают по различным причинам: - риск необеспечения условий патентования технических, дизайнерских и маркетинговых решений возникает в результате недостаточно «плотной» патентной защиты изобретений, технологий; - риск опротестования патентов, защищающих принципиальные технические и прочие подобные решения — это вероятность потерь в случае объявления недействительными патентных прав, на основе которых организация уже осуществляет инновационный проект и рассчитывает получить монопольную прибыль. В течение всего срока действия патент может быть оспорен и признан недействительным полностью или частично в случае несоответствия охраняемого объекта промышленной собственности условиям патентоспособности, установленным законом, наличия в формуле изобретения, полезной модели или промышленного образца признаков, отсутствующих в первоначальных материалах заявки, неправильного указания в патенте автора (авторов) или патентообладателя (патентообладателей); - риски легальной и нелегальной имитации конкурентами запатентованных организацией инноваций возникают обычно, в первом случае, при так называемых «параллельных разработках», когда на основе сведений, полученных в открытой печати о запатентованных технических и дизайнерских решениях, конкуренты осуществляют такие же разработки, но с незначительными различиями, которые позволяют им также запатентовать свои инновации, во втором случае, потому что организации-патентообладателю очень трудно контролировать нелегальное использование некоторых запатентованных технических решений. Избежать полностью риска в инновационной деятельности невозможно, так как инновации и риск — две взаимосвязанных категории. Внешние и внутренние факторы инновационного риска. Существуют две категории факторов риска, внешние и внутренние. Внешние (неуправляемые) риски непосредственно не связаны с деятельностью предприятия, на их уровень влияет большое количество факторов – политических, экономических, экологических, социальных и других. Экономический риск связан с факторами неопределенности, оказывающими влияние на экономическую деятельность в государстве и на деятельность при реализации инновационного проекта. На экономический риск влияют следующие факторы неопределенности: 1) состояние экономики; 2) проводимая государством экономическая, бюджетная, финансовая, инвестиционная, инновационная и налоговая политика; 3) рыночная и инвестиционная конъюнктура; 4) цикличность развития экономики; 5) государственное регулирование экономики; 6) возможное невыполнение государством своих обязательств (экспроприация частного капитала, различного вида дефолты, прекращения договоров и различные финансовые потрясения). Инновационный риск – экономическая категория вероятности неблагоприятного исхода при вложении средств в производство. Одним из видов инновационного риска являются внутренние (управляемые) риски. К внутренним факторам риска относятся факторы, обусловленные деятельностью самого предприятия: деловая активность руководства предприятия, выбор оптимальной маркетинговой стратегии, политики и тактики, а также показатели: производственный потенциал, техническое оснащение, уровень специализиро-ванности, уровень производительности труда, уровень соблюдения техники безопасности. Также внутренние (управляемые) факторы инновационного риска делятся на факторы риска основной, вспомогательной деятельности участников и специфические факторы риска. Факторы риска основной деятельности предприятия – к ним относятся производственные факторы риска: нарушения технологической дисциплины, неплановые остановки оборудования, аварии, нарушения поставок сырья и комплектующих, экономические нарушения и преступления. К ним относятся: 1) риск нереализации новых продуктов и технологий компании из-за недостаточных материально-технической и сырьевой баз; недополучения сырья, материалов и комплектующих изделий; незаключения договора на поставку или невозвращения предоплаты поставщиком; 2) риск коммерческий (маркетинговый и деловой); 3) риск, возникающий из-за невозврата заемных средств; 4) риск, который связан с реализацией инновационного проекта; 5) риски эксплуатационные (производственные); 6) риски, при которых возникают непредвиденные затраты и снижения доходов; 7) риски, при которых усиливается конкуренция; 8) риск неполучения или недостаточного уровня внешних инвестиций. К факторам риска вспомогательной деятельности относят: перебои энергоснабжения, аварийный ремонт оборудования, аварии вентиляционных устройств и систем жизнеобеспечения (канализации), нарушения смежниками своих договорных обязательств и т. п. К специфическим рискам относятся: 1) риск, при котором неверно выбрано направление НИР; 2) научно-технический риск; 3) риск, при котором получен отрицательный научный результат; 4) риск неверной оценки будущих перспектив завершения НИР и (или) ОКР; 5) риск ошибочного выбора проекта; 6) риск низкой научной квалификации базы кадров; 7) риск масштабирования; 8) риск, при котором отсутствует патентная чистота; 9) риски, связанные с обеспечением прав собственности по инновационному проекту (недостаточного объема патентования; опротестования патентов; легальной и нелегальной имитации); 10) риск, когда нет сертифицированности новых продуктов и технологий; 11) риск консервации. Этапы управления рисками инновационной деятельности. 1. Прогнозирование и идентификация рисков. а) научно-технические риски: Ш отрицательные результаты НИР; Ш отклонения параметров ОКР; Ш несоответствие технического уровня производства технологическому уровню инновации; Ш несоответствие кадров профессиональным требованиям проекта; Ш отклонения в сроках реализации этапов проектирования; Ш возникновение непредвиденных научно-технических проблем. б) риски правового обеспечения проекта: Ш ошибочный выбор территориальных рынков патентной защиты; Ш появление патентно-защищенных конкурентов; Ш ограничения в сроках патентной защиты; Ш «утечка» отдельных технических решений. в) риски коммерческого предложения: Ш несоответствие рыночной стратегии фирмы; Ш отсутствие поставщиков необходимых ресурсов и комплектующих: Ш невыполнение поставщиками обязательств по срокам и качеству поставок 2. Анализ и количественная оценка рисков. Фундаментальные факторы рисков определяются на основе анализа политической, экономической и финансово-кредитной политики, как отдельных стран, так и мирового сообщества в целом. Конъюнктурные факторы обусловлены наличием микросреды, непосредственно влияющей на инновационную деятельность организации. К внутренним предприятия. факторам относятся факторы, характеризующие инновационный потенциал 3. Разработка методов управления рисками. Методы управления рисками в инновационной деятельности принято разделять в зависимости от природы рисков: Ш Если параметры рисков не зависят от действий команды управляющих проектом (чистые риски), управление рисками ориентировано на смягчение последствий возникновения рисковых ситуаций (эти методы будут рассмотрены во втором учебном вопросе); Ш В остальных случаях деятельность по управлению рисками инновационной деятельности направлена на полное исключение или снижение возможности возникновения рисковых ситуаций (профилактика рисков, тренинг, формирование системы управления рисками и другие). 4. Мониторинг инновационного процесса и принятие решений по "снижению рисков необходимы для корректировки инновационной деятельности и достижения целей организации в условиях нестабильности окружающей среды. Классификация рисков, связанных с инновационной деятельностью. Основные риски по стадиям создания и продвижения инновации. Стадия Риск Факторы риска Проведение поисковых исследований Получение отрицательного результата Неверное направление исследований, ошибка в постановке задачи, ошибки в планировании и расчётах, т.п. Отсутствие результата в установленные сроки Ошибки в оценке сроков завершения исследований, а также в оценке необходимых ресурсов Инновационная деятельность (проведение НИОКР) Получение отрицательного результата Неправильная интеграция результатов или неправильный выбор пути реализации исследования Невозможность реализовать результат исследования на данном уровне Ошибки в планировании, расчётах, недоработки Отсутствие результата в установленные сроки Ошибки в оценке сроков завершения, а также в оценке необходимых ресурсов Отказ в сертификации результата Нарушение стандартов и требований сертификации, нарушение условий конфиденциальности, отсутствие лицензии, т.п. Получение непатентоспособного результата Наличие аналогов, несоответствие требованиям патентования, т.п. Несвоевременное патентование Патентование на ранних сроках, приводящее к утечке информации, патентование конкурентом аналогичной разработки, т.п. Реализация, внедрение инноваций (результаты НИОКР на практике) Получение отрицательного результата Отсутствие результатов внедрения в установленные сроки Ошибки в оценке возможностей, сроков внедрения, необходимых ресурсов. Неверная оценка полученного результата исследования, неправильный выбор пути реализации результатов исследования, невозможность реализовать результат на технологическом уровне. Риски инновации для внешней среды, окружения, т.п. Недоработка технологии, ошибки в реализации, т.п. Продвижение нового продукта Отторжение инновации рынком Более низкие показатели реализации по сравнению с запланированными Быстрое старение инновации, появление аналогов, ошибки концепции Несовместимость инновации с технологическим укладом, наличие аналогов, несоответствие требованиям потребителя, ошибки в разработке маркетинговой концепции (неправильное определение цены, выбор целевой группы потребителей, недооценка конкурентов, неправильная организация рекламной компании, т.п.).