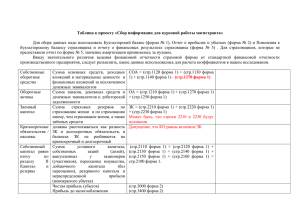

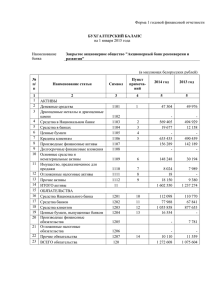

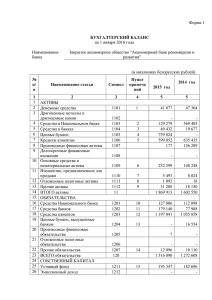

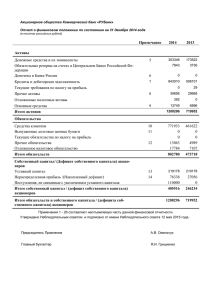

Министерство образования и науки Российской Федерации Федеральное государственное автономное образовательное учреждение высшего образования «Уральский федеральный университет имени первого Президента России Б.Н. Ельцина» ДОМАШНЯЯ РАБОТА по дисциплине: «Экономический анализ» Выполнил: студент группы ЭУ-283628 Котляров Александр Андреевич Екатеринбург 2019 Оценка имущественного положения Таблица 1 Аналитическая характеристика имущества предприятия Показатель 1. Стоимость имущества, всего в том числе 2. Внеоборотные активы, в том числе 2.1) Нематериальные активы 2.2) Результаты исследования и разработок 2.3) Нематериальные поисковые активы 2.4) Материальные поисковые активы 2.5) Основные средства 2.6) Доходные вложения в материальные ценности 2.7) Финансовые вложения 2.8) Отложенные налоговые активы На начало года На конец года Сумма, тыс. Сумма, тыс. Уд. вес, % Уд. вес, % р. р. Изменение Темп роста, Темп приСумма, % роста, % Уд. вес, % тыс. р. 11082918372 100 12308717819 100 1225799447 -- 111,0602587 11,06026 7483529455 67,5230946 7726342875 62,7713056 242813420 -4,751789 103,2446377 3,244638 23468759 0,21175613 44599532 0,36234101 21130773 0,15058488 190,0378797 90,03788 4890365 0,04412525 6728123 0,05466144 1837758 0,0105362 111303011 1,00427529 99214115 0,80604752 -12088896 -0,1982278 89,13875205 -10,86125 26179268 0,23621277 20222627 0,16429515 -5956641 -0,0719176 77,24672439 -22,75328 1186529970 10,7059344 1269210761 10,3114783 82680791 -0,3944561 106,9682851 6,968285 - - - - - - 6003776788 54,1714428 6159574705 50,0423748 155797917 -4,129068 95062970 0,85774312 94841893 0,77052618 -221077 -0,0872169 99,76744152 -0,232558 0,29160482 31951119 0,25958121 -367205 -0,0320236 32,4769054 4582374944 37,2286944 982986027 4,75178901 127,3098031 27,3098 1,28475687 151426199 1,23023536 9037644 -0,0545215 106,3471702 6,34717 0,65505065 72718694 0,59079016 119965 -0,0642605 100,1652439 0,165244 22,8397113 2653803215 21,5603547 122496653 -1,2793567 104,8392658 4,839266 6,56916924 1100833573 8,94352758 372777908 2,37435834 151,2018416 51,20184 1,05241829 598541224 4,86274227 481902564 3,81032398 513,1585222 413,1585 0,07579904 5052039 0,0410444 -3348707 2.9) Прочие внеоборотные 32318324 активы 3. Оборотные 3599388917 активы в том числе 142388555 3.1) Запасы 3.2) Налог на добавленную стоимость по 72598729 приобретенным ценностям 3.3) Дебиторская 2531306562 задолженность 3.4) Финансовые вложения (за исключением 728055665 денежных эквивалентов) 3.5) Денежные средства и 116638660 денежные эквиваленты 3.6) Прочие оборотные 8400746 активы -0,0347546 137,5791582 37,57916 - - 102,5949985 2,594998 98,863787 60,1379806 -1,136213 -39,86202 Вывод: Таким образом на конец года по сравнению с началом года, общая стоимость имущества увеличилась на 1225799447 т.р. или на 11,06026% за счет снижения внеоборотных активов на 242813420 т.р. или на 3,244638% и за счет увиличения стоимости оборотных активов на 982986027 т.р. или на 27,3098%. В свою очередь нематериальные активы увеличились на 21130773 т. р. или на 90,03788 %, результаты исследования и разработок увеличились на 1837758 т. р. или на 37,57916%, нематериальные поисковые активы уменьшились на 12088896 т.р. или на 10,86125%, основные средства увеличились на 82680791 т.р. или на 6,968285%, финансовые вложения увеличились на 155797917 т.р. или на 2,594998%, отложенные налоговые активы уменьшились на 221077 т.р. или на 0,232558%, прочие внеоборотные активы уменьшились на 3348707 т.р. или на 39,86202%, запасы увеличились на 9037644 т.р. или на 6,34717%, налог на добавленную стоимость по приобретенным ценностям увеличился на 119965 т.р. или на 0,165244%, дебиторская задолженность увеличилась на 122496653 т.р. или на 4,839266%, денежные средства и денежные эквиваленты увеличились на 481902564 т.р. или на 413,1585%, прочие оборотные активы уменьшились на 3348707 или на 39,86202%. Кроме того наблюдаем превосходство значений темпов роста оборотных активов над темпами роста внеоборотных активов, что свидетельствует об ускорении оборачиваемости оборотных активов и, как следствие, о повышении деловой активности предприятия. Таблица 2 Анализ структуры и динамики реальных активов предприятия Показатель 1. Нематериальные активы 2. Результаты исследования и разработок 3. Нематериальные поисковые активы 4. Материальные поисковые активы 5. Основные средства 6. Запасы 7. Итого реальные активы (стр.1+ стр.2+стр.3+стр.4+ стр.5+ стр.6) Доля реальных активов в имуществе, % (стр.7 *100/ итог баланса) Наначало года СумУд. ма, вес, % тыс. р. 234687 1,57006 59 8782 489036 0,32716 5 7253 На конец года СумУд. ма, вес, % тыс. р. 445995 2,80253 32 198 672812 0,42277 3 977 111303 011 7,44621 3196 992141 15 6,23438 673 261792 68 1,75140 2851 202226 27 1,27074 336 118652 9970 79,3793 0017 126921 0761 79,7542 842 142388 555 9,52584 7752 151426 199 9,51527 396 149475 9928 100 159140 1357 100 × 13,4870 607 × 12,9290 587 Изменение СумУд. ма, вес, % тыс. р. 211307 1,23246 73 32 183775 0,09561 8 2517 120888 1,21182 96 647 595664 0,48065 1 95 826807 0,37498 91 4033 903764 0,01057 4 379 966414 29 × -7,88395 1101 106,968 285 Темп прироста, % 90,0378 797 37,5791 582 10,8612 479 22,7532 756 6,96828 509 106,347 17 6,34717 025 106,465 348 6,46534 786 × × Темп роста, % 190,037 88 137,579 158 89,1387 521 77,2467 244 Вывод: Таким образом, реальные активы на конец отчетного года увеличились на 96641429 т.р. , что составило 6,46534786 % из-за повышения запасов на 9037644 т.р. или на 6,34717025% и основных средств на 82680791 т.р. или на 6,96828509 %. Реальные активы на начало года составили 1494759928 т.р. и на конец года 1591401357 т.р. Исходя из данных показателей можно сдлеать вывод: доля реальных активов в имуществе на начало года составляет 13,4870607%, а на конец года 12,9290587% от всей стоимости имущества. Таблица 3 Анализ и динамика оборотных активов Показатель 1. Оборотные производственные фонды, в том числе 1.1 Запасы 1.2. НДС по приобретенным ценностям 1.3. Прочие оборотные активы 2. Фонды обращения, в том числе 2.1. Дебиторская задолженность 2.2. Финансовые вложения (за исключением денежных эквивалентов) 2.3. Денежные средства и денежные эквиваленты 3. Итого оборотные активы На начало года СумУд. ма, вес, % тыс. р. На конец года СумУд. ма, Вес, % тыс. р. 223388 030 6,20627 654 229196 932 5,00170 621 142388 555 3,95590 914 151426 199 3,30453 533 725987 29 2,01697 373 727186 94 1,58692 152 840074 6 0,23339 367 505203 9 0,11024 936 337600 0887 253130 6562 93,7937 235 70,3260 087 435317 8012 265380 3215 94,9982 938 57,9132 709 Изменение СумУд. ма, вес, % тыс. р. 580890 1,20457 2 033 903764 0,65137 4 381 119965 0,43005 222 334870 0,12314 7 431 977177 1,20457 125 0335 122496 12,4127 653 378 728055 665 20,2272 019 110083 3573 24,0232 104 372777 908 116638 660 359938 8917 3,24051 284 598541 224 458237 4944 13,0618 125 481902 564 982986 027 100 100 Темп роста, % Темп прироста, % 102,600 364 2,60036 404 106,347 17 6,34717 025 100,165 244 0,16524 394 128,944 812 104,839 266 39,8620 194 28,9448 124 4,83926 581 3,79600 8431 151,201 842 51,2018 416 9,82129 9677 513,158 522 127,309 803 413,158 522 27,3098 031 -- 60,1379 806 Вывод: Таким образом, в течении отчетного периода оборотные активы организации увеличились на 982986027 т.р., что составляет 27,3098031%. Как на конец, так и на начало года, основную долю в оборотных активах сотавляют запасы 3,30453533% и 6,34717025% соответственно. Доля дебиторской задолжности также значительна и составляет 12,4127378% в начале года, но в отчетном году она повысилась на 4,83926581%, что является отрицательным фактором. Значительно возросла доля денежных средств на 9,821299677%, что положительно сказывается на возможностях предприятия своевременно покрывать свои текущие обязательства. Анализ финансовой устойчивости (финансовой независимости) Таблица 4 Анализ структуры и динамики источников средств предприятия На начало года На конец года Показатель Сумма, тыс. р. Уд. вес, % Сумма, тыс. р. Уд. вес, % 1. Собственный капитал 16843750 58 15,1979 38 20264704 17 16,4637 003 93985433 14 84,8020 62 10282247 402 83,5362 997 11082918 372 100 12308717 819 100 2. Заемный капитал 3. Всего источников средств Изменение Темп Темп приСумроста, Уд. роста, ма, % вес, % % тыс. р. 342095 1,26576 120,309 20,3099 359 238 928 278 883704 109,402 9,40256 1,26576 088 564 44 24 122579 111,060 11,0602 -9447 259 587 Вывод: Таким образом, на конец отчетного года источники средств предприятия увеличились на 1225799447т.р. или на 11,0602587% Собственный капитал увеличился на 342095359 т.р. или на 20,3099278%,а заемный капитал увеличился на 883704088 т.р. или на 9,4025644%, что свидетельствует о повышении степени финансовой зависимости предприятия от внешних инвесторов и кредиторов. Таблица 5 Анализ структуры и динамики собственного капитала На начало года Элементы собственного капитала 4. Переоценка внеоборотных активов Темп роста, % Темп прироста, % 100 0 - - 100,001 194 0,00119 3518 100 0 100 0 Уд. вес, % Сумма, тыс. р. Уд. вес, % 105982 0,0055 3106 105982 0,0049 48885 - - - - - 11327853 8 5,9118 592 11327989 0 5,2896 63531 1352 5 0,0000 0026 5 0,0000 0023 0 5299 0,0002 7655 5299 0,0002 4744 0 18027339 23 94,082 3329 20281418 22 94,705 13991 225407 899 0,6228 06981 112,503 67 12,5036 6991 19161237 47 100 21415329 98 100 225409 251 -- 111,763 815 11,7638 1491 5. Резервный капитал 6. Нераспределенная прибыль (непокрытый убыток) Итого собственный капитал (стр.1-стр.2+ стр.3+стр.4+ стр.5+ стр.6) Изменение СумУд. ма, вес, % тыс. р. 0 0,0005 82178 Сумма, тыс. р. 1. Уставный капитал 2. Собственные акции, выкупленные у акционеров 3. Добавочный капитал (без переоценки) На конец года 0,6221 95668 0,0000 0003 0,0000 2911 Вывод: Таким образом, общая величина собственного капитала увеличилась на 225409251 т.р. или на 11,76381491%. Рассмотрим. Величина уставного капитала оставалась неизменной на протяжении всего исследуемого периода, а значит, не повлияла на изменение собственного капитала организации. Переоценка внеобротных активов не изменилась . Сумма резервного капитала не изменялась. Нераспределенная прибыль увеличилась на 225407899 т.р. или на 12,50366991%, что является положительным фактором в развитии организации. Таблица 6 Анализ структуры и динамики заемного капитала Элементы заемного капитала 1. Долгосрочные обязательства 2. Краткосрочные обязательства 3. Итого заемный капитал (стр1+стр.2) На начало года СумУд. ма, вес, % тыс. р. На конец года СумУд. ма, вес, % тыс. р. 665555 3504 70,8147 35 707528 5758 68,8106 936 274298 9810 939854 3314 29,1852 65 320696 1644 102822 47402 31,1893 064 100 100 Изменение СумУд. ма, вес, % тыс. р. 419732 2,00404 254 097 463971 2,00404 834 097 883704 -088 Темп роста, % Темп прироста, % 106,3064 97 6,306496 578 116,9148 22 109,4025 64 16,91482 164 9,402564 403 Вывод: Таким образом, величина заемного капитала в отчетном периоде увеличилась на 883704088 т.р. или на 9,402564403%, в основном за счет долгосрочный обязательств, которые увеличились на 419732254 т.р. или на 6,306496578%. Краткосрочные обязательства увеличились на 463971834 т.р. или на 16,91482164%. Это свидетельствует о нестабильности финансового состояния организации. Таблица 7 Анализ движения и обеспеченности собственным оборотным и приравненным к нему капиталом Показатель 1. Собственный капитал 2. Внеоборотные активы 3. Собственный оборотный капитал (стр.1стр.2) 4. Долгосрочные обязательства 5. Собственный и приравненный к нему капитал (стр.1+стр.4) Остаток на начало года 1684375058 7483529455 Остаток на конец года 2026470417 7726342875 -5799154397 -5699872458 99281939 6655553504 7075285758 419732254 8339928562 9101756175 761827613 Изменение 342095359 242813420 6. Собственный оборотный и приравненный к нему капитал (стр.5-стр.2) 7. Оборотные активы 8. Обеспеченность оборотных активов собственным оборотным капиталом ((стр.3:стр.7)*100%) 9. Обеспеченность оборотных активов собственным и приравненным к нему оборотным капиталом ((стр.6:стр.7)*100%) 856399107 1375413300 519014193 3599388917 4582374944 982986027 -161,1149706 -124,3868633 36,72810733 23,79290282 30,01529375 6,22239093 Вывод: Таким образом, анализ обеспеченности оборотных активов собственного и приравненного к нему оборотного капитала в данном периоде позволяет сделать вывод о том, что на конец года этот показатель был ниже, чем на начало года 30,01529375и 23,79290282% соответственно. Исходя из этого, изменение составило -5,904315745%. На обеспеченность оборотных активов собственным и приравненным к нему оборотным капиталом повлияли значения собственного оборотного и приравненного к нему капитала и оборотных активов предприятия. Таблица 8 Анализ абсолютных показателей финансовой устойчивости Название показателя 1. Излишек или недостаток собственных источников формирования (dЕс) 2. Излишек или недостаток собственных и долгосрочных заемных источников формирования запасов (dЕt) 3. Излишек или недостаток общей величины источников формирования запасов (dEs) Расчетная формула dЕс = (СК – ВА) – З, где СК – собственный капитал; ВА – внеоборотные актив; З – запасы. dЕt = (СК+ДЗС – ВА) – З, где СК – собственный капитал; ДЗС – долгосрочные заемные средства; ВА – внеоборотные активы; З – запасы. dEs = (СК+ДЗС+КЗС-ВА) – З, где СК – собственный капитал; ДЗС – долгосрочные земные средства; КЗС –краткосрочные заемные средства; На начало года На конец года Изменение 59415429 52 58512986 57 902442 95 85754462 4 58556910 798987 714 2726236 75937814 6 756651 910 Вывод: Как в 2017 г, так и 2018 согласно степени обеспеченности их формированиия финансовой усточивости в целом может быть характеризована как нормальная. Таблица 9 Анализ относительных показателей финансовой устойчивости Название показателя 1. Коэффициент финансовой независимости Расчетная формула КФНЗ = СК/Б, где СК – собственный Норма ≥0,5 На начало года 0,151979 4 На Измеконец нение года 0,16463 0,01265 7003 7624 2. Коэффициент финансовой зависимости 3. Коэффициент концентрации заемного капитала 4. Коэффициент задолженности 5. Коэффициент обеспеченности собственными средствами 6. Доля покрытия собственными оборот-ными средствами запасов 7. Коэффициент мобильности собственного капитала 8. Коэффициент структуры заемного капитала капитал; Б – итог баланса. КФЗ = Б/СК, где Б – итог баланса; СК – собственный капитал. ККЗК = ЗК/Б, где ЗК – заемный капитал; Б – итог баланса. КЗад. = ЗК/СК, где ЗК – заемный капитал; СК –собственный капитал. КОСС = СОК/ОбА, где СОК – собственный оборотный капитал; ОбА – оборотные активы. Доля покрытия = СОК/З, где СОК – собственный оборотный капитал; З - запасы К мСКоб. = СОК/СК, где СОК – собственный оборотный капитал; СК – собственный капитал ≤2,0 6,57984 ≤0,5 0,848020 6 0,83536 2997 ≤1,0 5,57984 5,07396 8668 ≥0,1 -1,61115 1,24386 863 0,36728 1073 ≥0,60,8 -40,72767 37,6412 569 3,08641 5327 ≥0,30,5 -3,442912 2,81270 943 0,63020 215 - 0,708147 3 0,68810 6936 0,02004 041 - 0,291852 7 102822 47402 102822 47402 - 0,650940 3 0,72752 5671 0,07658 5345 - 0,313625 2 0,25504 9841 0,05857 541 ЗК К стр . = ДО/ЗК, где ДО – долгосрочные обязательства; ЗК – заемный капитал. 0,50587 133 0,01265 762 0,50587 133 6,07396 8668 ЗК 9. Доля краткосрочных обязательств в заемном капитале Доля КО =КО/ЗК, где КО – краткосрочные обязательства; ЗК - заемный капитал 10 Доля кредиторской задолженности в кратко-срочных обязательствах Доля КЗ =КЗ/КО, где КЗ – кредиторской задолженности; КО – краткосрочные обязательства 11. Доля краткосрочных кредитов и займов в краткосрочных обязательствах Доля ККЗ =КЗС/КО, КЗС – краткосрочные заемные средства; КО – краткосрочные обязательства. ЗК КО Вывод: Таким образом, на начало года 2 показателя (доля покрытия собственными оборот-ными средствами запасов и коэффициент мобильности собственного капитала) не соответствуют рекомендованным значениям, в то время как на конец года 1 показатель (коэффициент концентрации заемного капитала) не соответствует нормативным значениям, что свидетельствует о достаточно высокой степени ликвидности. На конец года большинство показателей увеличиваются, что свидетельствует о некотором увиличении степени ликвидности предприятия. Оценка платежеспособности и ликвидности Таблица 10 Анализ финансовых коэффициентов оценки платежеспособности Название коэффициента Общей платежеспособности Инвестирования Инвестирования (2) Расчетная формула К общ. лл. = РА/ЗК, где РА – реальные активы; ЗК – заемный капитал. Кинв = СК/ВА, где СК – собственный капитал; ВА – внеоборотные активы. Кинв = (СК+ДО)/ВА, где СК – собственный капитал; ДО – долгосрочные обязательства; ВА – внеоборотные активы. Норматив На начало года На конец года Изменение ≥1 0,159 0,155 -0,004 ≥1 0,225 0,262 0,037 >1 0,415 0,409 -0,006 Вывод: Таким образом, как на начало года, так и на конец года, значение коэффицента общей платежеспособности не соответствует рекомендованным значениям, что свидетельствует о невозможности обеспечения обязательств (заемный капитал) реальными активами; коэффицент инвестирования не соответствует рекомендованным значениям, что свидетельствует о том, что внеобротные активы сформированы за счет собственных средствлишь на незначительную величину. Исходя их этого, платежеспособность можно охарактеризовать как невысокую. Таблица 11 Анализ ликвидности бухгалтерского баланса Активы А1 А2 А3 А4 Итог На начало года На конец года 1250394 06 3259362 227 2149872 84 7483529 455 1108291 8372 6035932 63 3754636 788 2241448 93 7726342 875 1230871 7819 Пассивы П1 П2 П3 П4 Итог На начало года На конец года 1785522 679 9574671 31 6655553 504 1684375 058 1108291 8372 23331469 21 87381472 3 70752857 58 20264704 17 12308717 819 Платежный излишек На начало года На конец года 23018950 96 2880822 065 57991543 97 81010494 93 5699872 458 8580694 523 Платежный недостаток На начало года 1660483 273 На конец года 1729553 658 6440566 220 6851140 865 8101049 493 8580694 523 Вывод: Таким образом, на начало и на конец года из четырех соотношений, характеризующих наличие ликидных активов у организации, выполняется один, бухгалтерсикй баланс может быть признан ликвидным на 80%. Таблица 12 Анализ финансовых коэффициентов оценки ликвидности Название коэффициента Абсолютной ликвидности Быстрой ликвидности Текущей ликвидности Расчетная формула Кабс. л. = ДС/КО, где ДС – денежные средства и денежные эквиваленты; КО – краткосрочные обязательства. Кбыстр.л. =(ДС+КФВ+КДЗ)/КО, где ДС – денежные средства; КФВ – Финансовые вложения (за исключением денежных эквивалентов); КДЗ – краткосрочная дебиторская задолженность КО – краткосрочные обязательства. Ктек..л. = ОбА/КО, где ОбА – оборотные активы; КО – краткосрочные обязательства Норматив На начало года На конец года Изменение ≥0,2 0,043 0,187 0,144 ≥0,8 1,539 1,357 -0,182 ≥2,0 1,312 1,429 0,117 Вывод: Таким образом, на начало года 2 показателя не соответствуют рекомендованным значениям коэффицентам быстрой ликвидности и текущей ликвидности, а на конец года не соответствую рекомендованным значениям все три показателя, включая коэффицент быстрой ликвидности, что свидетельствует о достаточно низкой степени ликвидности. К концу года большинство значений снижается, что свидетельствует о повышении ликвидности предприятия. Оценка деловой активности Таблица 13 Анализ показателей оборачиваемости Название показателя Коэффициент оборачиваемости активов ОА=ВРн/Аср, где ВРн – выручка; Аср- среднегодовое значение актива баланса, рассчитанное по формуле среднего арифметического Коэффициент оборачиваемости собственного капитала ОСК=ВРн/СКср, где ВРн – выручка; СКср – среднегодовое значение собственного капитала, рассчитанное по формуле среднего арифметического Прошлый год Отчетный год Изменение 0,4652 0,5958 0,1306 3,0415 3,7556 0,7141 Коэффициент оборачиваемости заемного капитала ОЗК=ВРн/ЗКср, где ВРн –выручка; ЗКср - среднегодовой значение заемного капитала, рассчитанное по формуле среднего арифметического Коэффициент оборачиваемости инвестированного капитала ОИК=ВРн/(ДО+СК)ср, где ВРн –выручка; (ДО+СК)ср – среднегодовой значение инвестированного капитала, рассчитанное по формуле среднего арифметического. Коэффициент оборачиваемости внеоборотных активов ОВА=ВРн/ВАср, где ВРн – выручка; ВАср – среднегодовое значение внеоборотных активов, рассчитанное по формуле среднего арифметического. 0,5492 0,7081 0,1589 0,6158 0,7990 0,1832 0,6866 0,9163 0,2297 Вывод: В 2018 по сравнению с 2017 наблюдали увеличение всех коэф, что свидетельствует о росте интенсивности использования активов, заёмного капитала, собственного и инвестируемого капиталов. Таблица 14 Анализ оборачиваемости оборотных активов Показатель 1. Выручка , тыс.руб. 2. Средняя стоимость запасов, тыс.руб. 3. Средняя величина дебиторской задолженности, тыс.руб. 4. Средняя величина оборотных активов, тыс.руб. 5. Затраты на производство реализованной продукции (Себестоимость продаж + Коммерческие расходы + Управленческие расходы), тыс.р. 6. Оборачиваемость (в днях): 6.1) всех оборотных активов ТОбА=(ОбАср/ВРн)*Д, где ОбАср – среднегодовое значение оборотных активов, рассчитанное по формуле среднего арифметического; ВРн –выручка; Д – число дней в периоде (365). 6.2) запасов ТЗ=(Зср/СПр)*Д, где Зср – среднегодовая величина запасов, рассчитанная по формуле среднего арифметического; СПр – себестоимость реализованной за год продукции; Д – число дней в периоде (365). 6.3) дебиторской задолженности ТДЗ=(ДЗср/ВРн)*Д, где ДЗср – среднегодовая величина дебиторской задолженности, рассчитанная по формуле среднего арифметического; ВРн –выручка; Д – число дней в периоде (365). 7. Длительность операционного цикла Тоц=Тз+Тдз Прошлый год 4 892 934 388 127 703 145 2 027 302 857 3 392 036 925,5 4 518 827 820 Отчетный Отклонен год ие 6 968 248 2 075 313 656 044 146 907 19 204 232 377 2 592 554 565 252 03 1,5 888,5 4 090 881 698 845 005 930,5 6 318 484 1 799 656 735 915 - - - 253,037 214,282 -38,755 13,473 11,136 -2,337 151,231 135,799 -15,432 164,704 146,935 -17,769 Вывод: В 2018г длительность операционного цикла меньше на 17дней, что свидетельствует об уменьшении продолжительности времени в течении которого денежные средства вложены в запасы и дебиторскую задолжность. В целом снижение длительности операционного цикла можно оценить положительным образом и свидетельствует о некотором повышении деловой активности предприятия. Таблица 15 Анализ показателей рентабельности Название показателя Рентабельность реализованной продукции, товаров, работ, услуг РРП=ПР/СП, где ПР – прибыль от продаж; СП – полная себестоимость реализованной продукции (себестоимость проданных товаров, продукции, работ услуг + коммерческие расходы + управленческие расходы) Рентабельность продаж РПР=ПР/ВРн, где ПР –прибыль от продаж; ВРн – выручка, нетто Норма прибыли Нпр=ЧП/ВРн, ВРн – выручка; ЧП – годовая чистая прибыль. Прошлый год Отчетный год Изменение 0,0797 0,0990 0,0194 0,0736 0,0898 0,0162 0,0284 0,0661 0,0377 Вывод: Таким образом наблюдаем повышение Ррп , что свидетельствует о развитии эффективности затрат на пр-во и реализацию продукции. Рпр так же повышается, что свидетельств о повышении эффективности затрат на пр-во реализации продукции и ценообразовании; И пр так же растёт на 0,038, что свидетельствует о повышении эффективности всей деятельности предприятия.