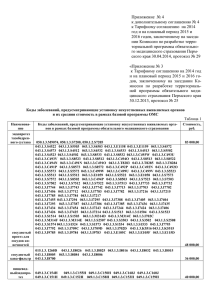

План: 1. Элементы налога: налогоплательщик, предмет и объект налогообложения, источник налога .................................................................... 2 2. Порядок определения налоговой базы по ЕСН ............................................ 3 3. Объекты и условия освобождения от взимания акцизов ............................. 7 Список литературы ............................................................................................ 13 1 1. Элементы налога: налогоплательщик, предмет и объект налогообложения, источник налога Налогоплательщик - это сам участник налоговых правоотношений плательщик налогов. Согласно ст.19 НК РФ налогоплательщиками признаются организации и физические лица, на которых в соответствии с налоговым законодательством возложена обязанность уплачивать соответственно налоги и сборы. В соответствии с п.2 указанной статьи налогоплательщиками в установленном порядке могут являться филиалы и иные обособленные подразделения российских организаций. Иначе говоря, плательщиками налога являются юридические лица, другие категории плательщиков, физические лица, на которых в соответствии с законодательными актами возложена обязанность уплачивать налоги; Объект налогообложения - в соответствии со ст.38 НК РФ объектами налогообложения могут являться операции по реализации товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг) либо иной объект, имеющий стоимостную, количественную или физическую характеристику, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога. Иными словами, объект налогообложения - это юридический факт или совокупность юридических фактов (юридический состав), с которыми связано возникновение обязанности налогоплательщика уплатить налог. Предмет юридического) налогообложения характера, которые признаки фактического обосновывают (не взимание соответствующего налога; например, если объектом налогообложения является право собственности на земельный участок, то предмет налогообложения — это непосредственно земельный участок. 2 Предмет налога представляет собой события, вещи и явления материального мира, которые обуславливают и предопределяют объект налогообложения (квартира, земельный участок, экономический эффект (выгода), товар, деньги). Сам по себе предмет налога не порождает налоговых последствий, в то время как определенное юридическое состояние субъекта по отношению к предмету налога есть основание для возникновения соответствующих налоговых обязательств. Источник налога - это тот резерв, соответствующий экономический показатель, за счет которого производится уплата налога (например, прибыль, финансовый результат и т.д.). Под источником налогообложения подразумеваются доходы от использования факторов производства. Данные доходы можно разделить на полученные, ожидаемые и потенциальные. Полученный доход связан с любой деятельностью, его приносящей: торговлей, производством товаров и предоставлением услуг. Ожидаемый доход еще не получен, но хозяйствующий субъект намеревается его получить. 2. Порядок определения налоговой базы по ЕСН Глава 24 НК РФ. Прямой, федеральный, закрепленный, налог с юридических лиц, выплачивается за счет себестоимости периодичнокалендарный. 1. Субъект (ст.234): работодатели, ЧП. 2. Объект (ст.236) доходы по всем основаниям работников предприятий и частных предприятий в виде любых выплат. 3. Льготы (ст.238): государственные пособия, компенсации, материальная помощь. 4. База и ставки. Налоговая база берется на каждого работника в отдельности, с ростом базы ставка уменьшается. Максимальная ставка ЕСН 26%. Ставки единого социального налога на период с 01.01.2005г. 3 ( в ред. ФЗ от 20.07.2004 г. № 70-ФЗ) 1. Для налогоплательщиков, производящих выплаты физическим лицам (организаций, индивидуальных предпринимателей, физических лиц, не признаваемых индивидуальными выступающих в качестве предпринимателями), работодателей за исключением налогоплательщиков - сельскохозяйственных товаропроизводителей и родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования: Фонды обязательного медицинского страхования Налогов ая база на Фонд каждого социального отдельного Федерал страхования работника ьный бюджет Российской нарастающим Федерации итогом с начала года До 280 000 руб. 20,0% 3,2% От 280 001 руб. до 600 000 руб. 56 000 руб. + 7,9% с суммы, превышающей 280 000 руб. Свы ше 600 000 руб. 81 280 12 480 руб. + 2,0% с руб. суммы, превыш аю-щей 600 000 руб. 2.2. Для террито риальные фонды федера обязательного льный фонд медиобязательцинского ного медистрахования цинского страхования 8 960 руб. + 1,1% с суммы, превышающей 280 000 руб. налогоплательщиков 0,8% 2 240 руб. + 0,5% с суммы, превышающей 280000 руб. 3 840 руб. - 2,0% 5 600 руб. + 0,5% с суммы, превышающей 280 000 руб. 7 200 руб. сельскохозяйственных Итого 26,0% 72 800 руб. + 10,0% с суммы, превышающей 280 000 руб. 104 800 руб. +2,0% с суммы, превышающей 600 000 руб. товаропро- изводителей, организаций народных художественных промыслов и родовых, 4 семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, применяются следующие ставки: Фонды обязательного медицинского страхования Налоговая база на каждого отдельного работника нарастающим итогом с начала года Федеральный бюджет Фонд социального страхования Российской Федерации До 280 000 руб. 15,8% 2,2% От 280 001 руб. до 600 000 руб. 44 240 руб. + 7,9% с суммы, превышаю щей 280 000 руб. Свыше 600 000 руб. 69 520 руб. + 2,0% с суммы, превышаю щей 600 000 руб. федеральный фонд обязательного медицинского страхования территориальные фонды обязательного медицинского страхования 0,8% 1,2% 61 600 руб. + 2 240 руб. + 3 360 руб. + 1,1% с 0,4% с суммы, 0,6% с суммы, суммы, превышаю-щей превышаюпревышаю280 000 руб. щей щей 280 000 руб. 280 000 руб. 9 680 руб. 3 520 руб. 5 280 руб. Итого 20,0% 56 000 руб. + 10,0% с суммы, превышаю щей 280 000 руб. 88 000 руб. + 2,0% с суммы, превышаю щей 600 000 руб. 2.3. Для индивидуальных предпринимателей Налоговая база нарастающим Федеральный бюджет Фонды обязательного медицинского страхования Итого 5 итогом До 280 000 руб. 5,3,0% От 280 001 до 600 000 14 840 руб. + 2,7% с суммы, превышающей 280 000 руб. Свыше 600 000 руб. 23 480 руб. + 2,0% с суммы, превышающей 600 000 руб. федеральный фонд обязательного медицинского страхования территориальобязательного медицинского страхования 0,8% 1,9% 8,0% 2 240 руб. + 5 320 руб. + 0,4% 22 400 руб. + 3,6% 0,5% с суммы, с с превысуммы, превы- суммы, превышающей шающей шающей 280 000 руб. 280 000 руб. 280 000 руб. 3 840 руб. 6 660 руб. 33 920 руб. + 2,0% с суммы, превышающей 600 000 руб. 2.4. Для адвокатов: Фонды обязательного медицинского страхования Налоговая база нарастающим итогом Федеральный бюджет федеральный фонд обязательного медицинского страхования территориальобязательного медицинского страхования Итого До 280 000 руб. 5,3,0% 0,8% 1,9% 8,0% 6 От 280 001 до 600 000 14 840 руб. + 2,7% с суммы, превышающей 280 000 руб. Свыше 600 000 руб. 23 480 руб. + 2,0% с суммы, превышающей 600 000 руб. 2 240 руб. + 5 320 руб. + 0,4% 22 400 руб. + 3,6% 0,5% с суммы, с с превысуммы, превы- суммы, превышающей шающей шающей 280 000 руб. 280 000 руб. 280 000 руб. 3 840 руб. 6 660 руб. 33 920 руб. + 2,0% с суммы, превышающей 600 000 руб. Основной принцип начисления ЕСН: этим налогом облагаются те выплаты в пользу физических лиц Налоговый оклад определяется многоступенчато в соответствии с предыдущим пунктом. 5. Налоговый период – календарный год. 6. Масштаб – единица денежного дохода – рубль. 7. Метод налогообложения – закрепленная регрессивная ставка. 8. Порядок и способ исчисления. Исчисляется кумулятивным способом, обязанность по исчислению и уплате лежит на налоговом агенте. 9. Способы и сроки уплаты по декларации. Сдача декларации до 20-го числа месяца следующего за отчетным кварталом. Организации уплачивают авансовые платежи до 20-го числа месяца, следующего за отчетным кварталом. 3. Объекты и условия освобождения от взимания акцизов Не подлежат налогообложению (освобождаются от налогообложения) акцизов следующие операции: 1) передача подакцизных товаров одним структурным подразделением организации, не являющимся самостоятельным налогоплательщиком, для 7 производства других подакцизных товаров другому такому же структурному подразделению этой организации; 3) реализация подакцизных товаров, помещенных под таможенный режим экспорта, за пределы территории Российской Федерации с учетом потерь в пределах норм естественной убыли или ввоз подакцизных товаров в портовую особую экономическую зону с остальной части территории Российской Федерации. Освобождение указанных операций от налогообложения производится в соответствии со статьей 184 настоящего Кодекса; 4) первичная реализация (передача) конфискованных и (или) бесхозяйных подакцизных товаров, подакцизных товаров, от которых произошел отказ в пользу государства и которые подлежат обращению в государственную и (или) муниципальную собственность, на промышленную переработку под контролем таможенных и (или) налоговых органов либо уничтожение. Не подлежит налогообложению (освобождается от налогообложения) ввоз на таможенную территорию Российской Федерации подакцизных товаров, от которых произошел отказ в пользу государства и которые подлежат обращению в государственную и (или) муниципальную собственность, либо которые размещены в портовой особой экономической зоне. Не рассматривается как подакцизные товары следующая спиртосодержащая продукция: подлежащие дальнейшей переработке и (или) использованию для технических целей отходы, образующиеся при производстве этилового спирта из пищевого сырья, водок, ликероводочных изделий, соответствующие нормативной документации, утвержденной (согласованной) федеральным органом исполнительной власти, и внесенные в Государственный реестр этилового спирта из пищевого сырья, алкогольной и алкогольсодержащей продукции в Российской Федерации. 8 Спирт питьевой - ректификованный этиловый спирт, разведенный умягченной водой до крепости 95 %. Коньячный спирт (молодой) - продукт крепостью 62, 0-70, 0 об. %, полученный путем фракционированной дистилляции коньячных виноматериалов, находящийся без контакта с древесиной дуба, поставляемый в емкостях наливом не менее 200 л для использования в производстве на винодельческих предприятиях. Коньячный спирт выдержанный - продукт крепостью 55, 0-70, 0 об. %, получаемый путем выдержки молодого коньячного спирта в дубовых бочках или емкостях, загруженных дубовой клепкой, поставляемый в емкостях наливом не менее 200 л для использования на винодельческих предприятиях. Не рассматривается как подакцизные товары следующая спиртосодержащая продукция: лекарственные, лечебно-профилактические, диагностические требованиями средства, разлитые государственных в емкости стандартов в соответствии лекарственных с средств (фармакопейных статей), утвержденных уполномоченным федеральным органом исполнительной власти, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр лекарственных средств и изделий медицинского назначения. Подтверждение статуса товаров как неподакцизных в отношении спиртосодержащих лекарственных, лечебно-профилактических, диагностических средств, ввозимых на территорию Российской Федерации, предоставляется таможенными органами, производящими их таможенное оформление, только при представлении декларантом в момент таможенного оформления копии регистрационного удостоверения о государственной регистрации оформляемого товара в качестве лекарственного средства или изделия медицинского назначения, заверенной согласно установленному порядку. 9 Не рассматривается спиртосодержащая как продукция: подакцизные препараты товары следующая ветеринарного назначения, разлитые в емкости объемом не более 100 мл, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр зарегистрированных ветеринарных препаратов, разработанных для применения в животноводстве на территории Российской Федерации. Подтверждение статуса товаров как неподакцизных в отношении препаратов ветеринарного назначения, ввозимых на территорию Российской Федерации, предоставляется таможенными органами, производящими их таможенное оформление, только при представлении декларантом в момент таможенного оформления государственной копии регистрации регистрационного оформляемого удостоверения товара в о качестве ветеринарного препарата, заверенной согласно установленному порядку. Не рассматривается спиртосодержащая как продукция: подакцизный товар парфюмерно-косметическая следующая продукция, разлитая в емкости объемом не более 270 мл, прошедшая государственную регистрацию в уполномоченных федеральных органах исполнительной власти. Подтверждение статуса товаров как неподакцизных в отношении парфюмерно-косметической Российской Федерации, продукции, предоставляется ввозимой на территорию таможенными органами, производящими ее таможенное оформление, только при представлении декларантом в момент таможенного оформления копии регистрационного удостоверения о государственной регистрации оформляемого товара в качестве парфюмерно-косметической продукции, заверенной согласно установленному порядку. Виноматериалы - виноматериалы для производства винопродукции, соответствующие требованиям технологической инструкции для вина определенного наименования, поставляемые на винодельческие 10 предприятия наливом в железнодорожных цистернах, автоцистернах и морским транспортом и предназначенные после обработки и фильтрования для обязательной расфасовки (розлива) в потребительскую тару. Курительный табак не облагается акцизами в том случае, если он предназначается для производства сигарет способом, отличным от ручной набивки, и ввозится предприятиями, непосредственно занимающимися производством табачной продукции, для его использования в качестве сырья при ее производстве, либо организациями или физическими лицами, ввозящими данные товары по договорам с вышеуказанными предприятиями. Курительный табак, предназначенный для использования в качестве сырья для производства табачной продукции и ввозимый предприятиями - производителями табачной продукции для собственных нужд, освобождается от акциза при условии представления документов, подтверждающих его целевое использование в качестве сырья для промышленного производства табачных изделий (учредительных документов, в которых одним из основных видов деятельности предприятия определено производство табачной продукции). В случае, если данный товар ввозится организациями или физическими лицами по договору с организацией -производителем табачной продукции, целевое промышленного назначение производства ввозимого товара табачных изделий как сырья для подтверждается представлением заверенной согласно установленному порядку копии договора между импортером и потребителем товара, лицензии, подтверждающей право заниматься поставками товара на российский рынок, извлечений из учредительных документов предприятия - производителя табачной продукции, в которых одним из основных видов деятельности предприятия определено производство табачной продукции. При таможенном оформлении курительного табака, используемого в качестве сырья для производства табачной продукции, в режиме выпуска для свободного обращения таможенные органы осуществляют контроль за 11 дальнейшим использованием товара. Использование таких товаров и распоряжение ими в иных целях допускается только с разрешения таможенного органа при условии уплаты акциза. Для расчета суммы акциза для табака курительного и табака трубочного используется масса товара с учетом его первичной упаковки, т. е. упаковки, которая неотделима от товара до его потребления и в которой товар представляется для розничной продажи. Легковым автомобилем, классифицируемым в товарной позиции 8702, является транспортное средство, предназначенное для перевозки 10 человек, включая водителя, и имеющее следующую компоновку сидений для водителя и пассажиров: - первый ряд - сиденья для водителя и пассажиров; - второй ряд (расположен параллельно первому) - сиденья для пассажиров; - третий и четвертый ряды (расположены параллельно друг другу и перпендикулярно второму ряду) - сиденья для пассажиров. 12 Список литературы 1. Налоговый кодекс Российской Федерации. Часть 1. Федеральный закон от 31.07.98, №146 – ФЗ. 2. Налоговый кодекс Российской Федерации. Часть 2. Федеральный закон от 05.08.2000., №117 – ФЗ. 3. Викторова, Н.Г., Налоговое право. Г. П. Харченко – СПб.: Питер, 2005. – (Серия «Краткий курс»). 4. Глухов, В.В., Налоги. Теория и практика: Учебное пособие. И. В. Дольде., – СПб: Специальная литература,2004. 5. Евстигнеев, Е.Н. Основы налогообложения и налогового права: Учебное пособие. – М.: ИНФРА – М, 1999. 6. Налоги и налоговое право: Учебное пособие / под ред. А.В. Брызгалина. – М.: Аналитика-Пресс, 2003 7. Налоги и налогообложение / под ред. М.В. Романовского, О.В. Врублевской. – Питер, 2000. 8. Налоги и налогообложение: Учебное пособие для вузов/под ред. И.Г. Русаковой, В.А. Кашиной.- М.: Финансы, ЮНИТИ, 1998. 13