Приложение 1 - Ассоциация налогоплательщиков Казахстана

реклама

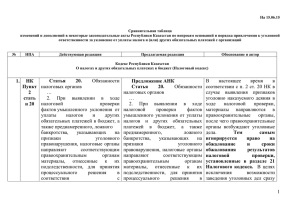

Приложение к Протоколу №9 от 28 апреля 2015 года Сравнительная таблица предложений в Уголовный кодекс Республики Казахстан № 1 Действующая редакция Статья 245. Уклонение от уплаты налога и (или) других обязательных платежей в бюджет с организаций Предлагаемая редакция Статья 245. Уклонение от уплаты налога и (или) других обязательных платежей в бюджет с организаций 1.Уклонение от уплаты налога и (или) других обязательных платежей в бюджет с организаций путем непредставления декларации, когда подача декларации является обязательной, либо внесения в декларацию заведомо искаженных данных о доходах и (или) расходах, путем сокрытия других объектов налогообложения и (или) других обязательных 1.Уклонение от уплаты налогов и (или) других обязательных платежей в бюджет с организаций путем заведомого непредставления налоговой декларации, представление которой в соответствии с налоговым законодательством Республики Казахстан является обязательным, либо путем внесения в налоговую декларацию Обоснование Позиция СЭР КГД Предлагаемая разработчиком редакция аналогична редакции части 1 статьи 245 действующего УК. Однако эта редакция имеет ряд недостатков. В результате органы уголовного преследования и суды не выясняют, имело ли лицо прямой умысел на уклонение от уплаты налогов. В целях исключения этого применено словосочетание «путем заведомого непредставления», которое указывает на то, что непредставление налоговой декларации, как и внесение в налоговую декларацию ложных сведений должно быть совершено с прямым умыслом. Уточняется, что декларация является налоговой, и что ее представление является Применение слова «налогов» вместо «налога» должна предусматривать несколько видов налогов, что может привести к неоднозначной судебной практике. В связи с чем, орган уголовного преследования может либо суд при трактовании данной нормы может воспринять сумму всех налогов. При этом, формулировка «Уклонение от уплаты налога и (или) других обязательных платежей в бюджет» перешла из старой редакции УК и ранее не вызывала проблем с ее применением. Заведомое непредставление подразумевает под собой заранее известное, сознательное деяние. В этой связи считаем что, использование слова «заведомого» не подлежит трактовке по отношению к данной статье. С субъективной стороны преступление совершается с прямым и с косвенным умыслом. Представляя заведомо ложные сведения об объектах налогообложения, лицо сознает, что дезинформирует органы налоговой службы, и желает этого. Преступление совершается с корыстным мотивом. Целью подобных преступных действий является уклонение от выполнения обязательств по уплате налогов, удержание неуплаченных в бюджет средств для своих нужд, либо обращение этих средств в собственность других лиц. В соответствии с уголовно-процессуальным 1 2 3 платежей, если это деяние повлекло неуплату налога и (или) других обязательных платежей в крупном размере, заведомо ложных сведений, повлекшее неуплату налогов и (или) других обязательных платежей в бюджет в крупном размере, - обязательным в соответствии с налоговым законодательством Республики Казахстан. Кроме того, предлагаются поправки, улучшающие, по нашему мнению, редакцию диспозиции проекта статьи и исключающие возможность ее различного толкования. 2. То же деяние, совершенное: 2) с использованием счета-фактуры без фактического выполнения работ, оказания услуг, отгрузки товаров; 2. То же деяние, совершенное: 2)с использованием счета-фактуры, выписанного подрядчиком, исполнителем, поставщиком без фактического выполнения работ, оказания услуг, отгрузки товаров; В целях понимания того, что в данном случае счетфактура должна быть выписана другой стороной сделки, а не организацией, уклонение с налогов которой вменяется виновному лицу. Субъектами частного предпринимательства являются и юр лица, и ИП. Отсутствует Примечания 1.Лицо освобождается от уголовной ответственности по настоящей статье, законодательством (ст.113 УПК) форма вины, т.е. субъективная сторона деяния, подлежит доказыванию во время досудебного производства. В соответствии с Налоговым законодательством (пункт 2 статьи 20) налоговые органы направляют в правоохранительные органы материалы по выявленным фактам умышленного уклонения от уплаты налогов. При этом налоговые органы не правомочны устанавливать наличие или отсутствие признаков преступлений. В связи с чем, полагаем о необходимости детального обсуждения данного вопроса. Считаем что данная редакция подлежит обсуждению Вместе с тем, хотелось отметить, что сам круг должностных лиц задействованных в сфере бизнеса широк и расписывать их перечень нет необходимости. Есть практика что за любым предприятием выписывающим счета фактуры стоит организатор, тем самым конкретизируя перечень субъектов мы позволяем избежать от ответственности организаторов и привлекаем лиц которых фактически использовали. 1.Согласно пункту 2 статьи 4 Налогового кодекса Республики Казахстан Уголовное право положения налогового деяние строго законодательства не могут государственного противоречить принципам есть уголовный – есть свод норм предусматривающее запрещенное законом и меры принуждения за их совершение, то закон должен содержать четкую 2 если совершенное им деяние было совершено вследствие неясностей, противоречий и пробелов налогового законодательства. 2.Лицо освобождается от уголовной ответственности по настоящей статье, если организацией, уклонение от уплаты налогов и (или) других обязательных платежей с которой вменяется данному лицу, полностью погасило сумму налоговой задолженности. Вариант Лицо, впервые совершившее преступление, предусмотренное настоящей статьей, освобождается от уголовной ответственности, если организацией, уклонение от уплаты налогообложения, установленным этим Кодексом. Однако есть случаи, когда положения налогового законодательства противоречат принципу определенности налогообложения, установленному статьей 6 Налогового кодекса Республики Казахстан. Как следствие, имеет место взаимоисключающее толкование таких норм. Иногда и сами налоговые органы занимают непоследовательную позицию по тем или иным вопросам. Однако органы уголовного преследования и суды игнорируют эти обстоятельства, в результате допускается объективное вменение (уголовная ответственность за невиновное причинение вреда). Противоречивость положений налогового законодательства принципу определенности налогообложения может быть установлена вступившими в законную силу противоречивыми судебными актами по формулировку. Вместе с тем, предлагаемое примечание может толковаться по разному. Указанные неясности и противоречия необходимо устранять в самом налоговом законодательстве в рамках гражданско правового поля, не перенося их в уголовное законодательство. В этой связи необходимо устранить саму причину налогового законодательства и детально разобрать каждую коллизию в рамках отдельных обсуждений. 3 налогов и (или) других обязательных платежей с которой вменяется данному лицу, полностью погасило сумму налоговой задолженности. налоговым спорам, противоречивыми письмами органов налоговой службы. 2.Данное примечание предлагается с учетом того, что конечной целью налогообложения является уплата налогов и других обязательных платежей в бюджет. В случае полного погашения организацией налоговой задолженности вред, причиненный бюджету, полностью устраняется. Поэтому в этом случае целесообразно предусмотреть освобождение лица от уголовной ответственности. Налоги начисляются в связи с деятельностью организации, которая и является налогоплательщиком. Согласно пункту 1 статьи 31 Налогового кодекса исполнение налогового обязательства осуществляется налогоплательщиком самостоятельно. Факт уплаты налоговой задолженности организации виновным физическим лицом не влияет на 4 налоговые обязательства организации. Поэтому налоговая задолженность должна быть погашена самой организацией, Вместе с тем, если рабочая группа не одобрит это примечание, предлагается вариант об освобождении от уголовной ответственности только тех лиц, которые впервые совершили данное преступление. 4 Статья 245. Уклонение от уплаты налога и (или) других обязательных платежей в бюджет с организаций Статья 245. Уклонение от уплаты налога и (или) других обязательных платежей в бюджет с организаций Примечание отсутствует Примечание Примечание: К признакам уголовного правонарушения при применении статьи 245 УК относятся следующие признаки прямого умысла: фальсификация документов, ведение В международной практике уголовные дела не возбуждаются если отсутствуют признаки прямого умысла. В пункте 2 статьи 20 Налогового Кодекса РК также предусмотрено, что налоговые органы направляют соответствующим правоохранительным органам материалы проверок, если в них выявлены факты умышленного уклонения от уплаты налогов. Диспозиция действующей статьи 245 Уголовного кодекса содержит четкое понятие правонарушения и не требует конкретизации форм и способов. В данном случае предлагаемое примечание содержит простое перечисление форм и способов совершения правонарушении, при этом данный перечень не является исчерпывающим. Необходимо отметить что формы и способы совершения правонарушении постоянно видоизменяются и в будущем их перечисление может увеличится, что потребует внесения дополнительных изменении в Уголовный Кодекс. Кроме того, как правило примечанием в Уголовный кодекс указываются положения в случаях освобождения от уголовной ответственности. Данные примечания необходимо учесть в комментариях к Уголовному Кодексу и Пленумах Верховного суда. 5 5 двойной бухгалтерии, разработка незаконных схем по уклонению от налога, уничтожение документов, осуществление теневого бизнеса и другие мошейнические действия. На практике же материалы проверок передаются правоохранительным органам при отсутствии фактов умышленного уклонения от уплаты налогов и отсутствии признаков прямого умысла, а правоохранительные органы автоматически возбуждают уголовные дела, регистрируя эти материалы в реестре. В связи с этим необходимо прежде чем регистрировать материалы налоговых проверок в реестре убедиться, что в них есть признаки уголовного правонарушения (признаки умысла). Статья 3. Разъяснение Разъяснение некоторых понятий, некоторых понятий, содержащихся в настоящем содержащихся в настоящем Кодексе Кодексе крупный ущерб крупный ущерб (крупный размер) – в (крупный размер) – в статьях: … 245 – сумма статьях: … 245 – сумма не поступивших не поступивших платежей в бюджет, платежей в бюджет, превышающая двадцать Для средних и крупных налогоплательщиков, предусмотренный в статье 245 УК крупный размер (20 тыс. месячных расчетных показателей) является небольшой суммой и незначительная ошибка сразу же перекроет данный размер. Учитывая то, что средние и крупные предприятия сильно отличаются по размерам Статья 3. В действующей редакции статьи 245 УК указанные пороговые значения, определяющие уголовную ответственность, ранее увеличены в десятки раз. Так, крупный размер определен в 20 тысяч месячных расчетных показателей. Указанные меры, учитывая обороты и налоговую базу, сами по себе отсекают предприятия малого и среднего бизнеса от уголовного процесса, что и было основной целью гуманизации. 6 6 превышающая двадцать тысяч месячных тысяч месячных расчетных показателей, расчетных показателей; при условии, что доля неуплаченных особо крупный ущерб налогов и (или) (особо крупный размер) других обязательных – в статьях: … 245 – платежей в бюджет сумма не поступивших превышает 10 % платежей в бюджет, совокупных превышающая налоговых пятьдесят тысяч обязательств за месячных расчетных проверяемый период; показателей; особо крупный ущерб (особо крупный размер) – в статьях: … 245 – сумма не поступивших платежей в бюджет, превышающая пятьдесят тысяч месячных расчетных показателей, при условии, что доля неуплаченных налогов и (или) других обязательных платежей в бюджет превышает 20 % совокупных налоговых обязательств за проверяемый период; Статья 245. Уклонение Статья 245. Уклонение от уплаты налога и от уплаты налога и (или) (или) оборотов и объема налоговых платежей, вопрос о применение уголовной ответственности должен зависеть не только от конкретной суммы ущерба, но и от процентного соотношения к подлежащим уплате налоговым платежам за проверяемый период. Данные положения присутствуют в Уголовном кодексе Китайской народной республики и России. Вопрос о применении уголовной ответственности к крупным предприятиям не должен зависеть от процентного соотношения к подлежащим уплате налоговым платежам за проверяемый период, так как это может привести к манипуляциям с их формальным определением в качестве того или иного субъекта предпринимательства в органах юстиции. Кроме того, в уголовном кодексе нет понятии субъектов малого, среднего, крупного предпринимательства, в рамках уголовных правонарушении. Более того, категории субъектов предпринимательства могут меняться, что также потребует внесении изменении в Уголовный кодекс. Одним из основных проблемных вопросов в Аналогичная норма прописана в статье 236 сфере налогового («Уклонение от уплаты от таможенных платежей и 7 других обязательных платежей в бюджет с организаций 1. Уклонение от уплаты налога и (или) других обязательных платежей в бюджет с организаций путем непредставления декларации, когда подача декларации является обязательной, либо внесения в декларацию заведомо искаженных данных о доходах и (или) расходах, путем сокрытия других объектов налогообложения и (или) других обязательных платежей, если это деяние повлекло неуплату налога и (или) других обязательных платежей в крупном размере, – наказывается штрафом в размере до двух тысяч месячных расчетных показателей либо исправительными работами в том же размере, либо других обязательных платежей в бюджет с организаций 1. Уклонение от уплаты налога и (или) других обязательных платежей в бюджет с организаций путем непредставления декларации, когда подача декларации является обязательной, либо внесения в декларацию заведомо искаженных данных о доходах и (или) расходах, путем сокрытия других объектов налогообложения и (или) других обязательных платежей, если это деяние повлекло неуплату налога и (или) других обязательных платежей в крупном размере, – наказывается штрафом в размере до двух тысяч месячных расчетных показателей либо исправительными работами в том же размере, либо администрирования является привлечение к уголовной ответственности за уклонение от уплаты налогов должностных лиц добропорядочных компанийналогоплательщиков. Начатая в 2010 году работа по гуманизации уголовного законодательства не достигла своих целей в отношении налоговых правонарушений. В частности, при работе над проектом Закона «О внесении изменений и дополнений в некоторые законодательные акты РК по вопросам дальнейшей гуманизации уголовного законодательства и усиления гарантий законности в уголовном процессе» (Закон принят 18 января 2011 года за № 393IV) было допущено следующее упущение. Вышеуказанным Законом к статье 214 Уголовного кодекса РК («Уклонение от уплаты таможенных платежей и сборов») было добавлено примечание, освобождающее от уголовной сборов») УК РК введенного в действие с 1 января 2015 года. Вместе с тем, по сути правонарушения установленные статьями 236, 244 (Уклонение гражданина от уплаты налога и (или) других обязательных платежей в бюджет) и 245 (Уклонение от уплаты налога и(или) других обязательных платежей в бюджет с организаций) УК РК носят родовое сходство. В связи с чем, полагаем что приведение вышеуказанных норм в единообразие позволят гуманизировать Уголовное законодательство. 8 ограничением свободы на срок до трех лет, либо лишением свободы на тот же срок,слишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет. 2. То же деяние, совершенное: 1) с использованием счета-фактуры без фактическоговыполнен ия работ, оказания услуг, отгрузки товаров; 2) группой лиц по предварительному сговору, – наказывается штрафом в размере до пяти тысяч месячных расчетных показателей либо исправительными работами в том же размере, либо ограничением свободы на срок до пяти лет, либо лишением свободы на тот же срок, с лишением права занимать определенные ограничением свободы на срок до трех лет, либо лишением свободы на тот же срок,с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет. 2. То же деяние, совершенное: 1) с использованием счета-фактуры без фактического выполнения работ, оказания услуг, отгрузки товаров; 2) группой лиц по предварительному сговору, – наказывается штрафом в размере до пяти тысяч месячных расчетных показателей либо исправительными работами в том же размере, либо ограничением свободы на срок до пяти лет, либо лишением свободы на тот же срок, с лишением права занимать определенные ответственности лицо, которое добровольно уплатило сумму недоимки, начисленные пени и сумму штрафов. При этом освобождение применяется независимо от наличия или отсутствия умысла в уклонении от уплаты таможенных платежей. Эта поправка полностью соответствует поручению Президента о проведении гуманизации уголовного законодательства и значительно улучшила условия для ведения бизнеса в сфере таможенного администрирования. Вместе с тем, в отношении налоговых нарушений такое примечание отсутствует. Кроме того, проведенная гуманизация уголовного законодательства по налоговым нарушениям была проведена частично и коснулась в основном уменьшения размера штрафных санкций и незначительного увеличения порогового уровня, при превышении которого 9 должности или заниматься определенной деятельностью на срок до трех лет. 3. Деяния, предусмотренные частями первой или второй настоящей статьи, совершенные преступной группой либо в особо крупном размере, – наказываются лишением свободы на срок от шести до десяти лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет. должности или заниматься определенной деятельностью на срок до трех лет. 3. Деяния, предусмотренные частями первой или второй настоящей статьи, совершенные преступной группой либо в особо крупном размере, – наказываются лишением свободы на срок от шести до десяти лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет. Примечание. Лицо, добровольно уплатившее сумму недоимки, начисленные пени, сумму штрафов, установленных применяется уголовная ответственность. Сложившаяся в настоящее время правоприменительная практика показывает, что принятые изменения по налоговым нарушениям фактически не привели к значительному улучшению условий для бизнеса в сфере налогообложения и цели, которые преследовала гуманизация уголовного законодательства, не были достигнуты. Это стало следствием следующих проблемных вопросов, с которыми налогоплательщики столкнулись на практике. Во-первых, увеличение размера неуплаченного налога для применения уголовной ответственности до 20 000 МРП (около 37 миллионов тенге или 200 тысяч долларов США) не оказало существенного влияния на деятельность большинства представителей среднего и крупного бизнеса. Средние и крупные предприятия осуществляют значительные налоговые платежи в бюджет 10 законодательством Республики Казахстан, освобождается от уголовной ответственности по части первой настоящей статьи, если в его действиях не содержится состав иного преступления. и в результате даже небольшой ошибки в расчетах или изменения позиции налоговых органов по тому или иному вопросу, возникающие налоговые задолженности намного превышают вышеуказанный размер неуплаченного налога, влекущего уголовную ответственность. Соответственно, гуманизация уголовного законодательства не коснулась большинства средних и крупных предприятий. Во-вторых, статья 222 Уголовного кодекса РК предполагает совершение преступления (т.е. уклонения от уплаты налогов) исключительно с прямым умыслом. Соответственно, неумышленное уклонение от уплаты налогов (например, при арифметической ошибке бухгалтера, либо при спорной интерпретации положений налогового законодательства) не должно рассматриваться в качестве преступления и не должно приводить к уголовной ответственности. Однако на 11 практике органы уголовного преследования и суды не выясняют форму вины, обстоятельства, которые привели к неуплате налогов, и несмотря на отсутствие прямого умысла в действиях налогоплательщиков, продолжают объективно вменять совершение преступления и привлекать должностных лиц таких налогоплательщиков к уголовной ответственности. Это также создает коррупционные предпосылки, поскольку у органов уголовного преследования и судов появляется инструмент давления на бизнес, который оказался должен бюджету из-за неумышленного уклонения от уплаты налогов. Уголовное преследование менеджеров компаний по налоговым спорам отпугивает потенциальных иностранных инвесторов, которые только рассматривают возможные перспективы инвестирования в экономику Казахстана и созданию совместных предприятий. 12 Следует отметить, что конечной целью налогообложения является уплата налогов и других обязательных платежей в бюджет. В Казахстане созданы первоклассные. международного уровня компании, налогоплательщики которых в своем большинстве являются добропорядочными компаниями, которые своевременно оплачивают все необходимые налоги и другие обязательные платежи в бюджет и полностью погашают налоговую задолженность и пеню, если таковые возникают. Более того, законодательство об административных правонарушениях уже содержит крупные штрафные санкции за занижение налоговых платежей в бюджет, которые достигают 50 процентов от начисленной суммы налогов. Таким образом, ущерб для бюджета полностью возмещается и, по нашему мнению, дальнейшее уголовное преследование добропорядочных компаний, 13 оплачивающих налоги и штрафы в бюджет, является нецелесообразным. 14