НАЛОГОВОЕ АДМИНИСТРИРОВАНИЕ КАК БАЗОВОЕ НАПРАВЛЕНИЕ НАЛОГОВОЙ НАУКИ И ПРАКТИКИ

advertisement

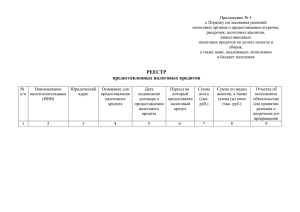

НАЛОГОВОЕ АДМИНИСТРИРОВАНИЕ КАК БАЗОВОЕ НАПРАВЛЕНИЕ НАЛОГОВОЙ НАУКИ И ПРАКТИКИ Миронова Ольга Алексеевна, доктор экономических наук, профессор Ханафеев Фарид Файзрахманович, доктор экономических наук, профессор Экономическая теория Финансы Теории налогов Законодательство РФ о налогах и сборах Теории управления Ключевые разделы базового курса налоги и налогообложение в 1990-2002 годах Историческое развитие и экономическая сущность налогов Налоговая политика государства История и теории налогообложения Налоговая система России: организация и правовые основы Налоговое администрирование Федеральные налоги РФ Региональные налоги РФ Местные налоги РФ Налоговая политика и налоговые реформы Налоговый контроль Налоговое планирование и прогнозирование Учет в системе налогового администрирования Анализ в системе налогового администрирования Налоговый контроль Налоги и налогообложение Налоговые реформы Налогообложение юридических и физических лиц Налогообложение физических лиц Налогообложение субъектов малого бизнеса (специальные налоговые режимы) Отраслевое налогообложение: - налогообложение организаций финансового сектора экономики (банков, страховых компаний и т.д.); - налоговый учет прибыли коммерческих организаций Налоговый менеджмент организаций Дисциплины, выделенные в соответствии с государственным образовательным стандартом второго поколения (2003 год) 2002 г. – Дадашев А.З., Лобанов А.В. Налоговое администрирование в Российской Федерации. – М.: Книжный мир, 2002. – 363 с. 2003 г. – Грунина Д.К. Основы налогового администрирования. М. 2003 Конец 90-х годов – появление термина "администрирование" (управление) в практике деятельности налоговых органов 2002 г. – Проведение круглого стола "Налоговое администрирование как база развития налоговой науки и практики" (Финансовый университет при Правительстве Российской Федерации) 2005 г. – Миронова О.А., Ханафеев Ф.Ф. Налоговое администрирование: учеб. пособие. – М.: Омега-Л, 2005. 2006 г. – Пономарев А.И., Игнатова Т.В. Налоговое администрирование в Российской Федерации: Учеб. пособие. – М.: Финансы и статистика, 2006. – 288 с. 2008 г. – Миронова О.А. Налоговое администрирование: учебник для студентов, обучающихся по специальности "Налоги и налогообложение" / О.А. Миронова, Ф.Ф. Ханафеев. – Издательство "Омега-Л", 2008. – 288 с. 2009 г. – Налоговое администрирование: учебное пособие / кол. авторов; под ред. Л.И. Гончаренко. – М.: КНОРУС, 2009. – 448 с. Экономические категории Финансовые категории Налоговые категории экономическая политика; экономические отношения; экономическая система; экономический потенциал финансовая политика; финансовые отношения; финансовая система; финансовый потенциал налоговая политика; налоговые отношения; налоговая система; налоговый потенциал Налоговая среда – это совокупность налоговых отношений, установление их границ и правил, в которых реализуются государственно-властные полномочия по установлению и сбору налогов в рамках Конституции и законодательства о налогах и сборах и иных нормативно-правовых актов о налогах и сборах. Налоги (объективная экономическая категория) Налоговые теории Внешние факторы Налоговая политика Налоговая система Налогообложение (налоговый процесс) Налоговый механизм Налоговые инструменты Формирование налогового механизма [Налоги и налогообложение. 6-е изд., доп. / Под ред. М.Романовского, О. Врублевской. – СПб.: Питер, 2010. – 528 с.: ил. – С. 30] Внутренние факторы Налоговая политика государства Налоговые отношения Система налоговых органов субъекты налоговых отношений объекты налоговых отношений Налоговая система Законодательная база Система налогов НАЛОГОВАЯ СРЕДА Налоговая среда и ее основные элементы Налоговая политика государства Налоговые отношения Система налоговых органов субъекты налоговых отношений объекты налоговых отношений Система налогов Налоговая система Сфера налогового администрирования Законодательная база Налоговая среда Формирование бюджетов всех уровней Налоговый механизм Сфера налогового администрирования Уровневая система управления налоговыми отношениями (налоговое администрирование) I уровень. Управление налоговыми отношениями в государстве (макроуровень). II уровень. Управление налоговыми отношениями на региональном уровне (мезоуровень). III уровень. Управление налоговыми отношениями между налоговыми органами и конкретными налогоплательщиками (микроуровень). Налоговое администрирование – это система управления налоговыми отношениями в стране, функционирующая на основе законодательной деятельности налоговых органов на всех уровнях. Предметом налогового администрирования являются налоговые отношения, реализуемые ее субъектами (налоговыми органами и налогоплательщиками) под воздействием налоговой политики при помощи методов управления (администрирования). Методом налогового администрирования следует считать совокупность функций (способов) управления (администрирования): налогового планирования, прогнозирования, учета налогоплательщиков и поступающих налогов, анализа и регулирования. Объектами налогового администрирования являются: финансовохозяйственная деятельность налогоплательщиков (юридических и физических лиц), исчисляемые и уплачиваемые налогоплательщиками налоги и сборы, налоговые базы, обеспечивающие возможность получения налоговых доходов и их поступления в бюджеты разных уровней. Объекты налогового администрирования могут быть классифицированы в зависимости от целей и задач, реализуемых в ходе налоговых мероприятий. Методы налогового администрирования Планирование Планирование и прогнозирование налоговых поступлений Учет Учет (регистрация) налогоплательщиков и облагаемого имущества Контроль Налоговый контроль Анализ Анализ Регулирование Регулирование налогообложения Налоговый мониторинг Управление налоговыми отношениями Основные функции управления Управление налоговыми органами Обусловленность методов (функций) налогового администрирования от традиционных функций управления Принципы налогового администрирования 1. Принцип единства налоговой политики и экономики Концептуальные (базовые) 2. Принцип научности 3. Принципы системности и комплексности 4. Принцип приоритета функций управления над структурой налоговых органов 5. Принцип делегирования полномочий 6. Принцип обратной связи 7. Принцип рациональности (экономичности) 8. Принцип мотивации Специальные НАЛОГОВОЕ АДМИНИСТРИРОВАНИЕ НАЛОГОВОЕ ПЛАНИРОВАНИЕ УЧЕТ НАЛОГОПЛАТЕЛЬЩИКОВ НАЛОГОВЫЙ КОНТРОЛЬ АНАЛИЗ РЕГУЛИРОВАНИЕ НАЛОГООБЛОЖЕНИЯ И РАБОТА С НАЛОГОПЛАТЕЛЬЩИКАМИ НАЛОГОВЫЙ МОНИТОРИНГ Функции (методы) налогового администрирования НАЛОГОВОЕ ПЛАНИРОВАНИЕ Планирование и разработка мероприятий по реализации налоговой политики Прогнозирование объемов налоговых поступлений в бюджетную систему Планирование налоговой нагрузки по крупнейшим налогоплательщикам и отраслями экономики Разработка контрольных заданий Определение долевого распределения ставок и льгот * Планирование и координация работ по разработке основных направлений развития налоговых органов УЧЕТ НАЛОГОПЛАТЕЛЬЩИКОВ Регистрация и учет налогоплательщиков Прием и обработка отчетности налогоплательщика Ведение электронного документооборота Формирование статистических форм налоговой отчетности Учет поступления налогов и начисленных сумм *Учет хозяйственной деятельности налоговых органов и формирование отчетности НАЛОГОВЫЙ КОНТРОЛЬ Контроль за соблюдением законодательства о налогах и сборах Предпроверочный анализ Налоговые проверки КамеВыездральные ные Контроль за реализацией материалов проверок и уплатой начисленных санкций Контроль трансфертного ценообразования и сделок между взаимозависимыми лицами *Текущий контроль работы налоговых органов и их структурных подразделений *контроль и оценка деятельности нижестоящих налоговых органов АНАЛИЗ Макроэкономический: Стратегический анализ Анализ международного опыта и практики налогового администрирования Анализ и оценка налогового потенциала территории Микроэкономический: Анализ налоговой нагрузки по отраслям и налогоплательщикам *Анализ и оценка эффективности деятельности налоговых органов *Текущий анализ внутренней отчетности налоговых органов РЕГУЛИРОВАНИЕ НАЛОГООБЛОЖЕНИЯ И РАБОТА С НАЛОГОПЛАТЕЛЬЩИКАМИ Налоговое стимулирование Изменение срока уплаты налога Предоставление отсрочки или рассрочки Предоставление налогового или инвестиционного налогового кредита Оптимизация налоговых ставок Решения о применение налоговых льгот, уменьшении или полном сложении налоговых обязательств Урегулирование налоговых споров с налогоплательщиками Наложение штрафов и обращение в суды *Регулирование и координация деятельности налоговых органов и их структурных подразделений ГЛАВА 1. СТАНОВЛЕНИЕ И ОРГАНИЗАЦИЯ НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ В РОССИИ ГЛАВА 2. СОСТАВ, СТРУКТУРА НАЛОГОВЫХ ОРГАНОВ И СТРАТЕГИЯ РАЗВИТИЯ НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ ГЛАВА 3. ФОРМЫ И МЕТОДЫ НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ ГЛАВА 4. РАБОТА НАЛОГОВЫХ ОРГАНОВ С НАЛОГОПЛАТЕЛЬЩИКАМИ ГЛАВА 5. ФОРМЫ КОНТРОЛЬНОЙ РАБОТЫ НАЛОГОВЫХ ОРГАНОВ И ОТВЕТСТВТЕННОСТЬ НАЛОГОПЛАТЕЛЬЩИКОВ ЗА НАЛОГОВЫЕ ПРАВОНАРУШЕНИЯ ГЛАВА 6. УРЕГУЛИРОВАНИЕ НАЛОГОВЫХ СПОРОВ В СИСТЕМЕ НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ ГЛАВА 7. НАЛОГОВОЕ АДМИНИСТРИРОВАНИЕ КРУПНЕЙШИХ НАЛОГОПЛАТЕЛЬЩИКОВ И КОНСОЛИДИРОВАННЫХ ГРУПП НАЛОГОПЛАТЕЛЬЩИКОВ ГЛАВА 8. НАЛОГОВЫЙ КОНТРОЛЬ ТРАНСФЕРТНОГО ЦЕНООБРАЗОВАНИЯ И СДЕЛОК МЕЖДУ ВЗАИМОЗАВИСИМЫМИ ЛИЦАМИ ГЛАВА 9. НАЛОГОВОЕ АДМИНИСТРИРОВАНИЕ МАЛОГО БИЗНЕСА ГЛАВА 10. ОСОБЕННОСТИ АДМИНИСТРИРОВАНИЯ ИМУЩЕСТВЕННОГО НАЛОГООБЛОЖЕНИЯ ГЛАВА 11. УПРАВЛЕНИЕ НАЛОГОВЫМ ПОТЕНЦИАЛОМ Структура учебника