Тема 2. Оценка налоговой нагрузки на организацию. Этапы и инструменты налогового планирования

реклама

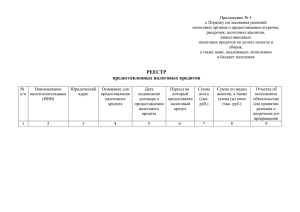

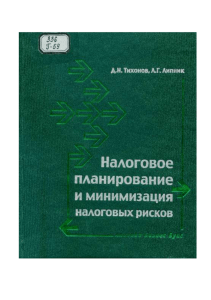

Тема 2. Оценка налоговой нагрузки на организацию. Этапы и инструменты налогового планирования Лекция 5. Налоговая нагрузка: методы расчета и экономическая интерпретация ее уровня. Порядок налогового планирования элементы договорной и учетной политики для целей налогообложения; льготы и освобождения, в т.ч. от исполнения обязанностей уплачивать налоги; основные направления развития бюджетной, налоговой и инвестиционной политики государства, влияющие напрямую на элементы налогов; получение бюджетных ссуд, инвестиционного налогового кредита, налогового кредита, рассрочек и отсрочек по налогам и сборам; размещение бизнеса и органов управления хозяйствующих субъектов в офшорах, в т.ч. в свободных зонах, действующих на территории РФ 10-20% 20-40% 40-60% > 70% потребность в мероприятиях налогового планирования минимальна; потребность в налоговом планировании выражается в регулярных мероприятиях; использование мероприятий налогового планирования обязательно ситуация критическая НП НН = ∙ 100% В + ВД где НН – налоговая нагрузка на организацию; НП – общая сумма всех уплаченных налогов; В – выручка от реализации продукции (работ, услуг); ВД – внереализационные доходы НП ВСС НН = ∙ 100%, ВСС = ОТ + НП + П где НН – налоговая нагрузка на организацию; ВСС – вновь созданная стоимость; НП – все налоговые платежи, уплачиваемые предприятием; П – прибыль ПЧ Пч НН = 1 − =1− П ПЧ + НП′ где НН – налоговая нагрузка на организацию; ПЧ – чистая прибыль, остающаяся в распоряжении предприятия; П – прибыль предприятия, если бы оно не уплачивало налоговые платежи и сборы; НП′ – налоговые платежи и сборы, уплачиваемые предприятием, за исключением косвенных налогов анализ хозяйственной деятельности; определение основных налоговых проблем; поиск путей решения налоговых проблем; разработка и планирование налоговых схем; подготовка и реализация налоговых схем; включение результатов реализации налоговых схем в отчетность и ожидание реакции контрольных органов. при планировании деятельности предприятия на следующий год; при подготовке крупных сделок; при планировании инвестиций и создании нового бизнеса; при оценке стоимости бизнеса и его будущей доходности. планируемые показатели для расчета налогооблагаемой базы; положения налогового законодательства; прочие данные 1. 2. 3. 4. План налоговых начислений организации на планируемый период; План налоговых платежей организации на налоговый период; Отчетная информация о движении налоговой задолженности; Информация о доначисленных суммах налогов, пеней и штрафов, по которым ведется судебное разбирательство