Практическая задача относительно ЕНВД

реклама

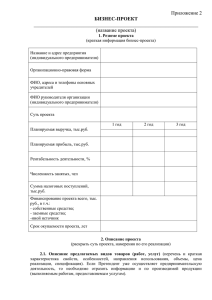

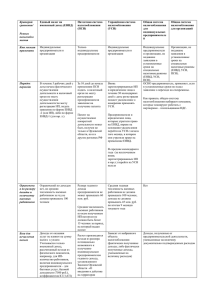

Налоговое право Российской Федерации План вебинара № 5: Решение практической задачи относительно УСН; Решение практической задачи относительно ЕНВД; Исчисление налога по патентной системе налогообложения. Единый сельскохозяйственный Упрощенная система налогообложени я налог Специальные налоговые режимы Патентная система налогообложения Единый налог на вмененный доход Система налогообложения при выполнении соглашения о разделе продукции Практическая задача относительно УСН ООО «Альфа» с 1 января текущего года применяет УСН («Альфа» зарегистрирована на территории г. Томска). Объектом налогообложения являются доходы, уменьшенные на величину расходов. За первый квартал текущего налогового периода доходы составили 350000 руб. , материальные расходы- 120 000 руб. Безвозмездно получено оборудование стоимостью 50 тыс. руб. Кроме того, внесены взносы на обязательное страхование в сумме 29 тыс. руб. Убыток по итогам деятельности за предыдущий налоговый период составил 24 тыс. руб. Исчислите сумму налога, подлежащую уплате ООО «Альфа». Каким образом осуществляется выбор объекта налогообложения? Определение объекта налогообложения по УСН • Объект налога - доходы, уменьшенные на величину расходов. Выбор объекта налогообложения по УСН: осуществляется самим налогоплательщиком. Объект может быть изменен с начала налогового периода (налоговым периодом по УСН признается календарный год), если налогоплательщик уведомит об этом налоговый орган до 31 декабря года, предшествующего году, в котором налогоплательщик предлагает изменить объект налогообложения (ст. 346.14 НК РФ). Доходы и расходы ООО «Альфа» Доходы: • За первый квартал – 350 000 руб.; • безвозмездно полученное оборудование – 50 000 руб. (В ст. 346.15 НК РФ закреплено, что внереализационнные доходы определяются в соответствии со ст. 250 НК РФ. Согласно ст. 250 НК РФ внереализационными доходами признаются доходы в виде безвозмездно полученного имущества, работ, услуг или имущественных прав). Расходы: • Материальные расходы – 120 000 руб. (пп. 5 п. 1 ст. 346.16 НК РФ); • взносы на обязательное страхование – 29 000 руб. (пп. 7 п. 1 ст. 346.16 НК РФ). При этом, согласно ст. 346.21 НК РФ сумма налога (авансовых платежей по налогу) не может быть уменьшена на сумму взносов на обязательное страхование более чем на 50 %. Определение налоговой базы по УСН Налоговая база - денежное выражение доходов, уменьшенных на величину расходов (п. 2 ст. 346.18 НК РФ). При определении налоговой базы доходы и расходы определяются нарастающим итогом с начала налогового периода. Налогоплательщик, использующий в качестве объекта налогообложения доходы, уменьшенные на величину расходов, вправе уменьшить исчисленную по итогам налогового периода налоговую базу на сумму убытка, полученного по итогам предыдущих налоговых периодов, в которых налогоплательщик применял упрощенную систему налогообложения и использовал в качестве объекта налогообложения доходы, уменьшенные на величину расходов. Убыток, полученный налогоплательщиком при применении иных режимов налогообложения, не принимается при переходе на упрощенную систему налогообложения. Таким образом, ООО «Альфа» не вправе уменьшить налоговую базу на убыток по итогам деятельности за предыдущий налоговый период в размере 24 тыс. руб., так как данная организация перешла на УСН с 1 января года (то есть только с этого налогового периода). Налоговые ставки по УСН Согласно п. 2 ст. 346.20 НК РФ в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15 процентов. Законами субъектов Российской Федерации могут быть установлены дифференцированные ставки (от 5 до 15 %) в зависимости от категорий налогоплательщиков. Предположим, что ООО «Альфа» осуществляет производство пищевых продуктов. Так как ООО «Альфа» зарегистрирована на территории г. Томска, то в соответствии с Законом Томской области от 27.09.2012 № 551 для организаций, применяющих УСН и осуществляющих производство пищевых продуктов, устанавливается ставка в размере 7,5 %. Исчисление налога по УСН Налог (авансовый платеж) = НБ х ставку Авансовый платеж = ((350 000 + 50 000) – (120 000 + 29 000)) х 7,5 % = 18 825 тыс. руб. Авансовый платеж уплачивается по итогам отчетного периода не позднее 25 числа месяца, следующего за истекшим отчетным периодом. Налог уплачивается не позднее 31 марта года, следующего за истекшим налоговым периодом (для организаций). Практическая задача относительно ЕНВД В собственности индивидуального предпринимателя (режим налогообложения предпринимателя –ЕНВД) находится 2 автобуса мощностью 150 л.с. Он осуществляет автотранспортные услуги по перевозке пассажиров в г. Томске ежедневно без выходных. В штате индивидуального предпринимателя работают 2 водителя и 2 кондуктора (предприниматель осуществляет уплату страховых взносов за 1 налоговый период в размере 5 тыс. рублей). Стабильный доход предпринимателя за налоговый период составляет 180 тыс. рублей. Рассчитайте сумму единого налога на вмененный доход, уплату которого осуществляет индивидуальный предприниматель? Определения элементов налога • Объект налога: вмененный доход предпринимателя (потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности условий, непосредственно влияющий на получение указанного дохода и используемый для расчета величины единого налога по установленной ставке) (ст. 346.27 НК РФ). • Налоговая база: величина вмененного дохода, рассчитываемая по формуле: БД х ФП х К1 х К2 х КД1 КД • Налоговая ставка: 15 %. • Налоговый период: квартал. • Согласно пп.1 п.2 ст. 345.32 НК РФ сумма налога может быть уменьшена на величину страховых взносов (то есть на 5 тыс. руб.) Определение элементов ЕНВД ЕНВД= БД х ФП х К1 х К2 х 15 % БД = 1500 руб. (ст. 346.29 НК РФ); ФП – количество посадочных мест (ст. 346.29 НК РФ). Согласно Письму Минфина РФ № 03-11-11/112 от 16.06.2009 г. в автотранспортном средстве, предназначенном для перевозки пассажиров, количество посадочных мест в целях применения ЕНВД определяется как количество мест для сидения (в автобусе ПАЗ 22 посадочных места). К1 – устанавливаемый на календарный год коэффициентдефлятор. Согласно Приказу Минэкономразвития РФ от 29.10.2014 г. № 685 на 2015 г. он равен 1,798. К2 – корректирующий коэффициент, устанавливаемый представительными органами местного самоуправления. В г. Томске в 2015 г. К2 для такого вида деятельности, как осуществление перевозки пассажиров автотранспортом свыше 4-х посадочных мест равен 0,50 (Решение Думы города Томска от 30.10.2007 № 654) Исчисление ЕНВД ЕНВД = БД х ФП х К1 х К2 х 15 % ЕНВД = 1500 х 22 х 1,798 х 0,5 х 15% = 4 450,05 руб. (вычислили сумму налога по формуле за 1 месяц). Так как в отчетном квартале 3 месяца и предприниматель осуществляет деятельность без выходных, следовательно, сумма налога за отчетный квартал составляет 13 350,15 руб. Сумму ЕНВД можно уменьшить на сумму страховых взносов: 13 350,15 – 5 000 = 8 350,15 руб. Необходимо отметить, что ИП осуществляет деятельность по перевозки пассажиров, используя 2 автобуса. Практическая задача относительно патентной системы налогообложения Индивидуальный предприниматель на ремонт мебели получил патент сроком на 8 месяцев. Свою предпринимательскую деятельность он осуществляет в г. Томске. Рассчитайте сумму налога, которую заплатит предприниматель. Определите налоговый период и налоговую базу в данном случае. Какой порядок и сроки уплаты налога? Определение элементов налога по ПСН Объектом налогообложения (ст. 346.47 НК РФ) признается потенциально возможный к получению годовой доход индивидуального предпринимателя по виду предпринимательской деятельности (ремонт мебели). Налоговая база (ст. 346.48 НК РФ) определяется как денежное выражение потенциально возможного к получению индивидуальным предпринимателем годового дохода. Налоговым периодом (ст. 346.49 НК РФ) признается календарный год. Если патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент (8 месяцев). Налоговая ставка (ст. 346.50 НК РФ) устанавливается в размере 6%. Порядок исчисления и уплаты налога Налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. В случае получения индивидуальным предпринимателем патента на срок менее 12 месяцев налог рассчитывается путем деления размера потенциально возможного к получению предпринимателем годового дохода на 12 месяцев и умножения полученного результата на количество месяцев срока, на который выдан патент. Индивидуальный предприниматель производит уплату налога по месту постановки на учет в налоговом органе. Если патент получен на срок от 6 месяцев до календарного года: • в размере 1/3 суммы налога в срок не позднее 90 дней после начала действия патента; • в размере 2/3 суммы налога в срок не позднее срока окончания действия патента. Налоговая декларация (ст. 346.52 НК РФ) по налогу, уплачиваемому в связи с применением ПСН, в налоговые органы не представляется. Исчисление налога по ПСН Предположим, что предприниматель для осуществления ремонта мебели нанял 3 работника. Согласно Закону Томской области от 9.11.2012 г. № 199-ОЗ при средней численности наемных работников до 5 размер потенциального возможного к получению годового дохода на территории г. Томска составляет 450 000 руб. Так как предприниматель получил патент сроком на 8 месяцев, то 450 000 руб. х 8/ 12 = 300 000 руб. Налог по ПСН = 300 000 руб. Х 6 % = 18 000 руб. Спасибо за внимание!