Презентация_ЛК8

реклама

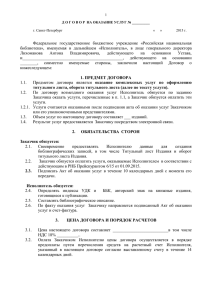

Финансовые инструменты 1. Сущность, виды и классификация финансовых инструментов 2.Первичные финансовые инструменты • Финансовый инструмент (согласно МСФО) – любой договор, в результате которого одновременно возникают финансовый актив у одной компании и финансовое обязательство или долевой инструмент – у другой. Существуют три основные категории финансовых инструментов: 1. денежные средства: средства в кассе и на расчетном счете, валюта; 2. кредитные инструменты: облигации, кредиты, депозиты; 3. способы участия в уставном капитале: акции и паи. Дж. Финнерти (John Finnerty) определяет финансовый инжиниринг следующим образом: «Финансовый инжиниринг включает проектирование, разработку и приложение инновационных финансовых инструментов и процессов, а также творческий поиск новых подходов к решению проблем в области финансов». • Договор – соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей. Заключение договора предполагает принятие на себя его сторонами определенных обязательств. Обязательства возникают по одному из трех оснований: закон, договор, деликт. • В случае закона обязательство возникает как необходимость следования предписаниям законодательства (например, обязанность оплачивать налоги). При этом волеизъявление лица, на которого законом возлагается обязательство не принимается во внимание (фирма обязана платить налоги независимо от желания ее собственников и администрации). • В случае договора, главенствующим является волеизъявление сторон, участвующих в договоре. При этом никто не вправе принудить любую из этих сторон к участию в договоре. • В случае деликта обязательство возникает вследствие причиненного вреда. Деликт – это правонарушение, преступление Финансовые активы могут включать в себя: 1. денежные средства (т. е. средства в кассе, расчетные, валютные и специальные счета), 2. договорное право требования денежных средств или другого финансового актива от другой компании (например, дебиторская задолженность), 3. договорное право на обмен финансовых инструментов с другой компанией на потенциально выгодных условиях (например, опцион на акции, приведенный в балансе его держателя), 4. долевой инструмент другой компании (т. е. акции, паи). Финансовое обязательство – любая обязанность по договору: 1. предоставить денежные средства или иной финансовый актив другой компании (например, кредиторская задолженность); 2. обменять финансовые инструменты с другой компанией на потенциально невыгодных условиях (например, опцион на акции, приведенный в балансе его эмитента • Долевой инструмент – способ участия в капитале (уставном фонде) хозяйствующего субъекта. Помимо долевых инструментов, в инвестиционном процессе исключительно важную роль играют долговые финансовые инструменты (кредиты, займы, облигации), имеющие специфические имущественноправовые последствия для эмитентов (кредиторов) и держателей (заемщиков). Финансовые инструменты подразделяются на первичные и производные (иногда их называют вторичными или деривативами). Кредитный договор Договор займа Договор банковского счета Договор финансирования под уступку денежного требования первичные Договор лизинга Договор поручительства, банковской гарантии Долевые инструменты и деньги Финансовые Форвардные контракты Фьючерсы Опционы и варранты производные Своп сделки Сделки РЕПО Депозитарные расписки Классификация финансовых инструментов И др. Первичные финансовые инструменты, по определению предусматривают покупкупродажу или поставку-получение некоторого финансового актива, в результате чего возникают взаимные финансовые требования В качестве финансового актива могут выступать денежные средства, ценные бумаги, дебиторская задолженность и др. • Кредитный договор представляет собой особый договор займа, когда кредитором выступает банк или иная кредитная организация. • Кредитный договор заключается в письменной форме, предметом договора могут быть деньги, обязательным элементом договора является условие о процентах за пользование кредитом. • Договор займа- в соответствии со ст. 807 ГК РФ по договору займа одна сторона (заимодатель) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодателю такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества • Договор банковского вклада, согласно ст. 834 ГК РФ по договору банковского вклада (депозита) одна сторона (банк), принявшая поступившую от другой стороны (вкладчика), поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренных договором банковского вклада. • Договор банковского счета, согласно ст. 845 ГК РФ по договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету. • Договор финансирования под уступку денежного требования (факторинг). По договору факторинга одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование (ст. 824 ГК РФ). Существует большое количество разновидностей факторинговых услуг, отличающихся друг от друга прежде всего степенью риска, который принимает на себя факторинговая компания Факторинг с регрессом – вид факторинга, при котором фактор приобретает у клиента право на все суммы, причитающиеся от должника. (клиент переуступивший долг, обязан возместить фактору недостающие денежные средства). Факторинг без регресса – вид факторинга, при котором фактор приобретает у клиента право на все суммы, причитающиеся от должника. (При невозможности взыскания с должника сумм в полном объёме факторинговая компания потерпит убытки) Факторинг бывает открытым (с уведомлением дебитора об уступке) и закрытым (без уведомления). Факторинг бывает реальным (денежное требование существует на момент подписания договора) и консесуальным (денежное требование возникнет в будущем). • Договор финансовой аренды (лизинга), Согласно ст. 665 ГК РФ по договору лизинга арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца, и предоставить арендатору это имущество за плату во временное владение и пользование. Лизингополучатель Банк (предприятие) Страховая компания 3. Погашение кредита 5 лизинговые платежи Страхование 1.Оформление оборудования кредита Производитель (продавец оборудования) 2. Покупка и оплата оборудования 4 Передача оборудования в лейзинг Лизингодатель (лизинговая компания) Рис.23. Схема взаимодействия лизинговых отношений 3.Страх ование оборуд ования Выделяются следующие основные виды лизинга : оперативный лизинг – практически не отличается по условиям от долгосрочной аренды – имущество передается лизингополучателю на срок, существенно меньше нормативного срока службы оборудования (обычно 2–6 лет); финансовый лизинг – существенно отличается от аренды имущества: срок лизинга соответствует сроку службы оборудования, вся стоимость оборудования возмещается лизингодателю в течении срока лизинга; • возвратный лизинг – собственник оборудования или иного имущества продает свое имущество банку или лизинговой компании, а затем сам арендует у них свое имущество. Цель операции – получить денежные средства от продажи имущества и за счет них погасить свои долги Договоры поручительства и банковской гарантии. Общим в характеристике вышеуказанных договоров является то, что в результате их исполнения происходит изменение непосредственно в активах и обязательствах контрагентов По договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или частично. (ст. 361 ГК РФ) • В силу банковской гарантии банк, или иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару), в соответствии с условиями даваемого гарантом обязательства, денежную сумму по представлении бенефициаром письменного требования о ее уплате (ст. 368 ГК РФ). • Долевые инструменты и деньги. Если ранее долевые инструменты и деньги квалифицировались как финансовые инструменты, то их относят к финансовым активам. Причина – в неоднозначности определения этих категорий. С одной стороны, мы имеем дело с договорами: • 1)в случае долевого инструмента (например, акции) – это договор между держателем акции и ее эмитентом; • 2) в случае денег – имеем договор между собственником денежных знаков и государством.