МСФО проблемы и перспективы

реклама

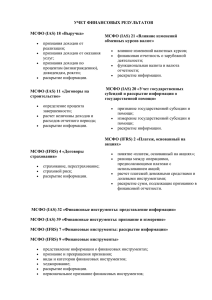

МСФО проблемы и перспективы Сочи 2014. сентябрь Новое в МСФО в 2014 году внесены изменения в 10 стандартов вступило в силу новое разъяснение КРМФО МСФО (IAS) 12 «Налоги на прибыль» МСФО (IAS) 27 «Отдельная финансовая отчетность» МСФО (IFRS) 9 «Финансовые инструменты» МСФО (IFRS) 15 «Выручка по договорам с клиентами» МСФО (IFRS) 10 «Консолидированная финансовая отчетность» и МСФО (IAS) 28 «Инвестиции в ассоциированные и совместные предприятия». МСФО (IFRS) 11 «Совместная деятельность» МСФО (IAS) 32 «Финансовые инструменты: представление информации» и МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации» МСФО (IAS) 36 «Обесценение активов КРМФО (IFRIC) 21 Учет государственных сборов Проект изменений к МСФО (IAS) 12 «Налоги на прибыль» нереализованные убытки по долговым инструментам, оцениваемым по справедливой стоимости и по себестоимости для целей налогообложения, порождают вычитаемые временные разницы независимо от того, как держатель долгового инструмента планирует восстановить балансовую стоимость долгового инструмента – путем продажи или использования; балансовая стоимость актива не ограничивается оценкой вероятной в будущем налогооблагаемой прибыли; оценка будущей налогооблагаемой прибыли не включает налоговые вычеты, возникающие в результате сторнирования вычитаемых временных разниц; предприятие оценивает отложенный налоговый актив вместе с другими отложенными налоговыми активами того же типа. Проект предлагает ограничить ретроспективное применение изменений для компаний, уже применяющих МСФО. изменения в МСФО (IAS) 27 «Отдельная финансовая отчетность» Разрешено использовать долевой метод для учета инвестиций в дочерние, совместные и зависимые компании МСФО (IFRS) 9 «Финансовые инструменты» - окончательная версия Классификация и оценка Обесценение. Учет хеджирования. Собственные кредитные риски новый стандарт по выручке МСФО (IFRS) 15 «Выручка по договорам с клиентами» Основной принцип нового стандарта заключается в том, что признание выручки отражает передачу товара или услуг потребителю в размере ожидаемой платы за данный товар или услугу. Кроме того, стандарт расширяет перечень раскрытий информации о выручке, уточняет некоторые понятия, которым ранее не уделялось внимание (например, выручка от оказания услуг и внесение изменений в договоры), а также усовершенствует руководство по учету многокомпонентных сделок. новый стандарт по выручке МСФО (IFRS) 15 «Выручка по договорам с клиентами» единая, модель, которая будет применяться ко всем договорам с клиентами. Модель включает пять шагов: определение договора с заказчиком; определение обязательств по договору (обязательства к исполнению); определение цены сделки; распределение цены между обязательствами по договору; признание выручки при исполнении договорных обязательств (единовременно или в течение времени). В новом стандарте подробно расписано, когда доход следует признавать единовременно, а когда в течение периода. Стандарт также содержит руководство в отношении учета и отражения стоимости исполнения и получения договора, в том числе обстоятельства, при которых такие расходы должны капитализироваться. Затраты, которые не отвечают критериям, должны учитываться по мере возникновения. Поправки в МСФО (IFRS) 10 «Консолидированная финансовая отчетность» и МСФО (IAS) 28 «Инвестиции в ассоциированные и совместные предприятия». освобождение от подготовки консолидированной финансовой отчетности инвестиционных организаций Освобождение в случае предоставления дочерним обществом услуг, которые относятся к инвестиционной деятельности материнской компании те фонды, которые подпадут под действие этих изменений, будут оценивать по справедливой стоимости все свои инвестиции, в том числе контролируемые. применение неинвестиционной компанией метода долевого участия. Поправки к МСФО (IAS) 16 и МСФО (IAS) 38 в отношении амортизации метод начисления амортизации на основе выручки, получаемой в результате деятельности с использованием актива, является неприемлемым снижение ожидаемых будущих цен продажи может свидетельствовать о более высоком показателе потребления будущих экономических выгод, заключенных в активе Поправки к МСФО (IFRS) 11 «Совместная деятельность» приобретатель долей когда такая деятельность является отдельным бизнесом должен: оценивать большинство идентифицируемых активов и обязательств по справедливой стоимости; списывать связанные с приобретением расходы (за исключением расходов на финансирование); признавать отложенные налоги; признавать гудвил; проводить тест на обесценение для единиц, генерирующих денежные средства, к которым был отнесен гудвил; раскрывать информацию, имеющую отношение к объединению бизнеса. МСФО (IAS) 32 «Финансовые инструменты: представление информации» и МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации» разъяснения относительно права зачета финансовых активов и финансовых обязательств в отчете о финансовом положении право зачета должно существовать на текущий момент, то есть не зависеть от будущих событий должно быть юридически действительным для всех контрагентов в ходе обычной деятельности, а также в случае невыполнения обязательств, неплатежеспособности или банкротства раскрытия информации в соответствии с требованиями МСФО (IAS) 36 «Обесценение активов отменено требование раскрытия информации о возмещаемой сумме, если генерирующая единица (ЕГДС) содержит гудвил или нематериальные активы с неопределенным сроком службы, но при этом обесценение не возникло; включено требование раскрытия информации о возмещаемой сумме актива или ЕГДС в случае признания или пересмотра убытка от обесценения; включено требование подробного раскрытия информации о том, как была проведена оценка по справедливой стоимости за вычетом затрат на выбытие в случае признания убытка от обесценения или его сторнирования. «Учет государственных сборов по КРМФО (IFRIC) 21» признание обязательства позже, чем принято в настоящее время, в частности если сборы зависят от обстоятельств на конкретную дату Обязывающим является событие, которое определяется законодательством как событие, приводящее к обязательству по уплате сбора. Обязательство по уплате сбора признается при возникновении обязывающего события Событие может возникать в определенный момент или постепенно в течение какого-то времени Вывод – в условной оценке оценочного обязательства по предстоящим отпускам отчисления на обязательное социальное страхование учитываться не должны Основные принципы и различия в учете МСФО РсБУ Достоверное представление Непрерывность деятельности. Принцип начисления. Существенность и агрегирование. Взаимозачет. Сопоставимость информации. Последовательность в представлении допущение имущественной обособленности, допущение непрерывности деятельности, допущение последовательности применения учетной политики, допущение временной определенности фактов хозяйственной деятельности МСФО как организация http://www.ifrs.org Этапы принятия стандарта по Договорам страхования 2004 – IFRS 4 Договоры страхования фаза 1 2007, май – документ для обсуждения – взгляд на договоры страхования 2010, июль – Проект стандарта ( Exposure Draft ) Договоры страхования 2013, июнь – пересмотренный проект стандарта Договоры страхования ( обсуждение до октября 2013 2014 – стадия выработки решений по отдельным нерешенным вопросам 2015 – опубликование стандарта ( окончание фазы 2) 2017 – обязательно к применению Информационное письмо ФСФР России от 21.03.2013 N 13-ДП-12/9549 "О Методических рекомендациях по составлению страховыми организациями консолидированной финансовой отчетности за 2012 год в соответствии с Международными стандартами финансовой отчетности" Приложение. Методические рекомендации по составлению страховыми организациями консолидированной финансовой отчетности за 2012 год в соответствии с Международными стандартами финансовой отчетности I. Общие положения II. Первое применение МСФО III. МСФО (IFRS) 4 "Договоры страхования" IV. Страховые обязательства (страховые резервы) V. Размещение средств VI. Представление отдельных статей в отчетности страховых организаций VII. Консолидированная отчетность Приложение N 1. Рекомендуемые образцы форм консолидированной финансовой отчетности страховых организаций Приложение N 2. Выдержки из основ для выводов по МСФО (IFRS) 4 "Договоры страхования" (неофициальный перевод с английского языка) Приложение N 3. Выдержки из руководства по применению МСФО (IFRS) 4 "Договоры страхования" (неофициальный перевод с английского языка) Методические рекомендации по составлению страховыми организациями консолидированной финансовой отчетности в соответствии с Международными стандартами финансовой отчетности" Использование существующей учетной политики и с учетом отдельных изменений, а именно: 1) временное освобождение от применения некоторых существующих стандартов; 2) введение пяти обязательных конкретных требований: а) запрет на признание стабилизационных резервов в составе страховых обязательств; б) проведение проверки адекватности страховых обязательств; в) условия прекращения признания страхового обязательства; г) запрет на осуществление зачета в отношении страхового обязательства и активов, связанных с перестрахованием; д) проведение теста на обесценение активов перестрахования; 3) запрет на введение некоторых подходов, если они не применялись страховщиком ранее (применение неединообразной учетной политики в отношении страховщиков, подлежащих консолидации, запрет на признание договоров финансовой гарантии договорами страхования). Информационное письмо ФСФР России от 21.03.2013 N 13-ДП-12/9549 "О Методических рекомендациях по составлению страховыми организациями консолидированной финансовой отчетности за 2012 год в соответствии МСФО" МСФО (IFRS) 4 "Договоры страхования" Не признаются договорами страхования, в частности: ОМС ДМС без значительного риска Страхование жизни на дожитие Страхование предпринимательского риска если нет неблагоприятных последствий Система перестрахования на базе фронтирования Информационное письмо ФСФР России от 21.03.2013 N 13-ДП-12/9549 "О Методических рекомендациях по составлению страховыми организациями консолидированной финансовой отчетности за 2012 год в соответствии МСФО МСФО (IFRS) 4 "Договоры страхования" Признание премий – последняя из дат 1.дата заключения договора страхования; 2. дата возникновения ответственности страховщика по заключенному договору страхования, вытекающей из его условий (дата начала страхования). По заключенному и оплаченному договору страхования период ответственности наступает в следующем отчетном периоде. По правилам российского бухгалтерского учета премия признается доходом в период заключения договора, по МСФО - в период перехода страхового риска. Информационное письмо ФСФР России от 21.03.2013 N 13-ДП-12/9549 "О Методических рекомендациях по составлению страховыми организациями консолидированной финансовой отчетности за 2012 год в соответствии МСФО" МСФО (IFRS) 4 "Договоры страхования" Страховая выплата признается когда обязательство перед выгодоприобретателями исполнено путем оплаты денежными средствами, предоставлением возмещения в натуральной форме, оплатой медицинских услуг и т.д. Информационное письмо ФСФР России от 21.03.2013 N 13-ДП-12/9549 "О Методических рекомендациях по составлению страховыми организациями консолидированной финансовой отчетности за 2012 год в соответствии МСФО" МСФО (IFRS) 4 "Договоры страхования" Под аквизиционными затратами понимаются затраты, связанные с заключением договоров страхования. К прямым аквизиционным затратам относятся уплачиваемые вознаграждения и комиссии, стоимость составления договоров, оплата услуг страховых посредников, иные аналогичные расходы. К косвенным аквизиционным затратам относятся затраты на привлечение клиентов, административные расходы подразделений, осуществляющих поиск, привлечение клиентов, офисов и отделов продаж и тому подобные расходы. В отношении аквизиционных затрат в пунктах BC116 - BC119 Основ для выводов указано, что МСФО не запрещают и не требуют отсрочки признания аквизиционных затрат. Поэтому страховщик может использовать ту учетную политику, которой он придерживался до перехода на МСФО. Информационное письмо ФСФР России от 21.03.2013 N 13-ДП-12/9549 "О Методических рекомендациях по составлению страховыми организациями консолидированной финансовой отчетности за 2012 год в соответствии МСФО" МСФО (IFRS) 4 "Договоры страхования" В случае обесценения актива, связанного с перестрахованием, убыток отражается в отчете о совокупном доходе для целей МСФО (далее - ОСП), и на эту сумму уменьшается балансовая стоимость актива. Обесценение активов признается: 1) существует объективное свидетельство, возникшее в результате события, которое произошло после первоначального признания актива, связанного с перестрахованием, что цедент может не получить все причитающиеся ему суммы по условиям договора; и 2) влияние такого события на суммы, которые будут получены цедентом от перестраховщика, можно надежно оценить. Примером объективного свидетельства возможности не получить суммы от перестраховщика, признанные как активы цедента, является отзыв у перестраховщика лицензии на право осуществления перестраховочной деятельности, признаки банкротства, существенные и необоснованные задержки в перечислении текущих платежей. Проверка адекватности страховых обязательств Расчет РНР – резерв неистекшего риска Формируется для иного страхования чем жизнь, если РНП не достаточно Для страхования жизни – если будущая оценка выплат больше текущей стоимости резервов Возможные трансформационные корректировки ( начало) Пересчет УК, сформированного до 2003 года Списание стабрезерва в нераспределенную прибыль Списание фонда предупредительных мероприятий в нераспределенную прибыль Признание малоценных ОС как ОС Начисление амортизации по ОС, признанным как ОС из малоценных - ОФС, ОСД Перенос затрат по счету 08 как ОС Перенос расходов, которые относятся к текущему году, а отражены в следующем году Перенос затрат на лицензии в НМА Признание РБП текущими расходами Признание полученных суброгаций в момент выплаты - ОСД Признание доходов от абандона в момент выплаты - ОСД Перенос премий, период страхования по которым не начался, на следующий период Соответствующие премиям, указанным выше, корректировки премий по исходящему перестрахованию Соответствующие премиям, указанным выше, корректировки начисленных вознаграждений за заключение договоров страхования Перенос возвратов премий из выплат в отдельную позицию - ОСД Исключение возвратов премий из журнала убытков для пересчета резервов Перенос списанных на убытки неполученных премий в уменьшение этих премий Возможные трансформационные корректировки (окончание) Пересчет резервов Ретроспективный анализ РЗУ - суммы выплат Сопоставление расходов на урегулирование и реальных расходов. Пересчет расходов на урегулирование в составе резерва Ретроспрективный анализ РПНУ Анализ достаточности РНП - сравнение тарифов Доначисление резервов Дисконтирование дебиторской задолженности,срок существования которых превышает 1 год Создание резерва по сомнительным долгам Перенос краткосрочных депозитов ( до 3х месяцев) в денежные эквиваленты Дисконтирование финансовых активов, срок существования которых превышает 1 год Выделение ЦБ, удерживаемых до погашения Классификация остальных финансовых активов как оцениваемых по справедливой стоимости через прибыль или убыток Признание объектов, полученных по лизингу, в балансе лизингополучателя Рекласс начисленных процентов, дохода по депозитам с дебиторки на счет денежных средств Признание накопленного дохода по депозитам, ценным бумагам на счетах финансовых вложений ОНА по финансовым вложениям Списание ОНА и ОНО по РСБУ Начисление ОНА и ОНО по МСФО Начисление резерва под отпуска на / формирование оценочного обязательства под отпуска на конец 2012 года ОНА по отпускам Списание расходов будущих периодов на переходящие отпуска в текущие расходы Пересчет статей капитала (IAS) 29 «Финансовая отчетность в условиях гиперинфляции» до 2003 года российская экономика считалась гиперинфляционной Все составляющие акционерного капитала с момента их оплаты или накопления в фондах рассматриваются как неденежные. Неденежные активы и обязательства пересчитываются с учетом покупательной способности денежной единицы на отчетную дату. Пересчет ведется на основе увеличения общего индекса цен за период с даты совершения операции, когда актив или обязательство возникло, до отчетной даты. Когда компания впервые применяет МСФО (IAS) 29, все неденежные статьи бухгалтерского баланса, за исключением нераспределенной прибыли, пересчитываются с помощью общего индекса цен с соответствующих дат возникновения этих статей. Пересчитанная величина нераспределенной прибыли, за минусом прибыли отчетного года, является балансирующей величиной, получаемой в результате пересчета всех остальных статей бухгалтерского баланса на начало отчетного периода. Информационное письмо ФСФР России от 21.03.2013 N 13-ДП-12/9549 "О Методических рекомендациях по составлению страховыми организациями консолидированной финансовой отчетности за 2012 год в соответствии МСФО" МСФО (IFRS) 4 "Договоры страхования" Не признаются договорами страхования, в частности: ОМС ДМС без значительного риска Страхование жизни на дожитие Страхование предпринимательского риска если нет неблагоприятных последствий Система перестрахования на базе фронтирования Информационное письмо ФСФР России от 21.03.2013 N 13-ДП-12/9549 "О Методических рекомендациях по составлению страховыми организациями консолидированной финансовой отчетности за 2012 год в соответствии МСФО МСФО (IFRS) 4 "Договоры страхования" Признание премий – последняя из дат 1.дата заключения договора страхования; 2. дата возникновения ответственности страховщика по заключенному договору страхования, вытекающей из его условий (дата начала страхования). По заключенному и оплаченному договору страхования период ответственности наступает в следующем отчетном периоде. По правилам российского бухгалтерского учета премия признается доходом в период заключения договора, по МСФО - в период перехода страхового риска. Информационное письмо ФСФР России от 21.03.2013 N 13-ДП-12/9549 "О Методических рекомендациях по составлению страховыми организациями консолидированной финансовой отчетности за 2012 год в соответствии МСФО" МСФО (IFRS) 4 "Договоры страхования" Страховая выплата признается когда обязательство перед выгодоприобретателями исполнено путем оплаты денежными средствами, предоставлением возмещения в натуральной форме, оплатой медицинских услуг и т.д. Информационное письмо ФСФР России от 21.03.2013 N 13-ДП-12/9549 "О Методических рекомендациях по составлению страховыми организациями консолидированной финансовой отчетности за 2012 год в соответствии МСФО" МСФО (IFRS) 4 "Договоры страхования" Под аквизиционными затратами понимаются затраты, связанные с заключением договоров страхования. К прямым аквизиционным затратам относятся уплачиваемые вознаграждения и комиссии, стоимость составления договоров, оплата услуг страховых посредников, иные аналогичные расходы. К косвенным аквизиционным затратам относятся затраты на привлечение клиентов, административные расходы подразделений, осуществляющих поиск, привлечение клиентов, офисов и отделов продаж и тому подобные расходы. В отношении аквизиционных затрат в пунктах BC116 - BC119 Основ для выводов указано, что МСФО не запрещают и не требуют отсрочки признания аквизиционных затрат. Поэтому страховщик может использовать ту учетную политику, которой он придерживался до перехода на МСФО. Информационное письмо ФСФР России от 21.03.2013 N 13-ДП-12/9549 "О Методических рекомендациях по составлению страховыми организациями консолидированной финансовой отчетности за 2012 год в соответствии МСФО" МСФО (IFRS) 4 "Договоры страхования" В случае обесценения актива, связанного с перестрахованием, убыток отражается в отчете о совокупном доходе для целей МСФО (далее - ОСП), и на эту сумму уменьшается балансовая стоимость актива. Обесценение активов признается: 1) существует объективное свидетельство, возникшее в результате события, которое произошло после первоначального признания актива, связанного с перестрахованием, что цедент может не получить все причитающиеся ему суммы по условиям договора; и 2) влияние такого события на суммы, которые будут получены цедентом от перестраховщика, можно надежно оценить. Примером объективного свидетельства возможности не получить суммы от перестраховщика, признанные как активы цедента, является отзыв у перестраховщика лицензии на право осуществления перестраховочной деятельности, признаки банкротства, существенные и необоснованные задержки в перечислении текущих платежей. Проверка адекватности страховых обязательств Расчет РНР – резерв неистекшего риска Формируется для иного страхования чем жизнь, если РНП не достаточно Для страхования жизни – если будущая оценка выплат больше текущей стоимости резервов Возможные трансформационные корректировки ( начало) Пересчет УК, сформированного до 2003 года Списание стабрезерва в нераспределенную прибыль Списание фонда предупредительных мероприятий в нераспределенную прибыль Признание малоценных ОС как ОС Начисление амортизации по ОС, признанным как ОС из малоценных - ОФС, ОСД Перенос затрат по счету 08 как ОС Перенос расходов, которые относятся к текущему году, а отражены в следующем году Перенос затрат на лицензии в НМА Признание РБП текущими расходами Признание полученных суброгаций в момент выплаты - ОСД Признание доходов от абандона в момент выплаты - ОСД Перенос премий, период страхования по которым не начался, на следующий период Соответствующие премиям, указанным выше, корректировки премий по исходящему перестрахованию Соответствующие премиям, указанным выше, корректировки начисленных вознаграждений за заключение договоров страхования Перенос возвратов премий из выплат в отдельную позицию - ОСД Исключение возвратов премий из журнала убытков для пересчета резервов Перенос списанных на убытки неполученных премий в уменьшение этих премий Возможные трансформационные корректировки (окончание) Пересчет резервов Ретроспективный анализ РЗУ - суммы выплат Сопоставление расходов на урегулирование и реальных расходов. Пересчет расходов на урегулирование в составе резерва Ретроспрективный анализ РПНУ Анализ достаточности РНП - сравнение тарифов Доначисление резервов Дисконтирование дебиторской задолженности,срок существования которых превышает 1 год Создание резерва по сомнительным долгам Перенос краткосрочных депозитов ( до 3х месяцев) в денежные эквиваленты Дисконтирование финансовых активов, срок существования которых превышает 1 год Выделение ЦБ, удерживаемых до погашения Классификация остальных финансовых активов как оцениваемых по справедливой стоимости через прибыль или убыток Признание объектов, полученных по лизингу, в балансе лизингополучателя Рекласс начисленных процентов, дохода по депозитам с дебиторки на счет денежных средств Признание накопленного дохода по депозитам, ценным бумагам на счетах финансовых вложений ОНА по финансовым вложениям Списание ОНА и ОНО по РСБУ Начисление ОНА и ОНО по МСФО Начисление резерва под отпуска на / формирование оценочного обязательства под отпуска на конец 2012 года ОНА по отпускам Списание расходов будущих периодов на переходящие отпуска в текущие расходы Пересчет статей капитала (IAS) 29 «Финансовая отчетность в условиях гиперинфляции» до 2003 года российская экономика считалась гиперинфляционной Все составляющие акционерного капитала с момента их оплаты или накопления в фондах рассматриваются как неденежные. Неденежные активы и обязательства пересчитываются с учетом покупательной способности денежной единицы на отчетную дату. Пересчет ведется на основе увеличения общего индекса цен за период с даты совершения операции, когда актив или обязательство возникло, до отчетной даты. Когда компания впервые применяет МСФО (IAS) 29, все неденежные статьи бухгалтерского баланса, за исключением нераспределенной прибыли, пересчитываются с помощью общего индекса цен с соответствующих дат возникновения этих статей. Пересчитанная величина нераспределенной прибыли, за минусом прибыли отчетного года, является балансирующей величиной, получаемой в результате пересчета всех остальных статей бухгалтерского баланса на начало отчетного периода. Резерв под обесценение страховой задолженности Применительно к дебиторской задолженности резерв должен начисляться, если от дебиторов ожидается поступление суммы меньше первоначальной задолженности. Для создания резерва производится инвентаризация задолженности и выявляется сомнительная задолженность. Создание резерва может производится несколькими методами определение вероятности взыскания задолженности по каждому дебитору и начисление резерва только по тем дебиторам, взыскание задолженности с которых сомнительно; начисление резерва в процентном отношении от показателя собранных премии или величины задолженности на конец отчетного периода; разделение дебиторской задолженности на несколько групп в зависимости от периодов просрочки и начисление резерва в процентном отношении, определяемом для каждой группы. Резерв под обесценение страховой задолженности Возможно сочетание нескольких способов, например, резерв начисляется в отношении некоторых дебиторов, о которых известно, что вероятность взыскания их задолженности является низкой (судебный процесс по взысканию долгов, информация о тяжелом финансовом положении, процедура банкротства и т.д.), а в отношении остальных дебиторов резерв начисляется в зависимости от времени просрочки. Организация может использовать в прогнозных целях информацию о величине непогашенной задолженности, сложившейся в прошлых периодах. Организация устанавливает порядок создания резервов обесценения страховой дебиторской задолженности в учетной политике Пример Исходя из сложившейся практики, обычно остается неоплаченным 2 % задолженности по договорам страхования автотранспорта. На конец отчетного периода сумма дебиторской задолженности составляет 140 ед. , резерв под обесценение рассчитывается в размере 3 ед. IFRS 4 фаза 2 Определения ( приложение А) Аквизиционные расходы – стоимость продажи, андеррайтинга и превоначального приобретения договора страхования Договорная сервисная маржа (contractual service margin) – составная часть ( компонент) измерения договора страхования, представляющая собой нереализованную прибыль, которую страховая организация признает в течение оказания страховых услуг по договору страхования Период покрытия – период, в течение которого страховщик обеспечивает покрытие страховых событий. Этот период включает покрытие, обеспечиваемое всеми премиями по связанным договорам страхования IFRS 4 фаза 2 Определения ( приложение А) Финансовый риск – риск возможного изменения в будущем одного или нескольких особых процентных ставок, цен на финансовые инструменты, цен на товары, курсы валют, индексов цен или рейтингов, кредитных рейтингов или кредитных индексов и пр., возникающих в случаях, непосредственно не связанных с предметом договора страховования Движение денежных потоков – явная, объективая и весьма вероятная оценка ( ожидаемая стоимость ) текущей стоимости будущих денежных потоков которая возникает при выполнении страховщиком договорам страхования, включая урегулирование рисков Инвестиционная состовляющая – суммы, которые должны быть оплачены страховщиком в рамках договора страхования в случае, если страховое событие не наступит IFRS 4 фаза 2 Определения ( приложение А) Предварительные денежные потоки pre-coverage cash flows (аванс страховых премий) - денежные средства, оплаченные или полученные до момента признания договора страхования которые непосредственно связаны с аквизицией или исполнением передачи портфеля договоров страхования Урегулирование риска – компенсация, которую страховщик обязан оплатить вследствие принятия на себя бремени неопределенности относительно количества и времени оттока денежных средств , которые могут произойти вследствие исполнения договора страхования IFRS 4 фаза 2 п. 12 Признание договоров страхования Признание производится на самую раннюю из дат Начало периода покрытия coverage period Дата на которую возникает обязанность страхователя оплатить страховую премию Дата , когда страховой портфель согласно договора переходит к новому страховщику IFRS 4 фаза 2 Оценка договорной сервисной маржи Денежные потоки на исполнение обязательства с учетом текущей стоимости денег ( на дисконтированной основе с обязательной оценкой рисковой составляющей Стоимость связанная с урегулированием ( заявленные убытки и заявленные, но не урегулированные убытки