Причины появления просроченной задолженности

реклама

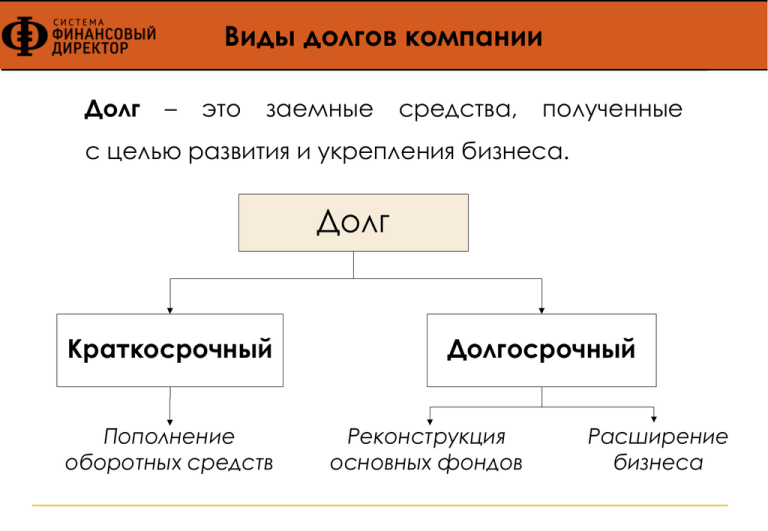

Виды долгов компании Долг – это заемные средства, полученные с целью развития и укрепления бизнеса. Долг Краткосрочный Пополнение оборотных средств Долгосрочный Реконструкция основных фондов Расширение бизнеса Причины Причиныпоявления появления просроченной задолженности просроченной задолженности Инвестиционный проект и его параметры отличаются от фактически сложившейся ситуации на рынке Ошибки в изначальных расчетах Долгосрочный кредит Результат некачественных, непродуманных и/ или несвоевременных действий менеджмента Причины появления просроченной задолженности Неправильное управление оборотным капиталом Неправильное управление ликвидностью Краткосрочный кредит Особенности в структуре оборотного капитала Работа с просроченной задолженностью Диагностика причин возникновения просроченной задолженности Необходимые документы для финансового анализа: - Отчет о прибылях и убытках, бухгалтерский баланс, отчет о движении денежных средств; - Инвестиционный проект/ Бизнес-план; - План-факт анализ; - Факторный анализ отклонений Работа с просроченной задолженностью Отчет о прибылях и убытках Деятельность убыточна? ДА Реструктуризация НЕТ Ликвидация 1. Коэффициент текущей платежеспособности 2. Коэффициент быстрой ликвидности 3. Обеспеченность собственными средствами 4. Коэффициент заемного капитала 5. Соотношение собственного и долгового капитала 6. Соотношение чистого долга и прибыли EBIT 7. Степень покрытия процентных платежей EBITDA 8. Оборачиваемость запасов 9. Оборачиваемость кредиторской задолженности 10. Оборачиваемость дебиторской задолженности 11. Рентабельность активов 12. Рентабельность по EBITDA Бухгалтерский баланс Анализ структуры оборотного капитала Выявление проблемы причины нехватки денежных средств для выплаты долга Ликвидация vs. Реструктуризация ЛИКВИДАЦИЯ РЕСТРУКТУРИЗАЦИЯ Гарантия получения денежных средств и/ или активов в рамках ликвидации Возможность получить все вложенные денежные средства Отсутствие покрытия всех вложений, убыток от задолженности Риски: - невозврата долга; - ухудшения финансовой позиции заемщика; - сокращения денежных средств, которые можно получить при ликвидации Оценка целесообразности реструктуризации Как оценить целесообразность реструктуризации долга Построить реалистичную модель бизнеса Провести переговоры с банком по уточненной модели бизнеса Оценить возможные пути оптимизации затрат, не влияющих на реализацию Оптимизировать до минимума численность персонала, не задействованного в реализации Изменить модель бизнеса Определить основные пути увеличения рентабельности Переговоры о реструктуризации Аргументы компании на переговорах с банком относительно реструктуризации долга Максимально точные расчеты с учетом всех релевантных факторов Стратегия развития компании Реалистичный график погашения задолженности Уведомление банка о предпосылках реструктуризации Наличие гарантированного дохода в будущем (долгосрочные контракты, соглашения о намерениях) График погашения задолженности Действия заемщика после согласования графика погашения задолженности с банком Утвердить круг ответственных лиц Установить ключевые показатели эффективности для проверки возможности погашения займа в соответствии с графиком Регулярно предоставлять отчетность в банк Анализировать отклонения ключевых показателей на регулярной основе