Лизинг: эффективные решения в условиях кризиса

реклама

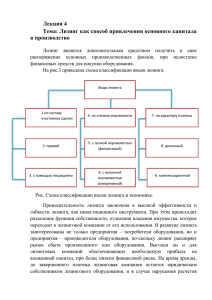

Лизинг: эффективные решения в условиях кризиса Краткий обзор российского рынка лизинговых услуг в 2008г. Итоги рынка лизинга в 2008г. Рынок лизинга сократился на 27,8% Впервые за 3 года темпы прироста объема лизинговых платежей превысили темпы прироста объема профинансированных средств. Общее падение спроса на лизинговые услуги. Значительное повышение стоимости лизинговых услуг. Итоги рынка лизинга в 2008г. Рост дебиторской задолженности лизинговых компаний. Отмена с 1 января 2009г. коэффициента ускоренной амортизации для имущества 1-3 группы амортизации. Переориентация лизингополучателя на отечественного производителя. Приобретение федеральными игроками «сливок» портфелей лизинговых компаний. Объем рынка лизинга сократился впервые за 8 лет Источник: «Эксперт РА» Лизингодатели в 2008 году инвестировали в бизнес едва ли не меньше, чем получили выручки Источник: «Эксперт РА» Доля предметов лизинга в общем объеме сделок Источник: «Эксперт РА» Тренд лизингового рынка 2009г. Повышение качества риск - менеджмента Эффективная работа с дебиторской задолженностью лизинговых компаний вместо роста лизинговых продаж Гос. поддержка в сфере лизинговых услуг Выделение 43 млрд. руб. на условиях льготного кредитования лизинговых компаний по решению Правительства РФ. Увеличение уставного капитала ОАО «Росагролизинг» на 25 млрд. руб. Увеличение уставного капитала «Государственной транспортной лизинговой компании» на 3 млрд. руб. вместо запланированных 40 млрд. руб. Создание специализированного фонда Министерства транспорта РФ для поддержки рос. автомпрома, куда будет направлено 42,5 млрд. руб. Компенсации части вознаграждения, уплаченного лизинговой компании, предоставляемых субъектами РФ. Ситуация на вторичном рынке имущества, изъятого у лизингополучателей Лизинговые компании располагают большим количеством изъятого транспорта, спецтехники, оборудования (установление бонусов за продажу). 3000 автотранспортных средств возвращено лизинговым компаниям (данные «Ассоциации международных автоперевозчиков»). Лизинговые компании рассматривают возможность сдачи в аренду изъятого автотранспорта, спецтехники. Условия лизингового финансирования на Урале сегодня Аванс от 30%. Срок лизинга до 3х лет. Эффективная ставка лизинговой сделки От 14% годовых в рублях - до кризиса. От 20% годовых в рублях в условиях кризиса. Приоритетные отрасли для лизингового финансирования Предоставление лизинга малому и среднему бизнесу ОТРАСЛИ: Пищевая индустрия. Сельское хозяйство. Торговля (продукты питания, тара, упаковка и т.д.). Сфера услуг для населения (медицина, образование). Строительство (с наличием гос. финансирования и гос. гарантий. Производство (не строительство) Другие. СТОП-ЛИСТ лизингополучателей: Жилищное строительство. Автотранспортные услуги (такси, аренда автомобилей, строительная спецтехника ). Промышленность (сектор производства стройматериалов, карьерная добыча для производства стройматериалов). СТОП-ЛИСТ предметов лизинга (по убыванию): Недвижимость . Оборудование. Спецтехника. Коммерческий автотранспорт. Легковой автотранспорт. Причины роста популярности лизинга перед банковским кредитованием Лизинг и кредит: получить проще - срок длиннее требования лизинговых компаний ниже, чем у банков: предмет лизинга находится в собственности лизинговой компании. банк как доп. обеспечение берет в залог основные средства. обратить взыскание проще на имущество, которое находится в собственности, а не в залоге. Срок финансирования для малого и среднего бизнеса Лизинговые компании - до 3 лет. Банки, как правило, не свыше 1 года. Выводы: Лизинг получить проще, чем кредит. Срок лизинга длиннее: 3 года вместо 1 года при кредитовании. Финансовая нагрузка (размер ежемесячного платежа) меньше за счет более длительного срока. Возвратный лизинг вместо кредита Возвратный лизинг для пополнения оборотных средств Клиент продает с дисконтом имеющееся в собственности имущество лизинговой компании Лизинговая компания передает это имущество в лизинг клиенту Клиент получает экономию при уплате налогов, выплачивая лизинговые платежи в течение срока договора После выплаты всей суммы лизинговых платежей право собственности на имущество переходит обратно к клиенту В результате возвратного лизинга лизингополучатель: Пополняет оборотные средства без целевого назначения на срок до 3х лет. Осуществляет владение предметом лизинга. Требования лизинговых компаний для клиентов в условиях кризиса: Срок регистрации не менее 1 года. Прогнозируемые результаты деятельности клиента (наличие заключенных договоров). Высокая ликвидность предмета лизинга. Положительная платежная дисциплина контрагентов лизингополучателя. Просрочка по уплате лизинговых платежей Длительной считается просрочка от 60 календарных дней (лизинговая компания имеет право на изъятие предмета лизинга) Правило №1 при просрочке! Реструктуризация и погашение лизинговых платежей с опозданием лучше для лизинговой компании, чем изъятие предмета лизинга. Рекомендации для лизингополучателя Благонадежная лизинговая компания всегда не заинтересована в изъятии предмета лизинга. Идти на диалог с лизинговой компанией. Поиск новых сфер сбыта реализуемых товаров, услуг. Предоставление доп. залога в целях получения отсрочки. Частичное погашение задолженности как проявление лояльности к лизинговой компании. Реструктуризация графика лизинговых платежей. Причины реструктуризации: Отсутствие возможности погашать лизинговые платежи. Оптимизация финансовой нагрузки в целях накопления «подушки ликвидности». Рекомендации: При высоких рисках наступления неблагоприятных последствий – реструктурировать график платежей. Подавать заявку сейчас, не дожидаясь наступления последствий. Обоснование целесообразности реструктуризации (предоставление текущей фин. отчетности, тэо и заключенных договоров). Варианты реструктуризации: Оплата только %, отсрочка по уплате основного долга. Стоп-период (ничего не оплачивается) Увеличение срока договора лизинга (уменьшение текущей финансовой нагрузки). 50% лизингового платежа оплачивается, оставшиеся 50% переносятся на др. период. Страховые платежи выплачиваются ежеквартально, а не ежегодно. Дефолт лизинговой компании: последствия для клиента. Лизинговая компания Лизингополучатель Банк Дефолт лизинговой компании: последствия для клиента При дефолте лизинговой компании все права и обязанности по лизинговой сделке последней переходят к банку. Лизингополучатель выплачивает в полном объеме лизинговые платежи. Предмет лизинга переходит в собственность лизингополучателя. Банк не вправе изъять и реализовать предмет лизинга у добросовестного лизингополучателя. Тренды лизингового рынка в 2009г Спад отрасли Консолидация лизингового рынка, уход мелких игроков. Увеличение числа «спящих» лизинговых компаний, обслуживающих только ранее заключенные сделки. Увеличение объемов лизинговых сделок, заключенных федеральными лизинговыми компаниями по сравнению с региональными лизинговыми компаниями. Тренды лизингового рынка в 2009г Помощь государства в реализации лизинговых программ. Ужесточение требований со стороны лизинговых компаний. Избирательный подход лизинговых компаний при финансировании. Рост популярности оперативного лизинга. Рекомендации: Реструктурировать график лизинговых платежей при высоких рисках неблагоприятных последствий, не дожидаясь наступления последних. Подавать заявки min в 2 лизинговые компании. Пользоваться гос. субсидиями в сфере лизинга. Пользоваться возвратным лизингом для пополнения оборотных средств При возможности приобретать в лизинг изъятое имущество. Лизинговая компания и лизингополучатель – это партнеры на весь срок договора лизинга!!!