Оценка эффективности инвестиционных проектов на основе PP, DPP и IRR ДИСЦИПЛИНА «ИНВЕСТИЦИОННЫЙ АНАЛИЗ»

реклама

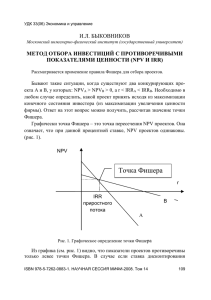

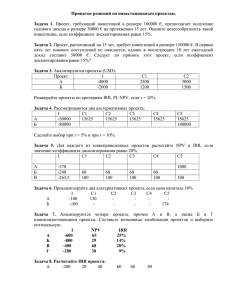

ДИСЦИПЛИНА «ИНВЕСТИЦИОННЫЙ АНАЛИЗ» Оценка эффективности инвестиционных проектов на основе PP, DPP и IRR Автор: доцент каф.Экономики В.Ю. Цибульникова Домашнее задание от 7 октября 2015г. Руководство предприятия собирается внедрить новую машину, которая выполняет операции, производимые в настоящее время вручную. Машина стоит вместе с установкой $5,000 со сроком эксплуатации 5 лет и нулевой ликвидационной стоимостью. По оценкам финансового отдела предприятия внедрение машины за счет экономии ручного труда позволит обеспечить дополнительный входной поток денег $1,800. На четвертом году эксплуатации машина потребует ремонт стоимостью $300. Целесообразно ли внедрять новую машину, если стоимость капитала предприятия составляет 20%? Решение: 1. Денежный поток: Инвестиции IC Поступления CF r=20% 0 1 -5000 1800 2 3 4 -300 5 1800 1800 1800 1800 n m IC j CFk NPV , k j k 1 (1 r ) j 1 (1 i ) 2. Подставим значения в формулу: 1800 1800 1800 1800 1800 300 NPV ( ) (5000 ) 1 2 3 4 5 4 (1 0,2) (1 0,2) (1 0,2) (1 0,2) (1 0,2) (1 0,2) NPV (1500 1250 1041,6 868 723,4) (5000 144,7) 238,3 Ответ: NPV >0. Инвестиция целесообразна. Классификация методов оценки инвестиционных проектов Методы оценки инвестиционных проектов Статические Срок окупаемости Рентабельность инвестиций Динамические Индекс рентабельности Внутренняя норма доходности Чистая современная стоимость Дисконтированный срок окупаемости Модифицированная внутренняя норма прибыли Срок окупаемости инвестиций (Рауbасk Period – РР): Дисконтированн ый - DPP Простой - PP n PP min n, при котором CFt IC 0 t 1 n CFt DPP min n, при котором IС0 t t 1 (1 r ) Срок окупаемости PP: Достоинства: • легкость расчета, • простота понимания и приемлемость в качестве субъективного критерия в оценке проектного риска. Недостатки: • денежные потоки в начале и конце реализации проекта оцениваются по одинаковой стоимости; • игнорируются денежные потоки после срока окупаемости; • способ не обладает свойством аддитивности (сроки окупаемости различных проектов нельзя суммировать). Частично недостатки устраняются дисконтированного срока окупаемости. при расчете Пример Пример.1 Период времени реализации инвестиционного проекта t, лет Начальные инвестиционные затраты (-) и чистые денежные потоки (+, -), руб А 1 Срок окупаемости РР 1. Начальный период инвестирования (t=0) -720000 2. Первый год (t=1) +110000 -720000+110000 = -610000 3. Второй год (t=2) +270000 -610000+270000 = -340000 4. Третий год (t=3) +270000 -340000+270000 = -70000 5. Четвертый год (t=4) +270000 -70000+270000 = +200000 6. Пятый год (t=5) +490000 Чистая текущая стои-мость проекта (NPV= сумма строк 1-6) х Пример 1 1. В нашем примере инвестиции окупятся за 3,26 года. (PP= 3,26) 2. После трех лет реализации проекта общий чистый денежный поток составит 110000+270000+270000=650000 тыс. руб. 3. Дробная часть находится как отношение «недостающей» части (720000650000=70000 тыс. руб.) к денежному потоку четвертого года: 70000/270000=0,26. Пример Пример.2: если r = 10% Период времени реализации инвестиционного проекта t, лет Начальные инвестиционны е затраты и чистые денежные потоки, руб Дисконтированные денежные потоки А 1 3 1. Начальный период инвестирования (t=0) -720000 -720000 2. Первый год (t=1) +110000 +100001 -720000+100001 = -610000 3. Второй год (t=2) +270000 +223128 -619999+223128 = -396871 4. Третий год (t=3) +270000 +202851 -396871+202851 = -194020 5. Четвертый год (t=4) +270000 +184410 -194020+184410 = -9610 6. Пятый год (t=5) +490000 +304241 -9610+304241 = +294631 х +294631 Чистая текущая стоимость проекта (NPV= сумма строк 1-6) Дисконтированный срок окупаемости DРР Пример 2 1. В нашем примере инвестиции окупятся за 4,03 года. (DPP= 4,03) 2. После четырех лет реализации проекта общий чистый денежный поток составит: 100001+223128+202851+184410 = 710390 тыс. руб. 3. Дробная часть находится как отношение «недостающей» части (720000 – 710390 = 9610 тыс. руб.) к денежному потоку пятого года: 9610/304241 = 0,03. ВЫВОД: DPP = 4,03 почти на 9 мес. больше, чем простой срок окупаемости РР = 3,26. Внутренняя норма доходности, или внутренний коэффициент доходности инвестиций IRR Это такая расчётная ставка дисконтирования, при которой приведенная стоимость денежных потоков (NPV) от проекта равна величине инвестиций (IC), т. е. обеспечивает окупаемость. IRR находится из выражения: n CFt NPV IС 0 t t 1 (1 IRR ) IRR – это то значение r, при котором NPV равно нулю. Внутренняя норма доходности NPV(r1) IRR r1 r2 r1 NPV(r1) NPV r2 IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Чем выше величина IRR, тем больше эффективность инвестиций. Если IRR > r, проект обеспечивает положительную NPV и доходность, равную (IRR – r). Если IRR < r, то затраты превышают доходы и проект будет убыточным. Пример 3 Предположим, что для нашего проекта (данные из примера 1) привлекаются заемные средства с выплатой по ним 25% годовых. Решение: 1. Определим NPV для ставок 20% и 28% (меньше и больше цены заемного капитала). 2. Соответствующие значения показателя NPV будут равны +42556 тыс. руб. и –97354 тыс. руб. Пример 3 Предположим, что для нашего проекта (данные из примера 1) привлекаются заемные средства с выплатой по ним 25% годовых. Решение: 3. Рассчитаем внутреннюю методом интерполяции: норму доходности NPV(r1) IRR r1 r2 r1 NPV(r1) NPV r2 IRR = 20+((42556/(42556+97354))*(28-20)=22,4%. То есть при таком значении дисконтной ставки r, NPV=0. ВОПРОС: Стоит ли предприятию привлекать заемные средства? Пример 3 Предположим, что для нашего проекта (данные из примера 1) привлекаются заемные средства с выплатой по ним 25% годовых. IRR = 22,4%. При таком значении дисконтной ставки r, NPV=0. Стоит ли предприятию привлекать заемные средства? ОТВЕТ: Если IRR > r, проект обеспечивает положительную NPV и доходность, равную (IRR – r). Если IRR < r, то затраты превышают доходы и проект будет убыточным. Таким образом, IRR(22,4%) < r(25%) => на данных условиях привлекать средства не выгодно. Для расчета IRR можно использовать Excel Файл для расчета IRR в приложении Достоинства и недостатки показателя Внутренняя норма рентабельности IRR Достоинства: учитывает временную ценность денежных средств и показывает предельные значения процентной ставки и срок окупаемости Недостатки: ошибочность ранжирования взаимоисключающих проектов по критерию IRR; отсутствие свойства аддитивности; в определенных случаях противоречивость выводов, сделанных с использованием IRR и NPV. Коэффициент эффективности инвестиций ARR Метод сопоставления средней за период жизни проекта чистой прибыли со средними инвестициями (затратами основных и оборотных средств) в проект. ARR PN 1 ( IС RV ) 2 где PN – среднегодовая прибыль, RV - остаточная или ликвидационная стоимость. Взаимосвязь показателей эффективности инвестиционных проектов Если NPV > 0 NPV < 0 NPV = 0 то IRR > CC(r) IRR < CC (r) IRR = CC (r) Где СС – стоимость капитала для компании Пример 4 Сравните показатели 4-х проектов. Банк предоставляет ссуду под 22% годовых 1. Самая большая величина NPV = 810 у.е. у Проекта №4. 2. В Проектах №1 и №4 наибольшее значение индекса рентабельности инвестиций PI = 1,4 3. Наибольшую величину показателя внутренней нормы доходности имеет Проект №2 IRR = 25,32%. 4. Наименьший срок окупаемости РР = 1,9 года у Проекта №1 ВОПРОС: Какой проект выбрать для реализации? Пример 4 Сравните показатели 4-х проектов. Банк предоставляет ссуду под 22% годовых ВОПРОС: Какой проект выбрать для реализации? Можно отдать предпочтение Проекту №4. В случае, если инвестор намерен вернуть вложенные средства на один год раньше, получив при этом чуть меньшую прибыль, чем по Проекту №4 (разница в значениях показателя чистого приведенного дохода между проектами – 10 у.е.), ему следует вложить деньги в Проект №1 Вопросы для самоконтроля: 1. В чем заключается основная роль экономической оценки инвестиционных проектов? 2. Опишите суть метода расчета показателя РР? 3. Опишите суть метода расчета показателя DРР? 4. В чем различие между показателями простого и дисконтированного срока окупаемости? 5. Для каких целей используется показатель IRR? Домашнее задание Выбрать наиболее эффективный инвестиционный проект на основании показателя IRR при норме прибыли r =15% и следующих условиях: Проект Проект 1 Проект 2 Инвестиции IC -300 -300 Прибыль по годам, у.е. 1 90 150 2 100 120 3 120 100 4 150 90