Тема 5 Отчет о приылях и убытках

реклама

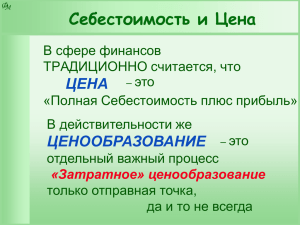

Кафедра Бухгалтерского учета и аудита Терентьева Т. В, к.э.н., доцент Тема 5: «Отчет о прибылях и убытках» как информационная база оценки и анализа эффективности деятельности организации План лекции 1. Порядок формирования финансовых результатов 2. Анализ уровня и динамики финансовых результатов 3 Влияние инфляции на финансовые результаты 4 Факторный анализ прибыли от реализации продукции 5. Методика анализа рентабельности предприятия 6. Факторный анализ рентабельности 7. Эффект финансового рычага Выручка от реализации товаров, работ, услуг (стр.010) Валовая прибыль (стр.029) (маржинальная) Прибыль (убыток) от продаж (стр.050) (Прибыль до выплаты процентов и налогов (операционная прибыль) Прибыль до налогообложения (стр.140) «минус» «минус» «минус» Себестоимость проданных товаров, работ, услуг (стр.020) (переменные затраты) Коммерческие (стр.030) Управленческие (стр.040) (условно-постоянные расходы) Проценты к уплате (стр.070) «минус» Налоги и прочие обязательные платежи (стр.150) Чистая прибыль (стр.190) Дивиденды по привилегированным акциям Дивиденды по обыкновенным акциям Реинвестирова нная прибыль Рисунок 1. – Взаимоувязка показателей прибыли Государство Собственники Лендеры ресурсы имущество доходы минус расходы Прибыль Государство (прибыль до вычета налогов) Собственники (чистая прибыль) Лендеры (прибыль до вычета налогов) Рисунок 2 – Механизм распределения прибыли Классификация и виды производственных затрат Издержки – реальные или предположительные затрат финансовых ресурсов предприятия Расходы – финансовые затраты на получение доходов в течении определенного периода и предполагает конкретные выплаты в определенный период Затраты – объем вещественных и финансах ресурсов в денежной форме использованных на производство и сбыт продукции, при этом происходит их трансформация в себестоимость продукции Таблица 1. Взаимосвязь расходов и затрат Период 1 Расход(Р) на приобретение материалов (М) есть, но М храниться на складе Расходы (форма №1стр. 211) Стоимость М поступивших в производство, есть Затраты (З), при этом расходов нет; ( Р<З ) Расходы на приобретение М есть, весь М за отчетный период использовался в производстве ( Р=З ) 2 3 Затраты (форма 2 стр. 020) Расходы = Затратам Затраты на продукт Прямые материальные Прямые трудовые Себестоимость произведенной продукции Себестоимость реализованной продукции (стр. 020 ф. 2) Общепроизводстве нные Остаток незавершенного производства Остаток готовой продукции (стр. 213 ф. 1) Рисунок 2. - Схема определения затрат на продукт Таблица 2 – Классификация прибыли организации Критерий классификации Виды прибыли Порядок формирования прибыли Валовая прибыль Маржинальный доход (маржинальная прибыль) Прибыль до налогообложения Чистая прибыль (нераспределенная прибыль) Источник формирования прибыли Прибыль от реализации продукции (работ, услуг) Прибыль от реализации имущества Внереализационная прибыль Виды деятельности Прибыль от обычного вида деятельности (операционная прибыль) Прибыль от инвестиционной деятельности Прибыль от финансовой деятельности Периодичность получения Регулярная прибыль Черезвычайная прибыль Характер использования Капитализированная прибыль Прибыль направленная на дивиденды Таблица 3- Группировка показателей формы № 2 по отношению к разным видам деятельности Показатель Доходы и расходы по обычным видам деятельности V - Выручка от продажи С - Себестоимость ПВ - Валовая прибыль КР - Коммерческие расходы УР - Управленческие расходы ПР - Прибыль от продаж Результаты по виду деятельности и назначению Результаты основной деятельности Продолжение таблицы 3 Прочие доходы и расходы ПП - Проценты к получению ПУ - Проценты к уплате ДДО - Доходы от участи в других организациях ПД - Прочие доходы Результаты финансовой деятельности ПР - Прочие расходы ПДН - Прибыль до налогообложения Общая бухгалтерская прибыль Продолжение таблицы 3 ТНП - Текущий налог на прибыль ЭС - Экономические (налоговые) санкции ПЧ - Чистая прибыль ДА - Дивиденды акционерам ПН - Нераспределенная прибыль Выполнение обязательств перед государством Финансовые результаты, используемые в интересах организации Расчетные показатели: 1. Абсолютное отклонение П = П1 – П0, где П- изменение прибыли П0 = прибыль базисного периода П1 = прибыль отчетного периода 2. 3. 4. Темпы роста = П1 : П0 х 100 % Уровень каждого показателя относительно выручки от продаж (%) = = Показатель ф. 2 : Выручку от продаж (Стр010 ф.2) х 100% Изменение структуры: Уровень отчетного периода – уровень базисного периода 5. Факторный анализ : ВП = Qi ( Рi – C i) Таблица 4 – Анализ динамики и структуры финансах результатов ООО «Арт Диск» за 2008 год Показатели 2007 год 2008 год Изменения Тыс. руб. Уд. вес Тыс. руб. Уд. вес Тыс. руб. Отн осит 1.Выручка от продаж (010) 2850 100 3000 100 +150 +5,3 2. Себестоимость (020) 1250 43,7 1372 45,7 +120 +9,8 3. Валовая прибыль (029) 1600 56,1 1628 54.3 +28 +1,7 4. Коммерческие расходы (030) 600 21,1 628 20,9 +28 +4,7 - - - - - - 6. Прибыль от продаж (050)6 1000 35,1 1000 33,3 - - 7. Прочие доходы 060 +080) 60 2,1 88 2,8 +28 +9,8 8. Коммерческие расходы (030) 600 32,4 628 31,4 +28 +4,7 9. Управленческие расходы (040) - - - - - - 10. Прибыль (убыток) от продаж (050) 1000 35,1 1000 33,3 - - 5. Управленческие расходы (040) Продолжение таблицы 4 Показатели 2007 год 2008 год Изменения Тыс. руб. Уд. вес Тыс. руб. Уд. вес Тыс. руб. Отно сит 60 2,1 88 2,9 +28 +46,7 12. Прибыль до налогообложения (140) 1060 37,2 1088 36,3 +28 +2.6 11. Текущий налог на прибыль (150) 254,4 8,9 261 8,7 +6,6 +2,6 12. Чистая прибыль отчетного года (стр. 190) 805,5 28,3 827 27,6 +22 +2,7 11. Прочие доходы (090) Таблица 5 – Анализ динамики и структуры финансах результатов ООО «Арт Диск» за 2008 год Показатели 2007 год 2008 год Изменения Тыс. руб. Уд. вес Тыс. руб. Уд. вес Тыс. руб. Отн осит 1.Всего доходов и поступлений (010+060+080+090) 2910 100 3088 100 +178 +6,1 Выручка от продаж (010) 2850 97,9 3000 97,2 +150 +5,3 60 2,1 88 2,8 +28 46,7 2104,4 100 2261 100 +156 +8,1 Себестоимость (020) 1250 59,6 1372 60,7 +120 +9,8 Коммерческие расходы (030) 600 28,5 628 27,8 +28 +4,7 254,4 12,1 261 11,5 +6,6 +2,6 Сумма доходов от операций финансового характера (060 +080) 2. Всего расходов (020+070+100) Текущий налог на прибыль (160) Продолжение таблицы 5 Показатели 2007 год 2008 год Изменения Тыс. руб. Уд. вес Тыс. руб. Уд. вес Тыс. руб. Отно сит 3. Коэффициент соотношения доходов и расходов 1,38 х 1,33 х -0,05 -3,6 4. Расходы в основной деятельности на 1 рубль выручки, руб. 0,74 х 0,75 х +0,01 +1,4 Х Х х 43,8 21,1 73,8 Х Х х 45,7 20,9 75,4 +1,9 -0,2 +1,6 Х Х х 5. Доля в выручки от продаж -Себестоимости проданных товаров --коммерческих расходов -Полной себестоимости проданной продукции Таблица 5 – Анализ динамики и структуры финансах результатов ООО «Арт Диск» за 2008 год Показатели 2007 год 2008 год Изменения Тыс. руб. Уд. вес Тыс. руб. Уд. вес Тыс. Отно руб. сит Прибыль до налогообложения (140) 1060 100 1088 100 +28 +2,6 Валовая прибыль (029) 1600 151 1628 149,6 +28 +1,7 Прибыль от продаж (050) 1000 94,3 1000 91,9 - - Сальдо прочих доходов и расходов ) 60 5,7 88 8,1 +28 +46,7 - - - - - - 805,5 76,0 827 76,0 +22 +2,7 Налоговые санкции Чистая прибыль отчетного года (стр. 190) Влияние инфляции на финансовые результаты Индекс цен – соотношение совокупной стоимости определенного набора товаров и услуг (q) в текущих («1») и базисных («0») ценах (p) Подходы к оценки влияния инфляции на финансовый результат 1) Игнорирование инфляции в учете 2) Представление показателей в твердой валюте и соответствующий их перерасчет; 3) Представление показателей финансовой отчетности организации в денежных единицах одинаковой покупательной способности 4) Изменение показателей финансовой отчетности организации на основе учета по текущей восстановительной стоимости Выручка фактор Уровень отпускных цен Объем реализации Валовая прибыль Себестоимость фактор Затраты на единицу продукции Объем реализации Рисунок 3 – Факторы, влияющие на валовую прибыль Таблица 6 – Исходные данные для факторного анализа валовой прибыли по предприятию А Наименование показателя Базисный год Отчетный период В базисных ценах В фактических продажных ценах Отклоне ния отчетног о года от базисног о 1.Выручка от реализации продукции (В) Во=70 626 Вх=79 101 В1=102 072 + 31 446 2.Себестоимость проданных товаров (С) Со=56 579 Сх=62 237 С1=79 436 - 22 857 ВПо=14 047 ВПх=16 864 ВП1=22 636 + 8 589 3.Валовая прибыль (ВП) Таблица 6 – Результаты расчетов влияния факторов на изменение прибыли от реализации продукции. Наименование показателя 1.Общая сумма отклонений прибыли от продаж отчетного периода от базисного (табл.4 и форма №2 стр.050), в том числе за счет: - роста выручки от реализации продукции; - увеличения удельного веса продукции с более высоким уровнем рентабельности; - роста себестоимости проданной продукции; - увеличение отпускных цен на реализованную продукцию; - повышение коммерческих расходов; - роста управленческих расходов; - несоблюдения производственной и технологической дисциплины Суммы изменений, тыс.руб +8467 +1686 +1031 -17 199 +22971 -49 -73 +100 Показатели финансово-хозяйственной результативности деятельности Экономическ ий эффект (прибыль) Показатели экономической эффективности (рентабельности) Показател и деловой активност и Рисунок 4 – Показатели, характеризующие результативность финансово-хозяйственной деятельности организации. Таблица 7 – Порядок формирования финансовых коэффициентов, характеризующих экономическую эффективность деятельности организации. Числитель формулы Выручка от реализации продукции, работ, услуг Прибыль Выручка от реализации продукции, работ, услуг Х Рентабельность продаж Величина активов или капитала организации (по видам) Оборачиваемость отдельных видов активов и капитала Рентабельность отдельных видов активов и капитала Знаменатель формулы Показатели оценки рентабельности предприятия Оценка рентабельности капитала (инвестиций) Коэффициент генерирования доходов (ВЕР) Рентабельность активов (ROA) Рентабельность инвестиционного капитала (ROI) Рентабельность собственного капитала (ROE) Оценка рентабельности продаж Валовая рентабельность реализованной продукции (GPM) Операционная рентабельность Реализованной продукции (OIM) Чистая рентабельность реализованной продукции (NPM) Рисунок 5 – Классификация показателей оценки рентабельности. Виды рентабельности: рентабельность активов Ра Прибыль 100; Средняя _ стоимость _ активов рентабельность продаж Прибыль Рп 100; Выручка _ от _ реализации _(оборот) рентабельность собственного капитала Рск Прибыль 100; Величина _ собственного _ капитала Таблица 8 – Показатели рентабельности предприятия Наименова ние показателя Формула расчета Строки баланса Пояснения Коэффициент генерирования дохода операционная прибыль : стоимостная оценка совокупных активов (050 ф. 2) : (300 ф.1) Показывает возможность генерировать доходы данной комбинацией активов. Показывает сколько рублей операционной прибыли приходится на один рубль вложенный в активы Рентабельно сть активов (Чистая прибыль + проценты к уплате) : среднегодовую стоимость активов (190 + 060 ф. 2) : (300 ф. 1) Показывает сколько рублей совокупного дохода инвесторов и кредиторов приходится на один рубль вложенный в активы компании (Чистая прибыль + проценты к уплате) : (капитал собственника + долгосрочные обязательства) (190 + 060 ф. 2) : (490 + 640 + 590 ф. 1) Показывает сколько рублей совокупного дохода инвесторов и кредиторов приходится на один рубль инвестированного капитала Рентабельно сть инвестирова нного капитала Продолжение таблицы 8 Наименова ние показателя рентабельност ь собственного капитала Формула расчета чистая прибыль : капитал собственников Строки баланса (190 : (490 + 640 ф.1) Пояснения Показывает сколько рублей чистой прибыли получено на один рубль капитала собственников Оценка рентабельности продаж норма валовой прибыли валовая прибыль : выручку от продажи 029 : 010 Показывает удельный вес валовой прибыли в выручке от продажи норма операционная : операционно выручку от продажи й прибыли 050 : 010 Показывает удельный вес операционной прибыли в выручке от продажи норма чистой прибыли 190 :010 Показывает удельный вес чистой прибыли в выручке от продажи чистая : выручка от продажи Таблица 9– Анализ показателей рентабельности ООО «АртДиск» за 2008 год Показатели 2007 год 2008 год Изменения Относит Рентабельность инвертированного капитала Коэффициент генерирования доходов 54,3 49,2 -5,1 Рентабельность активов 47,0 45,1 -1,9 Рентабельность инвестиционного капитала 91,5 85,5 -5,9 Рентабельность собственного капитала 91,5 85,5 -5,9 Оценка рентабельности продаж Норма валовой прибыли 35,1 33,3 -1,8 Норма операционной прибыли 37,2 36,3 -0,93 Норма чистой прибыли 28,3 27,6 -0,73 В основу анализа заложена следующая трёхфакторная зависимость: Рп Рп S A Pп S E LTD CL ROE Е S A E S A E Рn – чистая прибыль компании (стр.190 ф.2); S – объём продаж (выручка от реализации) (стр. 010. ф.2); А – сумма активов компании (Баланс –нетто) (стр.300 ф.1); LTD – заёмный капитал (долгосрочные обязательства) (стр.590 ф.1); CL – краткосрочные обязательства (стр 690 – стр. 640 ф.1); Е – собственный капитал (стр. 490+стр.640). Вопросы для самоконтроля 1. 2. 3. 4. 5. 6. Дать определение прибыли бухгалтерской и прибыли экономической Почему в учетной практике считается, что Прибыль – это мнение суждение бухгалтера? Почему в форме № 2 «Отчет о прибылях и убытках» представлено 4 вида прибыли? На какие вопросы должен ответить анализ динамики и структуры формы № 2 «Отчета о прибылях и убытках»? Какие факторы оказывают влияние на финансовый результат? Рентабельность продаж, какова динамика показателей, почему? Рекомендуемая литература 1. Кондраков Н. П.Журнал Бухгалтерский учет № 1 январь 2008 год 2. Финансовая отчетность. Анализ финансовой отчетности. Учебное пособие. В. В. Ковалев, Вит. В. Ковалев. – М.: Проспект, 2007. - 421 с. 3. Анализ финансовой отчетности. Практикум, Адамайтис Л. А. – М.: Кнорус, 2007. - 397 с. Благодарю за внимание ! Использование материалов презентации Использование данной презентации, может осуществляться только при условии соблюдения требований законов РФ об авторском праве и интеллектуальной собственности, а так же с учетом требований настоящего Заявления. Презентация является собственность автора. Разрешается распечатывать копию любой части презентации для личного некоммерческого использования. Использование любой части презентации в другом произведении, как в печатной , электронной, так и иной форме, а так же использование любой части презентации в другой презентации посредством ссылки или иным образом допускается только после получения письменного согласия автора.