Доклад Жуйкова А.Е.

реклама

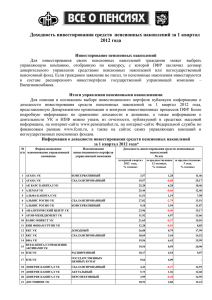

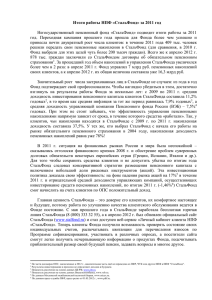

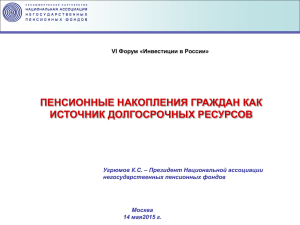

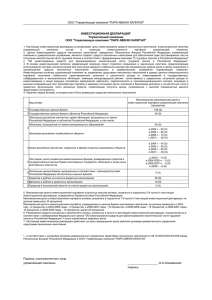

ТЕКУЩАЯ СТРУКТУРА ИНВЕСТИЦИЙ ПЕНСИОННЫХ АКТИВОВ (ПР И ПН) И ПРЕДЛОЖЕНИЯ ПО ЕЕ СОВЕРШЕНСТВОВАНИЮ Андрей Жуйков ЗАО «РЕГИОН Эссет Менеджмент» 1 Текущая схема инвестирования пенсионных накоплений ГУК "ВЭБ" управление средствами "молчунов" Денежные средства Государственные ценные бумаги Депозиты Страхователь ПФР РФ Корпоративные облигации Управляющие компании Муниципальные облигации Застрахованное лицо Субфедеральные облигации Негосударственные пенсионные фонды Управляющие компании Ипотечные ценные бумаги Акции Паи индексных фондов Схема инвестирования пенсионных накоплений в РФ в редакции Законопроекта ГУК 2 (управление средствами результат осознанного выбора ГУК в качестве УК) Страхователь Застрахованное лицо Денежные средства Государственные ценные бумаги Депозиты ПФР РФ ГУК "ВЭБ" (управление средствами "молчунов") Корпоративные облигации Муниципальные облигации Субфедеральные облигации Управляющие компании Ипотечные ценные бумаги Негосударственные пенсионные фонды Управляющие компании Ценные бумаги международных финансовых организаций Паи индексных фондов Акции История регулирования инвестиций НПФ 1998-1999 75-ФЗ от 7.05.98, ПП №1432 от 23.12.1999 – установлены общие нормы инвестирования без указания конкретных требований с структуре активов. Размещение осуществляется в соответствии с Планом размещения пенсионных резервов, который должен соответствовать обязательствам фонда Приказ Инспекции №135 от 27.12.1999 Требования к составу и структуре пенсионных резервов и риску потери активов 2002-2003 111-ФЗ от 24.07.2002 и Постановление Правительства № 379 от 30.06.2003 Установлены новые требования к составу пенсионных накоплений 2007 Постановление Правительства № 63 от 01.02.2007 Установлены новые требования к составу и структуре пенсионных резервов История возникновения и изменения ограничений при инвестировании пенсионных активов Пенсионные резервы 1 1 2 3 4 5 6 7 8 9 10 11 12 13 14 2 3 4 Пенсионные накопления 5 6 7 8 9 Приказ 111-ФЗ от 111-ФЗ и Проект Приказ Инспекции Инспекции Приказ ПП № 63 24.07.2002 ПП № 379 изменений НПФ №135 НПФ №6 Инспекции ред. и ПП № действую в 111,75от ПП № 63 от 11.09.2007 и 379 от щая от НПФ №1 от Проект ФЗ и ПП № 24.01.2001 10.01.2002 01.02.2007 16.04.2008 ПП № 63 27.12.1999 30.06.2003 редакция 379 Государственные ЦБ РФ 50% 50% 50% 100% 100% 100% 100% 100% 100% Государственные ЦБ субъектов РФ 70% 70% 80% 40% 40% 40% 50% 50% 50% Муниципальные ЦБ 70% 70% 80% 40% 40% 40% Корпоративные облигации 70% 70% 80% 50% 80% 80% 50% 50% 50% Акции 70% 70% 70% 40% 65% 65% Депозиты 50% 50% 80% 20% 20% 80% 50% 50% 50% Недвижимость 0% 10% 10% 0% 0% 0% Векселя 50% 50% 0% 0% 0% 0% 0% 0% 0% Иностранные ЦБ 0% 0% 30% 30% 30% 0% 0% 0% 0% Один эмитент (банк) 10% 10% 20% 10% 10% 10 (25)% 5 (10)% 5 (10)% 10 (25)% ЦБ, без признаваем. котировки 20% 20% 20% не ограничено ЦБ, не включенные в котиров. списки не ограничено 40% 40% 40% 0% 0% 0% ЦБ учредителей и вкладчиков (кроме А1) 30% 30% 30% 5% 5% 100% 0% 0% 0% Ограничения риска объектов размещения п.2-5 - листинг установлены только для иностранных * объекты повышенного риска 40% 40% 20% * рискованные объекты Председатель Правительства Министр Финансов Министр труда и социального развития ФКЦБ/ФСФР Министр экономики/МЭРТ Руководитель Инспекции НПФ 20% 20% 10% Путин Касьянов Кудрин Починок Костиков Греф Мудраков Касьянов Кудрин Починок Костиков Греф Мудраков Касьянов Калашников Васильев Шаповальянц Мудраков эмитентов (Кредитный рейтинг - Россия минус одна ступень) Фрадков Кудрин Зурабов Вьюгин Греф - Зубков Путин Кудрин Кудрин Голикова Голикова Миловидов Миловидов Набиуллина Набиуллина - п.2-5 - листинг А1 А1 или Рейтинг "Россия - 2 Касьянов Кудрин Починок Костиков Греф Мудраков Путин Кудрин Голикова Миловидов Набиуллина - Предложения по внесению изменений в список инструментов и принципов инвестирования пенсионных накоплений Цели 1. Расширение списка разрешенных объектов инвестирования средств пенсионных накоплений 2. Снижение риска возможных потерь Пути решения 1. Расширение списка разрешенных инструментов для инвестирования за счет эмитентов долговых (облигации, векселя) ценных бумаг выпуски которых не входят в котировальный список А1 2. Установление ограничений на вложение пенсионных накоплений, при которых математическое ожидание максимально возможных потерь не превышает установленной величины Таблица предлагаемых ограничений инвестирования средств пенсионных накоплений Листинг на Бирже Трактовка рейтинга Fitch Moody`s Наивысшая надежность AAA Aaa Standard & Poor`s AAA Высокая надежность AA+, AA, AA- Aa1, Aa2, Aa3 AA+, AA, AA- Достаточная надежность Приемлемая надежность Суверенный рейтинг России Надежность выше средней Удовлетворительная надежность Пиремлемая надежность Средний уровень надежности Низкая надежность Без рейтинга Очень низкая надежность A+, A, A- A+, A, A- BBB+ A1, A2, A3 Baa1 BBB Baa2 BBB BBB- Baa3 BBB- ВВ+ Ba1 BB+ BB Ba2 BB BB- Ba3 BB- B+, B1, B, BB2, B3 CCC+, Caa, Ca CCC, CCC- B+, B, BCCC+, CCC, CCC- Неудовлетворительная надежность/ Банкротство D CC, C, D C Максимальная доля одного эмитента А1 А2 Б В Внебиржевой рынок 100% 100% 100% 95% 15% 100% 100% 100% 100% 90% 10% 50% 100% 100% 100% 90% 5% 35% 100% 100% 90% 80% 0% 20% 70% 55% 45% 30% 0% 15% 25% 20% 15% 10% 0% 10% BBB+ 5% 0% 0% Минимальные, максимальные и средние потери портфеля ПН при существующих ограничениях • Для расчета потерь используется шкала вероятностей потерь агентства S&P • Под международным рейтингом понимается наилучший рейтинг от агентств S&P, Moody’s и Fitch, приведенный к шкале S&P • Суверенный рейтинг РФ от агентства S&P – BBB • Под минимальным рейтингом понимается минимальный рейтинг S&P облигаций, обращающихся на ММВБ в списке А1 – (B-) Облигациям, не имеющим международного рейтинга присваивается минимальный рейтинг B- • Математическое ожидание (средние потери) портфеля рассчитывается при условии максимальной доли корпоративных облигаций в портфеле (80%) и остаточной доли облигаций субъектов РФ (20%). 0,19% - Математическое ожидание потерь при наилучшем составлении портфеля. (Облигации с суверенным рейтингом) 1,44% - Математическое ожидание потерь в случае приемлемого портфеля, включающего максимальную долю корпоративных облигаций и остаточную долю бумаг субъектов РФ 9,84% - Математическое ожидание потерь при наихудшем составлении портфеля. (Облигации с минимальным рейтингом и без рейтинга) Минимальные и максимальные потери портфеля в условиях предлагаемых ограничений Рейтинги от агентств S&P, Moody’s и Fitch и вероятности дефолтов от агентства S&P № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 S&P AAA AA+ AA AAA+ A ABBB+ BBB BBBBB+ BB BBB+ B BCCC+ CCC CCCCC C SD D Moody's Aaa Aa1 Aa2 Aa3 A1 A2 A3 Baa1 Baa2 Baa3 Ba1 Ba2 Ba3 B1 B2 B3 Caa1 Caa2 Caa3 Ca C Fitch AAA AA+ AA AAA+ A ABBB+ BBB BBBBB+ BB BBB+ B BCCC+ CCC CCCCC C RD D Вероятность дефолта по шкале S&P 0.00% 0.00% 0.00% 0.00% 0.03% 0.04% 0.07% 0.20% 0.19% 0.30% 0.62% 0.78% 1.19% 2.42% 7.93% 9.84% 20.39% 20.39% 20.39% 20.39% 20.39% 80.00% 100.00% 0,19% - Математическое ожидание потерь при наилучшем составлении портфеля. 3,1% - Математическое ожидание потерь при наихудшем составлении портфеля. Сравнение глубины и емкости долгового рынка Текущие ограничения: Предлагаемые ограничения: 81 эмитент 148 выпусков 539 млрд. руб. 132 эмитента 243 выпуска 1337 млрд. руб. Предпочтительная модель инвестирования (модель будущего) Активы Rp R S Rp – предельный допустимый риск, который определяется договорными отношениями с вкладчиком фонда R – риск портфеля S – компенсация риска за счет страховки или резервного фонда Задача обеспечить R - S < Rp