Слайд 1 - Институт катализа им. Г.К. Борескова СО РАН

реклама

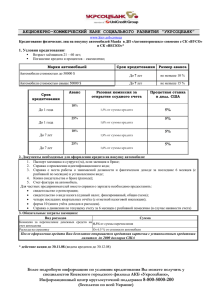

Корпоративная программа ипотечного кредитования от Банка ВТБ 24 Для сотрудников Института катализа им. Г.К. Борескова СО РАН февраль 2011г. ПЛАН ПРЕЗЕНТАЦИИ 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. Общая информация о Банке ВТБ24 Льготная ипотека для корпоративных клиентов ВТБ 24 Что можно приобрести с использованием кредита ВТБ 24 Базовые ипотечные продукты и программы ВТБ24 Расходы по ипотечной сделке Преимущества ипотечных программ ВТБ 24 Примеры расчета ипотечного кредита Технология проведения ипотечных сделок в ВТБ 24 Требования ВТБ 24 к объекту недвижимости Расчеты по ипотечной сделке Как подать документы в ВТБ 24 2 1. ОБЩАЯ ИНФОРМАЦИЯ О БАНКЕ ВТБ24 Банк ВТБ24 сегодня : • Банк ВТБ24 — один из крупнейших участников российского рынка банковских услуг. Мы входим в международную финансовую группу ВТБ и специализируемся на обслуживании физических лиц, индивидуальных предпринимателей и предприятий малого бизнеса. • В числе предоставляемых услуг: выпуск банковских карт, ипотечное и потребительское кредитование, автокредитование, услуги дистанционного управления счетами, кредитные карты с льготным периодом, срочные вклады, аренда сейфовых ячеек, денежные переводы. Часть услуг доступна нашим клиентам в круглосуточном режиме, для чего используются современные телекоммуникационные технологии. • Основным акционером ВТБ24 является ОАО Банк ВТБ (98,92% акций). Уставный капитал ВТБ24 составляет 50,6 млрд. рублей, размер собственных средств (капитала) — 96,6 млрд. рублей. • Сеть банка на территории РФ формируют 500 филиалов и доп.офисов, в т.ч. 114 ипотечных офисов в 103 городах страны. Деятельность ВТБ24 (ЗАО) осуществляется в соответствии с генеральной лицензией Банка России № 1623 от 13.07.2000 Объем ипотечного бизнеса ВТБ 24: • ВТБ 24 - один из основных операторов рынка жилищного кредитования в РФ. • ВТБ 24 сохраняет активную позицию на рынке жилищного кредитования и предпринимает усилия для его поддержки и развития. ВТБ 24 наращивает объемы продаж и ипотечного портфеля. • Объем ипотечного портфеля ВТБ24: по итогам 2010 года ипотечный портфель банка продолжает рост (+ 5,1 млрд.рублей), объем выданных ипотечных кредитов составил более 20,3 млрд.рублей. • Позиция ВТБ 24 на рынке жилищного кредитования РФ - доля рынка (на 01.12.10) 13,7% 3 2. ЛЬГОТНАЯ ИПОТЕКА ДЛЯ КОРПОРАТИВНЫХ КЛИЕНТОВ БАНКА 1. КАКИЕ ЛЬГОТЫ ПО ИПОТЕКЕ ПРЕДОСТАВЛЯЮТСЯ КОРПОРАТИВНЫМ КЛИЕНТАМ: 1.1. ЦЕНОВЫЕ ПРЕФЕРЕНЦИИ*: • Снижение базовой процентной ставки по кредиту на 1%; • Снижение комиссии за услуги по выдаче ипотечного кредита на 20%; • Сокращение моратория на досрочное погашение кредита до 2-х месяцев; • Распространение преференций на все базовые ипотечные продукты. 1.2. СЕРВИСНЫЕ ПРЕФЕРЕНЦИИ: • Прием документов на кредитование от работников организации на территории корпоративного клиента («День Банка»); • Закрепление персонального кредитного менеджера; • Приоритетное рассмотрение заявок о кредитовании. 2. КАК ПОЛУЧАТЬ ЛЬГОТЫ ПО ИПОТЕКЕ УЧАСТНИКАМ КОРПОРАТИВНОЙ ПРОГРАММЫ: Корпоративный клиент (компания, группа компаний, холдинг): • Выполнять условия соответствия Корпоративного клиента Банка; • Самостоятельно принять решение о возможности предоставления работнику льготы по ипотеке; • Предоставить работнику письмо-ходатайство, по согласованной с ВТБ 24 форме, с просьбой о распространении льготных условий на конкретного сотрудника (не носит характера поручительства). Контактное лицо для взаимодействия в Новосибирске: Хохлова Лидия Игоревна, Эксперт по работе с партнерами отдела ипотечного кредитования, (383) 325-01-66, моб. 8-913-708-33-18, [email protected] 4 3. ЧТО МОЖНО ПРИОБРЕСТИ С ИСПОЛЬЗОВАНИЕМ КРЕДИТА ВТБ 24 • • • • • Квартира на вторичном рынке Квартира в строящемся доме Гаражи и машиноместа Таунхаусы (в индивидуальном порядке) Готовые загородные жилые дома с земельным участком • Иные объекты, не соответствующие требованиям Банка, с использованием кредита под залог имеющейся недвижимости (Нецелевой кредит) • Объекты, находящиеся в залоге у Банка 5 4. БАЗОВЫЕ ИПОТЕЧНЫЕ ПРОДУКТЫ И ПРОГРАММЫ ВТБ24 (1/7) Общая информация: БАЗОВЫЕ ПРОГРАММЫ 1. На приобретение новой недвижимости: 1. Квартиры / Таунхаусы / Гаражи/ Машиноместа на вторичном рынке (с оформленным правом собственности) 2. Квартиры / Гаражи/ Машиноместа на первичном рынке (этап строительства) 3. Загородный дом на земельном участке (с оформленным правом собственности) СПЕЦИАЛЬНЫЕ ПРОГРАММЫ 1. На приобретение новой недвижимости: • Объекты недвижимости, являющиеся собственностью физических лиц, и находящиеся в залоге ВТБ24 (городская/ загородная недвижимость; вторичный/ первичный рынок) • Объекты недвижимости, находящиеся в собственности юридических лиц (преимущественно строительных компаний), при условии, что юридическое лицо является первичным собственником. (городская недвижимость; вторичный рынок) • Возможность использовать в качестве первоначального взноса 10% (вместо базовых условий 20%) 2. Под залог имеющейся недвижимости: • Квартиры / Таунхаусы / Загородный дом на земельном участке - на вторичном рынке (с оформленным правом собственности) 3. Рефинансирование ипотечных кредитов: • Квартиры / Таунхаусы / Загородный дом на земельном участке - на вторичном рынке (с оформленным правом собственности) Общая (min) инфо об условиях кредитования: • • • • • ставка от 8,0-13,55% в рублях; от 7,45-10,15% в долларах США и евро; срок кредитования — до 50 лет (под залог – до 20 лет); досрочное погашение кредита через 2 месяца без комиссий и штрафов; Скидка 20% от комиссии за выдачу кредита;. учитываются различные виды доходов, в т.ч. доходы близких родственников. 2. Накопительная программа средств для первоначального взноса Общая (min) инфо об условиях кредитования: • • • • • ставка 9,00% в рублях по программе «Витрина залогового имущества»; ставка 11% в рублях по программе «Ипотека с господдержкой»; срок кредитования — до 50 лет (с господдержкой – до 30 лет); полностью отсутствуют расходы на оформление сделки; учитываются различные виды доходов, в том числе доходы близких родственников. 6 4. БАЗОВЫЕ ИПОТЕЧНЫЕ ПРОДУКТЫ И ПРОГРАММЫ (2/7) «Ипотека. Готовое жилье» • • • • • • Кредит предоставляется для целей покупки объектов недвижимости на вторичном рынке жилья. Срок кредита - до 50 лет (минимальный срок кредита – 5 лет). Валюта кредита - рубли, доллары США, евро. Минимальный первоначальный взнос – 10 % от оценочной стоимости квартиры Мораторий на досрочное погашение кредита – 2 месяца, по истечении досрочный возврат без комиссии. Сумма кредита*: Новосибирск Минимальная Максимальная 150 000 руб. 75 000 000 руб. *Особенность: возможно предоставление кредита до 200 000 000 руб. на специальных условиях (процентная ставка, комиссия за выдачу кредита) или эквивалент в соответствующей валюте по курсу Банк России на дату принятия решения • Первоначальный взнос **: На всей территории РФ Минимальный Базовый от 10%* от 20%** *в случае дополнительного страхования - риска невозврата кредита **40% при приобретении загородного дома на зем.участке • **Особенность: Возможно размещение на депозитном вкладе «ВТБ 24 – Вклад в ипотеку» с ежемесячным начислением %, с возможностью капитализации либо перечислением начисленных % на текущий счет или счет банковской карты. Преимущества: получение фиксированной комиссии за выдачу ипотечного кредита при размещении первоначального взноса на вкладе. Процентные ставки***: Фиксированные ставки Переменные ставки (1) Комбинированные ставки (2) Рубль РФ от 9,0 - 13,65% от 8,0 - 11,75% от 9,8 - 13,75% Доллар США, Евро от 7,45-10,15% Нет нет ***Особенность: размер % ставки для всех категорий заемщиков равный и не зависит от формы подтверждения дохода (справка 2-НДФЛ, справка в произвольной форме, анализ бизнеса) (1) Кредит выдается по указанной ставке. Мораторий на пересмотр ставки – 1 год. По истечении моратория ставка меняется 2 раза в год (3 апреля и 3 октября). Новая ставка = Ставка рефинансирования + 2,0% (2,75%) (2) Мораторий на изменение процентной ставки – 3 года или 5 лет. По истечении моратория ставка определяется аналогично переменным. 7 4. БАЗОВЫЕ ИПОТЕЧНЫЕ ПРОДУКТЫ И ПРОГРАММЫ (3/7) «Ипотека. Строящееся жилье» • Кредит предоставляется для целей покупки объектов в аккредитованных Банком строящихся объектах (многоквартирных домах / таунхаусах). Требования к объекту строительства: - в строящемся объекте возведено менее 40% готовности этажей (соответствие устанавливается на основании отчета об оценке) требуется дополнительное обеспечение на период строительства в виде залога имущества, находящегося в собственности заемщика или членов его семьи. - строительство объекта не приостановлено / не «заморожено», и в нем продолжаются общестроительные работы. Срок кредита - до 50 лет (минимальный срок кредита – 5 лет). Валюта кредита - рубли, доллары США, евро. Максимальный размер кредита - до 80 % от оценочной стоимости квартиры / таунхауса (прав требования на квартиру / таунхаус). Мораторий на досрочное погашение кредита – 2 месяца, по истечении досрочный возврат без комиссии. • • • • • Сумма кредита*: Новосибирск Минимальная Максимальная 150 000 руб. 75 000 000 руб. *Особенность: возможно предоставление кредита до 200 000 000 руб. на специальных условиях (процентная ставка, комиссия за выдачу кредита) или эквивалент в соответствующей валюте по курсу Банк России на дату принятия решения • Первоначальный взнос **: **Особенность: Возможно размещение на депозитном вкладе «ВТБ 24 – Вклад в ипотеку» с ежемесячным начислением %, с возможностью капитализации либо перечислением начисленных % на текущий счет или счет банковской карты. Преимущества: получение фиксированной комиссии за выдачу ипотечного кредита при размещении первоначального взноса на вкладе. Базовый • На всей территории РФ от 20%** Процентные ставки***: Фиксированные ставки Переменные ставки (1) Комбинированные ставки (2) Рубль РФ от 9,0 - 13,35% от 8,0 - 11,45% от 9,8 - 13,45% Доллар США, Евро от 7,45 -9,65% нет нет ***Особенность: размер % ставки для всех категорий заемщиков равный и не зависит от формы подтверждения дохода (справка 2-НДФЛ, справка в произвольной форме, анализ бизнеса) ***На этапе строительства +2,5% годовых (не применяется в случае предоставления залога имеющейся жилой недвижимости на инвестиционный период) (1) Кредит выдается по указанной ставке. Мораторий на пересмотр ставки – 1 год. По истечении моратория ставка меняется 2 раза в год (3 апреля и 3 октября). Новая ставка = Ставка рефинансирования + 2,0% (2,5%) (2) Мораторий на изменение процентной ставки – 3 года или 5 лет. По истечении моратория ставка определяется аналогично переменным. 8 4. БАЗОВЫЕ ИПОТЕЧНЫЕ ПРОДУКТЫ И ПРОГРАММЫ (4/7) «Ипотека. Нецелевой под залог имеющейся недвижимости» • • • • • • • Кредит предоставляется под залог имеющейся жилой недвижимости. Возможные цели использования кредитных средств: o приобретение земельного участка / садового дома / дома на землях сельскохозяйственного назначения, o приобретение не аккредитованной новостройки; o приобретение недвижимости за пределами РФ / на территории РФ в регионах отсутствия ипотечных подразделений ВТБ24, o ремонт и благоустройство уже приобретенной квартиры / загородного дома; o иные аналогичные цели. Срок кредита - до 20 лет (минимальный срок кредита – 5 лет). Валюта кредита - рубли, доллары США, евро. Максимальный размер кредита - до 70% от оценочной стоимости закладываемой квартиры и до 50% от стоимости закладываемого жилого дома с земельным участком на землях поселений или землях под ИЖС. Мораторий на досрочное погашение кредита – 6 месяцев, по истечении досрочный возврат без комиссии (в период с 2 по 6 месяцы возможно с уплатой штрафа 1%). Сумма кредита*: Новосибирск Минимальная Максимальная 150 000 руб. 75 000 000 руб. *Особенность: возможно предоставление кредита до 200 000 000 руб. на специальных условиях (процентная ставка, комиссия за выдачу кредита) или эквивалент в соответствующей валюте по курсу Банк России на дату принятия решения • Процентные ставки**: Фиксированные ставки Переменные ставки (1) Комбинированные ставки (2) Рубль РФ 12,55 - 17,05% 11,55 – 15,0% 13,35 – 17,45% Доллар США, Евро 9,95 - 12,05% Нет Нет **Особенность: размер % ставки для всех категорий заемщиков равный и не зависит от формы подтверждения дохода (справка 2-НДФЛ, справка в произвольной форме, анализ бизнеса) (1) Кредит выдается по указанной ставке. Мораторий на пересмотр ставки – 1 год. По истечении моратория ставка меняется 2 раза в год (3 апреля и 3 октября). Новая ставка = Ставка рефинансирования + 5,55% (6,05%) для наемных сотрудников, и +6,0% (6,5%) для владельцев бизнеса и ИП (2) Мораторий на изменение процентной ставки – 3 года или 5 лет. По истечении моратория ставка определяется аналогично переменным. 9 4. БАЗОВЫЕ ИПОТЕЧНЫЕ ПРОДУКТЫ И ПРОГРАММЫ (5/7) «Ипотека. Рефинансирование» • • • • Кредит предоставляется на цели полного досрочного погашения ссудной задолженности по ранее предоставленным кредитам, обеспеченным залогом недвижимости (ипотекой). Срок кредита - до 50 лет (Готовое жилье), до 20 лет (Под залог недвижимости). Валюта кредита - рубли, доллары США, евро. Максимальный размер кредита - до 80 % от оценочной стоимости объекта по рефинансируемому кредиту. • Сумма кредита*: Новосибирск Минимальная Максимальная 150 000 руб. 75 000 000 руб. или эквивалент в соответствующей валюте по курсу Банк России на дату принятия решения • *Особенность: возможно предоставление кредита до 200 000 000 руб. на специальных условиях (процентная ставка, комиссия за выдачу кредита) Процентные ставки: определяется в соответствии с параметрами ипотечного кредитного продукта – аналога из продуктового ряда Банка (см. параметры продуктов): • Готовое жилье. • Нецелевой. Для собственников жилья. Пример: Заемщик обращается за рефинансированием, поскольку желает: o изменить валюту кредита (рубли, доллары, евро); o увеличить сумму по ипотечному кредиту (например, в Москве более чем на $50 000 (эквивалент в соответствующей валюте), других регионах на $20 000 (эквивалент в соответствующей валюте); o увеличить срок кредита; o изменить тип процентной ставки по кредиту (фиксированная, переменная, комбинированная). 10 4. БАЗОВЫЕ ИПОТЕЧНЫЕ ПРОДУКТЫ И ПРОГРАММЫ (6/7) «Ипотека с господдержкой»*: • • • • • • • • Кредит предоставляется на цели приобретения квартиры в новостройке (многоквартирном доме) с оформленным правом собственности. Заемщики – только граждане РФ. Валюта кредита – только рубли РФ. Процентная ставка – 11 % годовых в рублях РФ (фиксированная, не зависит от срока кредита, первоначального взноса, формы подтверждения дохода) или 13.0 % годовых в рублях РФ при приобретении объекта на этапе строительства Срок кредитования - до 30 лет. Первоначальный взнос Заемщика – от 20%. Максимальный размер кредита (Кредит/Залог) – не более 80% стоимости объекта. Сумма кредита: *ОСОБЕННОСТЬ: Место расположения квартиры Новосибирск Минимальная Максимальная 150 000 руб. 3 000 000 руб. • • • Комиссия за рассмотрение заявки – отсутствует. Комиссия за выдачу кредита – отсутствует. Текущим собственником объекта должно быть Юридическое лицо (первый собственник квартиры застройщик, инвестор и т.д.) «Витрина залогового имущества»**: • • • • • • Кредит предоставляется на приобретение объекта недвижимости, находящегося в залоге ВТБ 24 Процентная ставка: в соответствии с условиями кредитного договора текущего заемщика, но не более 9,00% при получении рублевого кредита и не более 10% при получении кредита в долларах США или евро. Процентные ставки не зависят от размера первоначального взноса и срока кредитования. Минимальный первоначальный взнос – 20% от стоимости недвижимости. Срок кредитования – до 50 лет. Сумма кредита: Новосибирск Минимальная Максимальная 150 000 руб. не ограничена или эквивалент в соответствующей валюте по курсу Банк России на дату принятия решения !!! Программа - для заемщиков, испытывающих сложности с погашением ипотечного кредита ВТБ 24, а также принявших решение реализовать недвижимость **ОСОБЕННОСТЬ: • Комиссия за рассмотрение заявки – отсутствует. • Комиссия за выдачу кредита – отсутствует. • Текущим собственником объекта должен быть заемщик ВТБ 24 • Объект размещен на сайте Банка www.vtb24.ru. 4. БАЗОВЫЕ ИПОТЕЧНЫЕ ПРОДУКТЫ И ПРОГРАММЫ (7/7) «Накопительная Программа Ипотечного кредитования»: • • • • • Предназначена для тех клиентов, кто только задумался об ипотеке и еще не успел накопить первоначальный взнос. Заемщику предлагается открыть один из вариантов вклада: Для клиентов, не имеющих на текущий момент • «ВТБ 24 – Ипотечный накопительный» достаточных средств для первоначального взноса, желающих получить ипотечный кредит ВТБ 24 на (валюта: рубли РФ; срок : 2 или 3 года; доходность: от 3,3% до 4,15 %). льготных условиях • «ВТБ 24 – Ипотечный индекс» (валюта: рубли РФ; срок : 2, 3, 5 лет; доходность: Ставка рефинансирования ЦБ РФ минус от 3,5% до 3,7%). По окончанию срока действия вклада заемщик имеет право получить льготный ипотечный кредит, сроком до 30 лет, в размере среднего остатка по вкладу в течение фактического срока накопления. Размер скидки к процентной ставке льготного ипотечного кредита – до 3,16%. Если заемщик не воспользуется льготной ипотекой, при закрытии вклада будет осуществлено доначисление дополнительных процентов по вкладу: 2% годовых за время нахождения средств на вкладе. «Гаражная ипотека»: • Предоставление кредитов на цели приобретения гаражей и / или машино-место с оформленным правом собственности или на этапе строительства. • Сумма кредита: Условие Минимальная Максимальная При одновременном приобретении за счет средств ипотечного кредита квартиры или при наличии у Заемщика задолженности по ипотечному обязательству перед ВТБ 24 300 000 руб. 3 000 000 руб. Во всех остальных случаях 800 000 руб. 3 000 000 руб. или эквивалент в соответствующей валюте по курсу Банк России на дату принятия решения • Максимальный размер кредита: Условие для гаражей / машино-мест, расположенных в комплексах: Максимальный К/З в подземном гаражном комплексе 70% в надземном гаражном комплексе • 60% Процентные ставки***: Фиксированные ставки Переменные ставки (1) Комбинированные ставки (2) Рубль РФ от 11,0 - 15,35% от 10,0 - 13,45% от 11,3 - 14,95% Доллар США, Евро от 9,45-11,85% Нет нет • • Комиссия за услуги по выдаче ипотечного кредита - 1,2% от суммы кредита, но не менее 12 000 рублей, для г. Москва и МО Комиссия за услуги по выдаче ипотечного кредита - 1,2% от суммы кредита, но не менее 8 800 рублей, для других регионов 12 5. РАСХОДЫ ПО ИПОТЕЧНОЙ СДЕЛКЕ Комиссия за рассмотрение заявки на кредит – отсутствует. Заказ отчета об оценке Объекта недвижимости (предмета ипотеки) – бесплатно для Заемщика. Банк самостоятельно (за свой счет) производит оценку. Комиссия за выдачу кредита (в зависимости от кредитного продукта): 1-2. «Ипотека. Готовое жилье» и «Ипотека. Строящееся жилье»: Депозитный вклад «ВТБ 24 – Вклад в ипотеку»: Фиксированная* Дифференцированная** Регион Новосибирск от 11 440 до 19 440 руб. 1,2%*, но не <19 440 – руб. и не > 51 440 руб. 3. «Ипотека. Нецелевой под залог имеющейся недвижимости»: Регион Новосибирск Фиксированная *Особенность: *Условия применения фиксированной комиссии (одно из нижеперечисленных): 1. размещение первоначального взноса (собственных средств Заемщика) на депозитном вкладе «ВТБ 24 – Вклад в ипотеку» в течение 5 рабочих дней с даты принятия Банком решения о предоставлении кредита. 2. проведение ипотечной сделки в течение 5 рабочих дней с даты принятия Банком решения. **Условия применения дифференцированной комиссии: 1. НЕ РАЗМЕЩЕНИЕ первоначального взноса (собственных средств Заемщика) на депозитном вкладе «ВТБ 24 – Вклад в ипотеку» в течение 5 рабочих дней с даты принятия Банком решения. 4. «Ипотека. Рефинансирование»: кредиты, предоставленные сторонними банками кредиты, предоставленные Банками группы ВТБ от 8 000 – 19 440 руб. от 9 600 – 22 640 руб. Регион от 8 800 – 17 600 руб. Новосибирск 5. «Ипотека с господдержкой» - комиссия за выдачу кредита отсутствует. 6. «Витрина залогового имущества» - комиссия за выдачу кредита отсутствует. 13 6. ПРЕИМУЩЕСТВА ИПОТЕЧНЫХ ПРОГРАММ ВТБ 24 1. КОНКУРЕНТНЫЕ ПРЕИМУЩЕСТВА: • • • • • • Первоначальный взнос – от 10%. Низкая годовая % ставка: Фиксированная: от 9,0% в рублях, от 7,45% в долларах США, евро; Переменная: от 8,0% в рублях (зависит от ставки рефинансирования ЦБ) Размер процентной ставки не зависит от формы подтверждения дохода Заемщика. Максимальная сумма кредита: На жилье – 200 000 000 рублей (или эквивалент в долларах США, евро), зависит от платеже- и кредитоспособности заемщика. На гаражи – 3 000 000 рублей (или эквивалент в долларах США, евро), зависит от платеже- и кредитоспособности заемщика. Длительный срок кредитования – до 50 лет. Срок действия одобрения Возможность проведения территориально-распределенных сделок. Банка о кредитовании – 4 месяца. 2. ПРЕИМУЩЕСТВА ПРИ ПРОВЕДЕНИИ СДЕЛКИ: • • • • • Возможность указания в договоре купли-продажи недвижимости 1 млн.рублей без уплаты дополнительной комиссии (при условии владения недвижимостью менее 3 лет). Возможность получения кредита в наличной и безналичной форме, в т.ч. с использованием аккредитива. Возможность проведения сделок со сложной цепочкой альтернативных квартир (без ограничений по количеству). Возможность получения одобрения банка на кредитование в одном городе, а проведения сделки – в другом (при нахождении и приобретении недвижимости в другом городе). Оценка объекта недвижимости осуществляется за счет Банка. 3. ПРЕИМУЩЕСТВА КРЕДИТОВАНИЯ В ВТБ 24: • • • • • • • • • Возможность досрочного возврата кредита (полного или частичного) без уплаты штрафа, в основном через 3 месяца, с выбором заемщика – уменьшить срок кредитования или уменьшить размер ежемесячного аннуитетного платежа. Отсутствие комиссии за рассмотрение заявления-анкеты. Наличие одной комиссии на этапе выдачи кредита – за выдачу кредита по базовым программам Банка. Отсутствие комиссии за ведение ссудного счета. Отсутствие комиссии за снятие кредитных средств наличными. Низкий размер минимальной суммы при частичном досрочном погашении (от 15 000 руб. или эквивалент в соответствующей валюте). Отсутствие требования к гражданству и регистрации Заемщика. Возможность рассмотрения различных форм подтверждения дохода, учет дохода платежеспособных членов семьи (близких родственников, гражданских супругов). Требования по трудовому стажу: общий - не менее 3 месяцев после окончания испытательного срока (при общем трудовом стаже < 1 года) и/или на последнем месте работы – 1 месяц после испытательного срока. При отсутствии записи в трудовой книжке – обязательно наличие трудового контракта. 14 7. ПРИМЕРЫ РАСЧЕТА ИПОТЕЧНОГО КРЕДИТА 1. Готовое жилье: *Пример 1 (ГЖ): Ст-ть кв-ры 7 млн. руб. Перв. взнос 4,2 млн.руб. (60%) Срок 7 лет. Кредит 2,8 млн.руб. (1) Ежемес. платеж 45,0 тыс.руб., ставка 9,0% (2) Ежемес платеж 1 429 $, ставка 7,45% Совокупный доход семьи: 75,1 тыс.руб. **Пример 2 (ГЖ): Ст-ть кв-ры 4 млн. руб. Перв. взнос 2,4 млн.руб. (60%) Срок 15 лет. Кредит 1,6 млн.руб. (1) Ежемес. платеж 18,4 тыс.руб., ставка 11,25% (2) Ежемес платеж 502 $, ставка 7,75% Совокупный доход семьи: 39.1 тыс.руб. (кредит в рублях) Совокупный доход семьи: 33,9 тыс.руб. (кредит в $) **Пример 3 (ГЖ): Ст-ть кв-ры 2,5 млн. руб. Перв. взнос 500 тыс.руб. (20%) Срок 15 лет. Кредит 2 млн.руб. (1) Ежемес. платеж 25,0 тыс.руб., ставка 12,75% (2) Ежемес платеж 686 $, ставка 9,25% Совокупный доход семьи: 45,7 тыс.руб. (кредит в рублях) Совокупный доход семьи: 42,4 тыс.руб. (кредит в $) *Пример 1 (Господдержка): Ст-ть кв-ры 4 млн. руб. Перв. взнос 1 млн.руб. (25%) Срок 15 лет. Кредит 3 млн.руб. Ежемес. платеж 34 тыс.руб., ставка 11% Совокупный доход семьи: 62 тыс.руб. *Пример 2 (Господдержка): Ст-ть кв-ры 7 млн. руб. Перв. взнос 4,2 млн.руб. (60%) Срок 25 лет. Кредит 2,8 млн.руб. Ежемес. платеж 31,8 тыс.руб., ставка 11% Совокупный доход семьи: 57,9 тыс.руб. 2. Строящееся жилье: *Пример 1 (СЖ): Ст-ть кв-ры 7 млн. руб. Перв. взнос 4,2 млн.руб. (60%) Срок 7 лет. Кредит 2,8 млн.руб. (1) Ежемес. платеж 48,7 тыс.руб., ставка 11,5% Ежемес. платеж 45,4 тыс.руб., ставка 9,0%**** (2) Ежемес платеж 1 547 $, ставка 9,95% Ежемес платеж 1 458 $, ставка 7,45% Совокупный доход семьи: 81,2 тыс.руб. **Пример 2 (СЖ): Ст-ть кв-ры 4 млн. руб. Перв. взнос 1 млн.руб. (25%) Срок 15 лет. Кредит 3 млн.руб. (1) Ежемес. платеж 42,5 тыс.руб., ставка 15,25% Ежемес. платеж 37,5 тыс.руб., ставка 12,75%**** (2) Ежемес платеж 1 184 $, ставка 11,75% Ежемес платеж 1 038 $, ставка 9,25% Совокупный доход семьи: 75 тыс.руб. *Пример 1 (Господдержка): Ст-ть кв-ры 4 млн. руб. Перв. взнос 1 млн.руб. (25%) Срок 15 лет. Кредит 3 млн.руб. Ежемес. платеж 39 тыс.руб., ставка 13,5% Совокупный доход семьи: 70,8 тыс.руб. Ежемес. платеж 34,3 тыс.руб., ставка 11%** **После регистрации права собственности % ставка – 11% *Пример 2 (Господдержка): Ст-ть кв-ры 7 млн. руб. Перв. взнос 4,2 млн.руб. (60%) Кредит 2,8 млн.руб. (1) Срок 7 лет. Ежемес. платеж 51,7 тыс.руб., ставка 13,5% (2) Срок 25 лет. Ежемес. платеж 32,6 тыс.руб., ставка 13,5% Причины для выбора Банка и ипотечной программы: Желание обменять меньшую квартиру на большую Желание разъехаться с родственниками Желание переехать в новую квартиру или загородный дом Желание отказаться от аренды квартиры и ежемесячно вносить платежи не за чужую, а за собственную квартиру Желание получать дополнительный доход за счет сдачи объекта в аренду Желание инвестировать накопления в недвижимость Желание изменить невыгодные условия кредита другого банка Совокупный доход семьи: 86,2 тыс.руб. (1), 59,3 тыс.руб. (2 ) 15 8. ТЕХНОЛОГИЯ ПРОВЕДЕНИЯ ИПОТЕЧНЫХ СДЕЛОК В ВТБ 24 8.1. Схема проведения ипотечной сделки в ВТБ 24: 1 Заемщик получил одобрение Банка о кредитовании 2 Заемщик осуществляет поиск недвижимости (самостоятельно или с риэлтором) 3 Заемщик осуществляет сбор документов на недвижимость (самостоятельно или с риэлтором) Решение Банка действует 4 месяца 7 Заемщик оформляет договор страхования в выбранной компании 3 вида риска: жизнь и здоровье, утраты права собственности, имущества 4 Заемщик представляет пакет документов на недвижимость в Банк и Страховую компанию Должно быть 2 одобрения: Банка и Страховой компании 8 Банк назначает день сделки 9 Заемщик подписывает кредитный договор и договор купли-продажи При наличных расчетах Заемщик заключает договор аренды банковского сейфа 10 Банк предоставляет кредитные средства Заемщику 5 Банк рассматривает пакет документов на недвижимость День сделки назначается после одобрения Объекта 11 6 Банк заказывает Отчет об оценке недвижимости Оценка осуществляется за счет Банка 12 Банк перечисляет деньги после регистрации сделки или открывает При необходимости сотрудник доступ к сейфу Банка присутствует при подаче Стороны подают в ФРС на регистрацию договор куплипродажи и закладную документов на регистрацию 8.2. Место проведения сделки: • Каждая ипотечная сделка проводится в Банке(в Центре ипотечного кредитования); • Все Центры ипотечного кредитования (ЦИКи) имеют удобную транспортную доступность; • Каждый из Центров является полноценным офисом Банка, в котором, наряду с ипотечным кредитованием • • • представляется весь спектр банковских услуг, в т.ч. аренда банковских сейфов; Процедура одобрения кредита, экспертизы документов на объект недвижимости, а также сама сделка проходят в пределах одного Центра ипотечного кредитования; В ВТБ 24 действует единая технология одобрения заемщика, выдачи кредита и проведения ипотечной сделки; Расчеты между продавцом и покупателем недвижимости после проведения сделки и государственной регистрации также производятся в том Центре ипотечного кредитования, в котором проходила сделка. 16 9. ТРЕБОВАНИЯ ВТБ24 К ОБЪЕКТУ НЕДВИЖИМОСТИ 9.1. Общие требования к объекту недвижимости : • подключен к электрическим, паровым или газовым системам отопления, обеспечивающим подачу тепла на всю • • площадь жилого помещения; оборудован водопроводом, обеспечивающим подачу холодной и горячей воды хозяйственного назначения, либо водопроводом, обеспечивающим подачу холодной воды и оборудованием, обеспечивающим горячее водоснабжение; здание, в котором расположен Предмет ипотеки, должно отвечать следующим требованиям: o не находиться в аварийном состоянии; o не состоять на учете по постановке на капитальный ремонт, снос или реконструкцию с отселением; o не находиться на землях сельскохозяйственного назначения. 9.2. Предмет ипотеки: • • • ДА! Квартиры, расположенные в жилых многоквартирных домах/ таунхаусах; Загородные дома, расположенные на земельных участках; Отдельные комнаты жилого помещения коммунального заселения, находящиеся в общей совместной или личной собственности или доли в праве общей долевой собственности на жилое помещение могут выступать Предметом ипотеки при условии, что: o Заемщик владеет другими комнатами в жилом помещении коммунального заселения или другими долями в праве собственности на жилое помещение, и в результате заключения Ипотечной сделки вся Квартира должна перейти в собственность Заемщика; o Заемщик готов предоставить оставшиеся комнаты (доли в праве собственности) в залог Банку путем заключения с Банком соответствующего договора об ипотеке; o жилое помещение, где находится комната или доля в котором приобретается Заемщиком, соответствует требованиям Банка, предъявляемым к Предмету ипотеки. НЕТ! • • • Когда собственник жилого помещения (продавец) - супруг Заемщика*; Когда жилое помещение ранее находилось в собственности Заемщика (обратный выкуп); Когда жилое помещение ранее находилось в собственности супруга Заемщика. *Особенность при продукте «Ипотека. Для собственников жиль я (Нецелевой): Собственниками жилого помещения могут являться сами Заемщики, а также члены их семьи: супруг (супруга), родители, братья, сестры, дети; родители, братья, сестры, дети супруга (супруги) при условии, что указанные лица также выступают Поручителями по Кредитному договору. 17 10. РАСЧЕТЫ ПО ИПОТЕЧНОЙ СДЕЛКЕ (1/2) Наличная форма Выбор обуславливается: 1. требованиям Банка 2. пожеланием Заемщика 1 Индивидуальный банковский сейф (ИБС) Безналичная форма 2 Аккредитив 3 Перевод со счета в случаях при проведении сделки: 1. с взаимозависимыми лицами; 2. сторона сделки – ЮЛ 1. Расчет с использованием индивидуального банковского сейфа (ИБС): Условия доступа к ИБС (предъявление документов): • Договор купли-продажи с использованием кредитных средств (оригинал или нотариально заверенная копия); • Расписка продавца о получении всей суммы денежных средств по договору купли-продажи с использованием кредитных средств; • Нотариально заверенная копия свидетельства о государственной регистрации права собственности Заемщика на Объект недвижимости с отметкой о наличии обременения в виде ипотеки или Выписки из Единого государственного реестра прав на недвижимое имущество и сделок с ним, подтверждающей регистрацию права залога (ипотеки) Объекта недвижимости; • Предоставление* копии расписки Управления Федеральной службы государственной регистрации, подтверждающей предоставление закладной на государственную регистрацию. *включается в случае, когда стороны самостоятельно занимаются процедурой регистрации сделки (приобретение Объектов недвижимости в Московской области) 2. Расчет с использованием Аккредитива: • • Аналогичные условиям доступа к банковскому сейфу (п.1); Особенность: • кредитные средства зачисляются на транзитный счет, предназначенный для расчетов по аккредитиву; • Банком эмитентом и Банком исполнителем выступает ВТБ 24. 3. Безналичная форма расчетов предполагает: • • Аналогичные условиям доступа к банковскому сейфу и раскрытию аккредитиву (п.1); Особенность: • Кредитные средства зачисляются на счет Заемщика по факту государственной регистрации сделки, перехода права собственности и регистрации залога в пользу Банка. 18 10. РАСЧЕТЫ ПО ИПОТЕЧНОЙ СДЕЛКЕ (2/2) Доступ к Индивидуальному банковскому сейфу (ИБС) после государственной регистрации сделки: • Доступ Продавца (Представителя Продавца) к ИБС осуществляется при наличии: • документа, удостоверяющего личность Продавца, • надлежащим образом оформленной доверенности (в случае доступа Представителя Продавца) • выполнении всех условий доступа, оговоренных сторонами в договоре аренды Индивидуального банковского сейфа. Расчеты при проведении территориально распределенной сделки* («межфилиальной»): • • • В случае приобретения Заемщиком Объекта недвижимости в Московском регионе (г. Москва, Московская область) и использовании: наличной формы расчетов (Индивидуальный банковский сейф), либо аккредитивной формы, расчеты между сторонами сделки производятся в том Центре ипотечного кредитования, где проходила сделка; В случае использования безналичной формы расчетов, Заемщик предоставляет необходимые документы в региональное отделение Банка, одобрившее предоставление ипотечного кредита, для перевода кредитных средств Продавцу Объекта недвижимости в соответствии с Договором купли-продажи. *Территориально распределенная сделка имеет место, когда Заемщик желает приобрести Объект недвижимости на территории региона отличного от региона, где Заемщик получает большую часть дохода и, как следствие, получил одобрение Банка на предоставление ипотечного кредита (Заемщик получает одобрение в одном городе, объект приобретает в другом). 19 11. КАК ПОДАТЬ ДОКУМЕНТЫ В ВТБ 24 (1/2) Этап получения ипотечного кредита Документы на получение кредита: ОБЯЗАТЕЛЬНЫЕ и ДОПОЛНИТЕЛЬНЫЕ ДОКУМЕНТЫ ЗАЕМЩИКА: 1 подтверждающие личность Заемщика 1 об образовании 2 подтверждающие сведения о трудовой занятости и размере ежемесячного дохода Заемщика 2 о наличии в собственности недвижимого имущества и/или иного дорогостоящего имущества 3 подтверждающие отношение к воинской службе (для мужчин не достигших возраста 27 лет) 3 подтверждающие наличие в собственности ценных бумаг 4 выписки со счета при наличии счетов в Банках 5 подтверждающие кредитную историю Заемщика 6 о временной регистрации по месту пребывания Заемщика / Поручителя 4 подтверждающие текущие обязательства Заёмщика 5 подтверждающий принадлежность заемщика к корпоративной компании Рекомендуется единовременно представлять в Банк полный комплект документов Документы на одобрение Объекта: Этап проведения сделки ДОКУМЕНТЫ НА ОБЪЕКТ НЕДВИЖИМОСТИ: 1 Правоустанавливающие документы по Объекту недвижимости (копии) 2 Экспликация, поэтажный план (копии) 3 Выписка из домовой книги или иного документа о лицах, зарегистрированных по адресу Объекта недвижимости (копии) 4 Финансово-лицевой счет (копия) 5 Справка из ФНС об отсутствии задолженности по уплате налога на имущество, переходящего в порядке дарения или наследства (при необходимости) 6 Копии паспортов продавцов Объекта недвижимости 7 Разрешение органов опеки и попечительства на отчуждение Объекта недвижимости (при наличии несовершеннолетних лиц среди собственников-продавцов) Срок рассмотрения документов отсчитывается Банком с момента Представления Заемщиком полного пакета документов ОБЪЕКТЫ, НА КОТОРЫЕ ИПОТЕЧНЫЙ КРЕДИТ НЕ ПРЕДОСТАВЛЯЕТСЯ: 1. Собственником Объекта недвижимости является супруг Заемщика 2. Объект недвижимости ранее находился в собственности Заемщика (т.н. обратный выкуп) 3. Объект недвижимости ранее находился в собственности супруга Заемщика. 20 11. КАК ПОДАТЬ ДОКУМЕНТЫ В ВТБ 24 (2/2) Подача заявлений на кредит: В ВТБ 24 единая технология предоставления ипотечных кредитов: принятие решения об одобрении Заемщика, расчета суммы кредита, требование к объекту недвижимости, особенности проведения ипотечной сделки. Центр ипотечного кредитования ул. Державина, 11, тел. (383) 325-08-91, 325-08-92, 325-08-96 Отдел ипотечного кредитования пр. Строителей, 17, тел. (383) 325-10-13, 325-10-20 Отдел ипотечного кредитования пр. Димитрова, 2, тел. (383) 249-24-36, 249-24-31 Группа ипотечного кредитования ул. Кошурникова,8 (ст. метро"Березовая роща"), тел. (383) 325-01-66 Группа ипотечного кредитования ул. Станционная 30а к А, тел: (383) 325-13-40, 325-13-49 ИПОТЕЧНАЯ ГОРЯЧАЯ ЛИНИЯ: Общефедеральный: 8-800-100-24-24 Часы работы: Круглосуточно звонок по России бесплатный На любой ваш вопрос, связанный с предоставлением ипотечных кредитов (уточнение актуальных условий ипотечного кредитования, предварительный расчет суммы кредита, уточнение перечня документов для представления в Банк) ответят операторы «Ипотечной горячей линии» www.vtb24.ru [email protected] 21 БЛАГОДАРИМ ЗА ВНИМАНИЕ! Контактное лицо для взаимодействия в Новосибирске: Хохлова Лидия Игоревна, Эксперт по работе с партнерами отдела ипотечного кредитования, (383) 325-01-66, моб. 8-913-708-33-18, [email protected] 22