3.2. Акцизы

advertisement

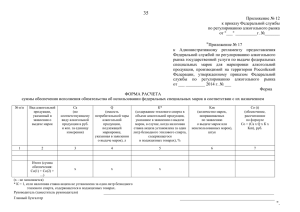

План: 1.Сущность акциза. 2.Объекты налогообложения. 3.Ставки акцизов и налоговой базы. 4.Акцизы на нефтепродукты. Акцизы –это косвенные налоги, включающие в цену товара и уплачиваемые покупками. Устанавливаются акцизы на высокорентабельную продукцию, на товары не относящиеся к товарам первой необходимости, а также на социально- вредные товары. Государство использует акцизы, для регулирования спроса и предложения, а также для пополнения государственного бюджета. Устанавливаются акцизы также на импортные товары в целях защиты потребления рынка. Исключением являются акцизы по товарам ввозимым на территорию РФ, так как плательщиками акцизов в этом случае является организация закупившая подакцизные товары, в том числе для дальнейшей перепродажи. 1)Дизельное топливо; 2)Прямоугольный бензин; 3)Бензин автомобильный; 4)Спирт этиловый из всех видов сырья ( за исключением спирта коньячного); 5)Моторные масла; 6)Спиртосодержащая продукция; 7)Табачная продукция; 8)Автомобили легковые и мотоциклы с мощностью двигателя больше 150 лошадиных сил. 1)Лекарственные, лечебно - профилактические и диагностические средства, если они внесены в государственный реестр лекарственных средств и изделий медицинского назначения; 2)Препараты ветеринарного назначения прошедшие государственную регистрацию и разлитые в ёмкости не больше 10мл; 3)Парфюмерно-косметическая продукция прошедшая государственную регистрацию и разлитая в ёмкости не больше 100мл, с объёмной долей спирта до 80% включительно; 4)Отходы образующее при производстве этилового спирта из пищевого сырья водок, ликероводочных изделий и подлежащее использованию, для технических целей. Непосредственно продажа произведённых подакцизных товаров, том числе реализации предметов залога; Передача произведённых подакцизных товаров на переработку на давальческое сырьё на расчет готовой продукцией; Передача произведённых подакцизных товаров в УК организации, кассовые фонды кооперативов, а также передача организацией произведению подакцизных товаров своему участнику при его выходе из организации; Передача права собственности на произведённые подакцизные товары на безвозмездной основе, а также при натуральной оплате труда; Передача произведённых подакцизных товаров в структуре организации в том числе для: дальнейшего производства подакцизных товаров; для испытания на собственные нужды. 1. 2. 3. Передача подакцизных товаров одним структурным подразделением другому подразделению. Этой же организации для производства подакцизных товаров. Первичная реализация конфискованных подакцизных товаров от которых произошёл отказ в пользу государства и которые подлежат обращению в государственную или муниципальную собственность, на промышленную переработку или уничтоженное. Реализация подакцизных товаров, помещаемых под таможенный режим экспорта. Твёрдые (в абсолютной сумме) Адвалорные (в % к стоимости ) Комбинированные (в абсолютной сумме % к стоимости) 1.По товарам, на которые установлены твёрдые ставки: С=О×А, где С- сумма акциза; О- объём реализованной продукции; А- ставка акциза. 2.По товарам, на которые устанавливаются адвалорные ставки: С =0×А/100% 3.По товарам, на которые устанавливаются комбинированные ставки: С=(О×А) +(О×А/100%) Сумма налога, подлежит уплате в бюджет, определяется по итогам каждого налогового периода как начисленная сумма акциза по облагаемым операциям уменьшения на налоговые вычеты. Уплачивается собственниками давальческого сырья при его приобретении или при его производстве. Предъяв продавцам и уплачивается налогоплательщиком для приобретения подакцизных товаров, используемых в качестве сырья для производства других подакцизных товаров или при ввозе с подакцизных товаров. Уплачивается налогоплательщиком в случае возврата подакцизных товаров или отказа от них. Уплачивается при приобретении акцизных марок по подакцизным товарам, подлежащим маркировке. Уплачивается на территории РФ по этиловому спирту, произведённому из пищевого сырья, из расхода для производства алкогольной продукции. Сумма подлежащая вычету не должна превышать суммы акциза, рассчитанной по формуле: С=А×К×О/100% , где А- ставка акциза на 1л этилового спирта; К- крепость вина в %; О- количество реализованного вина. 1.Производство нефтепродуктов. 2.Оптовую реализацию нефтепродуктов. 3.Оптово- розничную реализацию нефтепродуктов. 4.Розничную реализацию нефтепродуктов. 5.Производство продуктов нефтехимии.