Компании на рынке IPO

реклама

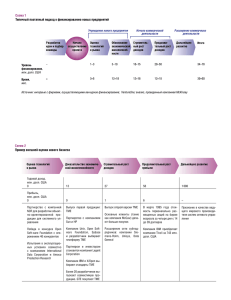

Конференция «Компании на рынке IPO: технология выхода и рост капитализации» Основные факторы успешного проведения IPO Роман Журков Директор Департамента инвестиционно-банковских услуг Москва 2006 Долевое финансирование – новый этап развития компании ЦЕЛЬ: ЗАДАЧИ: ПОВЫШЕНИЕ И РЕАЛИЗАЦИЯ СТРАВЕДЛИВОЙ СТОИМОСТИ КОМПАНИИ Привлечение значительного объема ресурсов для дальнейшего развития финансовых Рост собственного капитала и укрепление финансового состояния Повышение прозрачности и управляемости компании Справедливая оценка и рост стоимости бизнеса РЕШЕНИЕ: Публичное размещение акций (IPO) 2 Бум российских IPO уже начался и продлится в течение последующих лет 4 2004-2005 Факторы За 2005 год индекс РТС вырос на 83%, за первые четыре месяца 2006 года – на 39%, а в мае 2006 года достиг «исторической» отметки в 1700 пунктов Последние 5 лет наблюдается стабильный приток иностранного капитала в российские компании Сегодня в России создан эффективный законодательный механизм привлечения средств через эмиссию ценных бумаг 2004-2005 Тенденции Десятки российских компаний объявили о своем намерении в 2006–2007 годах провести публичное размещение акций (IPO) Основной потенциал IPO сосредоточен в компаниях пищевой промышленности и сельского хозяйства, торговли, металлургии, телекоммуникаций Объем размещений, млн.долл.США 3 2 1 0 2000-2003 8 Количество размещений 6 4 2 0 2000-2003 - российский биржевой рынок - западные биржевые рынки 3 Для успешного выхода на рынок компания должна соответствовать определенным требованиям «Недооцененные» компании – некоторые типичные черты: Требования к бизнесу Сложившийся бизнес со значительной долей рынка Устойчивые конкурентные позиции Достаточный размер бизнеса Рентабельность, сопоставимая со средней по отрасли Оптимальная структура финансирования Собственность не отделена от менеджмента Все системы построены под личности Основное – контроль за текущей деятельностью и финансами Стоимость компании вторична 4 Для успешного выхода на рынок компания должна соответствовать определенным требованиям «Недооцененные» компании – некоторые типичные черты: Собственность не отделена от менеджмента Все системы построены под личности Основное – контроль за текущей деятельностью и финансами Стоимость компании вторична Требования к бизнесу Требования к корпоративному управлению и прозрачности Четкая и прозрачная организационная структура бизнеса Регулярная отчетность в соответствии со стандартами IAS/US GAAP Развитая политика коммуникаций с инвестиционным сообществом Дивидендная политика Наличие независимых директоров 5 Для успешного выхода на рынок компания должна соответствовать определенным требованиям «Недооцененные» компании – некоторые типичные черты: Собственность не отделена от менеджмента Все системы построены под личности Основное – контроль за текущей деятельностью и финансами Стоимость компании вторична Требования к бизнесу Требования к корпоративному управлению и прозрачности Требования к стратегии развития Четкая сформулированная стратегия развития бизнеса Четкая сформулированная стратегия на рынках капитала, направленная на рост капитализации бизнеса Профессиональная и слаженная команда менеджмента 6 Репутация компании должна стать важной составляющей капитализации Составляющие капитализации компании в России и мире Для привлечения капитала на максимально выгодных условиях необходимо не только сделать свой бизнес более эффективным, но и сформировать положительную репутацию Репутация Репутация Чистые Активы Чистые активы Россия 7 Мир Что главное в подготовительной работе? Большинство российских менеджеров склонны переоценивать важность аудированной финансовой отчетности и недооценивать вопросы, имеющие отношение к стратегии, эффективности и корпоративному управлению Финансовая информация прошлых периодов Прозрачность деятельности Эффективное корпоративное управление Эффективность операционной деятельности Четкая стратегия - ожидание инвесторов - ожидание менеджеров Опрос, проведенный KPMG в 2004г. 8 Технические (внешние) факторы проведения публичного размещения акций Выбор организатора IPO Функции: оценка деятельности компании, анализ рынка подготовка информационных материалов маркетинг, расчет диапазона цены акций при размещении проведение Road-show формирование синдиката участников размещения работа с биржей (выбранной площадкой для размещения) осуществление функций маркет-мейкера выпуск аналитических отчетов после проведения IPO 9 Технические (внешние) факторы проведения публичного размещения акций Выбор организатора IPO Выбор оптимальной структуры проведения IPO 10 Выбор оптимальной структуры проведения IPO Варианты размещения Плюсы Минусы 1. Реализация части пакета акций, принадлежащего акционерам существенная экономия времени акции все время сделки остаются в обращении на бирже денежные средства от продажи акций поступают акционерам собственный капитал Эмитента не увеличивается 2. Дополнительная эмиссия денежные средства поступают в распоряжение Эмитента доход от продажи акций дополнительного выпуска не подлежит налогообложению «размывается» доля акционеров в капитале Эмитента без денежной компенсации длительная по времени процедура реализации сделки 3. «Смешанный» (1 + 2) возможность распределить денежные средства между акционерами и Эмитентом возможность регулировать налоговые и прочие издержки длительная по времени процедура реализации сделки 11 Технические (внешние) факторы проведения публичного размещения акций Выбор организатора IPO Выбор оптимальной структуры проведения IPO Выбор места проведения IPO 12 Сравнительный анализ фондовых рынков РТС и ММВБ Лондон (LSE) США (NYSE) ЗА Российские инвесторы знакомы с Компанией Отсутствие ограничений на минимальный объем размещения Сравнительно низкие затраты Менее жесткие требования к раскрытию информации Большой и ликвидный рынок Местонахождение большинства инвесторов в европейские развивающиеся рынки Доступ к американским фондам (QIB) через 144А Удобная временная зона Наличие вариантов листинга (полный, GDR, AIM) Более гибкие нормативные требования Крупнейший в мире фондовый рынок Сильная база инвесторов Высокая общая ликвидность Единые требования регистрации сглаживают различия с местными американскими компаниями и минимизируют дисконт оценки Высокий престиж Единая система торгов: централизованная книга заказов и аукционный рынок ПРОТИВ Преимущественное право на выкуп акций существующим акционерами Маленькая ёмкость рынка Необходимо разрешение ФСФР на выпуск GDR Различные методы торгов могут быть недостаточно понятными (SETS/SEAQ/IOB) Налог на фондовые операции (0,5%) Не максимизирует глобальный спрос, т.к. не имеет доступа к розничным и неQIB инвесторам в США Не всегда есть компании-аналоги Необходимо разрешение ФСФР на выпуск ADR, а также одобрение SEC Исключительно для крупных компаний, т.е. с рыночной капитализацией более $750 млн. Жёсткие требования к листингу Огромные расходы (млн. $) Самый высокий стандарт бухгалтерской отчетности – US GAAP Единственный механизм листинга (ADR) Эмитенты Седьмой континент, Открытые инвестиции, РБК, Иркут, Калина, Лебедянский, Хлеб Алтая, СеверстальАвто, Разгуляй УКРОСС Система, ЛУКОЙЛ, Газпром, Татнефть, Эфес, Уралмаш-Ижора Татнефть, МТС, Ростелеком, Вымпелком, Вимм-Билль-Дан, Мечел 13 Технические (внешние) факторы проведения публичного размещения акций Выбор организатора IPO Выбор оптимальной структуры проведения IPO Выбор места проведения IPO Выбор времени проведения IPO 14 15 13.05.04 07.05.04 30.04.04 27.04.04 22.04.04 19.04.04 14.04.04 09.04.04 06.04.04 01.04.04 29.03.04 24.03.04 19.03.04 800 16.03.04 11.03.04 05.03.04 02.03.04 26.02.04 20.02.04 17.02.04 12.02.04 09.02.04 04.02.04 30.01.04 27.01.04 22.01.04 700 19.01.04 14.01.04 09.01.04 05.01.04 Выбор оптимального времени проведения IPO IPO «Иркут» 750 индекс РТС 650 600 550 500 Успешное Фундаментальные проведение = (внутренние) IPO факторы Максимизация стоимости компании (капитализации) Эффективность операционной деятельности Возможность реализации справедливой стоимости компании Четкая стратегия развития бизнеса Привлечение ресурсов для развития компании Корпоративное управление и прозрачность + Технические (внешние) факторы Организатор (консультант) IPO Оптимальная структура проведения IPO Место и время проведения IPO Спасибо за внимание