Интеграция национальных систем финансового регулирования

реклама

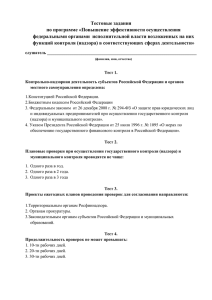

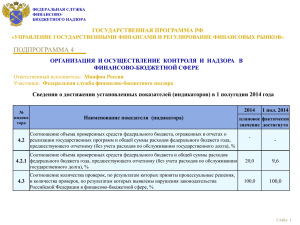

Интеграция национальных систем финансового регулирования и надзора: международный опыт и выводы для России Под ред. д.э.н. М.И. Столбова ИЭ РАН, 6 марта 2014 Мотивация исследования • • • • При проведении антикризисной политики имеет значение не только набор конкретных мер, но и характеристики субъекта, который их реализует: объем полномочий соотношение с другими регуляторами уровень доверия эффективность прошлой работы и др. Первые две характеристики более или менее наблюдаемы и аппроксимируются уровнем интеграции регуляторов Типология уровней интеграции на национальном уровне • Отсутствие интеграции (множественная силос-модель) • Частичная интеграция (“гибридная” модель) • Системная монополия в регулировании (мегарегуляторы) - как специализированные агентства - на базе центральных банков Предкризисные тенденции • Источник данных: World Bank Dataset on Supervisory Structures • Увеличение доли стран, перешедших к системной монополии в регулировании (с 14 до 33%, в выборке – 98 государств с 1999 до 2010) • Выбор в пользу мегарегуляторов на базе специализированных агентств осуществлялся чаще, чем в пользу интеграции на базе ЦБ Предкризисные тенденции Что после кризиса? • “Разукрупнение” регуляторов и де-факто возврат к частичной интеграции (Великобритания) • Вопрос в том, насколько проявит себя тенденция к снижению степени интеграции регулирования и надзора, т.к., несмотря на глобальный кризис, взаимопроникновение сегментов финансового сектора и общая тенденция к дисинтермедиации не исчезли Факторы (или корреляты) уровня интеграции Имеется определенная конвенция в отношении факторов интеграции регулирования и надзора (Masciandaro (2008, 2010, 2011), Melecky and Podpiera (2013), Dincer and Eichengreen (2012)): • масштаб экономики и ее открытость • финансовая глубина • опыт финансовых кризисов в прошлом • качество институциональной среды (особенно, применительно к интеграции на базе ЦБ) Наши 5 копеек… • Целесообразно проверить, “заметили” ли кризис страны, изменившие модель регулирования и надзора в 2004-2006 гг. • Как зависят банковские кризисы последней волны, т.е. начавшиеся в 2007-2008 гг., от индикаторов уровня интеграции регулирования и надзора, а также влияния ЦБ в регулировании и надзоре? • В первом случае использовались ANOVA и MANOVA тесты на разделительную способность фактора кризиса 2007-2008 гг.; во втором – logit-модели Результаты • Для стран, которые изменили модель финансового регулирования и надзора, фактор кризиса остается значимым практически по всем рядам макроэкономических и финансовых данных, т.е. новая система регулирования вряд ли выступила в качестве встроенного стабилизатора • Повышение степени интеграции – прокризисный коррелят Результаты Переменные Константа Модель 1 Модель 2 –17,60*** –23,36** (–3,08) Среднее значение ИПЦ Уровень концентрации в банковском секторе Отношение выданных кредитов к величине депозитов коммерческих банков Отношение частного кредита к ВВП Отношение валовых издержек коммерческих банков к совокупному доходу (–2,56) 0,27** (2,08) –0,06** –0,15** (–2,07) (–2,34) 0,01* 0,01* (1,71) (1,72) 0,06*** 0,04* (3,03) (1,71) 0,17*** 0,19** (2,76) (2,15) Индекс интеграции финансового регулирования и надзора Индекс влияния ЦБ в регулировании и надзоре Индекс экономической либерализации (KoF index) Степень охвата частных бюро кредитных историй 0,43** 0,55** (2,13) (1,97) 1,09* 2,15* (1,78) (1,86) Число наблюдений Число кризисов Число стран, не испытавших кризис Псевдо–R2 % правильно предсказанных кризисов % правильно предсказанных стран, не испытавших кризис 82 22 60 76 22 54 0,61 77,27 0,71 81,82 95,00 98,15 0,15** (1,94) –0,04** (–2,16) Результаты • Основной риск в случае повышения степени интеграции регулирования и надзора – внутренние конфликты интересов (между блоком ДКП и пруденциального надзора, если мегарегулятор на базе ЦБ; целями микро- и макропруденциального надзора) • В российских условиях ситуация осложняется существенным уровнем концентрации банковской системы и участием в капитале инфраструктурных институтов финансового рынка, что ограничивает возможности Банка России по недопущению soft regulatory capture