Выступление г-на Джонатана Хепберна

реклама

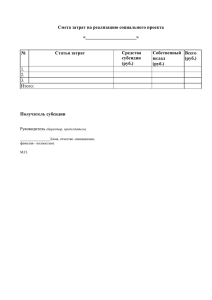

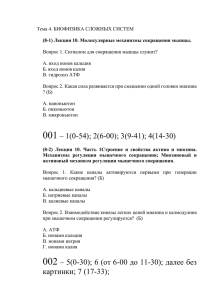

Нынешнее положение дел на переговорах по сельскому хозяйству в рамках раунда Доха Джонатан Хепберн Сотрудник программ в области сельского хозяйства План 1. Введение 2. Экспортная конкуренция 3. Поддержка производителей внутри страны 4. Доступ к рынку 5. Что ждет нас дальше? 1. Введение Дохийский раунд переговоров Основные заинтересованные группы и участники: • США • ЕС • Г-20 • Кэрнская группа • Г-10 • Г-33 Ряд связанных между собой вопросов…. США снижают субсидии в сфере сельского хозяйства Развивающиеся страны со средним доходом снижают промышленные тарифы ЕС снижает тарифы в сфере сельского хозяйства Треугольник Лами Процесс переговоров Мандат: Определены цели. Дохийская Декларация, ноябрь 2001 г. Планирование Цели, задачи обязательств: Правительства и методы: предлагают Модель сокращения Июльские обязательства по тарифов и субсидий Гонконг, рамки, конкретным продуктам 01.08.2004 г. 18.12.2005 г. • Экспортные субсидии: “сокращения, с целью ликвидации” • Поддержка производителей внутри страны: “серьезные сокращения” • Доступ к рынку: “значительные улучшения” Последние события: • Текст Председателя, июль 2007 г. • Интенсивные консультации начались в сентябре 2007 г. • Переработанный текст документа в декабре? 2. Экспортная конкуренция Экспортная конкуренция Мера Основной пользователь Что произойдет Экспортные субсидии ЕС Ликвидировать к концу 2013 г. Экспортные кредиты, экспортные гарантии или программы страхования. США Будут применены меры воздействия при периоде выплаты <180 дней Продовольственная помощь США и другие страны Ликвидировать коммерческое смещение; ‘безопасный ящик’ для подлинной помощи Государственные торговые предприятия-экспортеры Австралия, Канада Ликвидировать практику, ведущую к искажению торговли 3. Поддержка производителей внутри страны Поддержка производителей внутри страны: классификация ВТО Категория Description Желтая (АПП) Субсидии, наиболее искажающие торговлю. Необходимо снизить. De minimis Субсидии, искажающие торговлю не подлежат снижению если составляют <5% от стоимости продукции (10% для развивающихся стран). Голубая Выплаты, ограничивающие производство, делаются не более чем на 85% от базовых уровней производства. В настоящее время без ограничений. Зеленая Вызывают не более, чем минимальные искажения в торговле. В настоящее время без ограничений. SDT Только для развивающихся стран. Отсутствуют (Статья 6.2) обязательства по сокращению. OTDS Открытая поддержка производителей внутри страны, ЕС 100.0 90.0 80.0 UE12 000´ Млн. Евро 70.0 UE25 60.0 50.0 40.0 30.0 20.0 10.0 0.0 1986/88 1995 АПП Желтая 1996 1997 Всего, de minimis 1998 Голубая 1999 Зеленая 2000 2001 2002 Предел АПП Источник: Дж. Антон Лопез. Цифры 1986/88 гг. для ЕС 12, Цифры 2003 г. – для ЕС 25 2003 Поддержка производителей, млрд. US$ Открытая поддержка производителей внутри страны, США 100 90 80 70 60 50 40 30 20 10 0 Source: J. Anton Lopez; WTO notifications OTDS Зеленая Открытая поддержка производителей внутри страны, Япония 8,000 7,000 000´ млн. иен 6,000 5,000 4,000 3,000 2,000 1,000 0 1986/88 1995 1996 АПП Желтая Источник: Дж. Антон Лопез 1997 1998 Всего, de minimis 1999 Синяя 2000 Зеленая 2001 2002 Предел АПП 2003 OTDS и желтая корзина: многоярусная формула сокращения Проект текста Председателя в июле 2007 г. ЕС (примерно 82 млрд. долл. США в 2003 г.) Сокращения от [75] до [85]% США (18,9 млрд. долл. США в 2005 г., почти 11 млрд. долл. США в 2007 г.) Япония Сокращения от [66] до [73]% (Около 6,3 млрд. долл. США в 2003 г.) Все остальные страны Сокращения от [50] до [60]% Реальное влияние на применяемые уровни субсидий 120000 100000 Применяемый OTDS 80000 Макс. разрешенный OTDS Оптимистические планы Фальконе 60000 Пессимистические планы Фальконе 40000 20000 0 EU-25* US** *ЕС: реальные уровни расходов OTDS на 2008 г. оцениваются в €26 млрд. для EU-25 на основе реформы Fischler CAP. ** США: реальные уровни расходов OTDS на 2006 г. оцениваются в US$10,8 млрд., по оценкам торговых партнеров. Процентное соотношение Поддержка производителям ОЭСР в процентах от дохода в 2002-2004 гг. 80 70 60 50 40 30 20 10 0 Источник: база данных ОЭСР за 2005 г. 4. Доступ к рынку Структура тарифов в отдельных странах TARIFF STRUCTURES: (связанные тарифы) Bound Tariffs 350% 300% средний % 250% 200% 150% 100% 50% 0% 0 100 200 300 400 500 600 700 800 900 1000 1100 1200 1300 1400 1500 1600 1700 1800 1900 2000 № тарифной линии США ЕС-15 Источник: Марио Джалес, ICONE, Бразилия Индия Бразилия Камерун Танзания Структура тарифа Европейского Союза (СР) 300% Обработанные зерновые Говядина и свинина Бананы Молочные продукты Sugar Обработанные овощи Оливковое масло 150% Рис 100% Источник: Марио Джалес, ICONE, Бразилия HS TARIFF LINE 52 35 24 23 22 22 22 20 20 20 20 20 19 18 16 15 15 12 12 11 10 08 08 07 07 06 04 04 04 02 02 02 0% 02 50% 01 AVE% Крахмал Вино Чеснок 250% 200% Грибы Структура тарифа в США (СР) 350% Табак 300% Виноград Молочные продукты 200% Арахис Сахар Продукты переработки арахиса 150% 100% Source: Mario Jales, ICONE, Brazil HS CHAPTERS 52 51 41 24 23 22 21 21 20 20 20 20 19 18 18 17 16 15 12 12 10 09 08 08 07 07 07 06 04 04 04 04 04 02 0% 02 50% 01 AVE% 250% Многоярусная формула для сокращения What the развивающихся July Framework Says тарифов странах Тариф Сокращение* >75% [66-73]% 50-75% [62-65]% 20-50% [55-60]% 0-20% [48-52]% * В соответствии с предложением Фальконе, сделанным в июле 2007 г. Чувствительные продукты Связанные сельскохозяйственные пошлины в Японии, 2001 г. 3% line Пошлина 2000% 3% of tariff lines 1500% 1000% 500% 0% Тарифные линии Источник: A. Бует, 2006 г. 5. Что ждет нас дальше? Два сценария… • Переработанный Фальконе текст / рабочие документы • Оптимистический сценарий • Пессимистический сценарий Благодарю за внимание Джонатан Хепберн jhepburn @ ictsd.ch