ОБЩЕРОССИЙСКИЙ ПРОФСОЮЗ ОБРАЗОВАНИЯ

реклама

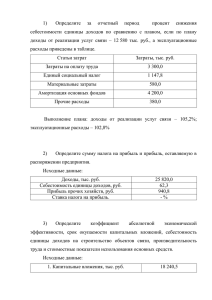

ОБЩЕРОССИЙСКИЙ ПРОФСОЮЗ ОБРАЗОВАНИЯ ЧАСТЬ ПЕРВАЯ НАЛОГОВОГО КОДЕКСА РФ ПРИОСТАНОВЛЕНИЕ ОПЕРАЦИЙ ПО СЧЕТАМ В БАНКАХ (СТ.76) ФЗ от 26.11.2008 № 224-ФЗ Установлено, что приостановление операций по счетам применяется для обеспечения исполнения решения о взыскании не только налога и сбора, но и также пений и штрафов. По валютному счету организации приостанавливаются операции в пределах суммы в иностранной валюте, указанной в решении налогового органа, по курсу ЦБ РФ, установленному на дату начала действия приостановления валютных операций. Решение об отмене приостановления операций вручается банку или направляется ему иным способом не позднее дня, следующего за днем принятия такого решения. КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА (СТ.88) ФЗ от 26.11.2008 № 224-ФЗ Установлено, что камеральная проверка проводится в течении 3 месяцев со дня подачи налоговой декларации(п.2). Если в ходе проверки налогоплательщик представляет уточненную декларацию, то проверка первоначальной декларации прекращается и начинается камеральная проверка уточненной декларации. При этом документы, которые инспекция получила при проверке первоначальной декларации, могут использоваться ею при осуществлении налогового контроля в отношении налогоплательщика (п.9.1). ОФОРМЛЕНИЕ РЕЗУЛЬТАТОВ НАЛОГОВОЙ ПРОВЕРКИ (СТ.100) ФЗ от 26.11.2008 № 224-ФЗ Уточнено, что акт налоговой проверки вручается лицу, в отношении которого проводилась проверка или его представителю, в течении 5 дней с даты составления этого акта (п.5). НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ ДОХОДЫ В ВИДЕ МАТЕРИАЛЬНОЙ ВЫГОДЫ (СТ.212) ФЗ от 22.07.2008 № 158-ФЗ Установлено, что при получении физическим лицом доходов в виде материальной выгоды от экономии на процентах по займам и кредитам, выраженным в рублях, налоговая база по НДФЛ определяется как повышение суммы процентов, исчисленной исходя из 2/3 ставки рефинансирования Центрального банка РФ, действующей на дату получения дохода, над суммой процентов, рассчитанной по условиям договора (подп.1 п.2). СТАНДАРТНЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ (СТ.218) ФЗ от 22.07.2008 № 121-ФЗ Установлено, что: -стандартный налоговый вычет в размере 400 рублей можно применять, пока доход налогоплательщика по данной организации, исчисленный нарастающим итогом с начала года, не превысит 40 000 рублей (подп.3.п.1); -размер стандартного налогового вычета на ребенка составляет 1000 рублей, а сумма дохода, до достижения которой его можно будет применять, составляет 280 000 рублей (подп.4.п.1); -стандартный налоговый вычет на ребенка может получить в том числе супруг (супруга) приемного родителя (подп.4.п.1); -вычет в двойном размере может получить один из родителей, если другой напишет заявление об отказе от вычета (подп.4 п.1). ИМУЩЕСТВЕННЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ ( СТ.220) ФЗ от 26.11.2008 № 224-ФЗ С 1 млн. руб. до 2 млн.руб. увеличен максимальный размер имущественного налогового вычета, применяемого при постройке или приобретении жилья ( распространяется на правоотношения, возникшие с 01.01.2008). УПЛАТА НАЛОГА САМИМ НАЛОГОПЛАТЕЛЬЩИКОМ ( СТ.228) ФЗ от 26.11.2008 № 224-ФЗ Установлено, что физические лица самостоятельно исчисляют суммы НДФЛ не только с доходов от продажи собственного имущества, но и имущественных прав (подп.2 п.1). УПЛАТА НАЛОГА САМИМ НАЛОГОПЛАТЕЛЬЩИКОМ ( СТ.228) ФЗ от 26.11.2008 № 224-ФЗ Установлено, что физические лица самостоятельно исчисляют суммы НДФЛ не только с доходов от продажи собственного имущества, но и имущественных прав (подп.2 п.1). НАЛОГ НА ПРИБЫЛЬ МЕТОДЫ И ПОРЯДОК РАСЧЕТА СУММ АМОРТИЗАЦИИ (СТ.259) ФЗ от 22.07.2008 № 158-ФЗ Установлено, что метод начисления амортизации можно изменить с начала очередного налогового периода. При этом налогоплательщик вправе перейти с нелинейного метода на линейный не чаще 1 раза в 5 лет (п.1). Отменена норма, в которой говорится, что, когда остаточная стоимость объекта достигнет 20% от первоначальной ( при нелинейной амортизации), этот остаток списывается в расходы равномерно до окончания срока полезного использования объекта. Установлено, что к зданиям, сооружениям, передаточным устройствам, нематериальным активам, входящим в восьмую-десятую амортизационные группы, применяется только линейный метод начисления амортизации (п.3). Отменен понижающий коэффициент 0,5 для автомобилей стоимостью более 600 000 рублей и микроавтобусов дороже 800 000 рублей. НАЛОГОВЫЕ СТАВКИ (СТ.284) ФЗ от 26.11.2008 № 224-ФЗ Ставки налога на прибыль установлены в размере 20%. При этом федеральная составляющая ставки-2% (п.1). УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ ОСВОБОЖДЕНИЕ ОРГАНИЗАЦИЙ ОТ НАЛОГА НА ПРИБЫЛЬ (П.2 СТ.346.11) ФЗ от 22.07.2008 № 155-ФЗ Установлено, что организации, применяющие УСН, должны платить налог на прибыль с доходов, облагаемых по ставкам, предусмотренным п.3 и 4 ст. 284 НК РФ (п.2). Этот доходы, полученные в виде дивидендов, облагаемых по ставкам 0% , 9% и 15%, а также доходы от операций с отдельными видами долговых обязательств ( ставки 15,9, 0%) (п.3). ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ ( СТ.346.14) ФЗ от 24.11.2008 № 208-ФЗ Объект налогообложения по единому налогу можно менять ежегодно. ДОХОДЫ, НЕ УЧИТЫВАЕМЫЕ ПРИ НАЛОГООБЛОЖЕНИИ (П.1.1 СТ.346.15) ФЗ от 22.07.2008 № 155-ФЗ Кроме доходов, указанных в ст. 251 НК РФ, в целях единого налога по УСН не учитываются: -доходы организаций, облагаемые налогом на прибыль по ставкам, предусмотренным п.3 и 4 ст. 284 НК РФ; -доходы индивидуального предпринимателя, облагаемые НДФЛ по ставкам, предусмотренным п.2,4 и 5 ст. 224 НК РФ (п. 1.1) НАЛОГОВАЯ ДЕКЛАРАЦИЯ ( СТ.346.23) ФЗ от 22.07.2008 № 155-ФЗ Установлено, что «упрощенцы» могут подавать декларации 1раз в год – по итогам налогового периода. Но при этом они все равно должны уплачивать авансовые платежи по итогам отчетных периодов. УЧЕТ ОСНОВНЫХ СРЕДСТВ ПРИ СМЕНЕ ОБЪЕКТА НАЛОГООБЛОЖЕНИЯ ( П.2.1 СТ.346.25) ФЗ от 22.07.2008 № 155-ФЗ Установлено, что при переходе с объекта «доходы» на объект «доходы минус расходы» на дату такого перехода остаточная стоимость основных средств, приобретённых в период применения УСН с объектом «доходы», не определяется . ТРАНСПОРТНЫЙ НАЛОГ НАЛОГОВАЯ ДЕКЛАРАЦИЯ (СТ.363.1) ФЗ от 22.07.2008 № 155-ФЗ Налогоплательщики, применяющие УСН, не должны представлять в инспекцию налоговые расчеты по авансовым платежам ( абз. 2 п. 3) СПАСИБО ЗА ВНИМАНИЕ!