Управление стоимостью компании Батурина О.А. старший преподаватель

реклама

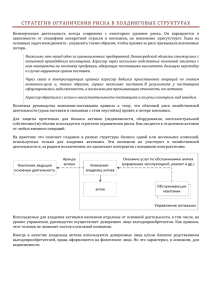

Управление стоимостью компании Батурина О.А. старший преподаватель кафедры экономики и менеджмента ауд. 1532 Тема 4 Цели, принципы и методы оценки стоимости компании План Доходный подход Сравнительный подход Затратный подход Доходный подход к оценке метод дисконтирования денежных потоков; метод прямой капитализации. Основное предположение доходного подхода: 1) Потенциальный инвестор не заплатит за данный бизнес сумму большую, чем текущая стоимость будущих доходов от этого бизнеса. 2) Собственник не продаст свой бизнес по цене ниже текущей стоимости прогнозируемых будущих доходов. Метод дисконтирования денежных потоков При определении рыночной стоимости бизнеса учитывается только та часть его капитала, которая может приносить доходы в той или иной форме в будущем. Область применения Этапы расчета Область применения МДДП - Действующее предприятие. - Предприятия, находящиеся в стадии роста или стабильного развития. - Предприятия, имеющие определенную историю хозяйственной деятельности. Этапы расчета стоимости предприятия методом ДДП: 1. Выбор модели денежного потока 2. Определение длительности прогнозного периода 3. Ретроспективный анализ и прогноз валовой выручки от реализации 4. Анализ и прогноз расходов 5. Анализ и прогноз инвестиций 6. Расчет величины денежного потока для каждого года прогнозного периода 7. Определение ставки дисконтирования 8. Расчет величины стоимости в постпрогнозный период 9. Расчет текущих стоимостей будущих денежных потоков и стоимости в постпрогнозный период 10.Внесение итоговых поправок 8 Денежный поток для собственного капитала ДП = ЧП + А ± ∆СОК ± ∆ДЗ – КВ, где ЧП – чистая прибыль, А – амортизация, СОК – собственный оборотный капитал, ДЗ – долгосрочная задолженность, КВ- капитальные вложения. 9 Денежный поток для инвестированного капитала Денежный поток для всего инвестированного капитала ДП = ЧП + А ± ∆СОК – КВ Определение ставки дисконтирования 1. Модель оценки капитальных активов (САМР) 2. Метод кумулятивного построения 3. Модель средневзвешенной стоимости капитала 11 Модель оценки капитальных активов (САМР) R = Rf + ß*(Rm-Rf), где Rf - безрисковая ставка, ß – коэффициент систематического риска, Rm - среднерыночная ставка. 12 Метод кумулятивного построения R = Rf + S1+S2+S3+…+Sn где S1…Sn - риски предприятия. 13 Метод прямой капитализации 14 Область применения. Этапы расчета. Область применения оценки: Предприятия работающего стабильно на протяжении многих лет Предприятия в ситуации, когда ожидаемая прибыль на протяжении длительного периода будет одинакова (или темпы ее роста будут постоянными) 15 Этапы расчета стоимости предприятия методом прямой капитализации : 1. Выбор величины прибыли, которая будет капитализирована. 2. Расчет ставки капитализации. 3. Определение предварительной величины стоимости предприятия. 4. Проведение итоговых поправок. 16 Условия применения сравнительного подхода Наличие активного финансового рынка. Наличие доступной финансовой информации по большому числу компаний-аналогов. Наличие достоверной информации о фактически совершенных сделках с компаниями-аналогами. 17 Методы расчета стоимости предприятия 1.Метод рынка капитала 2.Метод сделок 3.Метод отраслевых коэффициентов 18 Этапы расчета стоимости предприятия в сравнительном подходе: Этапы Сбор информации о компаниях-аналогах. Сопоставление списка компаний-аналогов. Финансовый анализ компаний-аналогов. Расчет оценочных мультипликаторов. Выбор величины мультипликатора. Определение предварительной величины стоимости предприятия. 7. Внесение итоговых поправок. 1. 2. 3. 4. 5. 6. 19 Оценочный мультипликатор • это коэффициент, показывающий соотношение между рыночной ценой предприятия и финансовой базой (финансовыми показателями деятельности предприятия). 20 Виды оценочных мультипликаторов Интервальные 21 Моментные Интервальные мультипликаторы : 1. 2. 3. 4. 22 Цена / прибыль Цена / денежный поток Цена / дивидендные выплаты Цена / выручка от реализации Моментные мультипликаторы : 1. Цена / балансовая стоимости активов 2. Цена / стоимость чистых активов 23 Затратный подход к оценке бизнеса Метод стоимости чистых активов 24 Метод ликвидационной стоимости Метод стоимости чистых активов Стоимость предприятия = Собственный капитал = Активы - Обязательства 25 Этапы расчета стоимости предприятия методом стоимости чистых активов: активов: 1. Определение рыночной стоимости недвижимого 2. 3. 4. 5. 6. 7. 8. 269. имущества. Определение рыночной стоимости машин, оборудования, транспорта. Определение рыночной стоимости нематериальных активов. Определение рыночной стоимости финансовых вложений долгосрочных и краткосрочных. Оценка товарно-материальных запасов. Оценка дебиторской задолженности. Оценка расходов будущих периодов. Оценка величины обязательств предприятия. Расчет стоимости собственного капитала предприятия. Область применения метода ликвидационной стоимости 1. Предприятие находится в стадии банкротства. 2. Стоимость предприятия при ликвидации может быть выше, чем при продолжении деятельности. 27 Ликвидационная стоимость • это стоимость, которую собственник предприятия может получить при ликвидации предприятия и раздельной продажи его активов 28 Этапы расчета 1. Разрабатывается график ликвидации (продажи) активов. 2. Определяется валовая выручка от продажи активов. 3. Определяется величина затрат на продажу активов. 4. Определяется величина затрат, связанных с владением активами до их продажи. 5. Прибавляется (вычитается) операционная прибыль (убытки) ликвидационного периода. 6. Из валовой прибыли от реализации активов вычитаются (погашаются) обязательства предприятия. 7. Определяется ликвидационная стоимость предприятия. 29 СПАСИБО ЗА ВНИМАНИЕ