РИСК-МЕНЕЖДМЕНТ Управление финансовыми (инвестиционными) рисками

реклама

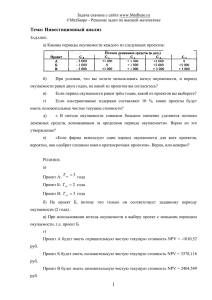

РИСК-МЕНЕЖДМЕНТ Управление финансовыми (инвестиционными) рисками Управление инвестиционными рисками непосредственно связано с: проблемой эффективности капитальных вложений выбором объекта вложений риском неправильного выбора и вследствие финансовыми потерями Цель инвестирования Величина ожидаемой прибыли должна превосходить величину инвестиций. Учет всех затрат и прибыли рассматриваемого проекта. 4 источника прибыли при осуществлении инвестиций: 1. Снижение расходов при замене более дорогого производства более эффективным; 2. Прибыль от увеличения объема продаж; 3. Средства от продажи демонтированного оборудования; 4. Деньги полученные за остаточную стоимость нового завода или оборудования после окончания эксплуатации. Пример 1. Менеджеры судоходной компании рассматривают возможность замены одного из дизельных пассажирских катеров судном на подводных крыльях. При реализации этого проекта фирма может получить доход несколькими путями. Новое судно быстрее и его вместимость больше. Это означает увеличение числа пассажиров и ежегодных доходов. Пример 1. (продолжение) Фирма может продать старый дизельный катер и получить некоторую сумму денег. После эксплуатации нового судна источником доходов может стать остаточная стоимость судна. Вначале необходимо определить Все категории затрат Время их осуществления т.е.(начальную стоимость проекта, затраты на капитальный ремонт и модернизацию, затраты на эксплуатацию). Когда величины затрат и прибыли найдены для каждого проекта – можно определить их относительную ценность. Способы оценки относительной привлекательности проектов: Коэффициент эффективности инвестиций (коэффициент прибыль/затраты). Срок окупаемости инвестиций. Срок окупаемости с учетом дисконтирования (FVn). Чистая Настоящая стоимость (NPV). Индекс настоящей стоимости (PVI). Коэффициент эффективности инвестиций (коэффициент прибыль/затраты) Если прибыль от инвестиций (за время действия проекта) превосходит затраты, т.е. данный коэффициент>1 – то проект будет считаться приемлемым. (Выбирается проект с наивысшим показателем). Задача: Судно на подводных крыльях стоит 20.000$, срок действия проекта - 5 лет, а ежегодная прибыль компании составит 8000$. Стоимость дизельного катера 10.000$, годовая прибыль 3.200$ (срок действия тот же). прибыль чистая прибыль за отчетный период К т затраты сумма инвестиций Какой проект имеет преимущество? Для судна на подводных крыльях получаем: 8000 5 2,0 20000 Для дизельного судна: 3200 5 1,6 10000 Более высокая величина коэффициента Срок окупаемости инвестиций Показывает число лет, необходимых для того, чтобы чистая прибыль сравнялась с величиной инвестиций. Величина инвестиций Срок окупаемост и Годовая чистая прибыль Для судна на подводных крыльях срок окупаемости: 20000 2,5года 8000 Наименьшая величина Для дизельного катера: 10000 3,125года 3200 Недостатки методов срока окупаемости и коэффициента эффективности: Срок окупаемости не учитывает доходов, полученных после истечения этого срока. Оба показателя не учитывают распределение притока прибыли во времени, рассматривая одни и те же величины прибыли, полученные в любой момент времени как равноценные. Срок окупаемости с учетом дисконтирования FVn Дисконтирование стоимости позволяет определить нынешний денежный эквивалент суммы, которая будет получена в будущем. Предпочитают ту сумму наличных денег, которую получают раньше. Необходим метод оценки вложений, который принимал бы в расчет стоимость денег в настоящем и будущем. Будущая стоимость рассчитывается по формуле: FVn PV (1 R) n FV – будущая стоимость денег, PV- настоящая стоимость денег, R – годовая норма прибыли или ссудного процента, n – число лет. Пример 2. Деньги (1000$) положили в банк сегодня с ежегодным приростом 5%. Сколько денег будет через 5 лет? FV5 1000(1 0,05) 1280$ 5 Следовательно Если известна сумма денег, получаемая в будущем, через несколько лет, то нетрудно определить, сколько она будет «стоить» сегодня. Эта величина называется «настоящей стоимостью денег» FVn PV n (1 R ) Пример 3. Если будущая стоимость на 5-м году составляет 1000$, то её настоящая стоимость при годовой ставке процента 5% составит………… FVn 1000 PV 780 $ n (1 R) 1,28 Инвестиции возвращаются ежегодно в виде определенной суммы наличной прибыли Чтобы вычислить срок окупаемости инвестиций, необходимо учесть получаемую прибыль, принимая во внимание, в какой именно год получена та или иная сумма, т.е. нужно учесть эти суммы по нынешней стоимости. (пример с судоходной компанией) Год Приток прибыли Настоящая стоимость прибыли Неокупившиеся инвестиции Судно на подводных крыльях 0 (20000) 1 8000 2 8000 3 8000 (20000) (20000) 8000 7619 (1 0,05)1 (12381) 8000 7252 (1 0,05) 2 8000 6908 (1 0,05)3 (5129) +1779 (7619+7252=14871)<20000 Для того чтобы определить срок, в течение которого первоначальные затраты возвращаются в форме прибыли (в оценке по настоящей стоимости), сначала нужно вычислить настоящую стоимость полученной суммы прибыли за каждый год. Эти суммы складываются до тех пор, пока их общая сумма не будет равна стоимости инвестиций. За 3-й год прибыль будет равна: 6908 тыс.$., а неокупившиеся инвестиции на начало 3-го года составят 5129 тыс.$. Таким образом, чтобы возместить всю сумму: (5129/6908)=0,743 +2 = 2,743 года. Какой срок окупаемости будет у дизельного катера? Год Приток прибыли Настоящая стоимость прибыли Неокупившиеся инвестиции Дизельное судно 0 (10000) (10000) (10000) 1 3200 3200 3048 (1 0,05)1 (6952) 2 3200 3200 2901 (1 0,05) 2 (4051) 3 3200 3200 2763 (1 0,05)3 (1288) 4 3200 2632 3200 (1 0,05) 4 1344 Для дизельного катера срок окупаемости составит: (3 года + 1288/2632)=3,489 года