Закрытый паевой инвестиционный фонд непрофильных активов

реклама

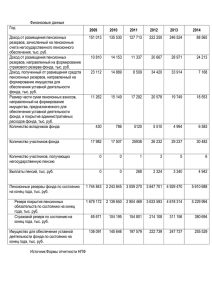

ПРОБЛЕМЫ СООТНОШЕНИЯ АКТИВОВ И ОБЯЗАТЕЛЬСТВ НПФ. ОЦЕНКА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ НПФ. Докладчик: Лапина Ольга Васильевна, Президент НПФ «Оборонно-промышленный фонд» КРИТЕРИИ ОЦЕНКИ ФИНАНСОВОГО СОСТОЯНИЯ НПФ Критерии оценки Надежность функционирования Экономическая эффективность деятельности 2 Ликвидность пенсионных активов Возвратность пенсионных резервов участников НАДЕЖНОСТЬ ФУНКЦИОНИРОВАНИЯ Надежность функционирования — свойство фонда выполнять свои функции по негосударственному пенсионному обеспечению участников в любые моменты времени на условиях, предусмотренных пенсионными договорами с вкладчиками и участниками, заключенными фондом. Общим критерием надежности функционирования фонда является динамика изменения обязательств и активов НПФ, которая оценивается по отношению обязательств фонда перед участниками к его пенсионным активам, а именно — чистой стоимости пенсионных активов. Если указанное соотношение растет, то имеет место отклонение, требующее выяснения его причин и применения методов регулирования. 3 ЭКОНОМИЧЕСКАЯ ЭФФЕКТИВНОСТЬ ДЕЯТЕЛЬНОСТИ Экономическая эффективность деятельности фонда - степень реализации фондом возможностей по формированию пенсионных резервов для выплат пенсий за счет взносов вкладчиков и полученного фондом инвестиционного дохода. Доходность является ведущим показателем фонда, от которого зависит размер резервов на индивидуальном пенсионном счете участника, и следовательно, размер пенсионных выплат. практика показывает, что доходность следует рассматривать в рамках периода не менее трех лет, учитывая не только конкретные цифры, но и тенденции (колебания) в уровнях реализованной доходности за тот же период. Доходность инвестирования средств пенсионных активов за период сравнивается с официальным индексом инфляции за период, что позволяет судить: о реальной доходности фонда, в том числе по сравнению с другими фондами и среднерыночными либо критическими показателями для доходности фондов. 4 ЛИКВИДНОСТЬ ПЕНСИОННЫХ АКТИВОВ Ликвидность НПФ - способность быстро (в сроки, предусмотренные договорами и законодательством) и без значительных потерь стоимости пенсионных активов преобразовать активы участника (группы участников) в денежные средства, для последующей передачи в пользу участника (группы участников) или лица, имеющего право на пенсионные активы участника. Ликвидность фонда оценивается по объему денежных средств, которые могут быть использованы за счет пенсионных активов и текущих поступлений для выполнения обязательств перед участниками. Если эта величина снижается, то имеет место отклонение, требующее выяснения его причин и применения методов регулирования. 5 ВОЗВРАТНОСТЬ ПЕНСИОННЫХ РЕЗЕРВОВ УЧАСТНИКОВ Возвратность пенсионных резервов - способность фонда удовлетворить требования участников по передаче их пенсионных резервов при условноодновременном разрыве пенсионных договоров и договоров о выплате пенсий. Возвратность оценивается по величине денежных средств, получаемых от продажи пенсионных активов при условной ликвидации фонда в случае одновременного разрыва пенсионных договоров о выплате пенсий. Расчет условно-ликвидационного объема денежных средств производится с учетом необходимости передачи данных средств в пользу выбывающих из фонда участников в сроки, предусмотренные Законом. Возвратность считается удовлетворительной, если объем суммы денежных средств, получаемых фондом от продажи всех пенсионных активов, достаточен для возмещения всем участникам фонда всей суммы пенсионных взносов, ранее внесенных в их пользу. 6 ДОХОДНОСТЬ ПО ПЕНСИОННЫМ НАКОПЛЕНИЯМ ЗА 2008 ГОД № п/п Наименование НПФ Доходность, % годовых 1 Сберегательный фонд Ресо 12 2 Доверие 5,7 3 Промагрофонд 5,26 4 Гефест 5,24 5 Уральский финансовый дом 5,04 6 Сибирский сберфонд 2,125 7 Стратегия 1,18 7 ДОХОДНОСТЬ ПО ПЕНСИОННЫМ РЕЗЕРВАМ ЗА 2008 ГОД № п/п Наименование НПФ Доходность, % годовых 1 Русь 8 2 Ханты-Мансийский 7 3 Первый национальный пенсионный фонд 5 4 Стальфонд 4 5 Нефтегарант 4 6 УГМК-Перспектива 4 8