Использование технологий ведущей российской

реклама

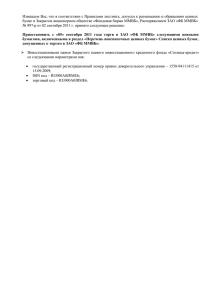

Привлечение финансовых ресурсов с использованием корпоративных облигаций. Роль ММВБ. Преимущества выпуска облигаций Выпуск облигаций является важнейшим инструментом формирования публичной кредитной истории и позитивного имиджа компании на финансовом рынке Возможность привлечения масштабных финансовых ресурсов на больший срок по сравнению с банковским кредитом При выпуске облигаций нет необходимости предоставлять ликвидное обеспечение Возможность оперативного управления структурой долга и процентной ставкой Реализация облигационных программ позволяет подготовить почву для последующих заимствований на внутреннем и международном рынках капитала Роль биржи: » Публичность » Технологии » Маркетинг » Консалтинг » Вторичный рынок Преимущества организованного рынка 80% 60% 40% 20% июл.03 май.03 мар.03 янв.03 ноя.02 сен.02 июл.02 май.02 мар.02 янв.02 0% ноя.01 » Внебиржевой рынок ММВБ сен.01 » 100% июл.01 » » Надежный и экономически доступный способ заключения, оформления и исполнения сделок. Снижение рисков для инвесторов. Уменьшение стоимости заимствований для эмитентов. Увеличение ликвидности вторичного рынка. Существующее налоговое законодательство делает размещение ценных бумаг на организованном рынке более выгодным для эмитента – т.к. позволяет инвесторам использовать биржевую котировку ценных бумаг для формирования «гибкой» налогооблагаемой базы. май.01 » В настоящее время биржевой рынок облигаций (на ММВБ) составляет по объему большую долю, чем внебиржевой – это уникальная ситуация, нехарактерная для международной практике, как правила без административных ограничений рынок облигаций функционирует как внебиржевой. Итоги размещения облигаций » 1999 год: ~ размещены бумаги 6 эмитентов ~ объем размещения 12,3 млрд.рублей » 2000 год: ~ размещены бумаги 22 эмитента ~ объем размещения 30,5 млрд.рублей » 2001 год: ~ размещены бумаги 37 эмитентов ~ объем размещения 37 млрд.рублей » 2002 год: ~ размещены бумаги 66 эмитентов ~ объем размещения 63,4 млрд.рублей » 2003 год: ~ размещены бумаги 97 эмитентов ~ объем размещения 98,8 млрд.рублей 120 100 80 60 40 20 0 1999 2000 2001 2002 2003 Колич ест в о размещенных в ыпусков Объем перв ич ных размещений Услуги по организации выпуска » Разработка структуры и оптимальных параметров выпуска » Содействие в подготовке необходимых документов (подготовка проспекта эмиссии, решения о выпуске и т.д.) для государственной регистрации » PR-поддержка проекта, организаций презентаций » Организаций размещения (андеррайтинг) » Осуществление функций платежного агента (расчетное обслуживание займа) » Поддержка ликвидного вторичного рынка облигаций Схемы размещения облигаций Аукцион Аукцион определения цены размещения Адресные заявки Конкурс по определению ставки купона Гибридный вариант Возможности маркетинга ММВБ » В целях повышения инвестиционной привлекательности эмитентов ММВБ имеет возможность оказывать компаниям маркетинговую поддержку: ~ размещение информации в Интернетпредставительстве ММВБ (www.micex.ru) ~ содействие в подготовке рекламных и презентационных материалов, организации презентаций ~ распространение информации через информационные агентства ИНТЕРФАКС, РосБизнесКонсалтинг, Скейт, AK&M, Прайм - ТАСС и др. Корпоративные эмитенты, разместившие облигации на ММВБ » ОАО «ГАЗПРОМ» » РАО «ЕЭС России» » ОАО «ММК» » ОАО Внешторгбанк » ОАО «АВТОВАЗ» » ОАО «ЦентрТелеком» и другие » ОАО НК «ЛУКОЙЛ» » ОАО «ТНК» » ЗАО «АЛРОСА» » ОАО АКБ «РОСБАНК» » ООО «Русский алюминий финансы» » ОАО «МГТС» Субфедеральные и муниципальные эмитенты, разместившие облигации на ММВБ » г. Москва » Московская область » Ханты-Мансийский АО » Республика Башкортостан » Новосибирская область » Самарская область и другие » г. Уфа » г. Красноярск » г. Волгоград » г. Нижний Новгород 1 кв. 2004 3 кв. 2003 1 кв. 2003 3 кв. 2002 1 кв. 2002 3 кв. 2001 800 1 кв. 2001 1 000 3 кв. 2000 1 200 1 кв. 2000 3 кв. 1999 Объем привлеченных средств, млн. $ Динамика размещения облигаций 1 400 Муниципальные Субфедеральные Корпоративные 600 400 200 0 Сегментация фондового рынка ММВБ Ценные бумаги на ММВБ: Котировальный лист «A» 1 Уровень 90 бумаг (38 эмитент) 2 Уровень 8 бумаг (7 эмитентов) Котировальный лист «Б» Внесписочный сектор 52 бумаг (47 эмитентов) 214 бумаг (158 эмитент) Требования для включения ценной бумаги в листинг ММВБ Требование Котировальный лист «А» 1го уровня Котировальный лист «А» 2го уровня Котировальный лист «Б» во владении одного лица и (или) аффилированных лиц находиться не более 75% обыкновенных именных акций эмитента (при включении в котировальный лист акций) отсутствует Размер чистых активов эмитента не менее отсутствует Рыночная стоимость / расчетная стоимость выпусков ценных бумаг не менее 500 млн. рублей для акций – 300 млн. руб.; для облигаций – 30 млн. руб.; для паев – 3 млн. руб. 50 млн. рублей для акций – 300 млн. руб.; для облигаций – 30 млн. руб.; для паев – 3 млн. руб. отсутствует Срок существования эмитента не менее 3-х лет 1-го года отсутствует Количество акционеров эмитента не менее 1 000 500 отсутствует Безубыточность баланса эмитента в течение 2-х из 3-х лет предшествующих подаче заявления в течение 2-х из 3-х лет предшествующих подаче заявления отсутствует Соблюдение эмитентом кодекса корпоративного поведения Соблюдать все положения кодекса Соблюдать положения Главы 7-й Кодекса отсутствует Минимальная сумма сделок с ценными бумагами за месяц не менее для акций – 2 млн. руб.; для облигаций – 200 тыс. руб. для паев – 200 тыс. руб. для акций – 1 млн. руб.; для облигаций – 200 тыс. руб.; для паев – 100 тыс. руб. для акций – 400 тыс. руб.; для облигаций – 100 тыс. руб.; для паев – 50 тыс. руб. Листинг ММВБ 400 350 300 150 95 250 80 200 150 100 Ценные бумаги в котировальных листах 27 50 Внесписочные ценные бумаги 14 151 173 160 1998 1999 2000 186 206 214 2001 2002 2003 50 0 1 кв. 2004 3 кв. 2003 1 кв. 2003 3 кв. 2002 1 кв. 2002 3 000 3 кв. 2001 4 000 1 кв. 2001 5 000 3 кв. 2000 6 000 1 кв. 2000 3 кв. 1999 Объем торгов, млн. $ Динамика вторичного обращения Еврооблигации Муниципальные Субфедеральные Корпоративные 2 000 1 000 0 янв.04 ноя.03 сен.03 июл.03 май.03 мар.03 янв.03 ноя.02 сен.02 июл.02 май.02 мар.02 янв.02 ноя.01 сен.01 июл.01 60 май.01 мар.01 янв.01 Объем сделок, млрд. руб. Структура вторичного оборота по облигациям в СФР 70 РПС Рыночные сделки 50 40 30 20 10 0 Рынок корпоративных облигаций: биржевой и внебиржевой рынок 100% Внебиржевой рынок ММВБ 80% 60% 40% 20% июл.03 май.03 мар.03 янв.03 ноя.02 сен.02 июл.02 май.02 мар.02 янв.02 ноя.01 сен.01 июл.01 май.01 0% Маркет-мейкеры на рынке облигаций » В настоящее время в СФР 13 маркет-мейкеров по 21 облигации » Рост числа маркет-мейкеров 14 12 10 8 6 10 4 2 4 5 12 13 6 июн.03 май.03 апр.03 мар.03 фев.03 янв.03 0 Рынок РЕПО Количество Членов Секции, заключавших сделки в режиме РЕПО янв 04 0 окт 03 10 июл 20 апр 03 30 Акции янв 03 40 Облигации окт 02 Акции 200 180 160 140 120 100 80 60 40 20 0 июл Облигации Количество участников 50 апр.02 июн.02 авг.02 окт.02 дек.02 фев.03 апр.03 июн.03 авг.03 окт.03 дек.03 фев.04 Объем торгов, млрд.руб. 60 апр 02 Объем операций в режиме РЕПО ММВБ на фондовом рынке Финансовые инструменты СФР » Акции » Корпоративные облигации » Субфедеральные и муниципальные облигации » Еврооблигации » Паи паевых инвестиционных фондов 0 1 кв. 2004 3 кв. 2003 1 кв. 2003 3 кв. 2002 1 кв. 2002 3 кв. 2001 1 кв. 2001 3 кв. 2000 1 кв. 2000 3 кв. 1999 1 кв. 1999 3 кв. 1998 1 кв. 1998 3 кв. 1997 1 кв. 1997 Объем торгов, млрд. $ Динамика объема торгов в СФР 35 30 25 20 15 10 5 Управление фондовых операций ММВБ тел. 705 9616 факс 745 8127 e-mail: [email protected] www.micex.ru/stock