Зачем компании система управления рисками

реклама

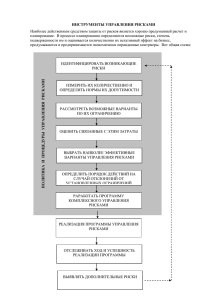

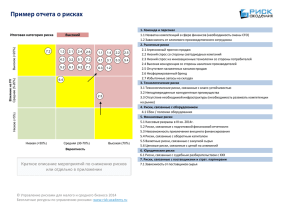

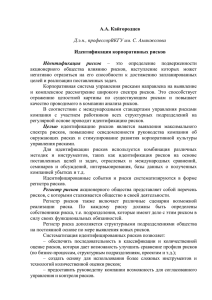

ЗАЧЕМ КОМПАНИИ СИСТЕМА УПРАВЛЕНИЯ РИСКАМИ ФОРУМ КОРПОРАТИВНЫХ КАЗНАЧЕЕВ УКРАИНЫ 11 и 12 июня 2015 г. Киев, Украина СОДЕРЖАНИЕ ДОКЛАДА 1. Почему сегодня важно управлять рисками 2. Как и зачем внедрять систему управления рисками в компании 3. Классифицируем и разбираемся в финансовых рисках компании 4. Учимся управлять финансовыми рисками Вы можете забыть о рисках, но они о вас не забудут Кэнт Бэн ПОЧЕМУ ВАЖНО УПРАВЛЯТЬ РИСКАМИ? Необходимо признать, что управление рисками входит в число наиболее слаборазвитых компетенций среди отечественных топ - менеджеров Сильные стороны Технические навыки Принятие решений Достижение результатов Нейтрально Слабые стороны Построение отношений Система связей Навыки общения Командная ориентация Инновации Развитие таланта Разработка стратегии Управление рисками ОСНОВНЫЕ ПРИНЦИПЫ УПРАВЛЕНИЯ РИСКАМИ В КОМПАНИИ Профилактика Намного легче предотвратить риск и подготовиться к вызовам, чем потом пытаться что-либо предпринять для исправления Готовность к изменениям От предоставляющихся возможностей надо получать максимум пользы для бизнеса Открытость Управленческая команда должна открыто говорить о рисках, чтобы все могли эффективно ими управлять Непрерывность Управление рисками пронизывает весь жизненный цикл компании, проекта и/или продукта ДВА ПОДХОДА К УПРАВЛЕНИЮ РИСКАМИ Профилактика Борьба с последствиями Предотвращаем проблемы Решаем возникшие проблемы Выявляем причины Лечим симптомы и последствия Готовимся к проблеме до момента ее наступления Реагируем на кризис Действуем по заранее разработанному плану Действуем спонтанно ВНЕДРЕНИЯ В КОМПАНИИ СИСТЕМЫ УПРАВЛЕНИЯ РИСКАМИ НЕОБХОДИМО, ЕСЛИ… Компания находиться в поисках внешнего финансирования (включая рефинансирование) Если компания занята поиском стратегического инвестора в Украине или за рубежом Если менеджмент компании готовит ее к выходу на IPO - Повышение привлекательности компании для банков; - Снижение процентной ставки и расходов на обслуживание долга; - Облегчение ковенантов - Расширение перечня банков-кредиторов; -Соответствие лучшим практикам аудита. - Повышение стоимости компании; -Повышение прозрачности компании для due diligence; - Соответствие внутренним требованиям стратегического партнера в области системы управления рисками (СУР); - Соответствие лучшим практикам. - Повышение инвестиционной привлекательности; - Соответствие листинговым требованиям крупнейших мировых бирж; - Получение информации для подготовки проспекта и успешного проведения roadshow; - Увеличение стоимости компании. А ЕЩЕ ЭТО НУЖНО, ЕСЛИ КОМПАНИЯ… Если компания стремиться снизить стоимость страховых премий или улучшить условия страхования Если менеджмент компании заинтересован в снижении уровня потерь от операционных рисков - Своевременное выявление и предотвращение операционных рисков, избежание страховых случаев; - Снижение страховой премии; - Получение более выгодных тарифов и условий страхования. - Снижение неопределенности достижения стратегических целей; - Выявление наиболее существенных рисков, закрепление ответственности среди персонала компании; - Снижение операционных потерь; - Повышение прозрачности и управляемости компании КАК ВНЕДРИТЬ В КОМПАНИИ ЭФФЕКТИВНУЮ СИСТЕМУ УПРАВЛЕНИЯ РИСКАМИ? Шаг 1. Оценка рисков компании Шаг 2. Внедрение мероприятий по снижению риска Что необходимо сделать? Как реализовать практически данный шаг? - Выявление наиболее значимых внутренних и внешних рисков; - Оцифровка и распределение ресурсов с учетом рисков; - Обсуждение наиболее существенных рисков с Наблюдательным Советом (Советом директоров) / Акционерами компании. -Проведение 5-7 интервью с участием модератора с целью выявления рисков компании; -Формирование предварительного перечня рисков компании; - Изучение документов; - Проведение рабочего совещания для оценки рисков (с участием менеджмента и акционеров) Шаг 3. Внедрение нормативной базы и обучение сотрудников Что получаем на выходе? -Перечень наиболее существенных рисков (реестр рисков); -Карта рисков; -Перечень владельцев рисков. КАК ВНЕДРИТЬ В КОМПАНИИ ЭФФЕКТИВНУЮ СИСТЕМУ УПРАВЛЕНИЯ РИСКАМИ? Шаг 1. Оценка рисков компании Что необходимо сделать? -Разработка предупредительных мер для снижения существенных рисков / защиты от внешних рисков; -Разработка защитных мер в случае реализации рисков; -Поиск способов страхования и разделения; -Использования ресурсов / поддержки акционеров для снижения риска. Шаг 2. Внедрение мероприятий по снижению риска Как реализовать практически данный шаг? -Проведение 5-7 интервью с владельцами рисков для разработки мероприятий, направленных на снижение рисков; -Привлечение экспертов для разработки мероприятия Шаг 3. Внедрение нормативной базы и обучение сотрудников Что получаем на выходе? - План мероприятий по управлению рисками для включения в бизнес-план и бюджет компании. КАК ВНЕДРИТЬ В КОМПАНИИ ЭФФЕКТИВНУЮ СИСТЕМУ УПРАВЛЕНИЯ РИСКАМИ? Шаг 1. Оценка рисков компании Шаг 2. Внедрение мероприятий по снижению риска Что необходимо сделать? Как реализовать практически данный шаг? -Разработка и адаптация к условиям в компании Политики по управлению рисками; - С помощью собственного персонала и/или привлеченных экспертов в разработке, адаптации и внедрению Политики управления рисками - Обучение руководителей и персонал методам управления рисками. Шаг 3. Внедрение нормативной базы и обучение сотрудников Что получаем на выходе? -Утвержденная Политика управления рисками в компании; -Желательно наличие сотрудников прошедших обучение и сертифицированных по вопросам управления рисками. ЧТО ТАКОЕ ФИНАНСОВЫЙ РИСК? Финансовый риск – это риск деятельности какого-либо субъекта, который может привести к потери денег (финансовых ресурсов) и/или не достижения рассматриваемым субъектом поставленной финансовой цели ВИДЫ ФИНАНСОВЫХ РИСКОВ ЭТАПЫ СИСТЕМЫ УПРАВЛЕНИЯ ФИНАНСОВЫМ РИСКОМ 1. Оценка финансового риска 2. Анализ финансовых рисков 3. Способы минимизации финансового риска 4. Снижение финансового риска ЭТАП 1. ОЦЕНКА ФИНАНСОВОГО РИСКА Методы оценки финансовых рисков Наименование метода Определение метода VaR (Value-at-Risk) Оценка риска, представляющая собой ожидаемый максимальный убыток в течение установленного периода времени и с установленным уровнем вероятности SPAN (The Standard Portfolio Analysis of Risk) Анализ риска стандартного портфеля, система расчета гарантийных обязательств Shortfall Более консервативный метод оценки риска, требующий резервировать больший капитал, чем VaR ЭТАП 2. АНАЛИЗ ФИНАНСОВЫХ РИСКОВ I. Анализ чувствительности II. Анализ сценариев III. Имитационное моделирование ЭТАП 3. ПОИСК СПОСОБОВ МИНИМИЗАЦИИ ФИНАНСОВОГО РИСКА В КОМПАНИИ Избежание риска Перенос риска (перераспределение) Снижение риска Принятие риска - Выбор альтернативного варианта с наименьшим уровнем риска - Отказа от реализации проекта или выхода на новый рынок - Передача или частичная передача риска другой стороне (например, путем заключения договоров страхования, хеджирования, аутсорсинга и т.д.), что позволяет уменьшить негативное влияние на достижение целей компании - Нужно учитывать, что репутационный риск не всегда возможно перенести - Воздействие на риск путем снижения вероятности реализации риска в будущем - Компания допускает наступление неблагоприятных последствий риска и определяет конкретные источники его покрытия БАРЬЕРЫ ПРИ ВНЕДРЕНИИ СИСТЕМЫ УПРАВЛЕНИЯ РИСКАМИ В КОМПАНИИ Отсутствие поддержки на уровне акционеров и топ-менеджеров Страх сотрудников открыто обсуждать информацию о рисках компании Нежелание брать ответственность за конкретные риски на себя Восприятие управления рисками сотрудниками как отвлекающего процесса Ошибочное ощущение безопасности потому, что риски раньше в компании не реализовывались Восприятие управления рискам как слишком сложного процесса N.B. Если финансовыми рисками не управлять они могут стать Вашими проблемами ВАШИ ВОПРОСЫ: АО «ПОЗНЯКИ-ЖИЛ-СТРОЙ» ТЕЛ. +38 (044) 499-22-79 E-MAIL: [email protected]