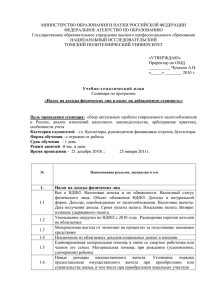

ТЕМА 3.2. НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

реклама

ТЕМА 3.2. НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ 1 3.2.1. Плательщики и объект налогообложения Плательщики - физические лица Иностранные граждане Граждане РФ Налоговые резиденты Лица без гражданства Налоговые нерезиденты физические лица, проживающие наот территории РФ не менее 183 Доходы источников Доходы от источников дней в календарном году за пределами РФ в РФ Объект – доход, полученный в календарном году 2 3.2.1. Плательщики и объект налогообложения Доходы, подлежащие налогообложению Доходы от источников в РФ Доходы от источников за пределами РФ 1) дивиденды и проценты 2) страховые выплаты при наступлении страхового случая 3) полученные от использования авторских или иных смежных прав 4)полученные от сдачи в аренду или иного использования имущества 5)от реализации имущества, принадлежащего физическому лицу 6) вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия 3 3.2.1. Плательщики и объект налогообложения Доходы от источников в РФ Доходы от источников за пределами РФ 7) пенсии, пособия, стипендии и иные аналогичные выплаты, полученные налогоплательщиком 8) полученные от использования любых транспортных средств, включая морские, речные, воздушные суда и автомобильные транспортные средства, в связи с перевозками 9) полученные от использования трубопроводов, линий электропередачи (ЛЭП), линий связи, компьютерных сетей на территории РФ 10) иные доходы, получаемые налогоплательщиком в результате осуществления им деятельности 4 3.2.1. Плательщики и объект налогообложения Доход может быть получен: •МВ, полученная от экономии на процентах за пользование за налогоплательналогоплательщиком•оплата заемными В виде В натуральной щика товаров (работ, услуг) средствами материальной или имущественных прав •МВ, полученная от приобреформе выгоды (МВ) налогоплатения товаров (работ,•полученные услуг) тельщиком товары, у лиц, являющихся взаимозаВ выполненные денежной в его интересах висимыми по отношению форме(оказанные услуги) к налогоплательщикуработы •МВ, полученная от на безвозмездной основе •оплата приобретения ценных бумаг труда в натуральной форме 5 3.2.2. Налоговая база НДФЛ Ставка 13% НБ=Ден.выражение доходов - ΣНВ Сумма налоговых вычетов Другие ставки НБ=Ден.выражение доходов 6 3.2.2. Налоговая база НДФЛ Доход В натуральной форме НБ = стоимость товаров (работ, услуг), иного имущества, исчисленная исходя из их цен, определяемых в соответствии со ст. 40 НК РФ, с учетом НДС и акцизов В виде материальной выгоды от экономии на % за пользование налогоплательщиком заемными средствами 7 3.2.2. Налоговая база НДФЛ Доход в НБ включается: • превышение суммы % за пользование заемными средствами в рублях, исчисленной исходя из трех четвертых ставки рефинансирования ЦБ РФ на дату получения таких средств, над суммой % из условий договора; • превышение суммы % за пользование заемными средствами в иностранной валюте, исчисленной исходя из 9 % годовых, над суммой %, из условий договора В виде материальной выгоды от экономии на % за пользование налогоплательщиком заемными средствами 8 3.2.2. Налоговая база НДФЛ Доход В натуральной форме НБ = стоимость товаров (работ, услуг), иного имущества, исчисленная исходя из их цен, определяемых в соответствии со ст. 40 НК РФ, с учетом НДС и акцизов В виде материальной выгоды от экономии на % за пользование налогоплательщиком заемными средствами от приобретения товаров (работ, услуг) у взаимозависимых лиц 9 3.2.2. Налоговая база НДФЛ Доход в НБ включается: превышение цены идентичных товаров (работ, услуг), реализуемых лицами, являющимися взаимозависимыми по отношению к налогоплательщику, в обычных условиях лицам, не являющимся взаимозависимыми, над ценами реализации идентичных товаров (работ, услуг) налогоплательщику В виде материальной выгоды от экономии на % за пользование налогоплательщиком заемными средствами от приобретения товаров (работ, услуг) у взаимозависимых лиц 10 3.2.2. Налоговая база НДФЛ Доход В натуральной форме НБ = стоимость товаров (работ, услуг), иного имущества, исчисленная исходя из их цен, определяемых в соответствии со ст. 40 НК РФ, с учетом НДС и акцизов В виде материальной выгоды от экономии на % за пользование налогоплательщиком заемными средствами от приобретения товаров (работ, услуг) у взаимозависимых лиц от приобретения ценных бумаг 11 3.2.2. Налоговая база НДФЛ Доход В виде материальной выгоды в НБ включается: превышение рыночной стоимости ценных бумаг, определяемой с учетом предельной границы колебаний рыночной цены ценных бумаг, над суммой фактических расходов налогоплательщика на их приобретение от экономии на % за пользование налогоплательщиком заемными средствами от приобретения товаров (работ, услуг) у взаимозависимых лиц от приобретения ценных бумаг 12 3.2.3. Доходы, не подлежащие налогообложению Освобождаются от налогообложения Государственные пособия, пенсии в соответствии с законодательством Все виды установленных действующим законодательством компенсационных выплат Суммы единовременной материальной помощи, оказываемой: в связи со стихийным бедствием; определенным категориям граждан в виде сумм адресной социальной помощи; пострадавшим от террористических актов; в виде гуманитарной, благотворительной помощи (содействия) Стипендии учащихся, студентов, аспирантов и т.п. 13 3.2.3. Доходы, не подлежащие налогообложению Доходы, полученные в порядке наследования и дарения Доходы в виде процентов, получаемые по вкладам в банках, находящихся на территории РФ Доходы, не более 4000 рублей, полученные по следующим основаниям за налоговый период: если, проценты рублевымотвкладам стоимость подарков,по полученных организаций или выплачиваются индивидуальных предпринимателей; в пределах сумм, рассчитанных из и действующей стоимость призов висходя денежной натуральной формах, полученных на конкурсах и РФ соревнованиях; ставки рефинансирования ЦБ установленная ставка не превышает 9% суммы материальной помощи; годовых по вкладам в иностранной валюте возмещение стоимости медикаментов, назначенных лечащим врачом; стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх с целью рекламы товаров (работ, услуг) 14 3.2.4. Налоговые вычеты по НДФЛ Вычеты по налогу на доходы физических лиц Предоставляются налогоплательщику одним Все вычеты предоставляются Законодательные из работодателей Стандартные только по доходам, ежемесячно на основании (представительные) облагаемым налогом по заявления органы ставкевласти 13% Предоставляются субъектов РФ налогоплательщику могут уменьшать при подаче декларации в налоговые органы размеры по окончании налогового предусмотренных НК периода по заявлению социальных Предоставляются и имущественных налогоплательщику при расчете и уплате налога вычетов в бюджет у источника выплаты дохода Профессиональные Социальные Имущественные вычет по операциям с ценными бумагами 15 3.2.4. Налоговые вычеты по НДФЛ Стандартные налоговые вычеты 3000 рублей 500 рублей 400 рублей 600 рублей Социальные вычеты Налоговая база налоговые уменьшается у Налоговая база уменьшается у: На каждого ребенка, Налоговая база уменьшается у: физических лиц • героевостальных СССР и РФ; находящегося на обеспечении • лиц, получивших лучевую болезнь и • участников ВОВ; налогоплательщика другие болезни, связанные с радиацией; Налоговая база уменьшается • блокадников; • инвалидов Великой наОтечественной суммы • узников концлагерей; Войны; • инвалидов с детства, I и II групп; • инвалидов I, II, III групп, получивших доходов, • родителей и военнослужащих, погибших инвалидность при защите СССР и РФ. перечисляемых уплаченные за услуги при защите РФ; налогоплательщиком по лечению, • уволенных в запас, которые служили в на благотворительные за медикаменты других странах и др. 16 цели 3.2.4. Налоговые вычеты по НДФЛ Имущественные налоговые вычеты Связанные с реализацией имущества Связанные с приобретением имущества полученные суммы не подлежат налогообложению полученные суммы уменьшают налоговую базу 17 3.2.4. Налоговые вычеты по НДФЛ Вычеты, связанные с реализацией имущества Суммы, полученные от продажи жилых домов, квартир, дач, садовых домиков и земельных участков, находившихся в собственности налогоплательщика более 3-х лет; если менее 3-х лет, то вычет ограничен суммой в 1 млн.рублей Суммы, полученные от продажи иного имущества, находившегося в собственности налогоплательщика более 3-х лет; если менее 3-х лет, то сумма вычета не превышает 125 тыс.рублей 18 3.2.4. Налоговые вычеты по НДФЛ Вычеты, связанные с приобретением имущества Суммы, израсходованные налогоплательщиком на новое строительство (приобретение) на территории РФ жилого дома или квартиры, в размере фактически произведенных расходов, в пределах 1 млн. рублей Повторное предоставление налогоплательщику этого вычета не допускается 19 3.2.4. Налоговые вычеты по НДФЛ Профессиональные налоговые вычеты Предоставляются Индивидуальным предпринимателям и другим лицам, занимающимся частной практикой Налогоплательщикам, получающим В сумме фактически произведенных и доходы документально от выполнения подтвержденных работ (оказания услуг) если расходы документально по расходов; договорам гражданско-правового характера не подтверждены, вычет производится в размере 20% от полученного дохода Налогоплательщикам, получающим авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов 20 3.2.5. Налоговые ставки НДФЛ Ставки 35% 30% 9% 13% 21 3.2.6. Порядок исчисления и уплаты НДФЛ. Декларирование доходов Налоговый период Календарный год Сроки уплаты Налоговый агент Уплата налога по декларации 22 3.2.6. Порядок исчисления и уплаты НДФЛ. Декларирование доходов Налоговый агент Обязан удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате Обязан перечислить суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода По иным доходам в денежной форме обязан перечислить суммы исчисленного и удержанного налога не позднее дня, следующего за днем фактического получения дохода По доходам в натуральной форме и в форме материальной выгоды обязан перечислить суммы налога не позднее дня, следующего за днем фактического удержания исчисленной суммы налога 23 3.2.6. Порядок исчисления и уплаты НДФЛ. Декларирование доходов Уплата налога по декларации Декларация предоставляется до 30 апреля года, следующего за истекшим налоговым периодом Уплата налога, доначисленного по декларации, производится не позднее чем через 15 дней с момента подачи декларации 24