Государственный бюджет и его доходы.

реклама

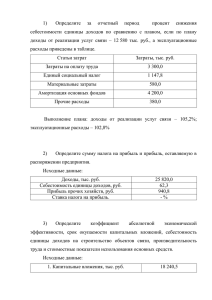

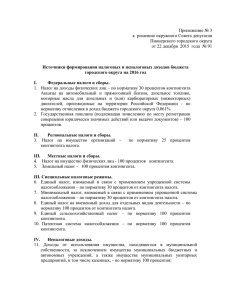

Тема 7. Государственный бюджет и его доходы. Определение государственного бюджета и его доходов Государственный бюджет – это денежные отношения, возникающие у государства с юридическими и физическими лицами по поводу перераспределения национального дохода в связи с образованием и использованием бюджетного фонда, предназначенного для финансирования народного хозяйства, социально – культурных мероприятий, нужд обороны и государственного управления. Доходы бюджета - это денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством Российской Федерации в распоряжение органов государственной власти Российской Федерации. Объемы доходов бюджета меньше объемов государственных доходов, которые включают в себя кроме средств бюджета всех уровней власти ресурсы внебюджетных фондов и всего государственного сектора. Экономическое содержание доходов бюджета Формой формирования доходов бюджета служат различные виды платежей предприятий, организаций и населения в государственный бюджет, а их материально-вещественным воплощением — денежные средства, мобилизуемые в бюджетный фонд. Бюджетные доходы, с одной стороны, являются результатом распределения стоимости общественного продукта между различными участниками воспроизводственного процесса, а с другой — выступают объектом дальнейшего распределения сконцентрированной в руках государства стоимости, ибо последняя используется для формирования бюджетных фондов территориального, отраслевого и целевого назначения. Состав бюджетных доходов, формы мобилизации денежных средств в бюджет зависят от системы и методов хозяйствования, а также от решаемых обществом экономических задач. Классификация доходов бюджетов РФ Группы доходов: - налоговые доходы; - неналоговые доходы; - безвозмездные перечисления; - доходы целевых бюджетных фондов. Функции налогов Экономическая сущность налогов характеризуется денежными Функции налогов: отношениями, складывающимися у государства с юридическими и физическими лицами. Эти денежные отношения объективно обусловлены и имеют специфическое общественное назначение — мобилизацию денежных средств в распоряжение государства. - фискальная заключается в способности налога покрывать общественные потребности; - регулирующая и стимулирующая означают, что налог как активный инструмент перераспределительных процессов оказывает существенное влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения; - контрольная способствует количественно – качественному отражению хода распределительного процесса, позволяет контролировать формирование стоимостных пропорций в обществе, налоговых поступлений в бюджет, их полноту и своевременность. Налоговая система Российской Федерации Налоговая система – это совокупность федеральных, региональных и местных налогов, взимаемых исполнительной властью, принципов и методов их построения, изменения и отмены, уплаты и применения мер по обеспечению их оплаты, осуществления налогового контроля, а также привлечения к ответственности за нарушение налогового законодательства. Принципы организации налоговой системы: - налоговая система РФ основывается на законах; - налоги четко распределены по уровням бюджетной системы; - налоговая система представляет собой сочетание двух равнозначных групп налогов: прямых (на доходы и имущество) и косвенных (на товары и услуги); - налоговая система построена по единым принципам, единому механизму исчисления и сбора налогов; - при налогообложении к плательщикам предъявляются одинаковые требования и создаются равные условия путем определения перечня налогов, унификации ставок, упорядочения льгот и механизма их предоставления. Налоговые доходы В соответствии со статьей 49 Бюджетного кодекса РФ, к налоговым доходам федерального бюджета относятся: 1) федеральные налоги и сборы. Их перечень и ставки определяются налоговым законодательством РФ, а пропорции распределения в порядке бюджетного регулирования между бюджетами разных уровней бюджетной системы РФ утверждаются федеральным законом о федеральном бюджете на очередной финансовый год на срок не менее трех лет при условии возможного увеличения нормативов отчислений в бюджеты нижестоящего уровня на очередной финансовый год. Срок действия долговременных нормативов может быть сокращен только в случае внесения изменений в налоговое законодательство РФ; 2) государственная пошлина в соответствии с законодательством Российской Федерации; Неналоговые доходы бюджета Из неналоговых доходов основными являются следующие виды: 1) доходы от использования имущества, находящегося в государственной и муниципальной собственности, или от деятельности; 2) доходы от продажи имущества, находящегося в государственной и муниципальной собственности; 3) доходы от реализации государственных запасов; 4) доходы от продажи земли и нематериальных активов; 5) поступления капитальных трансфертов из негосударственных источников; 6) административные платежи и сборы; 7) штрафные санкции, возмещение ущерба; 8) доходы от внешнеэкономической деятельности; 9) таможенные пошлины, таможенные сборы и иные таможенные платежи; 10) безвозмездные и безвозвратные перечисления в виде: - финансовой помощи из бюджетов других уровней в форме дотаций и субсидий; - субвенций из Федерального фонда компенсаций и (или) из региональных фондов компенсаций; - субвенций из местных бюджетов бюджетам других уровней; -иных безвозмездных и безвозвратных перечислений между бюджетами бюджетной системы Российской Федерации; - безвозмездных и безвозвратных перечислений из бюджетов государственных и (или) территориальных государственных внебюджетных фондов; - безвозмездных и безвозвратных перечислений от физических лиц и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольных пожертвований. Понятия и принципы разграничения доходов между бюджетами разного уровня Межбюджетные отношения – это отношения между органами государственной власти РФ, органами государственной власти субъектов РФ и органами местного самоуправления, связанные с формированием и исполнением соответствующих бюджетов. Методы распределения доходов между бюджетами: 1) «горизонтальная» модель формирования территориальных бюджетов (существовала во многих странах до середины XX века): размер доходов = размер расходов Особенности модели: - территориальные бюджеты не входят в государственный бюджет; - финансовая независимость территориальных органов власти всех уровней; - ограниченные возможности территориальных бюджетов в обеспечении достаточного финансирования общественных нужд (образование, здравоохранение, благоустройство населенных пунктов); - отсутствие механизма оказания государством финансовой помощи территориям. 2) «веерная» модель (используется во многих странах, в том числе в России, в настоящее время), которая предполагает наряду с существованием закрепленных за каждым бюджетным звеном налогов введение механизма долевых отчислений в территориальные бюджеты от общегосударственных доходов и налогов: Расходы = Доходы собственные + Доходы регулирующие Особенности модели: - единство всех бюджетов, а следовательно, заинтересованность и ответственность органов власти всех уровней в развитии экономики на территории как налогообразующей базы; - создается механизм оказания финансовой помощи территориям - правительство страны имеет реальные рычаги для регулирования экономического и социального развития территорий. Принципы межбюджетных отношений в РФ: - разграничение (закрепление) на постоянной основе и распределение по временным нормативам регулирующих доходов по уровням бюджетной системы РФ; - распределение и закрепление расходов бюджетов по определенным уровням бюджетной системы РФ; - равенство бюджетных прав субъектов РФ, равенство бюджетных прав муниципальных образований; - выравнивание уровней минимальной бюджетной обеспеченности субъектов РФ, муниципальных образований; - равенство всех бюджетов РФ во взаимоотношениях с федеральным бюджетом, равенства местных бюджетов во взаимоотношениях с бюджетами субъектов РФ. Организационные формы мобилизации доходов в федеральный бюджет, структура налоговых доходов федерального бюджета Основной формой формирования доходной части федерального бюджета являются налоги. Часть доходов от них полностью поступает в федеральный бюджет, остальные – частично. В федеральный бюджет зачисляются налоговые доходы от следующих федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами: - налога на прибыль организаций по ставке, установленной для зачисления указанного налога в федеральный бюджет, - по нормативу 100 процентов; - налога на добавленную стоимость - 100 процентов; - акцизов на спирт этиловый из пищевого сырья - 50 процентов; - акцизов на спирт этиловый из всех видов сырья, за исключением пищевого, - 100 процентов; - акцизов на табачную продукцию - 100 процентов; - акцизов на автомобильный бензин, прямогонный бензин, дизельное топливо, моторные масла для дизельных и карбюраторных (инжекторных) двигателей - 40 процентов; - акцизов на автомобили легковые и мотоциклы - 100 процентов; - налога на добычу полезных ископаемых в виде углеводородного сырья (газ горючий природный) по нормативу 100 процентов; - налога на добычу полезных ископаемых в виде углеводородного сырья (за исключением газа горючего природного) - по нормативу 95 процентов; - налога на добычу полезных ископаемых (за исключением полезных ископаемых в виде углеводородного сырья и общераспространенных полезных ископаемых) - по нормативу 40 процентов; - сбора за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) - по нормативу 70 процентов, а по внутренним водным объектам 100 процентов; - водного налога - 100 процентов; - единого социального налога по ставке, установленной Налоговым кодексом Российской Федерации в части, зачисляемой в федеральный бюджет, - по нормативу 100 процентов; - государственной пошлины (за исключением государственной пошлины, подлежащей зачислению в бюджеты субъектов Российской Федерации и местные бюджеты и указанной в статьях 56, 61.1 и 61.2 настоящего Кодекса) - по нормативу 100 процентов. Доходы бюджетов субъектов РФ В бюджеты субъектов Российской Федерации подлежат зачислению налоговые доходы от следующих региональных налогов: -налога на имущество организаций - по нормативу 100 процентов; -налога на игорный бизнес - по нормативу 100 процентов; - транспортного налога - по нормативу 100 процентов. Неналоговые доходы бюджетов субъектов Российской Федерации за счет: - части прибыли унитарных предприятий, созданных субъектами Российской Федерации, остающейся после уплаты налогов и иных обязательных платежей в бюджет, - в размерах, устанавливаемых законами субъектов Российской Федерации; -платы за негативное воздействие на окружающую среду - по нормативу 40 процентов; -платежей за пользование лесным фондом в части, превышающей минимальные ставки платы за древесину, отпускаемую на корню, - по нормативу 100 процентов; -сборов за выдачу лицензий на осуществление видов деятельности, связанных с производством и оборотом этилового спирта, алкогольной и спиртосодержащей продукции, выдаваемых органами исполнительной власти субъектов Российской Федерации, - по нормативу 100 процентов. Доходы местных бюджетов Налоговые доходы, полностью зачисляемые в местные бюджеты: - земельный налог - по нормативу 100 процентов; - налог на имущество физических лиц - по нормативу 100 процентов. К налоговым доходам относятся поступления от федеральных налогов и сборов согласно законодательства РФ. Неналоговые доходы местных бюджетов учитываются и формируются за счет части прибыли муниципальных унитарных предприятий, остающейся после уплаты налогов и иных обязательных платежей, в размерах, устанавливаемых правовыми актами органов местного самоуправления. В бюджеты муниципальных районов и бюджеты городских округов подлежит зачислению плата за негативное воздействие на окружающую среду по нормативу 40 процентов. Дефицит бюджета Превышение доходов над расходами образует бюджетный профицит (или излишек), превышение расходов над доходами - бюджетный дефицит (недостаток). Причины дефицита бюджета: - невозможности мобилизации необходимых доходов в результате спада темпов производства, низкой производительности труда и других причин, вызывающих нестабильность экономики, снижение эффективности производства; - рост расходов без учета финансовых возможностей государства; - недостаточность целесообразности и эффективности расходов, то есть высокий уровень расходов непроизводственного характера (военные расходы, содержание административного аппарата, покрытие убытков предприятий и др.) приводит к «проеданию» бюджетных средств, а не к умножению общественного богатства; - инфляция; - расшатывание денежного обращения и системы расчетов; - нерациональная налоговая и инвестиционно-кредитная политика. В условиях существования бюджетного дефицита правительство вынужденно искать источники его покрытия: 1) Эмиссия денег является самым простым методом покрытия бюджетного дефицита. Такая эмиссия приводит к весьма отрицательным последствиям для экономики. Развивается неконтролируемая инфляция, подрываются стимулы для долгосрочных инвестиций, обесцениваются сбережения населения и предприятий, стремительно снижается курс национальной валюты, в итоге всё это приводит к воспроизводству бюджетного дефицита. 2) Наиболее надежным источником финансирования дефицита бюджета являются государственные займы (займы в центральном банке, займов в частном секторе и внешние заимствования).