Рентные отношения в нефтегазовом комплексе России Виноградова Анна

реклама

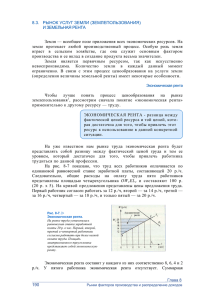

Рентные отношения в нефтегазовом комплексе России Виноградова Анна Владимировна к.э.н., доцент кафедры «Теории экономики» Финансового факультета ННГУ им. Н.И. Лобачевского Автор К. Гофман Е. Мелехин и С. Кимельман С.Киммельман и С. Андрюшин Ю. Разовский Е. Моргунов Э. Халимов, Р. Хромов, Б. Хакимов М. Гэффи Подход Дифференциальная рента – это разность между ценностью продукции, получаемой при эксплуатации данного природного ресурса и нормативным уровнем индивидуальных затрат на ее производство Дифференциальная рента рассчитывается на основе потока денежной наличности (NPV) предприятия: NPV= F- Q, где F — приток денежных средств; Q — отток денежных средств Горная рента = (Р – (АС+Pr норм)) × диф.ренту Pr норм = 0,25AС Диф.рента = объем с лучшего месторождения – объем с худшего месторождения Дифференциальная рента – это разность между фактической (плановой, расчетной) прибылью предприятия (Пф), эксплуатирующего природные ресурсы, и нормальной прибылью (Пн), обеспечивающей развитие данного производства в рыночных условиях хозяйствования. Р = Пф - Пн Р = С – З – П или Р = ЦО - ИмахО – П, где Р – горная рента Ц – рыночная цена нефти О – объем извлекаемых запасов Имах – максимальные издержки на добычу 1 т. нефти П – прибыль недропользователя, З – затраты недропользователя Горная рента это величина превышения фактической прибыли над среднеотраслевой, скорректированной применительно к условиям и текущему состоянию разработки конкретного месторождения Достоинства подхода Нормативный подход к затратам Недостатки подхода Неясно, как разделять доход на прибыль и ренту Учет фактора времени, использование процедуры дисконтирования При расчете не учитываются неявные издержки Учитывается нормальная прибыль и мировые цены на нефть Диффер. рента рассчитывается только через объем, а затраты на добычу берутся одинаковые Учет фактора риска Не проводится разграничений между рентой и монопольной прибылью Учитываются дифференциальные различия в месторождениях (затратах и объемах добычи) Р = В - С - К (i + d), где Р — рентный доход; В — валовый доход; С — текущие затраты; К — банковский процентный кредит; i — банковский кредит; d — норма амортизации. Учет объективных условий воспроизводства в отрасли Рента всегда будет отрицательной, если автор пользуется общепринятым стандартом расчета прибыли (Pr=TR-TC). Перед формулой должен быть знак «минус»! В этом подходе рента будет отрицательной у месторождений хуже средних. Не учитывается, что цена производителя в этих отраслях определяется по худшим условиям производства Недоучет фактора монополизации отрасли (норма прибыли выше ссудного процента) Дифференцированны й подход к прибыли и текущим затратам Объем рентного дохода нефтегазовых компаний России (2008-2012) Годы 2008 2009 2010 2011 2012 млрд. долл. Показатели 1. Выручка от реализации 466,1 346,1 454,2 622,2 642,8 2. Операционные расходы: 377 272,4 358,6 487,9 531,4 2.1.Затраты без налогов 178,6 158,9 199,8 251,5 264,1 2.2. Налоги, относящиеся на себестоимость 198,4 113,5 158,8 236,4 267,3 3. Доходы до уплаты налогов (1)-(2.1), % 287,5 187,2 254,4 370,7 378,7 4. Рентабельность по производству (3):(2.1) 161,0% 117,8% 127,3% 147,4% 143,4% 5. Общая рентабельность (6):(2), % 23,6% 27,1% 26,7% 27,5% 21,0% 6. Прибыль (1)-(2) 89,1 73,7 95,6 134,3 111,4 7. Налог на прибыль 17,7 17,5 19,7 28,4 16,1 8. Чистая прибыль 71,4 56,2 75,9 105,9 95,3 9. Общая налоговая нагрузка НГК (2.2)+(7) 216,1 131 178,5 264,8 283,4 10. Доля государства (9):(3), % 75% 70% 70% 71% 75% 11. Доля компаний и посредников (8):(3), % 25% 30% 30% 29% 25% 12. Нормальная прибыль (2.1)×kp×Rср 57,2 50,8 63,9 80,5 84,5 13. Рентный доход (3)-(12) 230,3 136,4 190,5 290,2 294,2 14. Доля рентного дохода в прибыли (13):(3) 80,1% 72,8% 74,9% 78,3% 77,7% Источник: по расчетам автора, по данным консолидированной финансовой отчетности нефтегазовых компаний Выручка компаний НГК России в 2012 году Показатели Разведка и добыча Переработка, торговля и сбыт 2006 2007 2006 2007 Выручка от реализации 20 648 23 858 65 902 80 151 (TR) Затраты (ТС) 4952 5851 43981 53316 Чистая прибыль (Prn) 3 578 4 686 3 652 4 770 Рентабельность (по 71,4% 80% 8,3% 8,9% показателю чистой прибыли) *в миллионах долларов США Нефтехимия 2006 1 891 2007 2 367 1582 96 6% 1936 148 7,6% Показатели 2011 Выручка реализации (TR) от Разведка и Переработка, добыча торговля и сбыт 2012 2013 2011 2012 2013 Нефтехимия 2011 2012 2013 45 217 47 469 46 455 126 313 134 643 136 875 1 944 1 669 1 983 Затраты (ТС) 36 366 37 087 37 287 121 646 130 429 134 563 1 874 1 333 1 447 Налог на прибыль 2 109 1 935 1 640 1 057 1 146 43 57 35 Чистая прибыль (Prn) 6 742 8 447 7 528 3 610 3 518 1 166 27 279 501 Рентабельность (по показателю чистой 19% прибыли) 1% 21% 35% 23% 20% 3% 696 3% 1%