Совершенствование системы управления рисками как фактор

реклама

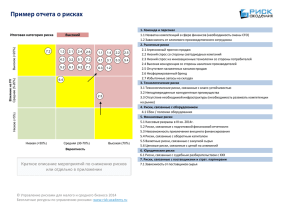

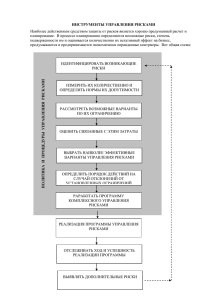

Совершенствование системы управления рисками как фактор сохранения устойчивости и прибыльности банка Санкт-Петербург 07.06.13 Сегодня перед каждым банком стоит двойственная задача: воспользоваться возможностями для роста и сохранить свою устойчивость и прибыльность Как создавать предпосылки для роста Банка: Выявлять возможности завтрашнего роста – новые клиентские сегменты (например, малый бизнес) Разрабатывать новые стратегии - повышение Кредитование капитальных конкурентоспособности на новых рынках ремонтов Разрабатывать новые продукты и услуги – Как сохранить устойчивость и прибыльность: Улучшать систему управления рисками и методы Избавляться от неработающих кредитов Укреплять структуру корпоративного управления 2 Тема финансовой устойчивости идет вместе с темой их оценки роста – А.Симановский в банке (05.06.2013) Ключевые факторы повышения эффективности (1) • Зрелая стратегия управления рисками Раскрытие информации о рисках всем заинтересованным сторонам (включая внешние) Ведущая роль Совета директоров в определении целевых показателей риска, приверженность Совета этическим принципам управления рисками Внедрение разумной практики управления рисками в повседневную жизнь (на все уровни управления) • Интегрированный подход к управлению рисками Наличие формализованного метода определения приемлемого уровня риска (риск аппетита) Использование стресс тестирования для его верификации Инкорпорирование информации о рисках в цикл бизнес планирования Организации, являющиеся лидерами в области развития системы управления рисками, устойчиво демонстрируют более высокую эффективность Источник: Turning risk into results: How leading companies use risk management to fuel better performance. Ernst & Young. 2012 3 Ключевые факторы повышения эффективности (2) • Качественный контроль рисков и процессов Все бизнес линии имеют свои ключевые показатели риска, имеющие предсказательный характер Имеются в наличии инструменты самооценки, эти инструменты стандартизированы Установленные ключевые показатели и контрольные метрики регулярно обновляются • Оптимизация функции управления рисками Прохождение тренингов по риск менеджменту влияет на оценку персональной эффективности Инструменты мониторинга рисков и отчетности по ним стандартизированы Отчетность о рисках уведомляет всех, кого эти риски затрагивают, а не только тех, кто эти риски генерирует 4 Главные вызовы текущего момента - точка зрения ведущих финансовых институтов • Интеграция риск менеджмента в систему принятия ежедневных бизнес решений (четкая артикуляция аппетита на риск) • Повышение культуры управления рисками/Роль и ответственность руководства • Ресурсы – люди, данные и системы Источник: Progress in financial service risk management. A survey of major financial institutions. Cовмесный обзор Ernst & Young и IIF (2012) Это все более настойчиво рекомендует и регулятор – в частности в рамках внедрения Базель 2 (компоненты 2 и 3) 5 Риск аппетит, способность принять риск и профиль риска Количество риска, которое банк готов принять в рамках своих возможностей Риск аппетит Максимальное количество риска, которое банк способен абсорбировать, зависит от размера капитала и др. Способность принять риск Установленные лимиты на риск Целевой профиль риска Действительный профиль риска Кредитный Рыночный риск риск Опер. риск Риск ликвидности Процент. риск 6 Использование лимитов Индивидуальные меры риска Факторы и ожидания заинтересованных сторон Операционная среда ► ► Философия Совета директоров и акционеров, их ожидания Философия компании, ее культура и ценности ► ► Структура капитала, ликвидность и доступный капитал Степень зрелости бизнеса и отрасли Внешние факторы ► ► ► ► Внутренние факторы Ожидания инвесторов Ожидания рейтинговых агентств Требования регулятора Рыночные условия в долгосрочной перспективе, уровень риска в отрасли ► ► ► Бизнес стратегия, целевые показатели Способность принять риск, компетентность, опыт и знания о риске Эффективность системы управления рисками Что не должно влиять на терпимость к риску? ► ► ► Действия конкурентов в краткосрочной перспективе Текущие рыночные условия Краткосрочные планы по доходности 7 Структура заявления о риск аппетите Component Description Содержание Структура документа Концептуальное определение аппетита на риск Простая, четкая и ясная формулировка того, что банк подразумевает под риск аппетитом Культура управления рисками Общее описание наших намерений в части риска Границы риск аппетита Более конкретные количественные и качественные элементы, описывающие границы риска для основные факторов. Специфические риски, которые банк не готов принимать Аппетит на конкретные типы риска Ожидания относительно того, как будут контролироваться и управляться конкретные риски (кредитный, рыночный, операционный), приемлемый уровень таких рисков. Это порождает большое количество лимитов, описание принципов корпоративного управления, контрольных процедур , гарантирующих, что бизнес решения будут приниматься в рамках установленных параметров аппетита на риск 8 Разумная практика управления кредитным риском (Базельские рекомендации) Адекватная среда •Стратегия управления кредитным риском (аппетит на риск, доходность) – одобрение со стороны Совета директоров • Политики и процедуры – инструменты реализации стратегии (ответственность старших менеджеров) •Новые продукты – превентивная оценка риска Администрирование кредита, измерение и мониторинг Предоставление кредита •Четкие и ясные критерии предоставления кредита •Система кредитных лимитов (индивидуальные, портфельные, на группы взаимосвязанных заемщиков) •Четкая процедура одобрения новых и реструктуризации уже выданных кредитов •Все изменения в условиях кредита должны делаться на независимой основе • Система администрирования кредитных портфелей должна быть непрерывной •Должна существовать система мониторинга индивидуальных условий кредита (включая величину созданных резервов) •Создание и развитие системы внутренних кредитных рейтингов •Наличие информационных систем, обеспечивающих мониторинг кредитов и кредитных портфелей, включая риск концентрации (баланс и забалансовые операции) •Стресс-тестирование кредитных портфелей и индивидуальных ссуд 9 Контроль и отчетность •Система независимой, непрерывной оценки процесса управления кредитным риском, отчетность перед Советом директоров и старшим менеджментом •Внутренний контроль за соблюдением всех установленных процедур и лимитов •Система раннего реагирования – управление проблемными кредитами и другими нестандартными ситуациями Базельские принципы управления операционным риском Ответственность руководства: Руководство должно обеспечить, чтобы в процессе одобрения новых продуктов, операций, процессов и систем проводилась оценка операционных рисков по следующим направлениям: a) Материально значимые риски, присущие новым продуктам и услугам b) Изменения в профиле операционного риска Банка, его риск-аппетита и толерантности к риску, с учетом риска по существующим продуктам и услугам c) Механизмы контроля и стратегии минимизации убытков по новым продуктам d) Менее значимые операционные риски деятельности Банка e) Соблюдение уровней контроля и лимитов f) Процедуры и методология оценки, мониторинга и управления операционными рисками по новым продуктам и услугам 10 Консультативные услуги IFC банковскому сектору предлагают комплекс решений Решения в области управления рисками Управление рисками: кредитным, операционным, рыночным и ликвидности Управление портфелем УАП и КУАП NPL и работа с задолженностью Управление капиталом и моделирование экономического капитала •обеспечить стабильность в прибыли, ликвидности и рисках … поможет вам • повысить привлекательность в глазах (потенциальных) инвесторов 11 Контактная информация: Международная финансовая корпорация (IFC) 121069, Москва, Ул. Большая Молчановка, 36, стр. №1, т.: (7-495) 411-7555 ф.: (7-495) 411-7556 Наталья Пономарева: [email protected] 12